Хотите проконсультироваться у юриста бесплатно? Пишите в чат справа внизу или звоните на горячую линию звонок по РФ бесплатен.

Покупая квартиру в кредит, заемщик должен застраховать недвижимость. Это обязательное условие банка, выдвигаемое клиенту, оформляющему займ на приобретение жилья. Выгода страхования для клиента заключается в том, что он сможет получить определенную сумму компенсации в повреждения или уничтожении недвижимости. Какие документы необходимы для оформления страховки, читайте ниже.

Зачем нужна страховка ипотечной квартиры

В Федеральном законе «Об ипотеке (залоге недвижимости)» указано, что каждый заемщик обязан застраховать приобретаемое жилье (дом, квартиру). Эта же недвижимость играет роль не только объекта кредитования, но и залога.

Кроме страхования квартиры по ипотеке, многие кредитные учреждения требуют от заемщика оформления полисов страхования жизни, здоровья и правового титула.

Причины таких требований:

- Ипотека – это наиболее долгосрочный вид кредита, ассоциирующийся с большой суммой, предназначенной для финансирования покупки жилья. Поскольку период погашения кредита продолжительный, есть высокий риск наступления обстоятельств, которые помешают банку вернуть сумму займа с процентами. К таким случаям относят потерю здоровья, трудоспособности или смерть заемщика. По этой причины лидирующие банки, которые практикуют ипотечное кредитование, требуют от клиента оформления полиса страхования жизни и здоровья.

- Необходимость страхования титула объясняется существованием риска потери права собственности на кредитуемое жилье. К страховым случаям относят двойную продажу квартиры (дома), которая была допущена намеренно или ошибочно, ошибки в реестре недвижимости, мошенничество и т.д.

- Недвижимость подвержена порче или полному уничтожению, что связано с потопом, пожаром, разрушением дома. Из-за этого возникает необходимость страхования при покупке квартиры.

Перечень страховых случаев:

- повреждение или уничтожение недвижимости пожаром, ураганом, взрывом бытового газа, парового котла;

- падение на дом грузов;

- наезд транспортного средства;

- природные катаклизмы;

- конструктивные дефекты несущих конструкций;

- умышленное разрушение или уничтожение недвижимости третьими лицами

Есть перечень случаев, которые не относятся к страховым:

- экологические катастрофы, спровоцированные ядерным взрывом, распространением радиации;

- военные учения и действия;

- гражданская война;

- политический кризис;

- забастовки;

- уничтожение дома по решению государственных органов.

Если заемщик временно утратил трудоспособность, то этот случай также не относят к страховым.

Для чего банки требуют застраховать квартиру?

Согласно федеральному закону от 16.07.1998 г. № 102-ФЗ (ред. от 02.08.2019 г.) «Об ипотеке (залоге недвижимости)», ст. 31 «Страхование заложенного имущества. Страхование ответственности заемщика и страхование финансового риска кредитора»: «1. Страхование имущества, заложенного по договору об ипотеке, осуществляется в соответствии с условиями этого договора. Договор страхования имущества, заложенного по договору об ипотеке, должен быть заключен в пользу залогодержателя (выгодоприобретателя), если иное не оговорено в договоре об ипотеке или в договоре, влекущем возникновение ипотеки в силу закона, либо в закладной».

Это обусловлено:

- длительным сроком ипотечного кредита, за время которого с залоговым имуществом могут произойти непредвиденные ситуации (пожар или стихийное бедствие, в результате которого квартира может быть уничтожена);

- тем, что заемщик может полностью не расплатиться по ипотечному кредиту. Банк будет вынужден забрать залоговое имущество (квартира, дом), а если оно находится в аварийном состоянии, все издержки банку покроет страховка.

Важно понимать, что заемщик вправе сам выбрать страховую компанию. У него нет обязанности страхования залогового имущества в банке, выдавшем ему ипотечный кредит. Единственное, на что следует обратить внимание, – это отзывы о страховой компании и ценовая политика.

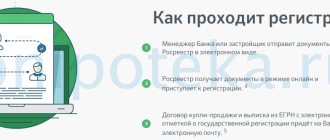

Для оформления страховки необходимо:

- определиться с страховой компанией,

- ознакомиться с договором страхования,

- произвести предварительный расчет стоимости страховки залогового имущества (онлайн-калькулятор,

- написать заявление в страховую компанию для оформление договора страхования.

Важно!

Оформить договор страхования квартиры (дома) по ипотеке необходимо после получения собственности.

Стоимость страхования

Стоимость страхования квартиры по ипотеке зависит от разных факторов, включающих:

- месторасположение объекта;

- сумму взноса по ипотеке;

- общую сумму кредитования;

- перечень страховых рисков, определяемый индивидуально для каждого заемщика.

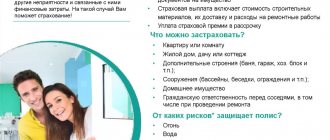

Заемщику выгоднее приобретать комплексную страховку, нежели оформлять отдельные полисы по разным видам страхования. Цена комплексного полиса составляет от 0,5 до 1,5% общей рыночной стоимости приобретаемого в кредит жилья.

Если заемщик приобретает 3 полиса отдельно, то этот показатель будет выше, чем 1,5% от стоимости приобретаемой жилплощади.

Виды страхования

Страхование квартиры по ипотеке можно разделить на 2 вида:

- страхование приобретаемого жилья;

- страхование жизни и здоровья.

Обычно банки требуют в первую очередь застраховать залоговое имущество, а именно квартиру, которая приобретается в ипотеку. Страховке отдельно подлежит конструкция здания (стены и перекрытия) и отделка помещения. Чтобы сэкономить материальные средства, некоторые заемщики идут на хитрость и страхуют только конструкцию здания, что позволяет снизить выплаты по страховке. Заключая договор страхования по ипотечному кредиту, клиент может рассчитывать на получение выплаты при следующих страховых случаях:

- пожар;

- землетрясение;

- бури и ливни;

- наводнения;

- смерч;

- падение пилотируемых летательных объектов;

- наезд транспортного средства;

- любые противоправные действия третьих лиц.

Если возраст заемщика старше 40-45 лет, при оформлении долгосрочной ипотеки некоторые банки требуют дополнительно оформить страхование жизни и здоровья кредитуемого лица. Это позволяет банку обезопасить себя в случае не только смерти заемщика, но и его инвалидизации, что может привести к невозможности погашения ипотечного кредита.

Большинство страховых компаний на сегодняшний день предлагают несколько страховых программ по ипотеке на выбор клиента. Наиболее востребованным страховым продуктом остается комплексная страховка, которая гарантирует защиту от всех перечисленных выше форс-мажоров. При этом, выбранную программу следует обязательно согласовать с банком для получение одобрение на подписание страхового договора.

Можно ли отказаться от страхования квартиры?

Граждане, желающие воспользоваться услугой ипотечного кредитования, сомневаются это обязательно или нет, и хотят отказаться от приобретения полиса, желая сэкономить. Но, согласно Закону РФ «Об ипотеке» заемщик обязан застраховать объект залога, которым является приобретаемая им квартира. Оформление полисов страхования титула, здоровья и жизни необязательное по законодательству, и заемщик имеет право отказа от них. Причем оформить такой отказ нужно до подписания кредитного договора.

Банк может включить в такой документ пункты, в которых оговорено, что заемщик обязан оформить другие, кроме страхования объекта ипотеки, полисы. Подписание такого договора означает, что клиент согласен со всеми его пунктами, поэтому обязан выполнять их.

Страхование при покупке квартиры в ипотеку – это платная услуга, но она позволяет купить жилье в кредит на более выгодных для заемщика условиях. Если клиент не в полной мере страхует риски, связанные с кредитованием, банк завысит процентную ставку по кредиту. Увеличение обязательных платежей по ипотеке – это компенсация риска непогашения долга, что может быть связано с потерей постоянного места работы, здоровья, трудоспособности, платежеспособности заемщиком.

Титульное страхование квартиры при ипотеке?

Для начала необходимо пояснить, что титул – это документ, который обеспечивает право собственности заемщика на имущество.

Оформить титул – это значит обезопасить себя от риска утраты квартиры, на которую могут позариться бывшие владельцы жилья либо их родственники.

Необходимо понимать, что если не оформить титульное страхование, то вы рискуете потерять квартиру, если продавец нарушил процедуру купли-продажи квартиры.

При таком виде страхования, если нарушена процедура оформления недвижимости, то страховая компания обязана возместить заемщику стоимость квартиры по рыночной цене.

Данный вид страхования наиболее актуален при покупке квартиры на вторичном рынке недвижимости. Но не очень популярен из-за своей цены.

Документы для ипотечного страхования

Визит в офис страховой компании потребует от заемщика наличия внушительного пакета документов. Среди них:

- Заполненная анкета-заявление на заключение договора ипотечного страхования;

- Паспорт заемщика;

- Медицинская справка об отсутствии психоневрологических патологий;

- Правоустанавливающие документы на квартиру;

- Копия отчета, выполненного оценщиком;

- Кадастровый паспорт и план всех помещений объекта залога;

- Справка о стоимости квартиры.

Упростить процедуру приобретения полиса можно с помощью онлайн-сервиса Prosto.Insure. Покупателю квартиры сможет не посещать офис фирмы-страховщика — все действия выполняются на сайте, а сведения из перечисленных документов вносятся в удобную электронную форму.

Какие именно риски требует застраховать банк

После того, как дом сдан в эксплуатацию, право собственности на квартиру (которая находится в залоге у банка)

переходит от застройщика к дольщику. Теперь это его имущество и он теряет право на получение компенсации по рискам, связанным с деятельностью застройщика. Поэтому нужно оформить страховой полис уже по рискам повреждения и уничтожения его собственности.

Какие же риски требует застраховать банк? В традиционный страховой договор, разработанный страховыми компаниями для ипотечников, как правило, включают:

- Страхование жизни и здоровья заемщика;

- Страхование объекта недвижимости;

- Титульное страхование.

Основным требованием, выдвигаемым кредитными организациями относительно страхования, является страхование «конструктива» — это стены здания, перекрытия, окна и входная дверь. Дополнительно можно застраховать и отделку, стоимость которой, кстати, составляет от 20% до 50% стоимости всей квартиры (зависит от душевного размаха и финансовых возможностей собственника)

.

Хотя банк не интересует внутреннее обустройство жилья заемщика, и он не требует страхования отделки, лучше всего это сделать, так как именно отделка страдает при пожарах и заливах.

Титульное страхование, как уже отмечалось, при наличии ДДУ представляется совершенно бесполезным – сделок по квартире вообще не проводилось, следовательно, просто некому претендовать на права собственника.

Зачем нужно страхование квартиры по ипотеке

Страхование ипотечной квартиры залогодержателем — законодательно закрепленная опция. Её применение направленно на снижение рисков, с которыми сталкиваются клиенты банков и финансовые организации. Средний срок кредитных договоров, заключаемых на территории России, по итогам 2020 года составил 17 лет. За этот период объект недвижимости может оказаться утраченным или необратимо поврежденным. Банк понесет убытки, поскольку предмет залога потеряет свою ценность, а заёмщик избежит финансовой ответственности в рамках заключенного ранее соглашения. Урегулирование убытков при форс-мажорных обстоятельствах осуществляется третьей стороной, которой становится страховая компания.

Многие агенты по недвижимости убеждены, что страховка квартиры при ипотеке — обязательное условие сотрудничества банков с заёмщиками. Приверженцы подобного подхода ссылаются на статью 31 Федерального закона «Об ипотеке». Но формулировки этого раздела документа предполагают, что страховой контракт обязателен при отсутствии иных условий в кредитном договоре. Т.е. банк и заёмщик могут договориться о том, что страховка ипотечной квартиры исключается из условий их сотрудничества. Кредитные организации редко и неохотно соглашаются на такие сделки — риск финансовых потерь остается очень высоким.