Законодательные нюансы возврата процентов по ипотеке в 2020 году

Главным правовым актом Российской Федерации, регулирующим отношения между государством и налогоплательщиками, является Налоговый кодекс. В главе 23 есть несколько статей, где детально описаны условия, при соблюдении которых гражданин имеет право на компенсацию понесенных им расходов за счет средств, уплаченных в бюджет в виде налогов.

Согласно Налоговому кодексу РФ, законодательно установлено шесть видов вычета, каждый из которых имеет свои особенности:

- стандартные;

- социальные;

- инвестиционные;

- имущественные;

- профессиональные;

- при переносе убытков от операций с ценными бумагами на будущие периоды.

Граждане, заключившие с банком договор ипотечного кредитования, получают право вернуть перечисленные в доход бюджета налоги на основании статьи 220 НК РФ, в которой говорится об имущественных вычетах. Важным нюансом является наличие двух вариантов расчета в зависимости от даты приобретения недвижимости:

- до 2014 года;

- после 2014.

Пунктом 3 статьи 220 Налогового кодекса предусмотрен возврат НДФЛ по расходам на приобретение дома, квартиры, участка и так далее, а пунктом 4 – по расходам на уплату процентов банку. В первом случае максимальный размер трат, исходя из которого рассчитывается вычет, составляет 2 млн. рублей, а во втором – 3 млн. рублей. Это значит, что гражданин получит соответственно 260 и 390 тысяч рублей (13 % от указанных предельных сумм).

Таким образом, законом предусматривается возможность получить вычет, если заемщик потратил средства с целью:

- погашения % по ипотеке или целевому кредиту, за счет которого был построен или куплен жилой дом, квартира, комната, земельный участок;

- погашение % по кредитам, направленным на рефинансирование предыдущих займов, также использованных для покупки жилой недвижимости или участка земли под строительство.

Сколько можно вернуть?

Вы можете вернуть 13% от стоимости купленного жилья, но максимальная сумма, с которой взимают этот процент, ограничена и равна 2 миллиона. То есть, если вы купили жилье за 5 или 10 миллионов, то все равно сможете рассчитывать только на 13% от 2 млн (260 тысяч). Если жилье стоило меньше, 13% рассчитывается исходя из его фактической стоимости.

При оформлении жилой площади стоимостью, например, в 5 млн в долевую собственность вместе с супругом, каждый из вас получит по 13 процентов с двух миллионов (520 тысяч всего).

Сумма вычета определяется в зависимости от стоимости купленного за счет заемных средств жилья и величины уплаченных банку процентов. То есть, максимальная сумма для вычета от цены жилья – 2 млн рублей, и дополнительно с процентов – 3 млн рублей.

Кто имеет право на возврат процентов по ипотеке

Чтобы получить назад часть уплаченных государству налогов, ипотечник должен отвечать нескольким требованиям: быть резидентом РФ, иметь официальное трудоустройство и «белый» доход, 13 % которого уходит в казну. Как правило, это наемные сотрудники государственных, муниципальных и коммерческих организаций и предприятий, а также индивидуальные предприниматели, подающие в фискальный орган декларацию по форме 3-НДФЛ, то есть не применяющие специальные режимы налогообложения. Имеют право на вычет и пенсионеры, которые прекратили работать и, соответственно, платить налоги, не более трех лет назад.

Для недвижимости, приобретенной супругами, состоящими в зарегистрированном браке, порядок расчета размера вычета отличается в зависимости от того, куплено жилье до 1 января 2014 года или после. Именно с этой даты вступили в силу изменения в законодательство, в соответствии с которыми налоговый вычет перестал быть привязанным к доле собственности. Чтобы получить возврат уплаченного НДФЛ в максимально возможном размере, важно учитывать конкретные обстоятельства каждой семьи.

[offerIp]

Как получить деньги?

Отправляйтесь в налоговую по месту вашей прописки, заранее записавшись на прием через официальный сайт учреждения. Затем сообщите инспектору о вашем намерении вернуть деньги за ипотеку и предъявите принесенные документы.

На их основании вам нужно получить декларацию по форме 3-НДФЛ. Как правило, этот документ изготавливается не самой налоговой, а сторонней организацией, оказывающей услуги населения. Чаще всего, они находятся либо в том же здании, либо неподалеку. Срок изготовления – 1 день.

Выгодные предложения по ипотеке от Сбербанка России ⇒

После этого, вам нужно вновь обратиться в ФНС уже со справкой 3-НДФЛ. Далее потребуется написать заявление на предоставление налогового вычета, в котором обязательно указывается номер банковского счета для перечисления средств. Прикладывается копия паспорта и ИНН.

Возможно, эти статьи также будут вам интересны:

Обращение будет рассматриваться в течение трех месяцев, после чего вам придется предоставить номер банковского счета для перечисления средств.

Сколько раз можно воспользоваться возвратом процентов по ипотеке

С 2014 года стало действовать ещё одно изменение в НК РФ: были разделены вычеты по расходам на приобретение жилья и по расходам на уплату процентов по ипотеке. Вернуть налоги можно при покупке одного или нескольких объектов недвижимости, но не более 2 млн. руб. Как обстоят дела с вычетом на проценты – предусмотрено ли законодательством право ипотечника на возврат части уплаченных банку средств по второй квартире?

В п. 8 статьи 220 Налогового кодекса РФ сказано: «Имущественный налоговый вычет, предусмотренный подпунктом 4 пункта 1 настоящей статьи, может быть предоставлен только в отношении одного объекта недвижимого имущества».

Кроме того, п. 11 ст. 220 гласит, что не допускается повторное предоставление налоговых вычетов, предусмотренных подпунктом 4 пункта 1 статьи 220.

Это значит, что вернуть часть уплаченных кредитному учреждению % по ипотечному займу можно только в отношении одного объекта недвижимости. Даже если вы внесли в качестве процентов меньше установленных Налоговым кодексом 3 млн. рублей, то «добрать» полагающиеся 13 % при покупке другой квартиры, комнаты или участка не получится.

Важно понимать, что фискальные органы не могут вернуть больше, чем поступило от вас в виде налога на доходы физических лиц за прошедший год. То есть если размер выплаченных банку % превышает сумму удержанных с зарплаты налогов, остаток переносится на следующий год. Пенсионеры в этом случае получают возврат за счет средств, перечисленных в бюджет в предыдущем году. Кроме того, учитываются одновременные вычеты по другим основаниям, например, на возврат части средств, израсходованных на лечение. Таким образом, вы можете получать возмещение процентов по ипотеке на протяжении нескольких лет, пока не достигнете предельной суммы 390 тыс. рублей.

Если до 2014 года уже была приобретена квартира в ипотеку, и возврат 13 процентов от уплаченного банку вознаграждения за пользование кредитом состоялся, может ли заемщик рассчитывать на вычет при покупке ещё одного объекта надвижимости?

2014 стал годом внесения важных изменений в НК РФ, касающихся порядка начисления и выплаты имущественных вычетов. Чтобы лучше понять, в чём суть нововведений, разберем конкретные примеры.

Допустим, квартира куплена в 2012 году, и собственники воспользовались своим правом на имущественный вычет, в том числе на проценты по ипотеке. Если после 1 января 2014 года приобретается ещё одно жилье, то подавать вторую декларацию в надежде снова вернуть часть средств, уплаченных банку в виде процентов, бессмысленно. Об этом прямо говорится в письме Минфина РФ от 2 апреля 2020 г. № 03-04-05/18240.

Пример расчета

Как вернуть 13 с ипотеки? Налоговый вычет и возврат подоходного налога с процентов по ипотеке устроен аналогично вычету по стоимости.

Пусть Ваша зарплата составляет один миллион рублей в год. И так – в течение 10 лет. Допустим, в конце декабря текущего года, Вы приобрели жильё ценой в 2 200 000 рублей. Для этой покупки Вы взяли ипотечный кредит на полтора миллиона рублей. Ипотека 2020 год выдана сроком на пять лет, ставка составляет 12 % годовых. Что Вам полагается в смысле возврата НДФЛ с процентов? И как вернуть проценты по кредиту?

Ваш имущественный налоговый вычет составит 260 000 рублей. Это 13% от стоимости квартиры, но не более 2 млн.

В отчётном году Вы заплатили подоходного налога 130 000 рублей – 13 процентов от заработка в один миллион. Все компенсации НДФЛ при покупке квартиры в ипотеку или без неё, будут находиться в пределах этих 130 000.

На что Вы можете претендовать в год, следующий за годом покупки? Если доходы не изменились, то вы получите еще 130 000. За 2 года вы полностью получили имущественный налоговый вычет по квартире и пора подавать заявление на возмещение ндфл с уплаченных процентов.

На третий год вы можете сделать возврат процентов по ипотеке. За эти три года вы заплатили банку примерно 417000 рублей процентов. Из них вы вправе вернуть 13 процентов с ипотеки, на проценты по ипотеке – 54210.

Таким образом, хотя вы и заплатили налогов в третий год так же 130000 рублей, но вычет вы получите всего 54210. В следующем году будет сумма еще меньше т.к. вы подаете данные только за уплаченные проценты за 4 год. Это примерно 63700 из них возврат налога за проценты по ипотеке составит всего 8281 рублей.

С годами вы будете получать все меньше и меньше налоговый возврат т.к. выплаты по ипотеке (проценты) будут уменьшаться. При досрочном погашении эта сумма будет еще больше уменьшаться.

Максимальный возврат с процентов по ипотеке в нашем примере составит 2200 000 * 13% = 286 000. Их вы получить не сможет т.к. по графику за 5 лет будет выплачено всего 501807 рублей процентов. Из них вернуть 13 процентов, через налоговую, можно максимум 65234 руб. и это при условии гашения ипотеки строго по графику.

Срок возврата процентов по ипотеке

Нередки случаи, когда налогоплательщики узнают о том, что им положен налоговый вычет по процентам, не сразу после приобретения жилья при помощи заемных средств, а спустя некоторое время. В связи с этим у них возникает вопрос, в течение какого срока сохраняется право на оформление возврата НДФЛ. Актуальная эта тема и для тех собственников квартир, которые на текущий момент не имеют законных оснований на имущественный вычет, поскольку не платят в бюджет налогов по ставке 13 %. В их числе – пенсионеры, безработные, женщины в отпуске по уходу за ребенком.

Налоговый кодекс в статье 220 не устанавливает сроков, по истечении которого налогоплательщик лишается возможности оформить возврат % по ипотеке. Это значит, что никаких временных ограничений для этого имущественного вычета не существует. Покупатель недвижимости может сразу воспользоваться своим правом на возврат средств, а может сделать это спустя несколько лет, когда начнет перечислять в бюджет налог с доходов физических лиц.

В пункте 7 статьи 78 НК РФ указано, что заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы. Из этого следует, что ограничение по сроку обращения за возвратом налога по ипотечным процентам также составляет три года, при этом нельзя включать год, в котором право на вычет еще не возникло. Исключение из этого правила касается только пенсионеров: они могут вернуть удержанные с них налоги за предшествующие оформлению ипотеке годы.

Рассмотрим эту ситуацию на примере:

Квартира с использованием заемных средств была куплена в 2014 году, однако о том, что государство возвращает налогоплательщикам часть % по ипотеке, собственник узнал только в 2020 году. Закон не устанавливает срок давности по возврату налогов, поэтому у него есть полное право подать в налоговую службу по месту жительства декларацию 3-НДФЛ за 2020 год. Более ранние периоды (2014 и 2015 годы) задействовать невозможно из-за трехлетнего ограничения на возврат процентов по ипотеке.

Как рассчитать возврат за этот год?

Все очень просто – для расчетов вам понадобятся данные из вашей справки о доходах. Вам нужно взять вашу официальную зарплату и умножить её количество проработанных месяцев в этом году и снова умножить на 0,13.

Помните, что подавать документы на возврат вам придется ежегодно до тех пор, пока вы не вернете 13% от стоимости жилья. Заполнять налоговую декларацию нужно по окончанию налогового периода, т.е. в начале следующего года.

Какая зарплата нужна, чтобы получить ипотеку в Сбербанке ⇒

Кредит без отказаКредит с просрочкамиСрочно по паспортуЗаймы на карту под 0%Карты рассрочкиЗаработок на дому

Примечательно, что в одном налоговом периоде нельзя получить выплату больше, чем в прошлом. Иными словами, если в прошлом году выплатили 60.000 рублей, то и в этом размер будет таким же, это нужно учитывать.

Если вы не израсходовали всю сумму, она может перенестись на ваши будущие покупки недвижимости.

https://youtu.be/AjiJ1ow03iA

Вам могут отказать в возврате уплаченного налога в перечисленных ниже случаях:

- если квартира была куплена за счет средств работодателя, либо бюджета любого уровня;

- в том случае, когда сделка совершалась между близкими родственниками;

- в ситуации, когда имеет место фиктивность сделки купли-продажи.

Не забывайте, что вернуть деньги за оформленную квартиру в ипотеку через службу налоговой можно только один раз в жизни.

Кредит без отказаКредит с просрочкамиСрочно по паспортуЗаймы на карту под 0%Карты рассрочкиЗаработок на дому

Список банков, в которых самые маленькие проценты по ипотеке на сегодня ⇒

Рубрика вопрос-ответ:

2020-01-16 16:23

Яна

Добрый день, уволилась 3 мес назад, сейчас временно не работаю, возможно ли оформить возврат средств в данном положении или только официально устроеным. Благодарю.

Посмотреть ответ

Скрыть ответ

Консультант сайта КредиторПро.Ру

Яна, возврат могут оформить только официально трудоустроенные граждане, которые получают заработную плату, и с неё часть денег удерживается в виде налога

2019-03-03 18:46

Надежда

А если мы с мужем взяли ипотеку в 2020 году. Ипотечная сумма 1млн 600, а первоначальный взнос был 1 млн 200, а устроились на официальную работу в 2020 году. Мы имеем право на возврат, если да то подскажите сколько. Мы с мужем два собственника. Ждём ответа Спасибо.

Посмотреть ответ

Скрыть ответ

Консультант сайта КредиторПро.Ру

Надежда, вот с 2020 года вы только получаете право на налоговый вычет. На него нельзя претендовать, не имея трудоустройства и официального дохода, с которого уплачиваются налоги

2019-02-17 16:29

Наталья

Добрый день. Подскажите пожалуйста, смогу ли я вернуть подоходный налог за ипотеку которая была взята в 2009 году, в полном объёме если ни разу за эти годы не подавала заявление на возврат. Ипотека заканчивается в 2020 году. Благодарю!

Посмотреть ответ

Скрыть ответ

Консультант сайта КредиторПро.Ру

Наталья, к сожалению, нет. Вы можете возвращать уплаченные суммы не более, чем за 3 предшествующих подаче заявления года. Т. е. сейчас можно оформить вычет за 2015-2017 годы

2016-09-15 12:14

Анна

Доброго времени суток. Мы с мужем решили приобрести жилье и услышали, что можно вернуть часть денег за ипотеку на квартиру через налоговую. Вы в этой статье описали как это можно сделать, какие документы подготовить. Однако нам не совсем ясно кто имеет право на данную льготу.

Посмотреть ответ

Скрыть ответ

Консультант сайта КредиторПро.Ру

Анна, это не льгота, а возврат имущественного налога. Воспользоваться им могут все, кто оформил жилищный кредит, и при этом официально трудоустроен. Обратитесь в ФНС вашего района, вам там все объяснят

Посмотреть все вопрос-ответы ⇒

04.06.2017 Информация об авторах | Рубрика: Ипотека

Примеры возврата процентов по ипотеке

1. Типичный случай оформления вычета. Вы купили квартиру в 2020 году, воспользовавшись финансовой помощью банка, и сразу зарегистрировали право собственности. Сумма займа составила 1 млн. рублей, срок – 10 лет, процентная ставка – 11 %. Размер ежемесячного аннуитетного платежа – 13 755 рублей, из которых 9166 – проценты. Эта сумма с каждым взносом становится меньше, при этом растут выплаты в погашение основного долга. Общая сумма процентов по кредиту 653 000,14 рубля. Умножаем ее на 13 %, получаем 84 890,01 рубля, именно таков размер полагающегося вам вычета.

Зарплата заемщика позволяет ему вносить ежемесячные платежи, поэтому она особого значения не имеет. Будем считать, что имущественный вычет за покупку жилой недвижимости уже был применен ранее, повторно воспользоваться этим правом нельзя.

| Год | % за год | 13,00% | Факт. возврат |

| 2019 | 107124 | 13926 | 13926 |

| 2020 | 100393 | 13051 | 13051 |

| 2021 | 92882 | 12074 | 12074 |

| 2022 | 84501 | 10985 | 10985 |

| 2023 | 75152 | 9769 | 9769 |

| 2024 | 64720 | 8413 | 8413 |

| 2025 | 53081 | 6900 | 6900 |

| 2026 | 40095 | 5212 | 5212 |

| 2027 | 25606 | 3328 | 3328 |

| 2028 | 9441 | 1227 | 1227 |

| Итого | 653000 | 84890 | 84890 |

Возврат НДФЛ с процентов по ипотеке заранее, до того как средства заемщика поступят на счет банка, невозможен. Это противоречит здравому смыслу, ведь полной уверенности в том, что кредит будет полностью погашен, нет, как и в том, что ипотека не будет выплачена досрочно, с экономией на %.

2. Налоговый вычет за проценты по ипотеке за несколько лет. Вы в 2020 году заключили с застройщиком договор долевого участия, для платежа использованы средства ипотечного кредита (2 млн. рублей на 10 лет под 11 %). Собственность зарегистрирована в 2020 году. Платежи аннуитетные, по 27 550 рублей. Поначалу около 18 000 из них составляют проценты, постепенно их доля в платеже снижается, а выплаты в счет погашения основной задолженности растут. Согласно кредитному договору, сумма процентов за весь срок его действия равна 1 036 000, 27 рубля. Налогоплательщику полагается возврат НДФЛ в размере 169 780,03 рубля (1 306 000,27 * 13 %).

Если заработная плата заемщика – около 50 000 рублей в месяц, то ежегодный вычет предположительно составит 78 000 рублей. Если размер дохода не менялся в течение предыдущих трех лет и предполагается, что он останется таким же на срок действия ипотечного договора, то налогоплательщик имеет право на единовременный возврат процентов по ипотеке за три предыдущих года. В этот период, несмотря на то, что собственность на квартиру ещё не была оформлена, платежи по кредитному договору регулярно вносились. Чтобы вернуть излишне уплаченный налог, подаются декларации 3-НДФЛ за 2020, 2020, 2020 год. В следующие годы документы на вычет представляются ежегодно или спустя три года.

В этом примере также не учтен имущественный вычет в размере 260 тыс. рублей за покупку жилья.

| Год | % за год | 13% | Факт. возврат |

| 2016 | 214249 | 27852 | — |

| 2017 | 200786 | 26102 | — |

| 2018 | 185764 | 24149 | — |

| 2019 | 169003 | 21970 | 78000 |

| 2020 | 150304 | 19539 | 19639 |

| 2021 | 129440 | 16827 | 16827 |

| 2022 | 106162 | 13801 | 13801 |

| 2023 | 80191 | 10424 | 10424 |

| 2024 | 51213 | 6657 | 6657 |

| 2025 | 18883 | 2454 | 2454 |

| Итого | 1306000 | 169780 | 169780 |

Налогоплательщик может вернуть излишне уплаченный налог только после подписания акта приема-передачи и регистрации права собственности на недвижимость в уполномоченных на это государственных органах.

Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

Налоговый вычет и декларацию по форме 3-НДФЛ необходимо подавать с момента подписания акта приема-передачи. В мае 2020 года можно подать декларацию за три предыдущих года – то есть с 2020 года. Для этого нужно предоставить следующий пакет документов: договор долевого участия акта приема-передачи, справку 2-НДФЛ о доходах за весь период, копию кредитного договора и справку из банка по процентам, выплаченным за это время.

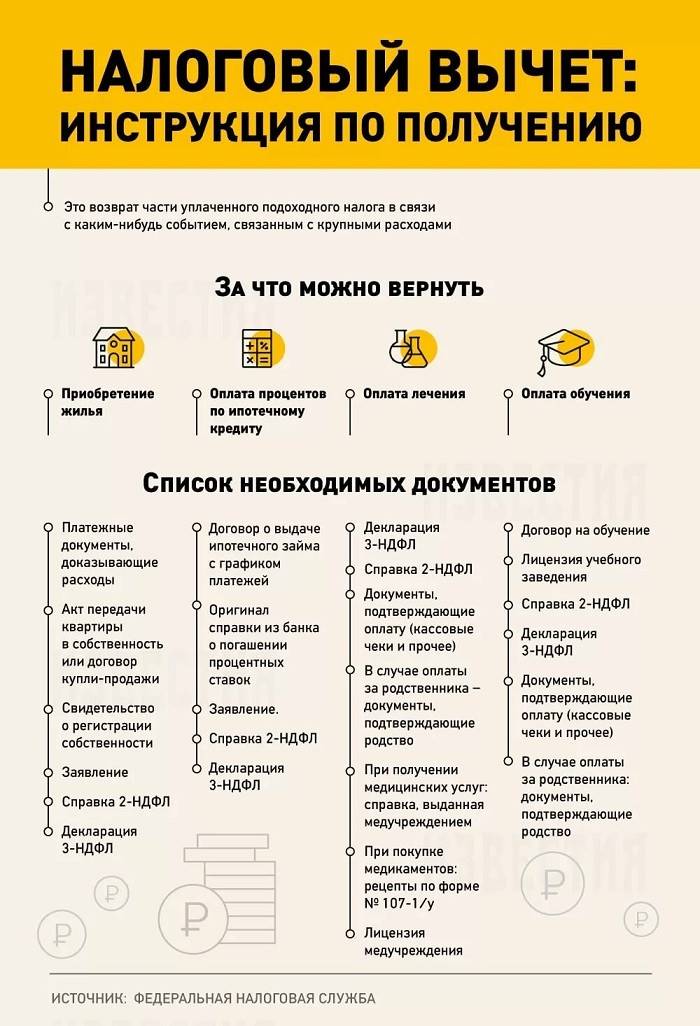

Какие документы нужны для возврата процентов по ипотеке

Заявка на возврат процентов по ипотеке в налоговой инспекции будет обработана быстро и без замечаний, если внимательно отнестись к сбору и подготовке документов. Необходимый пакет включает:

- персональные документы налогоплательщика (паспорт и ИНН);

- договор купли-продажи имущества;

- документ, подтверждающий право собственности недвижимостью;

- декларация (форма 3-НДФЛ);

- квитанции об оплате ипотеки и справка по текущей задолженности;

- справка по форме 2-НДФЛ (оригинал);

- заявление на возврат средств;

- график платежей по кредиту (в виде приложения к договору);

- справка из банка с номером расчетного счета для зачисления.

Из приведенного перечня понятно, что частичное возмещение средств, израсходованных на приобретение жилой недвижимости, доступно совершеннолетним гражданам Российской Федерации, имеющим официальную занятость и уплачивающим налог на доходы физических лиц.

При этом не обязательно претендент на вычет должен быть наемным работником. Индивидуальные предприниматели, которые находятся на основном налогообложении и платят в бюджет государства 13 % от своих доходов, имеют такое же право вернуть эти средства в виде вычета процентов по ипотеке.

Когда жилье находится в долевой собственности супругов, к списку документов добавляется свидетельство о браке (оригинал и копия).

Если налоговый вычет предполагается получить за прошедшие годы, но при этом у гражданина нет документов, подтверждающих регулярное внесение платежей, то налоговая инспекция принимает к рассмотрению выписку из банковского счета.

Сумму возврата НДФЛ с процентов по ипотеке рассчитывают служащие фискального органа на основании представленных документов и сведений об уплате налога на доходы физических лиц. При отсутствии претензий к заявителю на его счет перечисляется полагающийся ему вычет.

Приведенный выше список документов не является исчерпывающим, при необходимости уточнить обстоятельства дела может быть затребована дополнительная информация. Чаще всего это происходит, если кредитное учреждение признается банкротом и реструктуризируется во время действия договора. Это значит, что кредитором становится другое юридическое лицо, следовательно, необходимы документы о переуступке прав требования.

Средства имущественного вычета могут быть зачислены на карту получателя или выданы в кассе.

Процедура возврата процентов по ипотеке: основные этапы

Действия налогоплательщика, претендующего на компенсацию части уплаченных банку процентов, совпадают с теми, которые он осуществлял при оформлении вычета по основной сумме покупки жилья.

Для получения назад излишне уплаченного НДФЛ заемщику предстоит:

- собрать пакет документов, благодаря которым налоговая служба удостоверится в его праве на возврат средств из бюджета;

- подать заявление в налоговую инспекцию, в котором указывается подробная информация о сделке по приобретению жилой недвижимости и об ипотечном договоре с банком;

- дождаться результатов рассмотрения представленных документов сотрудниками ИФНС, ответственными за работу с физическими лицами;

- получить денежные средства на свой расчетный счет.

Этот порядок действий – общий и для оформления вычета при покупке квартиры, и при желании вернуть НДФЛ за проценты по ипотеке. Отличие состоит только в необходимости указать, что цель обращения – возврат части выплаченного банку вознаграждения за предоставленный кредит. Не обойтись и без доказательств внесения средств в погашение процентов по жилищному займу.

При рефинансировании кредита есть некоторые особенности подачи заявки на возврат:

- при возмещении заемщиком процентов от основной суммы задолженности повторение процедуры с рефинансированием невозможно: согласно законодательству, одобряется только одна просьба;

- рефинансирование должно быть целевым, исключительно на покупку жилой недвижимости. Наличие суммы на личные нужды может стать причиной отказа;

- ограничение налоговой базы 3 миллионами рублей действует и в случае заключения договора перекредитования.

Самостоятельно разобраться во всех нюансах возврата и вычета по процентам по ипотеке очень сложно. Помощь гражданам сотрудники ФНС осуществляют бесплатно, в рамках своих прямых служебных обязанностей, поэтому при возникновении вопросов стоит обратиться в ближайшее подразделение.

Налоговый вычет за покупку жилья

Таково правило. Но есть исключение из него. Это исключение называется налоговый вычет. Будучи заинтересованным в том, чтобы люди покупали жильё, государство частично разрешает своим гражданам списывать подоходный налог, если граждане потратили зарплату на покупку жилья. Происходит возврат НДФЛ при покупке жилья.

Если Вы покупаете квартиру или дом по ипотечному кредиту, то выплаты по ипотеке, пошедшие на то, чтобы погасить банковские проценты, тоже считаются потраченными на жильё. Гражданин, купивший это жильё, получает налоговый вычет. На этом основании происходит возврат уплаченных процентов по ипотеке.

Начнём с налогового вычета по основной сумме с покупки квартиры или другого жилья, так как прежде чем заявлять возврат с процентов по ипотеке, следует компенсировать основную сумму. Проценты Вы, может быть, вернёте банку досрочно, а основная сумма никуда уже не денется.

Допустим, в 2020 году Вы заработали один миллион рублей. Каждый месяц исправно автоматически платили (через свою организацию-работодателя) по 13 руб. с каждой сотни. За год Вы отдали в казну 130 000 рублей, что как раз и составляет 13 % от налогооблагаемой базы, то есть Вашего годового заработка. И вдруг, в конце года Вы купили комнату в коммуналке за 500 000 рублей. Вот тут-то государство и предоставляет Вам налоговый вычет. Оно уменьшает на эти 500 тысяч Вашу налогооблагаемую базу и говорит Вам, что Вы должны заплатить подоходного налога 13 процентов не от полной суммы Вашего заработка, а от его суммы минус стоимость купленного жилья, т.е. вам должны вернуть 65000 рублей, ранее оплаченных работодателем ваших налогов. Это позволяет вернуть 13 процентов налогового вычета.

Так работает налоговый вычет. В принципе.

Как получить вычеты за квартиру и за проценты по ипотеке одновременно

Сразу скажем, что это нетипичная ситуация. Такая необходимость возникает, если налогоплательщик пропустил срок подачи декларации. Другой вариант – приобретение объекта по договору долевого участия, в результате чего право собственности возникает позже, чем начались отношения заемщика с банком. К тому же претендовать на одновременный возврат НДФЛ по самой квартире и по % могут граждане, чей доход гораздо выше среднего. За три года, предшествующие оформлению собственности, они должны уплатить столько налогов, чтобы сумма превышала размер стандартного вычета за покупку жилья (260 тыс. руб.) и ещё был остаток на проценты по ипотеке.

Как правило, первым оформляется возврат НДФЛ по п. 3 ст. 220 НК РФ, а при его исчерпании оформляется вычет по процентам.

Рассмотрим на примере.

Предположим, вы купили квартиру за 2 млн. руб. в 2020 году и сразу зарегистрировали право собственности. Недостающие средства вы заняли у банка – 1 млн. на 10 лет по ставке 11 %. Ежемесячный аннуитетный платеж составил 13 775 руб., из которых проценты – 9 166. С каждым месяцем сумма % уменьшается, взнос в погашение основного долга растет.