Возврат процентов по ипотечному кредиту в Сбербанке

Каждому гражданину РФ и некоторым иностранным гражданам предоставляется право на получение налогового вычета с процентов по ипотеке. Такая возможность закреплена в пп.4 п.1 ст. 220 Налогового кодекса РФ. Заемщики, оформившие ипотеку в главном банке страны, не исключение. Возврат процентов с процентов по ипотеке в Сбербанке происходит на общих основаниях, отсутствуют какие-либо специальные или ограничивающие условия.

Благодаря оформлению налогового вычета, государство обеспечивает заемщику льготу, проявляемую посредством возврата денег по ипотеке,

которые возвращаются в безналичной форме.

Налоговый вычет по ипотеке в Сбербанке может быть базовым – 13% от всей суммы стоимости недвижимости, но не более 2 000 000. Соответственно, заемщик сможет вернуть максимум – 260 000.

Второй вариант получения льготы – возврат процентов с процентов по ипотечному кредиту со Сбербанком.

Такая компенсация процентов осуществляется по следующим параметрам:

- субъект может вернуть 13% от суммы всех выплаченных банку годовых процентов за весь период действия договора;

- максимальная сумма вычета – 390 000 рублей;

- сумма средств, предполагаемая к возврату из бюджета будет равна размеру налога, удержанного с заработной платы в отчетном году. Если за год вы выплатили в казну государства 70000 из зарплаты по НДФЛ, то и налоговый вычет по ипотечному кредиту в Сбербанке не сможет превысить этот лимит.

Как правило, возврат денег по кредиту происходит поэтапно, за несколько лет, пока вычет не будет полностью перечислен и равен 13% от суммы процентов по ипотеке.

Как вернуть проценты по ипотеке семейной паре?

Оформление займа супругами значительно проще и быстрее. Обусловлено это тем, что учитывается суммарный доход каждого участника сделки. Ответственность также делится пополам.

По закону, на льготы имеет право каждый гражданин Российской Федерации, приобретающий жилье при помощи ипотеки. Поэтому здесь также вдвое увеличивается выгода от использования данного законодательства. Каждый из супругов в праве подать заявление на возврат средств в количестве 13% от 2 миллионов.

Суммарно максимум с одной сделки получится вернуть до 520 тысяч рублей, при условии наличия постоянного официального дохода как у жены, так и у мужа. Для этого потребуется соблюсти некоторые процессуальные нормы:

- Оформление собственности в долевом участии. Каждый из участников должен владеть частью недвижимости.

- Подача заявления осуществляется индивидуально супругом и супругой.

- Если один из членов семьи получил вычет, то доля второго участника не может превышать половины.

Стоит отдельно отметить, что сроки подачи заявления не ограничены. Таким образом, если один из супругов на данный момент не имеет официального заработка (декретный отпуск, временная потеря трудоспособности), то заявить свои права на послабление в налогах можно после восстановления в должности.

Перечисление полученных средств в качестве погашения долга позволит значительно упростить выплаты по ипотечному кредиту. Например, стоимость квартиры составляет 5 млн рублей, первоначальный взнос вносится в размере 1 млн, кредит составляет 4 млн соответственно. Из этих 4 млн государство возвращает гражданам 520 тысяч, т.е. 26%.

Основания для получения вычета по процентам с ипотеки

Главным основанием возврата процентов по ипотечному соглашению в Сбербанке России является – ипотечный договор. Иначе говоря, только по тем правоотношениям, которые подразумевают приобретение объектов недвижимости, будь то: квартира, комната, частный дом, земельный участок или доля в праве на такую собственность. Ипотечный договор обязательно должен содержать исчерпывающие сведения о недвижимости, которая является предметом соглашения и указывать на стоимость такого приобретения, на основании которой проводятся все предполагаемые расчеты.

Субъекты, имеющие право на получение вычета

На законодательном уровне государство устанавливает ряд правил, согласно которым, заемщик вступивший в ипотечные правоотношения с кредитно-финансовой организацией, в том числе и со Сбербанком, может претендовать на возврат части денежных средств от суммы с процентов по этому договору:

- Субъектами могут быть как граждане РФ, так и подданные иностранного государства;

- Официальное трудоустройство на территории РФ;

- Уплата в казну государства соответствующего налога на доходы в размере 13%;

Получить налоговый вычет с процентов по ипотеке не удастся в том случае, если:

- гражданин стал собственником ипотечной недвижимости за счет ее оплаты третьим лицом;

- лицо занимается предпринимательской деятельностью на основе патента или упрощенной системы налогообложения;

- право на льготу было реализовано ранее (в отличие от общего имущественного вычета, вычет по процентам с ипотечного договора предоставляется однократно в жизни, не завися от того, были ли исчерпаны лимиты суммы или нет).

Налоговый вычет

В отличие от государственного освобождения от налогов по сумме, перечисленной на счет банка для улучшения жилищных условий, размер предельного количества денег, уплаченных в качестве вознаграждения за пользование кредитом, увеличен до 3 млн рублей. Вознаграждение банка также считается средствами, потраченными на приобретение жилья.

Учитывая, что срок погашения жилищного кредита обычно превышает 10 лет, то обращение в налоговую службу возможно непосредственно после уплаты подоходного налога. Допустим, ежегодный заработок составляет 1 млн рублей. Гражданин имеет право обращаться ежегодно с заявлением и возвращать до 130 тысяч.

Если рассматривать совокупность двух типов вычетов, тогда можно вернуть деньги в количестве 650 тысяч на каждого гражданина. Распространяется это и на семейные пары, увеличивая вдвое размер возвратных средств, при условии наличия постоянного дохода и большого размера ипотечного кредита. Более 1 млн рублей является значительной помощью в покупке собственного жилья.

Налоговый вычет распространяется непосредственно на размер процентов, которые получает банк. Данная переменная позволяет уменьшить переплату за пользование кредитными средствами. Итоговый показатель необходимо высчитывать именно от суммы ставки, а не от основного тела кредита.

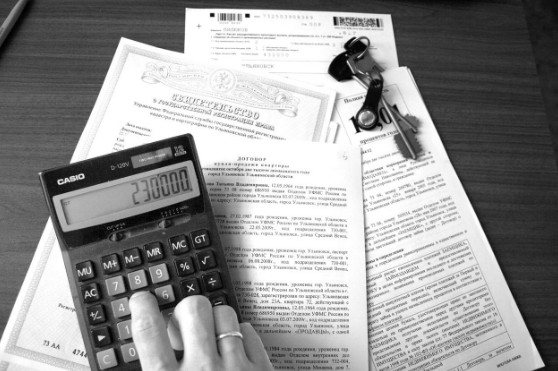

Необходимый пакет документов

Для того, чтобы получить вычет по ипотеке в Сбербанке, необходимо подтвердить наличие фактических оснований для такого права. Поэтому заемщику следует собрать перечень документов для налогового органа, который и осуществляет выплату таких средств.

В пакет документов входит:

- Правоустанавливающие документы на объект недвижимости;

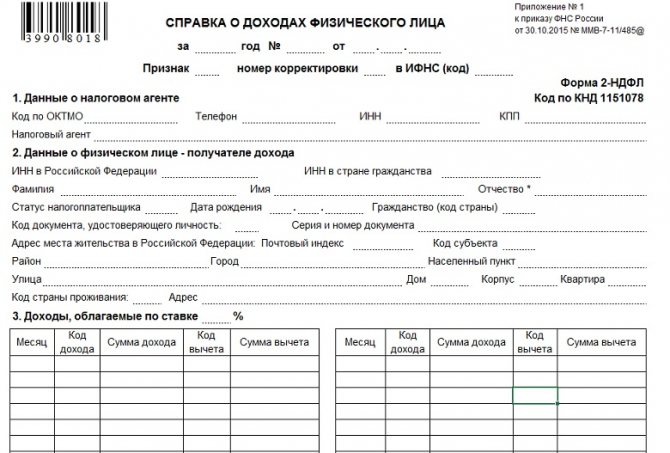

- Справка от работодателя (2 НДФЛ);

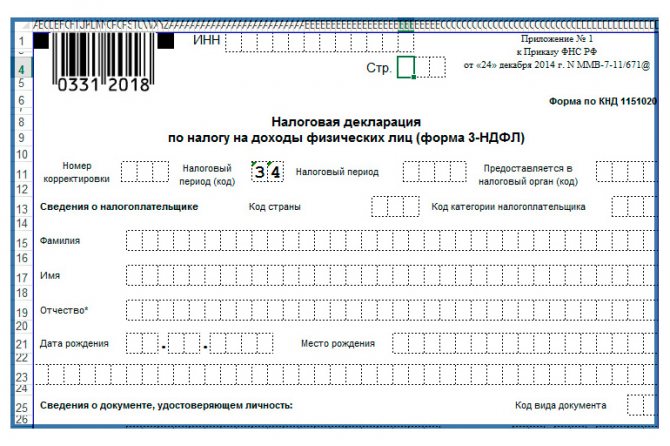

- Декларация 3 НДФЛ;

- Договор купли-продажи с привлечением заемных средств (ипотечный договор);

- Документы, квитанции, подтверждающие факт внесения платежей, в том числе и по погашению процентов (Сбербанк также может предоставить справку, отражающую порядок и сумму вносимых вами платежей за весь период с начала оформления правоотношений);

- Ксерокопия паспорта;

- График погашения платежей;

- Реквизиты счета в банке, куда будут перечисляться суммы вычета;

- Заявление на перевод средств в безналичной форме (бланк предоставят в органах ФНС при подаче перечня документов или вы можете заблаговременно скачать его на официальном сайте);

- Реестр документов (опись всех представленных для сдачи документов).

Большинство заемщиков предпочитает сначала получить общий вычет по ипотеке, тем самым, при реализации права на получение процентов с процентов, часть документов может не понадобиться, так как сведения о них уже будут в соответствующей базе данных. Например: копия ипотечного договора, номер счета в банке, график платежей.

Необходимые документы

Для вычета нужно подготовить и представить в территориальную инспекцию федеральной налоговой службы (ИФНС) по месту Вашей постоянной регистрации пакет документов. Вам предстоит подготовить три группы документов:

- Основные документы

- Документы по собственности на жильё

- Документы на Ваш ипотечный кредит, для пересчёта НДФЛ по ипотеке.

К числу документов первой группы относятся:

- Паспорт. Лучше иметь с собой копию. Обычно паспорта достаточно для определения индивидуального номера налогоплательщика (ИНН). На всякий случай, подайте через налоговую инспекцию заявление о выдаче Вам Свидетельства о постановке на налоговый учёт. Паспорт отдавать не надо, только показать.

- Заявление на возврат подоходного налога. В этом заявлении указываются реквизиты Вашего банковского счета.

- Справка по форме 2-НДФЛ. Эту справку Вы можете получить в бухгалтерии по месту работы. В этой справке отражаются суммы начисленного и удержанного с Вас подоходного налога (НДФЛ). Именно эта сумма и подлежит возврату.

- Налоговая декларация по форме 3-НДФЛ. У нас можно скачать электронный образец и саму эту форму и, если у Вас одно место работы и стабильная зарплата, Вы без труда заполните её самостоятельно. В сложных случая лучше воспользоваться помощью профессионалов.

Вторая группа – это документы на жильё. В базовом случае таких документов всего три:

- Договор купли-продажи жилья. В нём должна упоминаться сумма, за которую объект приобретён.

- Акт приёма-передачи объекта, подписанный обеими сторонами.

- Свидетельство о регистрации в госорганах права собственности на объект.

С собой обязательно иметь оригиналы и, на всякий случай, копии, чтобы оставить их в инспекции.

И, наконец, третья группа – документы по кредиту. Напомним, что сначала оформляются документы по компенсации затрат на приобретение жилья, и только потом – происходит возврат налога при покупке недвижимости в ипотеку. В третьей группе всего два документа:

- Кредитный договор между Вами и банком, осуществляющим Ваше кредитование. Для того чтобы получить возврат налога за покупку квартиры в ипотеку, в нём обязательно должен быть упомянут целевой характер кредита – на приобретение жилья. Предусматривает ли Ваша ипотека возврат 13 процентов – зависит не от банка, а от Вас и Вашего работодателя. Неотъемлемая часть договора – график платежей, которые Вы обязуетесь уплачивать, с выделением в платежах сумм погашения тела долга и уплаты процентов по кредиту.

- Справка из банка о прошедших в течение года платежах, с обязательной расшифровкой сумм погашения тела и обслуживанию кредита. Для возврата процентов с ипотеки, на проценты по ипотеке нужна расшифровка. Обратитесь в Ваш банк, и он выдаст Вам справку на специальном бланке. Данные из справки могут отличаться от графика из договора, например при досрочном погашении кредита. Выплата денег при досрочном погашении ипотеки происходит по уточнённому графику.

Имейте с собой копии документов, будьте готовы приложить их к заявлению на возврат НДФЛ за приобретение жилья и возмещение процентов по ипотеке.

После подачи заявления, налоговая инспекция начнёт рассмотрение Вашего случая. Проверка обоснованности возврата подоходного налога занимает от двух до четырёх месяцев. После чего, при положительном решении, деньги поступят на Ваш счёт.

Как вернуть проценты с процентов в Сбербанке: пошаговый алгоритм действий

Итак, если ранее вы не реализовали возможность получения вычета по процентам с ипотеки, необходимо выбрать один из приведенных алгоритмов:

- Самостоятельная подача документов в органы ФНС при личном посещении или через кабинет налогоплательщика;

- Через своего работодателя.

Первый вариант

Первый вариант получения вычета с процентов по кредиту на ипотеку может быть осуществлен только от лица собственника недвижимости или от лица официального представителя, имеющего нотариальную доверенность и происходит следующим образом:

- Подготовка необходимых документов;

- Передача их в ФНС по месту регистрации или через онлайн кабинет физического лица (требуется загрузка скан-копий);

- В случае соответствия и полноты всех данных, сотрудник принимает документы, а при необходимости, может поставить вам печать с датой, свидетельствующую о начале их обработки.

- Начало камеральной проверки, длительность которой не может превышать 3 месяца с даты принятия документов налоговым органом;

- В случае отсутствия какого-либо документа, выявлении некорректных сведений, вас попросят их заменить или донести;

- Перечисление средств на личный счет налогоплательщика в течение одного месяца с момента окончания камеральной проверки.

Следует понимать, что общее время реагирования на запрос по возврату средств из бюджета – 4 месяца. Однако не всегда камеральная проверка длится три календарных месяца (это максимально установленный срок, выходить за рамки которого запрещается), как правило, она значительно меньше, поэтому налогоплательщик получает перечисление значительно раньше.

Ипотечные клиенты Сбербанка России в 2020 году имеют возможность воспользоваться специальной программой от банка – «Вернем налоги в семью». В рамках этой акции, заемщику предоставляется возможность без лишних проволочек получить налоговый вычет с процентов, который оформит сам банк. Оплатив небольшое вознаграждение, к вам прикрепляется личный консультант, который будет руководить процессом и уведомит о предоставлении всех необходимых документов, которые вы можете передать, не выходя из дома – по защищенному каналу связи между вами.

На основании полученных данных он заполнит декларацию и передаст все документы в ФНС, от которого вы получите свой вычет с процентов.

Второй вариант

Второй вариант возврата процентов с процентов по ипотеке в Сбербанке –

от работодателя. Этот вариант не требует от заемщика предоставление 3 НДФЛ декларации.

Алгоритм возврата средств через работодателя:

- Подготовить необходимый пакет документов;

- Передать в ФНС все бумаги и там же оформить заявление о выдаче специального уведомления;

- Рассмотрение заявления осуществляется в течении 30 дней;

- Получение уведомления и передача его в бухгалтерию работодателя.

Важно понимать, что получение вычета посредством работодателя происходит в иной форме. Для этого не придется ждать завершения налогового периода (года), в котором приобреталась недвижимость. Получив от вас соответствующее уведомление из органа ФНС, работодатель больше не удерживает с заработка подоходный налог в размере 13% до того момента, пока не будет выплачена вся причитающаяся сумма денежных средств.

Спустя какое время можно оформлять вычет

Подать заявление в ФНС на возврат части основной суммы сделки можно по завершении текущего года. Вычет не имеет срока давности. Его можно получить в любое время. Вернуть деньги разрешено, даже если на момент подачи документов квартира уже продана или подарена.

Однако при ипотеке эта преференция не используется. До погашения кредита реализовать квартиру или иное залоговое жилье проблематично.

После получения средств за объект недвижимости собственники претендуют на компенсацию, предусмотренную на выплаченные проценты.

Перечень документов

Основными документами для получения вычета являются:

- Копия паспорта.

- Заявление на возврат с указанием банковского счета.

- Налоговая декларация 3-НДФЛ, заполненная самостоятельно или с помощью консультанта. Оформлением документа занимаются как различные интернет-ресурсы, так и фирмы-консультанты.

- Справка 2-НДФЛ об общем размере доходов и удержанных налогов за истекший год.

- Свидетельство о собственности или выписка из ЕГРН на объект недвижимости, по которому оформляется возврат.

- Договор переуступки прав, купли-продажи или долевого участия.

- Акт приема-передачи недвижимости.

- Расписка, подтверждающая передачу денег покупателю, или банковская выписка – при безналичном расчете.

- Свидетельство о заключении брака (при наличии).

- Заявление о разделении вычета между участниками сделки.

- Паспорт несовершеннолетнего собственника жилья или свидетельство о рождении.

- Кредитный договор.

- Справка о погашении процентов.

- Банковские выписки или чеки, подтверждающие платежи.

- График погашения.

Подать документы можно на сайте ФНС через личный кабинет или лично по месту регистрации физического лица.

Оформление через работодателя

Законодательство предусматривает компенсацию по месту работы. Вначале возврат оформляют на стоимость жилья. После реализации этого права можно воспользоваться вычетом на проценты.

Работодатель в этом случае прекращает удерживать с зарплаты НДФЛ. Сотрудник получает всю начисленную сумму до погашения положенной части от стоимости квартиры и от процентов.

После обращения к бухгалтерию участник ипотечного договора представляет документы в ФНС.

В их число входят:

- паспорт;

- заявление;

- справка 2-НДФЛ;

- выписка из ЕГРН или свидетельство о праве собственности на объект недвижимости;

- договор по ипотеке с графиком погашения;

- договор купли-продажи с АПП;

- расписка о получении продавцом денежных средств.

Через месяц инспекция выдает уведомление на основную сумму или проценты, которое участник ипотеки передает по месту работы. Дополнительно он направляет в бухгалтерию заявление на имя работодателя.

Где еще оформить

Получить вычет можно 1 из 2 способов:

- ежегодно, подавая документы в налоговую инспекцию по окончании периода;

- ежемесячно, направляя уведомление из налоговой работодателю.

Иных вариантов реализации права на возврат вычета не существует.

Некоторые нюансы, связанные с возвратом процентов по ипотеке в Сбербанке

Процесс реализации права на получение вычета с процентов за покупку недвижимости зачастую сопряжен с некоторыми нюансами. Все это обусловлено тем, что, такого рода вычет – достаточно крупная сумма, для перечисления которой необходимы определенные резервы в казне государства, а также тщательная проверка на достоверность правовых оснований из предоставленного перечня документов.

На законодательном уровне не установлена очередность получения вычета, будь то общий вычет от покупки квартиры или вычет по процентам с такого кредитного договора. Однако, практика этой сферы свидетельствует, что рентабельнее прибегать к праву на получение вычета по процентам во вторую очередь. Объясняется это тем, что за тот период, пока вы в полном объеме получите общий вычет, увеличится сумма выплаченных банку годовых процентов, а значит и увеличится сумма доступного вычета по процентам.

Если ваш объект недвижимости был приобретен до начала 2014 года, то возврат процентов по ипотеке не имеет ограничений, так как такая поправка в НК РФ была внесена позднее указанной даты. Соответственно, налоговый орган будет обязан вернуть вам сумму, кратную 13% от уплаченных процентов по договору ипотеки со Сбербанком, даже если она превышает 390000. Однако, если вы воспользовались правом на соответствующий вычет до 2014 года, то дробить сумму, получая возврат налога от покупки других объектов недвижимости, не допускается.

Также, в отличие от других способов возврата средств из бюджета, имеющих ограничение по срокам реализации права, вернуть проценты по ипотеке в Сбербанке можно не только в течение трех лет после покупки недвижимости. Это право остается действительным на протяжении всего времени, пока не будут исчерпаны лимиты, пусть даже этот процесс затянется на десятилетия.

В случае, если недвижимость по ипотечному договору оформлена в долевую собственность, например, пополам между супругами, то размер налогового вычета по процентам с такого кредитного правоотношения делится на две части, пропорциональные долям собственности. Так, муж и жена получат общий вычет на каждого максимум по 130000 (что в сумме составит лимит – 260000) и по 195000 — вычет по процентам с ипотечного договора (в сумме 390000). Однако, если супруги изъявят желание, то соответствующий вычет может получить только один из них и в полном размере.

Перенос остатка основного вычета на новое жилье

Нас спрашивают: Купил квартиру до 1 января 2014 года и использовал лишь часть от максимальной суммы вычета. Можно ли дополучить остаток вычета при покупке новой квартиры после 01.01.2014 года?

В текущей редакции Налогового кодекса (абз. 2 пп. 1 п. 3 ст. 220 НК РФ) указано, что имущественный налоговый вычет можно получить по нескольким объектам жилья в пределах 2 млн рублей.

Однако Федеральный закон от 23.07.2013 N 212-ФЗ (ред. от 02.11.2013) дает четкий ответ: новые правила действуют только в отношении жилья, купленного после 1 января 2014 года.

Если вы получили налоговый вычет на квартиру, купленную до 1 января 2014 года, подразумевается, что свое право на имущественный вычет вы полностью исчерпали. Для вас действуют старые правила, когда вычет давался только раз в жизни и по одному объекту недвижимости.

Даже если полученный вами вычет меньше максимально допустимого размера, на другое жилье остаток вычета не переносится и сгорает. При этом не имеет значения, когда приобреталось другое жилье — до или после 1 января 2014 года. Дополнительные основания: Письмо ФНС РФ от 18 сентября 2013 №БС-4-11/[email protected], Письма Минфина России от 07 марта 2020 № 03-04-05/12936, 26 июля 2020 № 03-04-05/43559.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Заказать декларацию

Пример:

В 2013 году вы приобрели квартиру за 700 тыс. рублей и получили имущественный вычет. На ваш счет вернули 91 тыс. рублей. В 2019 году вы покупаете дом за 4 млн рублей.

Вы слышали, что вычет в пределах 2 млн рублей можно получить по нескольким объектам жилья, поэтому посчитали, что после первой покупки у вас остался недополученный вычет. Но в предоставлении вычета на дом вам отказали, так как свое право на налоговый вычет вы полностью исчерпали при покупке квартиры в 2013 году.

Если за жилье, купленное до 1 января 2014 года, вы получили только основной вычет, вы можете получить вычет по ипотечным процентам за жилье, купленное после 1 января 2014 года. Рассмотрим ситуацию подробнее.

Есть вопрос или нужно заполнить 3-НДФЛ — мы вам поможем!

Получить консультацию

Вывод

Собственник недвижимости, оформленной по ипотечному договору в Сбербанке России пользуется налоговыми льготами на общих основаниях. Он может претендовать на вычет с процентов по ипотечному договору, предмет которого — совершенно любая недвижимость, в рамках 390 тысяч рублей единожды в жизни, что отличает эту льготу от общего вычета за покупку недвижимости.

Реализовать право можно: личными усилиями при обращении в ФНС, через работодателя или с помощью новой услуги от Сбербанка. Законодатель устанавливает ограничения по кругу лиц, претендующих на льготу – граждане РФ или подданные другого государства, официально трудящиеся на территории нашей страны и исправно уплачивающие подоходный налог.

Кто имеет право вернуть средства?

Послабление доступно только для определенных категорий граждан, соответствующих требованиям. В нее входят:

- Имеющие официальный заработок, облагаемый налогом.

- Граждане Российской Федерации.

- Иностранцы, проживающие и работающие на территории РФ не менее половины каждого года.

Не распространяются государственные льготы на следующую группу лиц:

- Пенсионеры и женщины, находящиеся в декретном отпуске.

- Лица, приобретавшие недвижимость на средства других граждан.

- Предприниматели, имеющие специальную форму налогообложения.

- Купившие недвижимость у близких родственников.

- Не имеющие официального заработка.

Выплата является единовременной, получить ее можно только один раз для каждого гражданина. Однако, если максимальный лимит не достигнут, то заявление на оставшиеся денежные средства подается при уплате второй ипотеки. Тоже касается и женщин, ушедших в декретный отпуск, после него они также могут вернуть оставшуюся часть.