Споры по займам

В случае просрочки или непогашения кредита полностью между банком и его клиентом возникает спор.

Судебная практика говорит о наиболее частых причинах появления споров с заемщиками:

| Финансовая неспособность клиента | исполнять обязанность по погашению займа |

| Желание заемщика | изменить условия кредитного соглашения |

| Начало процесса о признании | отдельных пунктов в тексте договора недействительными |

| Несогласие | с взысканием жилого объекта |

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

В случае неоплаты остатка по денежному долгу, когда, например, не вносится последний платеж в несколько тысяч рублей, необходимо понимать, что на этот остаток начисляются проценты по ипотеке.

Это прописано в графике платежей, а еще проценты в качестве штрафной неустойки за допущенную просрочку.

Ответственность за просрочку предусматривается не только законом об ипотеке и ГК РФ, но и самим договором.

Именно этот документ прописывается размер взыскиваемой неустойки, который может быть выше, чем указано в ГК РФ.

По условиям ипотечного договора банк уже при первой просрочке вправе требовать от клиента погашения полной суммы займа.

При судебных разбирательствах большое внимание уделяется договорным условиям.

В своей основной массе законодательство в области гражданского права, в частности по ипотечным отношениям, применяется с оговорками, прописанными в договоре.

Потому так важно при оформлении ипотеки внимательно отнестись к изучению кредитного соглашения. Все прописанное в документе, становится обязательным для исполнения.

Обращение в суд

Обращение в суд следует, если банк не смог договориться с клиентом. На практике банк без обращения к нему заемщика не станет по собственной инициативе проводить никакие согласительные процедуры.

Потому, как только клиент понимает, что не сможет вовремя оплачивать заем, ему стоит обратиться в банк с просьбой о рассрочке, отсрочке, уменьшении процента, рефинансировании кредита, об иной «помощи» от организации.

В самом договоре о возможности получить меру поддержки от банка может быть не указано, но это не лишает права обратиться с подобной просьбой.

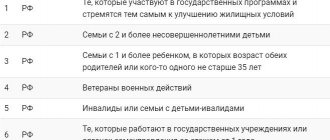

Обычно договор на кредит с господдержкой (например, по программе «Жилище», по накопительной программе для военных) предусматривает возможности отсрочки платежа.

Об обращении в суд банк оповещает заемщика. Обычно судебное разбирательство рассматривается как крайняя мера и следует не сразу за первой просрочкой.

Практика показывает, что судебный процесс инициируется при просрочке в сумме 5% от цены заложенного жилья.

Обращение готовится к суду в порядке искового разбирательства, если речь идет о необходимости взыскания заложенного имущества (определение начальной цены для торгов).

В иных ситуациях, если речь идет о списании со счетов, а не о реализации залога, допустимо обращаться за судебным приказом в порядке гл.11 ГПК РФ.

Необходимые документы

Как только заемщик получил судебное извещение о начале процесса, он должен подготовиться к разбирательству.

Для этого оформляются и собираются документы:

| Пишется возражение | на исковое заявление банка |

| Кредитный договор | квитанции на оплату ежемесячных сумм |

| О доходах | и финансовом положении семьи |

| Иные документы | подтверждающие положение заемщика, в котором платить по кредиту ему стало затруднительно (например, медицинские справки о необходимости дорогостоящего лечения) |

Сам банк – инициатор производства готовит документы:

- исковое заявление;

- кредитный договор.

Если в ходе судебного процесса возникает необходимость получить некоторые документы, то можно заявить ходатайство о судебном истребовании их или предоставить их самостоятельно.

Признание договора недействительным

Кредитный договор может быть признан недействительным только в судебном порядке.

Для такого признания необходимы достаточные основания, свидетельствующие, что при оформлении сделки были допущены нарушения закона или воли контрагента.

Признание договора ипотеки недействительным судебная практика допускает по следующим причинам:

| Были допущены нарушения норм гражданского права | например, не соблюдено требование об указании в тексте процентной ставки или других важных условий договоренности |

| Нарушался российский правопорядок | например, цель соглашения – поддержать террористическую деятельность |

| Договор подписал человек, не имеющий на то полномочий | заемщиком или созаемщиком является ребенок или недееспособный |

| В целях подписания договора заемщик был обманут, введен в заблуждение | оформлялась для видимости, правовых последствий он не порождал |

| В отношении заемщика применялось насилие | угрозы, иные формы принуждения к подписанию соглашения |

| Заключалась, чтобы прикрыть другую сделку | для ее заключения использовались поддельные документы (речь может идти о возбуждении уголовного дела и о передаче материалов в суде на доследственную проверку) |

Если ипотечная сделка признается недействительной, то все правовые последствия, которые следовали за ее заключением, прекращаются, все полученное возвращается обратно.

То есть возникает необходимость вернуть деньги банку. Если сделать это невозможно, то допустимо оплатить компенсацию.

Признать сделку недействительной участники кредитного отношения могут в течение трех лет, после того как договор вступил в силу.

Если действие договора затрагивает посторонние интересы, то такие заинтересованные лица могут обратиться в суд с просьбой признать сделку ничтожной в течение десяти лет со дня действия договора.

Видео: что делать, если нечем платить кредит. Судебная практика

Ничтожность означается, что даже при согласии сторон с договором, он не может порождать правовые последствия и вообще не должен был заключаться в силу закона (например, ничтожна ипотечная сделка, которая оформилась только для вида, мнимая).

Оспорить действительность договора ипотеки можно в течение года со дня как лицо узнало о такой возможности.

Оспоримость означает, что сделка признается таковой судом и может быть признано, что не порождает последствий на будущее (например, совершена лицом, которое не имело достаточных полномочий).

Рассмотрение дела.

После того, как все формальности будут соблюдены (вас пригласят в суд, дадут возможность подготовить контраргументы и т.д.) начнется непосредственное заседание. Предположим, что вы не будете оспаривать действительность кредитного договора и факт получения денежных средств. В этом случае после рассмотрения материалов дела судом по ипотеке будет официально установлено, что вы нарушили сроки внесения платежей, в результате чего и образовалась общая задолженность перед банком. Далее суд подтвердит законность права кредитора обратить взыскание на залог, установит итоговую сумму, подлежащую компенсации, а также начальную продажную цену, по которой он будет реализовываться на публичных торгах, дату их начала и срок, в течение которого вы будете должны освободить жилье.

Стоит отметить, что приведенный выше пример судебного дела по ипотеке является сугубо теоретическим, поскольку в действительности в процессе разбирательства возникает множество разногласий между кредитором и заемщиком. В качестве примера приведем те из них, которые встречаются наиболее часто:

Требования Закон об потеке и Конституции. Здесь в качестве предмета спора выступает положение статьи 40, согласно которой каждый из нас имеет право на жилище. Соответственно заемщики полагают, что обращение взыскание на его недвижимость идет в разрез с данным правом, а, следовательно, его можно оспорить. К сожалению, лиц, которые избрали подобную стратегию защиты, стоит огорчить, поскольку Конституционный суд неоднократно рассматривал подобные жалобы, но решение всегда было одинаковым: требования кредитора правомерны, если ссуда была выдана на приобретение недвижимости.

Несогласие с продажной ценой. Бывает так, что вы согласны с банком, но не разделяете его точку зрения касательно цены, по которой он будет осуществлять реализацию вашей бывшей недвижимости. Как показывают судебные решения по ипотеке, в подобных ситуациях суд исходит исходя из документов, которые находятся в его распоряжении, например, отчетом независимого оценщика для целей экспертизы. По этой причине свое несогласие стоит заблаговременно подтверждать отчетами другой оценочной компании, либо другими объективными доказательствами – пока их не будет среди материалов дела, суд будет занимать позицию кредитора. Также не стоит удивляться тому, что продажная цена будет на 20% ниже той, что фигурирует в отчете об оценке – таковы требования закона.

Желание заемщика получить отсрочку. Существующее законодательство в области ипотечного кредитования не исключает возможности предоставления отсрочки сроком до 1 года при наличии, но ваши доводы должны быть убедительны. Кроме того, обязательно должны быть зафиксированы: факт того, что вы погашал ссуду по мере своих возможностей, существуют объективные причины ее вернуть. Для понимания приведем два примера:

Пример 1: Вы скрывались от банка, дело дошло до суда, вы перепугались и обещаете кредитору вернуть займ в течение одного года. Даже если вы подтвердите такую возможность, суд скорее всего вам откажет, сославшись на факт вашей недобросовестности в прошлом.

Пример 2: Вы погашали кредит, но суммами гораздо меньше, чем установлено договором, при этом ваш работодатель официально подтвердил намерение оказать вам финансовую помощь. В данной ситуации, вероятно, суд будет на вашей стороне.

Завышенная неустойка. Довольно редко, но бывает так, что суд пользуется правом снизить размер неустойки, рассчитанной банком. Если такого не произошло, но вы не согласны, то можно попытаться ее оспорить, но вероятность вашего успеха минимальна.

В заключении стоит отметить, что, несмотря на кажущуюся простоту, судебная практика по ипотеке представляет собой сложный процесс, который часто сопровождается апелляциями, кассациями, а в отдельных случаях обращениями в Конституционный суд. По этой причине исход вашего дела будет зависеть исключительно от мастерства адвоката, представляющего ваши интересы.

Спорные вопросы, которые возникают в процессе реализации ипотечных правоотношений, часто могут быть разрешены только в суде.

Судебная практика по ипотеке в 2020 году является многосторонней, имеет свои нюансы, в особенности в таких случаях, как раздел квартиры, находящейся в ипотеке или при процедуре предоставления военной ипотеки.

Договор ипотечного кредитования порождает обязательства должника своевременно оплачивать задолженность перед банком-кредитором.

В 2020 году в результате экономически нестабильного положения многие заемщики испытывают сложности при оплате кредитов, поэтому судебная практика по таким делам обширна.

Судебная практика по ипотеке

Банк при возникновении конфликта с клиентом заинтересован в том, чтобы вернуть вложенные деньги.

Потому большинство споров в суде разрешаются по вопросам возврата ипотечного долга.

Судебная практика приходит следующие варианты разрешения конфликта:

| Расторжение договора | или признание его недействительности |

| Обращение взыскания | на заложенное имущество |

| Заключение мирового соглашения | допустимо оформить его на любой стадии судебного процесса, но до того, как суд уйдет на совещание |

Дел, в ходе которых требуется признание ипотеки недействительной, судебная практика знает немного. Основная масса связана с взыскательными мероприятиями.

В пользу заемщика

Клиент выиграть судебный спор по ипотечному договору может. Для этого стоит внимательно изучить собственный кредитный договор, квитанции об уплате средств по займу.

Решение суда может быть вынесено в пользу заемщика по причинам:

| Взимания банком комиссий | которые не предусмотрены договором, законом |

| Требование банком оформления страхования жизни и состояния здоровья заемщика | или установление штрафов за неисполнение такого требования (установление скидок и льгот при исчислении процентов после оформления страховки не являются штрафными санкциями, а считаются средствами стимулирования оформления страхования) |

| Начисления процентов выше | чем это предусмотрено в договоре (итоговый процент устанавливается в договоре, в тексте прописывается и его изменение после регистрации ипотеки, оформления страховки, рождения ребенка и других обстоятельств) |

В любом случае, спор по ипотеке относится в разновидности сложного финансового спора.

При его разрешении целесообразно воспользоваться помощью профессионального юриста.

Участие специалиста в разы повышает шанс на положительный исход судебного процесса.

По валютной

До кризиса 2020 года заемщики по валютной ипотеке выигрывали по сравнению с заключившими договор с ценой в российских рублях.

Процентные тарифы по валютной ипотеке всегда были (и в настоящий момент тоже) ниже, чем по «отечественной».

Когда курс составлял, например, 35 рублей за один доллар, то такие клиенты существенно выигрывали в итоговой сумме.

Разразившийся кризис, последствия которого в основном пришлись на 2020 год, заставили многих валютных заемщиков почувствовать собственную финансовую несостоятельность.

Значительная часть из них получает зарплату в российских рублях. Даже если она и индексируется, то не может поспеть за ростом долларового курса.

Банки не могут удовлетворить просьбы всех об отсрочках и иных мерах поддержки.

Потому растет число судебных разбирательств с валютными заемщиками-неплательщиками.

Большую опасность в этом случае представляли договоры с плавающим процентом, когда итоговый размер ежемесячной платы зависит от скачков курса на валютном рынке.

Резкий рост доллара сделал значительную массу валютных клиентов неспособными погашать взятые обязательства.

Возникают вопросы о том, как выйти из ипотеки, тем более, что судебные споры разрешаются в основной массе не в пользу заемщиков.

Военной

Накопительно-ипотечная программа для военных в 2020 году продолжает действовать.

У каждого военного после трех лет службы возникает право стать ее участником.

Постановка в программу участника осуществляется автоматически, а вот выдача сертификата участника – по рапорту служащего.

Конфликты могут возникать при этом не только с банком по поводу уже конкретного кредита, но и с Росвоенипотекой.

Срок снятия обременения по ипотеке в Росреестре читайте в статье: снятие обременения по ипотеке. Ипотека под залог земли и недвижимости, читайте здесь.

Наиболее распространенными являются споры:

- Об отказе включить военного в программу.

- Отказ в выдаче свидетельства.

- Неверный расчет размера ежегодных платежей на личный счет военного.

Если военный оформил кредитный ипотечный договор, то обращение в суд может последовать из-за:

- непогашения долга по договору;

- отказа от страхования заложенного имущества.

Сам военный может оспорить в суде действия банка:

| По принуждению | оформлять дополнительные страховки |

| При неверном расчете процента | самой суммы, удержание с суммы комиссий в противоречие с условиями договора |

Если накопленных средств достаточно, то военный может не прибегать к услугам банковского займа.

Тем более, что у военного нет обязанности покупать жилое помещение только в том районе или регионе, в котором получил сертификат участника программы.

Но если потребуются средства банка, то кредитный договор оформляется в регионе, где планируется приобрести жилье.

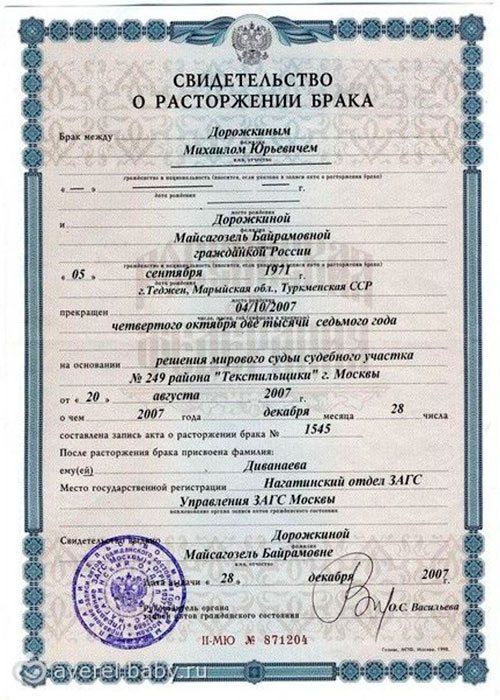

Судебная практика по военной ипотеке при разводе говорит об особенностях судебного разбирательства в этом случае, возникающих по причине:

| Квартира находится «в двойном залоге» | у банка и у Минобороны России |

| Кредитный договор заключается самим военным | который и является собственником недвижимости |

| Ипотечный договор | не переоформляется при разводе |

В случае военной ипотеки банки и Росвоенипотека могут требовать оформления брачного контракта между военным и его супругом.

При расторжении брака

Многих заемщиков волнует вопрос, что будет с кредитным договором и заложенным по нему жилым помещением в случае развода.

Развод не является основанием для расторжения кредитного договора.

Но сама ситуация чаще складывается так, что возникает необходимость раздела имущества, находящегося в залоге, а также определения порядка погашения платежа.

Если ипотека оформлена в браке, то имущество, приобретенное в кредит, считается совместным имуществом, а долг распределяется на плечи обоих супругов.

Банк в случае развода может потребовать:

- Погасить долг досрочно.

- Раздела иного имущества на доли для погашения кредита.

О бракоразводном мероприятии в банк сведения автоматически не передаются органами власти, если не возникает спора по поводу кредита, имущества в залоге.

Но наличие конфликта между супругами провоцирует банк на активные действия в виде требований досрочного погашения.

Некоторые кредитные организации могут требовать на стадии оформления ипотеки заключения брачного договора, где прописывается, чьим имуществом после развода считается ипотечная жилплощадь, а также порядок погашения остатка по долгу.

Участие семьи в госпрограмме требует оформлять квартиру в собственность всех членов, в том числе детей.

Важно помнить, что по актуальному ГПК РФ на ипотечную квартиру, даже если это единственная недвижимость и семья с ребенком, может быть наложено взыскание (в случае просрочки).

Что говорит законодательство?

Законодательство рассматривает возможность заключения ипотечного договора между двумя физическими лицами как частный случай. Никаких ограничений на подписание подобного договора между гражданами на текущий момент не существует. Регулирование основных вопросов сделки осуществляется следующими нормативно-законодательными актами:

- Гражданским Кодексом РФ;

- Федеральный закон «Об ипотеке», включая последние изменения от 2014 года.

Читать дальше: Медосмотр для бухгалтера каких врачей проходить

Для того чтобы договор ипотеки между физическими лицами приобрел действие, должно быть выполнено несколько обязательных условий:

- соглашение оформлено в письменном виде с соблюдением всех имеющихся законодательных требований к документу;

- имеется нотариальное заверение сделки;

- ипотека прошла процедуру государственной регистрации.

На практике процесс заключения договора выглядит в виде достижения договоренности между двумя физическими лицами о том, что один из них предоставляет определенную денежную сумму другому с оформлением достигнутых условий соглашения договором займа. По сути заключается два документа:

- соглашение о займе денежных средств;

- договор залога, с обязательной государственной регистрацией.

На время действия соглашения заемщик средств передает недвижимое имущество кредитору. В течение этого времени на жилую недвижимость накладываются ограничения, что для владельца означает невозможность продать, подарить и провести отчуждение залогового имущества любым из способов (так же, как и при передачи недвижимости в залог банку). При невыполнении условий ипотечного договора последний вправе обратить взыскание на объект залога, что обеспечивается путем его продажи для возврата суммы задолженности.

Рассмотрение исков

Иски рассматриваются районным судом, так как цена его больше 50 тыс. руб. Если цена иска меньше, то процесс инициируется у мирового судьи.

По правилам процессуального законодательства судебное разбирательство проводится в открытом заседании, посетить которое может любой желающий.

После поступления заявления с приложениями судья проверяет их на соответствие требования ГПК РФ к форме, содержанию иска.

Неправильное оформление документов влечет отказ в их принятии к рассмотрению и возврат заявителю.

Если документы оформлены верно, то судья выносит решение о назначении самого заседания.

Об этом оповещаются все участники и заинтересованные лица (например, при конфликте заемщика с банком оповещают супруга как заинтересованную персону).

Стороны конфликта приглашаются на предварительное заседание, где судья до начала самого процесса предлагает разрешить конфликт мирным путем и объясняет как отказаться от требований согласно ГПК РФ.

На этом заседании уточняются обстоятельства спора, происходит передача документов и других доказательств.

Непосредственное рассмотрение иска происходит в судебном заседании. Неявка стороны конфликта на процесс может служить основанием для его переноса.

Весь процесс состоит из этапов:

| Представление участников разбирательства | изложение обстоятельств |

| Заслушивание | сторон (сначала истца, потом ответчика), свидетелей и исследование документов, прочих доказательств |

| Заслушиваются | итоговые речи сторон и суд принимает решение |

По итогам рассмотрения иска готовится решение.

Если кто-то из участников спора не согласен с ним, то он может обратиться в вышестоящий суд для обжалования вынесенного судебного акта (на это дано десять дней).

Вынесенные решения

Итоговую часть своего акта, то есть непосредственное решение, судья сообщает в последний день рассмотрения конфликта.

Суду ГПК РФ предоставляет пять дней на оформление акта в конечном виде.

В решении по ипотечному спору суд прописывает:

| Вводная часть | сведения об участниках процесса, судье, секретаре, дате и времени принятия решения, требования заявителя |

| Описание | требования, возражения на них, объяснения лиц |

| Мотивировка | факты по делу, доказательства их удостоверяющие, доводы и правовая позиция суда |

| Итоговая часть | непосредственное решение, результат процесса |

После оформления решения, его нельзя изменить.

Но допустимо принять дополнение к решению в случае:

- одно из требований в иске было в решение проигнорировано;

- размер присужденного не был указан;

- определения порядка компенсации расходов на процесс.

Если заемщик или представитель банка не понимают решение, то судья вправе его пояснить.

Полную правовую силу решение приобретает после десяти дней от его оглашения. В этот срок заинтересованному лицу дается возможность его оспорить в суде высшего уровня.

Наложенные взыскания

При отказе заемщика погашать ипотечный долг, суд может наложить следующие виды взыскания:

| На заложенное имущество | чаще — жилье, на покупку которого оформлялся кредит |

| На другое имущество | которое может быть взыскано по ФЗ «Об исполнительном производстве» (например, имущество для предпринимательства) |

Процедура взыскания может быть отложена в случае оспаривания решение в суде следующей инстанции. Для этого необходимо подготовить соответствующее ходатайство.

О чем стоит помнить, идя на суд по ипотеке

В первую очередь о том, что без судебного решения никто не имеет права выселить вас из квартиры. Более того, повестка в суд должна быть доставлена вам заказным письмом, то есть за него вы должны расписаться.

Даже суд по ипотеке уже , вы все еще можете попытаться сохранить за собой жилье. Особенно, если за это время ваши финансовые дела поправились и вы можете погасить образовавшиеся просрочки вместе со штрафами.

Игнорировать судебные разбирательства нельзя. Более того, вам нужно к ним подготовиться, даже если взыскание залога — единственное возможное развитие событий. Банки частенько грешат желанием воспользоваться беспомощностью и финансовой безграмотностью должников, насчитывая баснословные штрафы и проценты на проценты. Все это можно оспорить в том же суде, но для этого придется потратить либо деньги на юридическую консультацию, либо время на изучение законов и правил.

Взыскание с бывшей супруги платежей по ипотеке, уплаченных после развода

Посмотрите, пожалуйста верно ли составил исковое заявление:

Исковое заявление о взыскании долга

«7» сентября 2002 г. между Истцом и Ответчиком зарегистрирован брак. С «7» сентября 2002 г. по «03» февраля 2013 г. они проживали совместно и вели общее хозяйство.

От брака родились двое детей ребенок г.р. и г.р. Алименты на детей Истцом выплачиваются в полном объеме.

«23» января 2012 г. брак между Истцом и Ответчиком решением мирового судьи судебного участка №3 г. Челябинска Челябинской области, вступившим в законную силу 03 февраля 2012, брак был расторгнут. Заявления о разделе совместно нажитого имущества не подавалось.

«7» декабря 2009 года было зарегистрировано право на данную квартиру в у Исца и у Ответчика. Подтверждается свидетельством о гос. регистрации права

В 2010 году закладную на квартиру АКБ «Твер» передал ОАО «Южно-Уральская корпорация жилищного строительства и ипотеки». В 2011 году закладная передана ОАО «Агентство по ипотечному жилищному кредитованию», в адрес которой и осуществлялись текущие платежи.

Согласно п. 1 ст. 33 СК РФ законным режимом имущества супругов является режим их совместной собственности.

В силу п. 1 ст. 39 СК РФ при разделе общего имущества супругов и определении долей в этом имуществе доли супругов признаются равными.

В силу п.3 ст. 39 СК РФ общие долги супругов при разделе общего имущества супругов распределяются между супругами пропорционально присужденным им долям.

Согласно п.1 ст. 395 ГПК РФ, За пользование чужими денежными средствами вследствие их неправомерного удержания, уклонения от их возврата, иной просрочки в их уплате либо неосновательного получения или сбережения за счет другого лица подлежат уплате проценты на сумму этих средств.

Расчет суммы за пользование деньгами за период с 1 июля 2012 по 13 сентября 2012

Расчет суммы за пользование деньгами за период с 14 сентября 2012 по 15 апреля 2013

На основании изложенного, руководствуясь ст. 38, 39 СК РФ, ст. 131, 132, ГПК РФ, прошу:

2) Взыскать с Ответчика в пользу Истца государственную пошлину 6071,40

2. Копия договора купли-продажи квартиры

3. Копия кредитного договора

4. Платежные поручения о перечислениях платежей по ипотечному кредиту

5. Выписка по счету за период с 03.02.2012 по 30.06.2012

Это важно знать: Документы для арбитражного суда для взыскания долга

Что нужно знать?

Начнем с того, что кредитные организации предпочитают решать вопросы через суд в крайних случаях. Изначально банк обязательно попробует договориться с должником и найти компромисс.

Перед подачей иска кредитор направит заемщику предупреждение о своих намерениях с просьбой вспомнить о своих финансовых обязательствах. Если должник не отреагирует на документ, банк направится в суд. И, как отмечают юристы по ипотечным кредитам, в большинстве случаев суд занимает сторону кредитной организации, удовлетворяя требования по иску.

Удастся ли сохранить квартиру после суда?

Сразу отметим, если банк уже обратился в судебные органы с целью «выбить» из вас долг по ипотеке, то с квартирой вы можете попрощаться, поскольку она выступает залогом по кредиту. По итогам дела жилплощадь гарантированно отойдет банку.

Стоит ли тогда вообще отстаивать свои права в суде, думаете вы? Отвечаем: однозначно стоит! Поскольку в ходе дела будет рассматриваться не только судьба недвижимости, но и размеры пеней, штрафов и общего долга. И если не бороться за свои права, то по итогам дела вы не только лишитесь жилья, но и будете должны банку.

Можно ли справиться без ипотечного юриста?

Справиться можно, если вы отлично подкованы в жилищном законодательстве. Если вы не обладаете достаточными знаниями в юриспруденции, то положительный исход вряд ли возможен. Профессионал же способен добиться выгодного для вас решения суда или поспособствовать заключению мирового соглашения с банком.

Нельзя не упомянуть тот факт, что зачастую банк, отбирая квартиру в качестве залогового имущества, указывает стоимость, актуальную на момент покупки. То есть, если с момента сделки прошло несколько лет и квартира выросла в цене, вы теряете эту разницу, и она не может идти в счет погашения долга. В этом случае адвокат поможет затянуть судебный процесс, а вы в это время можете найти человека, который выкупит квартиру по рыночной стоимости.

Если вы все-таки намерены обойтись в зале суда без помощи специалиста, то хотя бы воспользуйтесь консультацией юриста по ипотеке. Он изучит материалы дела, а главное – требования банка, изложенные в иске, и подскажет, что можно сделать в вашем конкретном случае.

Что можно оспорить?

Оспариваться будут суммы, которые с вас затребуют в ходе дела. Это сумма долга, пеней за просрочку и даже компенсация за оплату пошлины по иску.

Первым делом будет произведен перерасчет долга. Не редки случаи, когда штрафные санкции в иске превышают реальные на несколько десятков тысяч. Нельзя сказать однозначно, следствие ли это банальной невнимательности или намеренное ведение нечестной игры, однако вы можете потребовать снизить сумму компенсации.

Далее юрист проверит, совпадают ли реальные условия ипотечного договора с теми, которые банк указал в иске: сумма выданного займа, сроки погашения, размеры платежей и даже дни, в которые происходили выплаты. Если будут выявлены несоответствия, это тоже поможет вам существенно сократить размеры финансовых обязательств перед банком.

Обращение в суд.

Итак, обращение в суд будет следовать обнаружения обстоятельств, позволяющие банку забрать квартиру, или другую заложенную вами недвижимость. Точнее говоря, предпринимать подобные действия он сможет после того, как письменно доведет до вас обращение с просьбой полностью вернуть долг, а вы не сможете ее выполнить. Как только данный факт будет зафиксирован, юристами банка будет подан иск о расторжении договора, а также о взыскании с вас задолженности.

В данном судебном иске по ипотеке будут подробно изложены все обстоятельства, которые привели к такой неприятной ситуации. Так, банком будет указано, что он заключил с вами кредитный договор, согласно которому он предоставил вам определенную сумму денежных средств для покупки жилья. Далее будет следовать подробное описание его условий в виде суммы ссуды, ее срока, процентной ставки и даты ежемесячных платежей. Также в иске внимание суда будет обращено на тот факт, что недвижимость, ставшая вашей собственностью, выступала в качестве залога. Конечно, юристы расскажут и о том, что кредитор исполнил свои обязательства в полном объеме, перечислив вам вышеуказанные денежные средства.

Затем банком будут приведены доказательства, свидетельствующие то, что вы не выполнили свои обязательства по договору, например, неоднократно нарушали сроки, до которых следовало внести ежемесячные платежи или их суммы. В качестве результата ваших бездействий будет указана общая сумма задолженности в виде просроченного основного долга, начисленных процентов и неоплаченной неустойки. Вполне вероятно, что кроме этих цифр в иск также будет включена компенсация государственной пошлины за принятие его к рассмотрению и другие сопутствующие расходы банка-кредитора.

Долги по ипотеке. Что делать, когда нечем платить и банк подает в суд?

Ипотека в России появилась относительно недавно. И для многих это единственный способ обзавестись собственным жильем. Люди, говоря об ипотеке, в большинстве своем под ипотекой (ипотечным кредитом) понимают кредит на покупку жилья. Мы тоже будем использовать это определение, хотя на самом деле, ипотека — более широкое понятие.

Ипотека – это вид залога, обеспеченного недвижимым имуществом. Кредит в то же время может браться на другие цели: на расширение бизнеса, на неотложные нужды. И ипотекой, залогом недвижимости, может являться не только квартира, дом, но также гараж, коммерческая и другая недвижимость.

Не будем лезть в теоретические дебри, перейдем к ближе к теме.

Получить бесплатную консультацию

Цены на жилье по сравнению с доходами простых граждан велики, именно поэтому ипотеку, преимущественно, оформляют на 15-20 лет. Ставки по ипотеке в нашей стране высоки по сравнению с зарубежными.

Если для Россиян 12% годовых по ипотеке – это «по-божески» на фоне ставок по потребительским кредитам, которые выше 20% годовых, то иностранцы посчитали бы нас сумасшедшими, т.к. в Европе и США ставки по ипотеке в разы меньше.

Ставка 12% годовых, это 1% в месяц, и при кредите на 2 миллиона рублей (примерная стоимость 1-2х комнатной квартиры в небольших и средних регионах нашей страны), проценты, начисляемые в первые годы выплат, составят порядка 20 тысяч рублей в месяц. Плюс, помимо процентов, ежемесячно гасится основной долг.