Суть программы льготной ипотеки в 2018 году

Учитывая финансовые трудности большого количества граждан, возникшие в силу спада экономической мощи России, правительство приняло меры стабилизации ситуации. С 2020 года семейные пары, принявшие решение завести более одного ребенка, могут пользоваться льготными условиями для ипотечных кредитов. Правительству РФ в лице пришлось отказаться от банальных мер:

- увеличить размеры соц. дотаций;

- произвести индексацию выплат по сертификату на материнский капитал;

- ввести дополнительные субсидии.

Субсидирование ипотеки в 2020 году включает положения, нацеленные на снижение переплат за приобретенные квартиры и минимизации долговой нагрузки.

Сниженная процентная ставка позволит данной программе ответить на все вопросы, возникшие у пользователей кредитов на недвижимость после очередного витка инфляции. В программе субсидирования были выявлены недостатки. Увеличение размеров социальных выплат не принесло облегчения ни одной семье, у которой получена квартира в ипотеку.

Теперь же можно будет получить льготную ставку в 6%. Среди планируемых новых условий ипотеки, это доступно уже с 1 января 2018г. Другие программы дают возможность получить ипотеку на прежних условиях. Планируется, что введение субсидий ипотечных займов для остальных категорий граждан России случиться в ближайшие месяцы.

Суть – дать возможность каждому желающему улучшить условия проживания. Новшества в положениях законодательства РФ затронут родителей, решившихся на второго или третьего ребенка. Это должно произойти в наступившем году. Механизм будет работать еще 60 месяцев с момента вступления в силу.

Длительность льготного кредитования

Законопроект о льготной ипотеке со ставкой 6% предполагает временное снижение финансовой нагрузки таким семьям. Сроки действия зависят от того, какой по счету ребенок родился в семье:

- при рождении второго ребенка государство снижает процентную ставку на 3 года;

- рождение третьего ребенка увеличивает срок льготного кредитования на 5 лет.

Если же в период действия программы родился и второй, и третий ребенок, то за каждого из них семье положены льготы. Это означает, что сроки финансирования суммируются, то есть процентная ставка в 6% будет действовать в течение 8 лет.

Условия компенсирования ипотечных кредитов

Предполагается, что из бюджета будут выделяться деньги из расчета, чтобы должник не платил больше 6%. Механизм рефинансирования кредитов предназначен родителям любого возраста. Второй ребенок – не единственный критерий отбора претендентов. Первенец обязательно должен находиться на иждивении ввиду своего несовершеннолетия.

Дополнительные критерии отбора, по которым выдается ипотека 6 процентов в 2020 году, являются требования, перечисленные в следующем перечне:

- Контрольная точка — январь 2020 года (компенсация по облегчению кредитного гнета предоставляется в случае, если роды произошли до Нового Года). Действующий ипотечный заем будет рефинансирован, если обратиться до 31.12.2022г.

- Ипотека 6 процентов в 2020 (условия смотрите ниже) применяется, если кредит уже выплачивается, а проценты по нему превышают отметку 6%. Предполагается, что те, кто на данный момент платят столько же или меньше не нуждаются в ипотечной помощи, и вполне в состоянии справиться с ситуацией самостоятельно, без вмешательства государства.

- Обеспечением по кредиту является квартира в новом доме. В случаях, когда была взята вторичка, воспользоваться механизмом нельзя.

- Условия ипотеки под 6 процентов касается и строящихся домов. Когда квартира была куплена в недострое до новогодних праздников, а после 1 января 2020 года семья пополнилась – тогда рефинансирование доступно. Повторимся, что для вторички пока льготы недоступны.

Условия субсидирования ипотеки с 2020 года вызывает множество вопросов. Предлагаем ознакомиться с самыми популярными из них. Льготы по снижению процентных выплат можно получить также и при рождении третьего. Решающее значение имеет дата, когда имели место роды.

Вопрос: Добрый вечер, подскажите, пожалуйста, какой суммарный доход семьи должен быть, чтобы воспользоваться государственной программой рефинансирования ипотеки до 6%, учитывая последние новости (последние изменения в законодательстве РФ)?

Ответ: Ипотека 6% (условия, предоставленные президентом России) доступна семьям, которые имеют суммарный доход ниже трех прожиточных минимумов, установленных для региона (по 1,5 на каждого).

Что такое ипотека под 6 процентов годовых

Это государственная программа, направленная на поддержку семей с детьми (а заодно и на поддержку первичного сектора недвижимости). Суть ее заключается в том, что семья, в которой родился второй, третий (четвертый и т.д.) ребенок, может рефинансировать свой ипотечный займ, снизив по нему процентную ставку до 6% в год (при соблюдении ряда условий).

Документы подаются в тот банк, который выдал ипотечный кредит. Чтобы банк не отказал, необходимо, чтобы был выполнен одновременно ряд условий:

- ипотечный займ должен быть выдан не ранее 1 января 2020 года (для жителей Дальнего Востока – не ранее 1 января 2020 года) и не позднее 31 декабря 2022 года (если второй и последующие дети родились в период с 1 июля 2022 г. по 31 декабря 2022 г., то допускается оформить ипотеку по 1 марта 2023 г. включительно);

- на кредитные средства приобретено жилье (квартира или дом с участком) у юридического лица, то есть, на первичном рынке;

- основанием приобретения жилья выступает договор купли-продажи или долевого участия;

- сумма первоначального взноса составила не меньше 20%;

- у заемщика есть гражданство РФ;

- сумма кредита – до 6 миллионов рублей по всей России и до 12 миллионов рублей в Москве, Санкт-Петербурге и их областях;

- заемщик обязан заключить договор личного страхования и застраховать приобретенную в кредит недвижимость.

Если кредит был выдан с целью рефинансирования ипотеки, то его можно рефинансировать под 6% независимо от даты, когда он был получен заемщиком.

Для Дальнего Востока действуют немного другие правила:

- можно купить жилье не только у юридического, но и у физического лица, если оно относится к категории жилых и расположено в сельской местности;

- второй или последующий ребенок должен быть рожден с 1 января 2019 по 31 декабря 2022 года;

- ставка составляет не 6%, а 5% годовых.

Ипотека под 6 процентов в 2020 году может быть оформлена как матерью, так и отцом второго или последующего ребенка.

Если вы обращаетесь за рефинансированием ранее рефинансированного ипотечного займа, то речь должна идти о размерах займа, не превышающего 80% от изначальной стоимости недвижимости. То есть, если вы изначально взяли 1 миллион рублей и не заплатили первоначальный взнос, но через несколько лет рефинансировали его, взяв в другом банке уже 800 000 тысяч рублей (или меньше – но не больше), то вы попадаете под условия Программы.

Заморозка семейного капитала

Многих волнует, касаются ли изменения законов увеличения денежных дотаций. В постановлении идет речь исключительно о том, чтобы сделать выплату долгов легче, если продолжителей рода станет больше. Условия субсидирования ипотеки в 2020 году не коснутся социальных выплат, предназначенных для материального обеспечения детей.

Ранее принималось постановление, предполагающее отказаться от их индексации, с учетом инфляции. Оно осталось в силе. Материнский капитал в 2020 году увеличен не будет. Падение рубля приводит к ежегодной потере свыше 49 тыс. рублей, что вызывает неодобрение родителей.

Вопрос: Здравствуйте, у нас следующий вопрос. Будучи многодетной мамой, столкнулась с проблемой, когда лучше израсходовать мат. капитал? Цены растут, а размер выплат остается прежним. Спасибо.

Ответ: Здравствуйте, рассмотрите возможность досрочно воспользоваться выделяемыми средствами. Условия субсидирования ипотеки 2020 года не предполагает увеличение размера социальных выплат. Имеет смысл воспользоваться деньгами как можно раньше.

Кто может оформить

Главное отличие этой инициативы от многих других – отсутствие ограничений по самим заемщикам. Взять ипотечный кредит под 6,5% может любой гражданин России. Главное – чтобы были соблюдены требования, указанные в блоке выше.

Для получения льготной ставки не обязательно иметь конкретное число детей, определенный уровень дохода или получать материнский капитал. В данном случае адекватный доход скорее будет плюсом – это повышение шанса на одобрение со стороны банков.

Стандартный портрет заемщика, которому скорее всего одобрят:

- старше 20 лет

- рабочий стаж от 6 месяцев

- возможность официально подтвердить доход

- отсутствие проблем с кредитной историей

Если у вас есть незакрытые долги, просрочки в прошлом, неофициальная зарплата, шансы на одобрение тоже есть. Но нужно понимать, что и по обычным программам многие банки в таком случае часто отказывают.

Снижение кредитной ставки по ипотеке заемщикам при появлении ребенка

Установлен минимальный лимит переплаты. Все, что сверх того, государство компенсирует, если претендент удовлетворяет требованиям. Субсидирование ипотеки в 2020 году предполагает условия, когда после вручения документального подтверждения правомерности требований, банкиры обязаны пересчитать кредитную ставку на количество процентных пунктов, оплачиваемых должником. Дальнейший механизм заключается в доплате недостающих денег из государственного резерва.

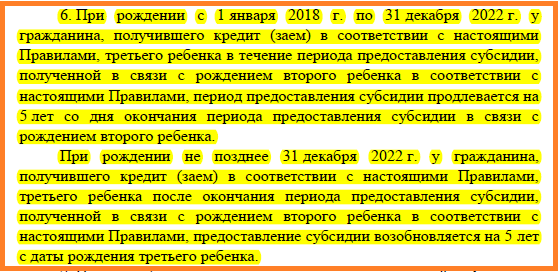

Снижение процентной ставки по ипотеке пока имеет временные рамки. Механизм функционирует до 2023г. В это время можно обращаться с требованием произвести перерасчет. Условия субсидирования ипотеки действуют 36 месяцев, если речь идет о появлении второго ребенка в 2020 г. Рождение третьего продлевает этот срок до 60 месяцев. Здесь присутствует две особенности:

- Изменение условий ипотеки под 6 процентов 2020 года предполагают продление льготных мер на период до 60 мес., если претенденты уже пользуются программой, так как у них двое детей. Но если число наследников пополнится еще одним (третьим) малышом, то это возможно. Датой начала срока продления является окончание первичного периода.

- Субсидирование ипотеки в 2020 (условия снижения процентной ставки) предполагает повторный перерасчет ипотечного кредита. Если третий ребенок появился до 31.12.2022г., а 3 года льгот за второго уже прошли, можно подавать документы еще раз.

Ипотека под 6% в условиях содержит облегчение не только семьям из 3-х и 4-х человек, сформировавшимся в таком составе в оговоренный период. Программа предполагает льготы и другим категориям граждан с детьми.

Вопрос: Здравствуйте! Будут ли продлены сроки программы, если нами принято решение родить еще одного малыша после 20122 года?

Ответ: Сейчас ждем, пока схема будет обкатана. Практика показывает, что государством всегда поддерживаются подобные программы, если они эффективны, и приносят действенную помощь гражданам. Пока есть все основания полагать, что программой рефинансирования можно будет воспользоваться и позже, причем на иных условиях ипотеки. Естественно, это случится после принятия соответствующих законов.

Нюансы государственной программы

Получить низкую 6-процентную ставку смогут не все. Есть определённые условия. Давайте по важным пунктам пробежимся.

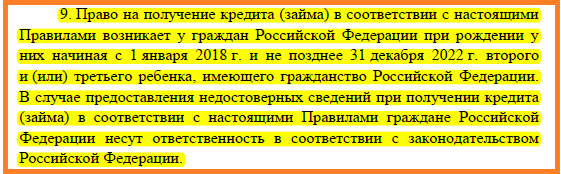

а) за родившегося в семье с 01.01.2018 года по 31.12.2022 года 2 или 3 ребёнка правительство готово субсидировать вашу ипотеку под 6%;

б) ипотечный кредит должен быть оформлен в любом из банков страны или в АО АИЖК (Агенство ипотечного жилищного кредитования) не раньше 1 января 2020 года;

в) ещё на 6% ставку можно рассчитывать семьям, которые ранее уже взяли ипотечный заём, но у которых в семье появился на свет 2 или 3 ребёнок после 1 января 2020 года и они решили подать документы на рефинансирование своего ипотечного займа. Для них также срок действия пониженной ставки будет действовать на 3 или 5 лет;

г) нет каких либо ограничений по возрасту родителей детей, что несомненно радует;

д) ещё одним плюсом государственной программы является то, что заёмщикам нужно будет предоставить документы для оформления ипотеки по льготной ставке непосредственно в само банковское учреждение напрямую минуя государственные учреждения;

е) государство готово субсидировать только те ипотечные кредиты, по которым семья, его взявшая не допускает просрочек по ежемесячным платежам;

ж) как понятно из скриншота ниже, если в семье с 01.01.2018 по 31.12.2022 года появится на свет 3 ребёнок, но на тот момент будет ещё действовать 6% ставка за 2 ребёнка, то как только закончится её 3 летний срок государство ещё на 5 лет продлит эту 6% ставку (за рождение 3 малыша);

з) ожидать продления субсидированной ставки на 5 лет при появлении на свет 3 малыша можно и по окончанию 3 летнего срока предоставления ипотеки под 6% за рождение 2 ребёнка. Главное чтобы 3 ребёнок в семье появился на свет до 31.12.2022 года;

Конечно, можно понять негодование тех людей, у которых 2 или 3 ребёнок появился в семье до 1 января 2020 года. Но, к сожалению они не подпадают под требования новой программы.

Меры государственной поддержки семей с детьми с 2020 года

В ноябре 2020 года в кремле было проведено заседание, благодаря которому граждане получили возможность произвести перерасчет. Президент Российской Федерации В.В. Путин потребовал от Координационного совета разработать программу господдержки и стимуляции рождаемости.

По статистике более полумиллиона семей имеют по двое-трое наследников. Мы же говорили ранее о тех детях, которые родятся с 01.01.2018г. Поддержка семей с детьми, которые не вошли в данную категорию заключается в следующем:

- Возможность получить деньги из материнского капитала наличными.

- Начисление ежемесячных пособий.

- Увеличение срока действия программы выдачи маткапитала.

- Узаконивание дополнительных способов израсходования средств по материнскому капиталу.

Последний пункт предполагает, что деньги можно потратить на образование ребенка и прочие жизненные нужды и потребности.

Требования к ипотеке

Банковские учреждения, предоставляющие ипотечное кредитование по льготным программам, выдвигают ряд требований к заключению контракта:

- новый договор на покупку жилья должен быть заключен не ранее 01.01.2020, при этом выдаваться он может только в рублях;

- сумма, на которую может рассчитывать покупатель, колеблется в зависимости от региона ее выдачи: для Москвы и Санкт-Петербурга, а также Московского и Ленинградского округов максимальный порог установлен на уровне 8 млн руб., а для остальных регионов — 3 млн руб.;

- первоначальный взнос по жилищному кредиту должен составлять не менее 20% от стоимости приобретаемой недвижимости;

- годовая ставка выплат — 6%, при этом после окончания срока субсидирования она не может вырасти более чем на 2%;

- предполагается обязательное заключение договора по страхованию жизни ссудополучателя и объекта приобретаемой недвижимости;

- ежемесячные платежи осуществляются в аннуитетном порядке.

При выдачи кредита банковские организации большое внимание уделяют созаемщикам. Им может выступать супруг или супруга получателя кредита, при этом не учитывается уровень его или ее платежеспособности, а также не рассматривается возраст или количество уже имеющихся детей.

Если же люди не состоят в браке, допустимо привлечение в качестве созаемщика того человека, с которым был рожден второй или третий ребенок в период с 2020 по 2022 год.

Супруга (у) нельзя привлечь как созаемщика только в том случае, если есть брачный контракт, имеющий действие и предполагающий наличие раздельного владения имуществом.

Недвижимость, приобретаемая на средства льготного займа, должна находиться на территории РФ. Сбербанк не выдает ссуды на покупку жилья на территории полуострова Крым и города Севастополя. Это обусловлено тем, что банковское учреждение не имеет в этом регионе своих представительств.

Рефинансируются ипотечные кредиты под 6% или заключаются новые договоры не только уже для готового жилья, но и для строящегося. При этом конструкции здания должны отвечать ряду требований безопасности, иметь железобетонную или бетонную основу, находиться в развитых районах, в которых доступны больницы, школы и другая инфраструктура.

Если ссудополучатель хочет сделать перепланировку, то ее следует согласовать с соответствующими органами и предоставить об этом документ. О более подробных требованиях к ипотечному жилью можно узнать непосредственно у сотрудников банка.

Преимущества льготного кредитования покупки жилых помещений для семей с детьми

Программа предоставления льготных условий по ипотеке имеет массу достоинств, тезисное описание которых выглядит следующим образом:

- Занять можно до 90% от цены жилья.

- Допускается досрочное погашение ипотеки (полностью или частично), что определяется заемщиком.

- Если в семье есть дети – минимальный первоначальный взнос равен 10% стоимости квартиры. Без детей – 15%. Одиноким людям, а также тем, чьи дети достигли совершеннолетия, придется внести 20% или более.

- По условиям льготной ипотеки размер компенсации может быть выше 4-х процентов.

- Если ипотека оформлена до появления первенца, то с момента его рождения должен быть предоставлен кредитный отпуск, сроком до 3-х лет.

- Условия ипотеки по льготной программе дает возможность получить кредитные каникулы, если родился второй ребенок. Однако в этот период придется гасить проценты. Возвращение тела кредита откладывается на 5 лет.

- Семейный капитал может быть применен для исполнения долговых обязательств по договору ипотеки.

- Для получающего алименты на усыновленных детей также доступны условия ипотеки по льготной программе рефинансирования.

Таким образом государство стремится добиться эффекта сражу в нескольких аспекта, облегчающих жизнь граждан, а именно:

- сделать жилье доступнее;

- облегчить выплату уже имеющейся ипотеки, рефинансировав ее условия;

- ускорить процесс возврата долгов за покупку жилья;

- заинтересовать банки в развитии ипотечных программ кредитования.

Ведущим банком был и остается Сбербанк. Именно через него будут перегоняться бюджетные деньги на погашение разницы процентной ставки для достижения 6% для населения. Единственный недостаток – нововведения не коснулись квартир, куплены на вторичном рынке жилья.

Условия банков

Данные льготные условия, само собой, «накладываются» на условия предоставления обычного ипотечного кредита банками. Здесь, безусловно, есть расхождения, но основные показатели следующие:

- Срок предоставления – от 3 до 30 лет;

- Максимальная сумма – 3 млн рублей, но для Москвы, Санкт-Петербурга, Московской и Ленинградской областей часто этот параметр увеличивается до 6-8 млн;

- Минимальный первоначальный взнос – от 15% до 20%.

Но самое главное – процент по ипотеке! Он составляет во многих банках на середину января 2020 года 9% и меньше, и это также принципиально важно.

Предпосылки

На переживания граждан о том, что льготные условия ипотеки являются се более, чем акт популизма, нужно ответить, что для предоставления таких льгот есть достаточные предпосылки. О них вскользь упоминал Д.А. Медведев на встрече с губернатором в Самаре. Перечень предпосылок следующий:

- За предшествующий год инфляция снизилась до 3-х процентов, что дало основания для ключевой ставки. Попросту говоря, банкам теперь деньги обходятся дешевле.

- Средняя ставка по ипотеке за тот же период снизилась до 10,5% (рекордный минимум за весь период). Стало реальным сделать ее еще ниже.

- Условия внешнеэкономической деятельности России облегчились. Нефть на мировом рынке в 2020 году торговалась по комфортной для РФ цене. Атаки недоброжелательно настроенных стран нейтрализованы.

- Снижение ставки в прошлом году привело к тому, что ипотека стала основным источником дохода российских банков. Процент просрочки снизился до 13-и. В таких условиях, доход банковских структур, предоставляющих кредиты на жилье, превысили 2 млрд. руб.

- Строительный бум привел к тому, что начало грозить перенасыщение рынка жилья. Люди с большей охотой берут в ипотеку вторичку. Взять новостройку, в большинстве случаев, означает жить в районе, где инфраструктура еще не до конца формирована, а под окнами еще несколько лет будет шуметь строительная спецтехника. Учитывая просьбы застройщиков, государство поставило цель стимулировать граждан покупать квартиры в новостройках.

- Стабильность экономики страны напрямую связана с положением на внутреннем рынке. Строительство является флагманом не только для рынка недвижимости. Это рабочие места, работающая металлургия, коксохимическая промышленность, добывающая отрасль и сфера производства энергоносителей. Нужно прибавить сюда заработные платы всех задействованных работников. Деньги перетекают и в остальные сегменты, как то пищепром, сфера обслуживания и т.д.

Хотя и грядущие выборы нельзя исключать из перечня предпосылок. Требуется задобрить электорат, а значит, необходимо облегчить им жизнь. И изменение условий ипотеки – то, что нужно.

Условия рефинансирования

Реализация программы начата 01.01.2018, а завершить ее планируется 31.12.2022 При этом общая сумма, выделенная государством на выдачу кредита на льготных условиях, составляет 600 млрд руб.

Схема льготной ипотеки под 6 процентов в 2020 году предполагает наличие государственных дотаций. Сначала производится отбор коммерческих банков, которые будут участвовать в программе. Эти организации должны в течение 30 дней в Министерство Финансов РФ подать заявление с приложенным к нему специальным набором документов. Если участие банка в реализации ипотечного проекта будет одобрено, то при выдаче кредитов под 6% ему будет предоставлена компенсация недополученной прибыли со стороны государства.

Однако если закладная заемщика была передана в Агентство по ипотечному жилищному кредитованию (АИЖК) или же заем был получен в банке, не вошедшем в список Министерства Финансов РФ, то получатель кредита может воспользоваться субсидированием ставки.

Сейчас ставка по кредиту в рыночных условиях составляет примерно 10%, т. е. Минфин будет выплачивать финансовым организациям недостающие 4%. После того как субсидирование будет завершено, годовая ставка сравняется со ставкой рефинансирования, которую устанавливает ЦБ. Этот процент будет увеличен еще на 2 показателя. Однако получатели ссуды не заметят никаких изменений, поскольку в договоре указывается фиксированная ставка.

Заемщикам следует обратить внимание на тот факт, что для семей с разным количеством детей предусматривается различный срок кредита:

- родители с 2 детьми смогут воспользоваться пониженным коэффициентом в течение 3 лет;

- для семей, в которых есть 3 ребенка и более, период субсидирования продлевается до 5 лет.

Условия получения ипотечной ссуды до 6 процентов предполагают покупку квартиры только в новостройках. Если же семья имеет действующую ипотеку и уже приобрела жилье в построенном доме, то ссуду можно рефинансировать.

Приобрести квартиру можно только у юридического лица. На покупку жилплощади у физических лиц данный вид займа не распространяется.

Банки участники

Перечень банковских структур, участвующих в программе по предоставлению льготных условий для выплаты ипотеки выглядит следующим образом:

- Сбербанк

- ВТБ 24 и Банк Москвы

- Райффайзенбанк

- Газпромбанк

- Дельтакредит

- Россельхозбанк

- Абсалют банк

- Банк Возрождение

- Банк Санкт-Петербург

- Промсвязьбанк

- Российский капитал

- Уралсиб

- Ак Барс

- Транскапиталбанк

- Банк Центр-Инвест

- ФК Открытие

- Связь-банк

- Запсибкомбанк

- Жилфинанс

- Московский кредитный банк

- Глобэкс банк

- Металлинвестбанк

- Банк Зенит

- Росевробанк

- Бинбанк

- СМП банк

- АИЖК

- Евразийский банк

- Югра

- Альфабанк

В дальнейшем, возможно, льготные условия по ипотеке будут предоставлять и другие банки.

Способы оформления

Если планируется заключить новый договор, то потенциальному клиенту банка необходимо предоставить пакет документов, которые требует коммерческое учреждение с приложением к нему свидетельств о рождении детей, являющихся гражданами РФ. После того как заявление будет рассмотрено и одобрено, осуществляется процедура оформления выдачи ссуды. Затем банк через Минфин получает недостающий доход от государства.

Если же в этот момент ипотечный кредит у семьи уже имеется, ей предоставляется право произвести перекредитование. Рефинансирование ипотеки под 6 процентов предполагает обращение заемщика в банковское учреждение с заявлением о заключении дополнительного соглашения, которое позволит получать ссуду на льготных условиях.

При этом также следует приложить к заявлению свидетельства о рождении детей. После этого сотрудники банка разрабатывают дополнительный контракт, он подписывается получателем. Затем годовая ставка выплат по кредиту снижается до 6%. Недостающую прибыль банк тоже получает от государства.

Возможно ли снижение ставки по действующей ипотеке?

Однако даже после подписания договора у заемщика остаются способы изменить параметры жилищного займа. Как снизить процентную ставку по действующей ипотеке:

- Подать заявку на рефинансирование ипотеки. Под рефинансированием понимают перекредитование: закрытие старой ипотеке за счет новой на более выгодных условиях. Рефинансирование может быть оформлено в том же банке или в иной финансовой организации.

- Провести реструктуризацию. Это изменение условий ипотечного договора ввиду объективных причин. При проведении процедуры невозможно понижение ставки, но допустимо сокращение срока выплаты. Это уменьшает конечную стоимость кредита. Преимущественно реструктуризация используется заемщиком, не имеющим возможности оплачивать задолженность из-за болезни, потери работы, из-за серьезных семейных сложностей. Реструктуризация может негативно сказаться на кредитной истории и повлечь отказы по заявкам на займы в будущем.

- Привлечение субсидий. Частичное или полное гашение ипотеки за счет государственной помощи – отличный вариант для тех, кто хочет сэкономить на покупке жилья.

- Подать в суд. Судебное разбирательство – сложный способ понижать процент. Обращение в инстанцию возможно только при наличии лазейки в кредитном договоре. Однако финансовые организации скрупулезно подходят к составлению соглашения, поэтому этот путь маловероятен. Ключевой особенностью метода является необходимость оплачивать ипотеку даже в ходе судебного разбирательства.

- Вносить досрочные платежи. Если регулярно вносить сумму больше, чем указано в кредитном договоре, то конечная переплата сократится. Фактически уменьшится ставка. Заявление на досрочное погашение оформляется в отделении банка или через личный кабинет.

При пересмотре условий по договору банк имеет право затребовать дополнительную документацию. Пригодится ипотечный договор, график платежей, копия страховых полисов и прочая информация по займу на недвижимость. Для проведения реструктуризации клиенту нужно доказать необходимость изменений. Представить справки о состоянии здоровья, свидетельство о смерти члена семьи, свидетельство рождении ребенка, приказ об увольнении по сокращению.