Последующий залог – это повторная отдача имущества (недвижимости, авто и др.), чтобы обеспечить выданные кредитором средства. Ранее объект уже был оформлен в залог, и используется данная процедура для обеспечения различных обязательств. В соответствие с нормами законодательства требования последующего залогодержателя выполняются из стоимости имущества, после того, как выполнены предшествующие.

Что такое

ФЗ №102 «Об ипотеке» (ст. 43) четко определяет понятие последующей ипотеки и возможности ее допущения. В соответствии с данным нормативным актом последующая ипотека – повторный залог имущества, являющегося обеспечением по оформленному, но не выплаченному в полном объеме ипотечному займу, по новому договору обременения имущества.

Кредиторами могут выступать как разные учреждения/лица, так и один и тот же залогодержатель (банк), только по разным кредитам.

Важно понимать, зачем вообще нужна последующая ипотека. Наиболее распространенная ситуация – рефинансирование действующего кредита, то есть перекредитование на более выгодные условия в другом банке. В период переоформления, который может занять некоторое время, на имущество накладывается повторное обременение. Затем, когда с первым банком-кредитором будет произведен окончательный расчет, залог в его пользу будет отменен.

Вторая ситуация – когда заемщик попал в трудное финансовое положение и вынужден взять еще один кредит с обеспечением в виде имеющейся недвижимости. Законом не запрещается обременять один и тот же объект несколько раз.

Важно! Простыми словами, один и тот же объект недвижимости можно заложить по нескольким займам. В этом и заключается суть последующей ипотеки – имущество обременяется в пользу сразу двух залогодержателей.

Последующая ипотека

Последующая ипотека

Федеральный закон от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости) (далее — Закон) устанавливает принципиально важное для хозяйственного оборота правило, в соответствии с которым заложенное по договору об ипотеке имущество может быть при определенных условиях заложено более одного раза. Законом не запрещается многократно использовать имущество, залогом которого обеспечивается исполнение определенного обязательства, для обеспечения исполнения других обязательств. В ст. 43 п. 1 Закона дается понятие последующей ипотеки. Имущество, заложенное по договору об ипотеке в обеспечение исполнения одного обязательства (предшествующая ипотека), может быть предоставлено в залог в обеспечение исполнения другого обязательства того же или иного должника тому же или иному залогодержателю (последующая ипотека). Первичное обременение ипотекой недвижимого имущества определяется Законом как предшествующая ипотека, а вторичное обременение соответственно как последующая ипотека. Тем не менее, законодатель устанавливает определенные требования к последующей ипотеке. 1. Последующая ипотека допускается, если она не запрещена предшествующими договорами об ипотеке того же имущества, действие которых не прекратилось к моменту заключения последующего договора об ипотеке (абз. 1 п. 2 ст. 43 Закона). Если предшествующий договор об ипотеке предусматривает условия, на которых может быть заключен последующий договор об ипотеке, последний должен быть заключен с соблюдением этих условий (абз. 2 п. 2 ст. 43 Закона). Несмотря на то, что положения о запрете или ограничении последующей ипотеки включаются на практике в большинство договоров, отметим следующее. Во-первых, предшествующие договоры могут запретить или ограничить последующую ипотеку только в течение определенного времени – срока действия договоров. Во-вторых, стороны предшествующего договора могут внести изменения в договор об ипотеке и разрешить последующую ипотеку. В случае, если предшествующим договором последующая ипотека была запрещена, но последующий договор все же был заключен, такой договор может быть признан судом недействительным по иску залогодержателя по предшествующему договору. Таким образом, совершенная сделка является оспоримой сделкой, причем она может быть признана недействительной независимо от того, знал ли залогодержатель по последующему договору о таком запрещении или не знал. В случае, если предшествующим договором последующая ипотека должна совершаться с соблюдением определенных условий, но они при заключении последующего договора нарушены, договор не признается недействительным, однако требования залогодержателя по такому договору удовлетворяются лишь в той степени, в какой их удовлетворение возможно в соответствии с условиями предшествующего договора об ипотеке. Как правило, в договорах об ипотеке устанавливают необходимость получения согласия на последующую ипотеку от предшествующего залогодержателя. В том случае, если договоры о предшествующей и последующей ипотеке заключаются между одними и теми же лицами, то вышеуказанные правила не применяются. Так же судебная практика подтверждает право сторон заключить один договор о залоге недвижимого имущества в обеспечение нескольких кредитных договоров (договоров займа). Такой договор об ипотеке не противоречит закону и подлежит государственной регистрации. 2. В Законе устанавливается однозначное правило о том, что не допускается заключение последующего договора об ипотеке, предусматривающего составление и выдачу закладной. Закладная может выдаваться только при первоначальной ипотеке. 3. Законом установлена обязанность залогодателя сообщать каждому последующему залогодержателю обязательно до заключения с ним договора о последующей ипотеке существенные условия всех уже существующих договоров об ипотеке данного имущества: предмет ипотеки, его оценка, существо, размер и срок исполнения обязательства, обеспечиваемого ипотекой. Законодатель не установил определенную форму сообщения о предшествующих ипотеках. Вопрос об этом обычно решается в самом договоре об ипотеке, где стороны устанавливают обязанность залогодателя в письменной форме в определенный срок предоставить информацию об обременении предмета ипотеки. Кроме того, залогодатель обязан незамедлительно уведомить каждого из залогодержателей по предшествующим ипотекам о заключении каждого договора последующей ипотеки и по их требованию сообщить им существенные условия такого договора. 4. Правила п. 3 ст. 44 Закона защищают права залогодержателя по договору о последующей ипотеке, устанавливая невозможность без его согласия вносить изменения в предшествующий договор, влекущие обеспечение новых требований предшествующего залогодержателя или увеличение объема требований, уже обеспеченных по этому договору. Данное правило может быть изменено посредством внесения соответствующих условий, включенных сторонами в предшествующий договор об ипотеке. Кроме того, два последних условия не применяются, если сторонами в предшествующем и последующем договорах об ипотеке являются одни и те же лица. 5. В последующем договоре об ипотеке должны быть сведения обо всех регистрационных записях о предшествующих ипотеках того же имущества. 6. Договор последующей ипотеки, как любой другой договор об ипотеке, подлежит государственной регистрации, которая производится в таком же порядке, как регистрация договора предшествующей ипотеки. Регистрационные записи об ипотеке, сделанные ранее, не отменяются, а в ЕГРП вносится новая регистрационная запись об ипотеке, что позволяет определить очередность требований залогодержателей. Единственным отличием государственной регистрации последующей ипотеки является то, что на подлинных экземплярах последующего договора об ипотеке после проведения государственной регистрации последующей ипотеки регистратор делает отметки обо всех регистрационных записях о предшествующих ипотеках этого же имущества, в целях чего проставляется штамп (штампы) регистрационной надписи на документах о государственной регистрации предыдущей ипотеки (предыдущих ипотек). Указанный штамп должен содержать те же сведения, которые были внесены при государственной регистрации предшествующей ипотеки. При этом в данном штампе (штампах) после слов «Произведена государственная регистрация» вместо слова «ипотеки» указываются слова «предшествующей ипотеки». И в завершение хотелось бы отметить, что встречаются ипотеки имущества, заложенного по уже заключенному договору ипотеки, обеспечиваются обязательства по новому договору между теми же сторонами, и стороны заключают дополнительное соглашение к договору ипотеки. Из судебной практики можно сделать вывод о том, что должен заключаться новый договор ипотеки, являющийся договором последующей ипотеки. Л. Волокитина, главный специалист-эксперт отдела регистрации ипотеки и долевого участия в строительстве

Возврат к списку

В каких случаях используется

Ключевое условие оформления последующего залога – отсутствие запрещающих условий в предшествующем ипотечном договоре. На практике встречаются договоры:

- не допускающие повторный залог недвижимости;

- уточняющие такую возможность (подробно расписываются условия применения последующей ипотеки);

- не содержащие в себе никаких запретов на последующее обременение имущества.

Многие банки отказываются рисковать, соглашаясь на повторный залог обеспечения, поэтому в ипотечном договоре включается условие, по которому последующая ипотека будет невозможной. Подобных случаев в банковской практике довольно много.

Если сделка регистрировалась, несмотря на наличие запрета в предшествующем документе, то она может быть признана незаконной и недействительной через суд (путем подачи искового заявления от первого залогодержателя).

Важно! Заемщик имеет право на последующую ипотеку в двух случаях: когда предыдущим ипотечным договором не запрещается такой залог или такая возможность предоставляется при строгом соблюдении условий.

Соблюдение обозначенных в документе условий контролируется кредитной организацией, являющейся залогодержателем по первому договору, а также судебными органами в случае рассмотрения дела в суде.

В том же банке

На законодательном уровне не запрещено повторно сотрудничать с одним и тем же банком и повторно обременять имущество, выступающее объектом залога по ипотечному кредиту. В некотором смысле вся процедура упрощается, так как требования, комплект документов и очередность всех этапов уже знакомы и понятны. В определенных ситуациях сотрудники могут быть готовы пойти на уступки и сократить время рассмотрения заявки и оформления самой сделки.

Распространенной является ситуация обращения одного и того же клиента в банк, в котором оформлен займ на приобретение недвижимости, за получением потребительского кредита. Так как кредитная нагрузка на заемщика и членов его семьи существенно возрастет с оформлением нового займа, банк требует второй кредит также обеспечить залогом. Повторное обременение приобретенной с помощью заемных средств недвижимости не запрещается ни законом, ни политикой банков.

Договор

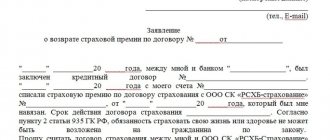

Договор последующей ипотеки оформляется по стандартной форме и обязательно должен содержать в себе следующие пункты:

- предмет договора;

- обязанности и права залогодержателя и залогодателя;

- гарантии прав залогодержателя;

- обращение взыскания на предмет залога;

- разрешение споров;

- страхование;

- обязательства и требования, обеспеченные залогом;

- оценка залогового имущества;

- госрегистрация документа;

- адреса и реквизиты сторон.

Обязательно прописывается факт повторного обременения имущества и указываются все реквизиты предшествующего договора.

Как и любой другой ипотечный договор, он подлежит обязательной госрегистрации в регистрирующем органе (в Регпалате или МФЦ).

Договор о последующем залоге недвижимого имущества (последующей ипотеке)

7.4. При грубом нарушении Залогодателем правил пользования предметом ипотеки (ч. 1 ст. 29 Закона), правил его содержания или ремонта (ст. 30 Закона), обязанности принимать меры по сохранению данного имущества (ст. 32 Закона), если такое нарушение создает угрозу утраты или повреждения предмета ипотеки, а также при нарушении обязанностей по страхованию (п. 9 Договора) или при необоснованном отказе Залогодержателю в проверке заложенного имущества (п. 7.1.1 Договора) Залогодержатель вправе потребовать досрочного исполнения обеспеченного ипотекой обязательства в течение ______ дней.