Рефинансирование ипотечного кредита

Рефинансирование — это переакредитация ипотеки, то есть получение кредита в другой финансовой организации для гашения ипотечной задолженности. Главная цель, которую преследуют заемщики, — это улучшить условия кредитования и, соответственно, снизить ежемесячную финансовую нагрузку. Под лучшими условиями подразумеваются:

- минимальный размер переплаты;

- сниженная годовая ставка;

- увеличенный период кредитования;

- отмена различных комиссионных сборов;

- изменение валюты с целью защиты от падения курса рубля.

Оформить рефинансирование выгодно и тогда, когда клиент имеет несколько займов в различных финансовых организациях. Рефинансирование в ВТБ позволит закрыть долги полностью, а заемщик будет выплачивать всего один займ с меньшим размером переплаты.

Страхование при ипотечном рефинансировании

Перевод ипотеки из ВТБ в Сбербанк становится возможным при выполнении следующих условий:

- отсутствие задолженностей за последний год проплаты;

- ипотечная ссуда не будет перекредитована, если она уже подвергалась рефинансированию;

- на время перекредитования срок обслуживания ипотеки в ВТБ должен составлять от 6 месяцев;

- минимальная сумма для рефинансирования должна составлять от 500 000 рублей, максимальная – 5 млн;

- срок оформленной ипотеки до момента полной выплаты займа не должен составлять менее 3-х месяцев (ипотеку можно рефинансировать уже спустя полгода с момента ее оформления).

Возвращать денежные средства, оформленные в Сбербанке под рефинансирование жилищной ссуды ВТБ, придется аннуитетными (равномерными) выплатами. Заемщику разрешается и досрочно погашать займ, причем предварительного уведомления банка не требуется. Следует лишь следить, что на счете, с которого происходит списывание основного долга, имелись необходимые средства.

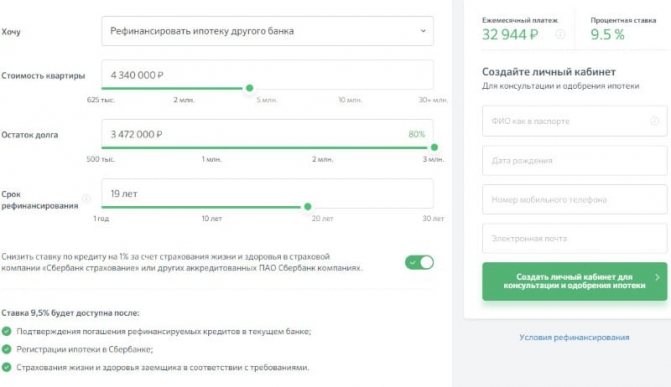

Рассчитать сумму новых выплат можно на сайте Сбербанк-Онлайн

Чтобы оформить рефинансирование на жилищный займ, заемщику необходимо предоставить банковским служащим портфель документов. Требуются следующие бумаги:

- заявление-анкета;

- паспорт гражданина РФ с регистрацией;

- вся документация об имеющемся ипотечном кредите;

- документы, подтверждающие доходность заемщика (данная бумага может не требоваться, если сумма рефинансирования равна остатку жилищного займа, который рефинансируется).

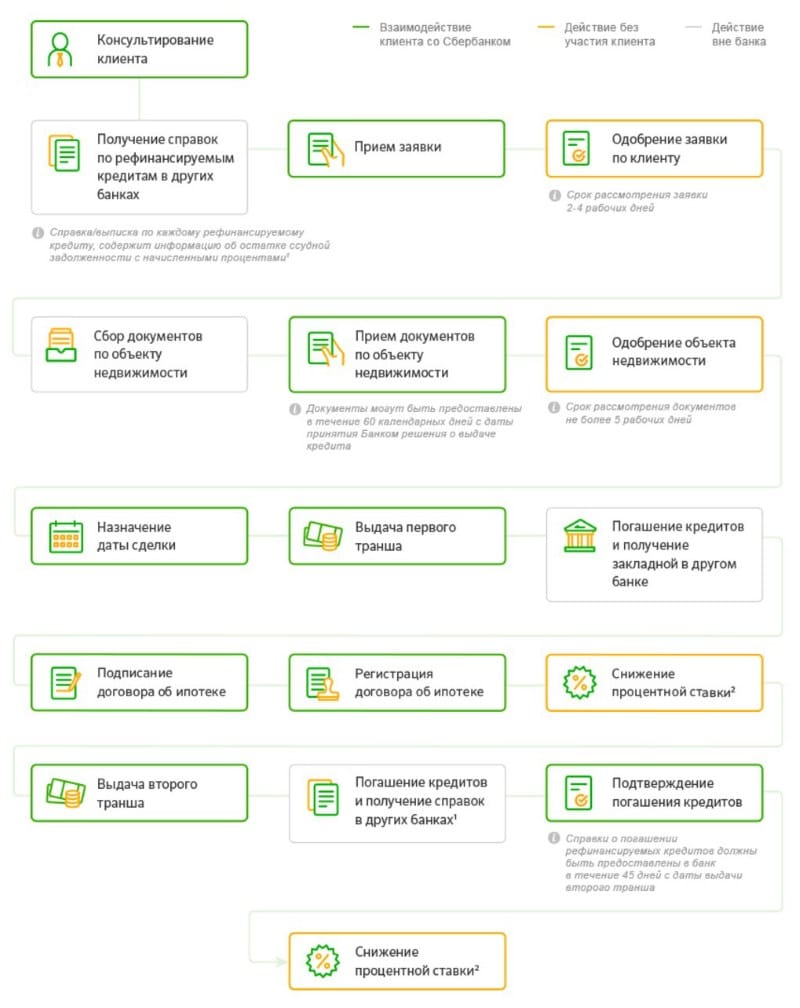

Все мероприятие перекредитования состоит из следующих пунктов:

- Оформление заявления-анкеты и сбор требуемой документации.

- Обращение в сбербанковский офис. При этом следует знать, что при заказе рефинансирования заемщикам необходимо обращаться в отделение Сбера по месту жительства. А вот зарплатным клиентам можно оформлять перекредитование в любом офисе банка, независимо от прописки.

- Передача всей подготовленной документации банковскому служащему.

- Сбербанк берет на рассмотрение заявки 2–3 банковских дня.

- В случае одобрения решения о рефинансировании, происходит перечисление средств на указанный в заявке счет заемщика. Сбербанк может также (по предварительному уведомлению клиента) напрямую отправить деньги в счет погашения имеющейся ипотеки.

У всех заемщиков встает вопрос, а что делать со страховыми полисами при рефинансировании жилищной ссуды. В этой ситуации есть два варианта решения:

- Если страхование оформлялось в ВТБ той страховой компанией, которая входит в число аккредитованных Сбербанком, может пролонгировать полис (продлить его). По новым условиям кредитования с заемщиком будет заключен новый договор. По ранее имеющемуся полису страховая компания частично вернет уже оплаченные средства.

- Если страховая компания не включена в список аккредитованных Сбербанком, то проводится процедура возврата неиспользованной части страховки. А клиент заключает новый страховой договор.

Как происходит процедура рефинансирования

При оформлении рефинансирования заемщик получает довольно много плюсов. Сюда можно отнести и значительное снижение общей переплаты по ипотеке, и получение дополнительных денежных средств на личные расходы. Но стоит понимать, что срок возвращения займа будет продлен. Может ли повлиять это на выгодность данной процедуры?

Чтобы понять, действительно ли стоит тратить время на сбор документов, стоит предварительно провести тщательный анализ ситуации, особенно в плане заявленной выгоды. Также необходимо учитывать и наличие имущественного налогового вычета, по которому каждому собственнику при покупке недвижимости государство возвращает 13% стоимости жилья (при условии стоимости недвижимости от 2 млн), причем такую возможность россиянин может использовать лишь раз в жизни.

Поэтому рефинансирование может стать невыгодным, если заемщик еще не успел полностью получить данный вычет. Ведь при оформлении нового кредита жилищный займ по перекредитованию закрывается полностью. Также закрывается и возможность получения налогового вычета – он считается погашенным.

Особенности

Перекредитование ипотеки в ВТБ 24 происходит по следующим условиям:

- процентная ставка высчитывается индивидуально, для ориентировочного расчета следует воспользоваться ипотечным калькулятором

- сумма кредита до 90 млн рублей

- но так же, как и в случае с перекредитованием ипотеки в Сбербанке, сумма кредита не должна превышать 80% оценочной стоимости залога

- срок перекредитования ипотеки в ВТБ 24 до 50 лет

- в ВТБ предусмотрено обязательное страхование, и не только залога, но и жизни заемщика, а также случаев увольнения с работы

Для того чтобы понять выгодно ли перекредитование ипотеки в ВТБ 24, нужно в обязательном порядке идти в офис банка и с любым уполномоченным сотрудником провести подробный расчет кредита. Может получиться и так, что полная стоимость кредита окажется выше, чем стоимость вашего текущего кредита, и соответственно перекредитование ипотеки в ВТБ 24, равно как и в Сбербанке будет бессмысленным.

С более подробными условиями перекредитования ипотеки в ВТБ 24 можно ознакомиться в данной статье.

Рефинансирование — это переакредитация ипотеки, то есть получение кредита в другой финансовой организации для гашения ипотечной задолженности. Главная цель, которую преследуют заемщики, — это улучшить условия кредитования и, соответственно, снизить ежемесячную финансовую нагрузку. Под лучшими условиями подразумеваются:

- минимальный размер переплаты;

- сниженная годовая ставка;

- увеличенный период кредитования;

- отмена различных комиссионных сборов;

- изменение валюты с целью защиты от падения курса рубля.

Оформить рефинансирование выгодно и тогда, когда клиент имеет несколько займов в различных финансовых организациях. Рефинансирование в ВТБ позволит закрыть долги полностью, а заемщик будет выплачивать всего один займ с меньшим размером переплаты.

Рефинансирование — это очень популярная услуга в банке ВТБ. Большой приток клиентов обуславливается такими факторами:

- низкая годовая ставка по кредиту от 13,9%;

- возможность объединить до 6 кредитов в единый, в том числе задолженность по кредитным картам;

- отсутствие комиссионных сборов;

- прозрачная процедура оформления сделки;

- быстрое принятие решения;

- выдача резервных средств на другие нужды.

Конечно, как и у любой другой кредитной программы, у рефинансирования в ВТБ имеются и свои недостатки. Пожалуй, самый главный из них, это достаточно жесткие требования к заемщикам и их ипотеке. Также придется собрать внушительный пакет документов. При этом на этапе их сбора могут возникнуть трудности, так как Сбербанк не очень охотно дает разрешение на проведение рефинансирования в другом банке.

Условия рефинансирования в ВТБ

Перевести ипотеку в ВТБ стремятся многие должники Сбербанка. За годы практики ВТБ разработал для своих клиентов очень лояльные условия для рефинансирования ипотеки по программе помощи заемщикам других финансовых организаций.

| Сумма займа | От 100 тысяч рублей до 3 миллионов рублей |

| Размер комиссии | От 13,9% до 15% |

| Срок выплаты кредита | От полугода до 5 лет |

По сравнению с предложением Сбербанка, сделать рефинансирование в ВТБ и провести снижение ставки по ипотеке выгодно.

При внесении в качестве залога недвижимости клиент ВТБ, который оформляет на себя кредит, может существенно улучшить условия. Сниженную процентную ставку можно получить и при страховании жизни и здоровья заемщика.

Когда выгодно рефинансирование?

Стоит отметить, что рефинансирование ипотеки выгодно не во всех случаях. Вполне может оказаться так, что выгода от процедуры едва ощутима. Ниже обозначены параметры, которые помогут принять единственно верное решение:

- предлагаемая годовая ставка должна быть ниже действующей, как минимум, на 1%;

- нет дополнительных сборов и комиссий, либо же они гораздо ниже действующих;

- ВТБ является банком, где заемщик числится как зарплатный клиент;

- есть свободное время на проведение процедуры рефинансирования.

Также можно воспользоваться специальным калькулятором перекредитования на официальном сайте ВТБ. Он позволяет узнать разницу в процентных ставках ВТБ и другого банка с учетом размера займа. Подобный калькулятор есть и на официальном сайте Сбербанка.

Требования ВТБ

Осуществить перевод ипотеки из Сбербанка в ВТБ могут далеко не все. Банк выдвигает ряд серьезных требований как к заемщику, так и к ипотеке.

Требования к клиенту

Рассчитывать на перевод ипотеки в ВТБ могут лица, возрастом от 21 до 70 лет. Они также должны быть гражданами России и иметь постоянную регистрацию. Особое внимание ВТБ обращает внимание на состоятельность клиента и уровень его дохода. Заемщик должен иметь постоянный источник работы и зарабатывать, как минимум, 10 тысяч рублей в месяц. Трудовой стаж должен быть более года, при этом важно, чтобы человек на последнем рабочем месте отработал не менее 3-х месяцев. Важно, чтобы клиент соответствовал всем параметрам.

Требования к кредиту

Из Сбербанка в ВТБ можно перевести ипотечный займ, кредит потребительский, задолженность по кредитной карте или карте дебетовой с открытой кредитной линией, автокредит. К ипотечному кредиту выдвигаются особые требования, ведь сумма займа по договору, как правило, составляет несколько сотен тысяч рублей. Условия и требования к ипотечному займу выглядят следующим образом:

| Срок погашения | От 3-х месяцев |

| Валюта | Рубли |

| Кредитная история | Своевременное погашение ипотеки в течение полугода и полное отсутствие задолженности за неуплату кредита |

| Регулярность погашения | Ежемесячная оплата |

Необходимые документы

Для перевода ипотеки из Сбербанка в ВТБ необходимо собрать стандартный множество различных документов. Заемщик обязательно должен предоставить следующие бумаги:

- заявление на рефинансировании ипотеки:

- паспорт российского образца;

- СНИЛС;

- документ, подтверждающий уровень дохода (справка о доходах по форме 2-НДФЛ, выписка с личного счета);

- копия трудовой книжки;

- военный билет для мужчин, возраст которых не превышает 27 лет.

Помимо этого клиент должен предоставить в ВТБ справку об ипотеке, взятой в Сбербанке. Данная справка содержит в себе такую информацию:

- остаток суммы по кредиту, как по основному долгу, так и по процентам;

- информация о кредитной истории заемщика;

- информация о погашении кредита.

Иногда банк может потребовать и другие документы. Например, это может свидетельство о регистрации брака, рождении ребенка и другие бумаги.

Плюсы и минусы перекредитования

Рефинансирование — это очень популярная услуга в банке ВТБ. Большой приток клиентов обуславливается такими факторами:

- низкая годовая ставка по кредиту от 13,9%;

- возможность объединить до 6 кредитов в единый, в том числе задолженность по кредитным картам;

- отсутствие комиссионных сборов;

- прозрачная процедура оформления сделки;

- быстрое принятие решения;

- выдача резервных средств на другие нужды.

Конечно, как и у любой другой кредитной программы, у рефинансирования в ВТБ имеются и свои недостатки. Пожалуй, самый главный из них, это достаточно жесткие требования к заемщикам и их ипотеке. Также придется собрать внушительный пакет документов. При этом на этапе их сбора могут возникнуть трудности, так как Сбербанк не очень охотно дает разрешение на проведение рефинансирования в другом банке.

Суть программы рефинансирования, проводимой в Сбербанке

Рефинансирование (или перекредитование) в Сбербанке основывается на полном погашении имеющейся задолженности существующего жилищного займа. Причем по нынешним условиям, Сбер разрешает объединить задолженность, имеющуюся сразу в нескольких банках (до пяти). На эти цели заемщик оформляет новый потребительский кредит.

Оформление рефинансирования в Сбербанке помогает займополучателям разрешить сразу несколько задач. В том числе:

- Уменьшает общую сумму регулярных проплат по действующим ссудам.

- Получить и дополнительные денежные средства на использование в личных целях.

- Объединить действующие кредиты в единственный, оформленный в Сбербанке. Это значительно упрощает действия клиента по погашению многочисленных займов.

Порядок проведения

Многие не знают, как перевести ипотеку в ВТБ. Процедура рефинансирования проходит в несколько последующих этапов:

- Первоначально нужно обратиться в отделение ВТБ по месту регистрации и проконсультироваться по вопросу рефинансирования ипотеки. В частности, ознакомиться с требованиями и условиями.

- Если заемщик соответствует требованиям, которые выдвигает ВТБ, то можно переходить к сбору документов. После чего их нужно предоставить в отделение ВТБ и написать соответствующее заявление.

- Банк рассматривает заявку в течение 3-х дней, а затем в телефонном режиме уведомляет заемщика о своем решении. Если последний имеет положительную кредитную историю, то заявка будет одобрена.

- После одобрения ВТБ, нужно получить одобрение от Сбербанка. Стоит отметить, что Сбербанк крайне неохотно идет навстречу клиентам, которые хотят рефинансировать ипотеку.

- Затем происходит подписание кредитного договора между заемщиком и ВТБ и перевод денежных средств в банк, где действует кредит. Таким образом, ВТБ полностью погашает ипотеку заемщика. Банк также берет на себя решение других сопутствующих вопросов.

Сегодня есть возможность подать заявку на рефинансирование в режиме онлайн без забот и траты времени. Сделать это можно на официальном сайте ВТБ или же через мобильное приложение ВТБ. Последний вариант удобен тем, что ответ можно получить в тот день, когда брали кредит. Мобильное приложение также позволяет клиенту банка своевременно узнавать информацию о новых промо акциях, изменения в тарифах банка и многое другое. Также через приложение можно проводить различные финансовые операции, например оплачивать услуги ЖКХ, проверять на счету монеты и бонусы, переводить деньги на благотворительность и многое другое.

Если ипотека в Сбербанке на квартиру или дом стала непосильным бременем, так как вы ее взяли под большой процент, то есть возможность улучшить действующие условия и снизить процент путем рефинансирования в банке другом. Перекредитование в ВТБ на сегодняшний день является одним из самых выгодных. Банк предлагает привлекательные условия кредитования и низкие ставки. К тому же, он очень лояльно настроен по отношению к своим клиентам. Поэтому если заемщик имеет положительную кредитную историю, то можно с большой долей вероятности утверждать, что его заявка на перенос кредита будет одобрена.

Как подать заявку

- На официальном сайте вы можете оформить онлайн-заявку на получение консультации от банковского работника. Он расскажем вам, какой комплект документов необходимо подготовить (чаще всего он стандартен – паспорт, справка о доходах, трудовая книжка, действующий кредитный договор и документация на приобретенную в кредит недвижимость).

- Собрав необходимый пакет бумаг, вы обращаетесь с ними в ближайшее отделение банка ВТБ 24 и подаете заявку. Рассматриваться она будет в течение 3-5 рабочих дней.

- Уже через несколько дней с вами свяжется специалист банка и озвучит решение. Если оно окажется положительным, вам продиктуют предложенные вам условия, и если вас они устроят, то нужно будет еще раз прийти в офис для того, чтобы подписать договор и получить необходимые денежные средства.

- После этого вы погашаете имеющуюся задолженность и берете справку об ее отсутствии. С этой выпиской еще раз приходите в офис, отдаете ее и начинаете оплату кредита по новым условиям.

Кредит без отказаКредит с просрочкамиСрочно по паспортуЗаймы на карту под 0%Карты рассрочкиЗаработок на дому

Рефинансирование кредитных карт ⇒