Поддержка государства в реструктуризации ипотечного займа

Органы государственной власти также принимают участие в программе реструктуризации ипотеки, проводимой Сбербанком. Из средств федерального бюджета осуществляется поддержка определенных категорий заемщиков, к числу которых относятся:

- Молодые многодетные семьи, имеющие несовершеннолетних детей;

- Семьи, в которых есть дети, признанные инвалидами;

- Семьи, членами которых являются люди с ограниченными возможностями;

- Участники боевых действий.

Финансирование участия государства в реструктуризации ипотечных займов происходит при помощи специально созданного Агентства по ипотечному жилищному кредитованию (АИЖК). Оно выступает посредником между физическим лицом, которое является заемщиком, и банком, выдающим кредит. Сбербанк, будучи одним из лидеров финансового сектора страны, намного чаще других кредитных организаций принимает участие в подобных схемах.

Кто может претендовать на реструктуризацию?

Разработанная Сбербанком программа реструктуризации предназначена для тех клиентов кредитной организации, которые соответствуют следующим требованиям:

- Доходы заемщика сократились на 30% или более;

- Регулярный платеж увеличился на 30% или более из-за изменения курса рубля при валютной ипотеке;

- Остающийся после ипотечной выплаты доход составляет меньше 2-х кратного прожиточного минимума на каждого члена семьи;

- Существующий договор ипотечного кредитования действует более года;

- У заемщика в течение, как минимум, года отсутствуют просрочки по регулярным платежам.

Также основанием для реструктуризации ипотечного кредита могут стать следующие обстоятельства в жизни заемщика:

- Призыв на срочную службу в армии;

- Пребывание в отпуске по уходу за ребенком, возраст которого не превышает 3-х лет;

- Временная потеря трудоспособности;

- Возникновение серьезных проблем со здоровьем и т.д.

Кому доступна реструктуризация ипотеки?

Государство передало большую сумму из федерального бюджета, но все равно их оказалось недостаточно на все семьи, столкнувшиеся с трудностями. Из-за этого программа реструктуризации проблемной ипотеки может быть использована определенными слоями населения:

- Семьи с 2 несовершеннолетними детьми;

- Семьи с возрастом супругов менее 35 лет, где уже родился ребенок;

- Ветераны горячих точек:

- Инвалиды всех групп, а также семьи с детьми-инвалидами;

- Работники бюджетных организаций;

- Семьи, оформившие ипотеку по государственным программам.

Такие заемщики вправе подать заявление, чтобы изменить условия кредитования. Постоянный рост курса иностранной валюты требует этого, так как с каждым днем задолженность продолжает увеличиваться. Соответственно, ситуация сказывается на ежемесячных выплатах и графике, с которым приходится сталкиваться людям.

Особенности реструктуризации ипотеки от государства в Сбербанке

В случае, если физическое лицо относится к одной из категорий заемщиков, подпадающих под действие государственной программы реструктуризации, клиент банка может рассчитывать на следующие дополнительные льготы:

- Разовая выплата денежных средств в размере 10% от долга по кредиту, но не более 0,6 млн. рублей;

- Сокращение процентной ставки до 9,5% на весь оставшийся срок действия ипотеки;

- Двукратное снижение ежемесячного платежа на срок до полутора лет путем снижения процентной ставки или увеличения срока действия договора.

Конкретный вариант получения льгот зависит от категории заемщика. Он определяется совместно клиентом банка и специалистами АИЖК, после чего доводится до Сбербанка.

Что такое ипотека

Ипотечный кредит — это вид кредитования когда залогом является покупаемый объект недвижимости. Ипотеку берут как правило на срок от 10 до 30 лет. За это время в жизни у человека может все поменяться, потеря работы, переезд, смерь близких. В итоге ежемесячная оплата кредита может стать большой проблемой. Но это жизнь, банк и государство понимает, что такие жизненные ситуации могут происходить у людей. Необходим механизм помощи. Необходимо изменить график платежей, взять отсрочку платежа или увеличить срок кредита, тем самым уменьшая сумму ежемесячных платежей.

Варианты реструктуризации

Подробные условия программы реструктуризации ипотеки приведены на официальном сайте Сбербанка по адресу sberbank.ru. Некоторые региональные подразделения кредитной организации проводят собственные мероприятия, направленные исключительно на реструктуризацию ипотеки. Пример подобной территориальной программы приведен на sberbank.ru

Именно поэтому при желании произвести реструктуризацию кредита целесообразно предварительно проконсультироваться со специалистами Сбербанка. Это позволит эффективнее использовать возможности, представляемые клиентам лидера финансовой отрасли страны. В общем случае при одобрении участия в программе реструктуризации заемщику предлагают воспользоваться одним из следующих вариантов снижения финансовой нагрузки:

- Снижение процентной ставки по ипотеке;

- Увеличение срока кредитования;

- Изменение валюты ипотечного кредита на рубли, если он оформлен в долларах или евро;

- Предоставление кредитных каникул, предусматривающих выплату только процентов или полное освобождение заемщика от регулярных платежей на какой-то конкретный период времени;

- Сочетание или комбинация приведенных выше вариантов реструктуризации.

Требования

При рассмотрении заявления клиента на реструктуризацию учитывает не только его отношений к указанным выше категориям заемщиков. Помимо этого, принимаются во внимание состояние и характеристики жилья, купленного в ипотеку, а также финансовая добросовестность должника.

К жилью

В число обязательных условий для участия в реструктуризации от Сбербанка входит соответствие объекта недвижимости, заложенного в ипотеку, ряду требований. К ним относятся:

- хорошее техническое состояние жилья, которое при необходимости должно быть отремонтировано;

- отсутствие незаконных действий, связанных с перепланировкой или другими видами работ, способными снизить стоимость недвижимости;

- отсутствие у заемщика другой недвижимости, если речь не идет о долевой собственности на квартиру.

Кроме того, в качестве дополнительных условий для участия в программе, которые не являются обязательными, обычно выдвигаются такие:

- Цена кв. м. жилья, приобретенного в ипотеку, не может быть выше 60% от средней стоимости по региону;

- Площадь одно-, двух- и трехкомнатной квартиры не должна превышать, соответственно, 45, 65 и 85 кв. м.

К заемщику

Главное требование, которое предъявляется к заемщику при реструктуризации ипотечного кредита – отсутствие просрочек по текущим регулярным выплатам. Кроме того, крайне важно грамотно обосновать необходимость снижения финансовой нагрузки, подтвердив ее наличием объективных факторов и фактическими документами.

Условия реструктуризации ипотеки

Также существуют определенные условия получения поддержки. Они подсказывают, что не всегда удастся воспользоваться государственной помощью. Так что их нужно перечислить.

- Срок задержки очередной выплаты от 30 до 120 дней;

- Отсутствие ареста на объект недвижимости.

Нужно отдельно выделить требования к площади, так как они стали настоящей проблемой для некоторых семей. С помощью определенных подсчетов на основании рыночной стоимости жилья перед реструктуризацией определяется элитность объекта. Если цена на квадратный метр превышает определенную сумму, значит, поддержка владельцу не требуется.

Как оформить?

Процедура реструктуризации, предлагаемая Сбербанком, достаточно проста. Для ее запуска от клиента потребуется, прежде всего, обратиться в кредитную организацию с заявлением. Оно может быть оформлено как в офисе банка, так и на сайте учреждения по указанному выше адресу.

Что потребуется?

Помимо заявления, от заемщика потребуется предоставить следующий набор документов:

- Копия паспорта. Оригинал документа потребуется при подписании договора на реструктуризацию;

- Документы на право собственности по отношению к объекту недвижимости, заложенному в ипотеку;

- Документы, свидетельствующие об уровне дохода заемщика за 3 месяца;

- Документы, подтверждающие соответствие клиента требованиям, предъявляемым к участникам программы реструктуризации Сбербанка;

- Документы, свидетельствующие об объективном характере финансовых трудностей клиента и необходимости проведения реструктуризации.

Конкретный перечень документов определяется индивидуально. Это вполне логично, так как он зависит от конкретных жизненных обстоятельств заемщика, которые стали причиной возникновения трудностей с выплатой ипотечного кредита.

Порядок действий

Для того, чтобы принять участие в программе реструктуризации, заемщику необходимо выполнить следующие действия:

- Изучить условия программы;

- Оформить заявление на участие в ней в отделении банка или подать онлайн-заявку на официальном сайте организации;

- При необходимости – принять участие в собеседовании с ответственным специалистом Сбербанка;

- Подписать документы по реструктуризации, если принято положительное решение.

Как реструктуризировать кредит

Банк рассматривает возможность реструктуризации на основании заявления клиента и предоставленных документов, после чего выносит решение и сообщает о нем. Если оно положительное, заемщику необходимо явиться в отделение для подписания документов.

Подача заявки и документов

Для подачи заявки необходимо заполнить заявление соответствующего образца с указанием обстоятельств, препятствующих погашению ипотеки, реквизитов кредитного договора, просьбы о пересмотре условий договора и перечнем прилагаемых документов, подтверждающих сложную жизненную ситуацию.

В режиме онлайн

Сбербанк предлагает возможность подать документы онлайн. Для этого необходимо перейти по ссылке, авторизоваться с помощью мобильного телефона, заполнить поля заявления, прикрепить документы. После чего заявка отправляется на рассмотрение, о результате заемщик будет уведомлен.

В отделении Сбербанка

Заявление можно подать и лично. Для этого необходимо обратиться в ближайшее отделение банка с пакетом документов. Список отделений на карте доступен на сайте Сбербанка по ссылке: https://www.sberbank.ru/ru/about/today/oib. Такой вариант предпочтительнее. Несмотря на то, что на визит в банк необходимо потратить время, сотрудники на месте помогут заполнить заявление, проверят документы.

Ожидание решения от банка

Мнение эксперта

Ирина Богданова

Стаж работы в Сбербанке 12 лет.

Заявка рассматривается в течение 10 дней, после чего банк уведомляет заемщика о решении с помощью СМС или письма на электронную почту. О результате можно узнать, обратившись в клиентскую поддержку по телефону.

Подписание договора с банком по реструктуризации кредита

После одобрения заявки подписываются документы, которые вносят изменения в условия кредитного договора. Помимо дополнительных соглашений, обязательно формируется новый график выплат.

Как рассматривают заявления на реструктуризацию?

Заявления клиентов на реструктуризацию ипотеки рассматриваются специалистами Сбербанка в индивидуальном порядке. Обычно подобная процедура занимает не более 7-10 дней. При необходимости и для обоснования собственной позиции приглашается заемщик.

Окончательное решение обязательно доводится до клиента в течение 1-2 дней после принятия.

Как повысить вероятность одобрения?

Существует несколько вариантов увеличит вероятность одобрения заявления на реструктуризацию ипотечного кредита. Во-первых

, участие в государственной программе поддержки серьезно повышает шансы клиента.

Во-вторых

, количество и качество предоставленных в дополнение к заявлению документов также способно повлиять на принятое решение.

В-третьих

, крайне важно продемонстрировать работникам кредитной организации объективный характер возникших трудностей и желание заемщика рассчитаться с банком.

Что делать при отказе?

Банк имеет право не доводить до клиента причины отказа. В подобной ситуации заемщик может воспользоваться одним из двух возможных вариантов дальнейших действий. Первый из них предусматривает обращение в другой банк с целью осуществления рефинансирования ипотечного кредита на более выгодных условиях. Подобные услуги предоставляются сегодня практически всеми серьезными российскими кредитными организациями.

Второй вариант предполагает повторное обращение с заявлением на реструктуризацию в Сбербанк. Однако, это имеет смысл только в том случае, если будет проведена соответствующая работа с сотрудниками учреждения на предмет выяснения причин отказа с целью исправления ситуации.

Что делать, если банк отказал в реструктуризации?

Главное не впадать в панику и продолжать действовать. Есть другие способы выхода из сложившейся ситуации. Многие банки предлагает воспользоваться реструктуризацией. Если удастся выяснить причину отказа, обратитесь в Сбербанк повторно, исправив недочеты, ставшие причиной вынесения неудовлетворительного решения. Временные материальные сложности решаются и другими способами: дополнительный заем, ипотечные каникулы, рефинансирование ссуда в МФО. В последнем случае жилье процент переплаты будет большим.

Оформление потребительского кредита

Дополнительное вливание кредитных средств в семейный бюджет – реальный выход из трудностей. При этом следует учитывать, что придется погашать не только ипотеку. Суммарные ежемесячные затраты вырастут. Зато не будет просрочки, за которую насчитывается пеня, и приходится погашать штрафы. И если нет времени ждать, пока банк согласится на реструктуризацию, потребительский заем поможет избежать увеличения задолженности по ипотеке, что увеличит шанс получить одобрение.

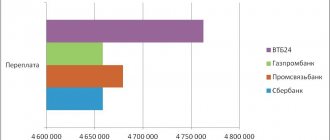

Рефинансирование ипотечного кредита

Это отдельная услуга, также предполагающая переоформление договора ипотеки. В отличие от реструктуризации, рефинансирование предполагает получение денег в другом банке, чтобы рассчитаться по ипотечному займу. Это возможность не испортить кредитную историю в период семейного финансового кризиса. При этом можно не только получить отсрочку, увеличить срок возврата, но и снизить процентную ставку на остаток задолженности по ипотеке.

Преимущества и недостатки реструктуризации в Сбербанке

Главными достоинствами участия в программе реструктуризации Сбербанка выступает сохранение жилья и возможность закрыть долги по ипотеке на более выгодных условиях. Это позволит клиенту оставаться с хорошей кредитной историей, что также крайне важно в современных условиях. Немаловажным плюсом является снижение финансовой нагрузки на заемщика, что положительно скажется на его материальном положении.

Единственным серьезным недостатком процедуры реструктуризации можно считать серьезные временные затраты на подготовку необходимых документов и ведение переговоров с сотрудниками банка. Важно понимать, что в случае отказа кредитной организации они окажутся попросту бесполезными.

Плюсы и минусы реструктуризации

Выгоды для заемщика:

- возможность снижения платежа;

- отсутствие просрочки, штрафных санкций;

- кредитная история не портится;

- возможность выплаты ипотеки даже при снижении платежеспособности.

Для банка – это возможность уладить проблему без обращения в суд, отсутствие рисков, связанных с возникновением просрочки, повышение лояльность со стороны клиентов.

Реструктуризация ипотечного кредита в Сбербанке физическому лицу имеет и недостаток – большинство вариантов подразумевают рост переплаты по кредиту. Еще один минус – банк не всегда идет навстречу, только при наличии подтвержденных объективных причин.