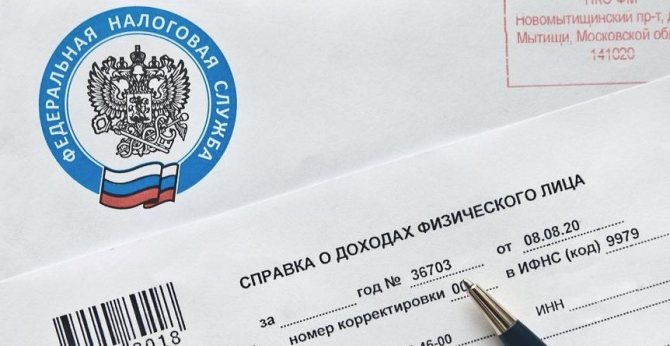

Подробнее о справке 2-НДФЛ

Справку о налоге с доходов физических лиц выдает налоговый агент. Для официально трудоустроенного гражданина это предприятие или иная организация, в которой он работает.

Налоговый агент – согласно Налоговому кодексу РФ (НК РФ) лицо, чаще юридическое, на которое возложено исчисление налогов, их удержание из зарплат сотрудников и перечисление в государственный бюджет.

Справку 2-НДФЛ оформляет бухгалтер по месту работы сотрудника и подписывает руководитель. Справка заверяется гербовой печатью организации-работодателя.

Какая информация содержится в справке

Справка 2-НДФЛ по форме банка Сбербанк включает в себя пять разделов обязательной информации:

- Сведения о компании работодателя: его реквизиты и полное юридическое название;

- Сведения о сотруднике — физическом лице, получающем доход;

- Данные о ежемесячных доходах, облагаемых тринадцати процентной налоговой ставкой, отдельно, за каждый месяц;

- Налоговые вычеты с кодами (социальные, имущественные и другие);

- Итоговый размер полученных финансовых средств, общая цифра налоговых вычетов и удержанных сборов.

Данная справка должна быть подписана руководителем и иметь печать компании.

Важно! Если физическое лицо поменяло несколько мест работы за расчетный период, руководитель на последнем месте работы может внести в требуемую справку о доходах только данные о работе в его компании.

Для чего она нужна

Справка 2-НДФЛ многофункциональна. Она нужна для:

- Оформления визы;

- Начисления алиментов;

- Перехода с одного места работы на другое;

- Оформления пенсии, пособия;

- Оформления ипотечного кредита и оказания других банковских услуг.

При рассмотрении пакета документов заявителя по ипотеке сотрудники банка анализируют справку 2-НДФЛ с содержательной и формальной стороны.

С точки зрения содержания банк:

- Получает информацию об уровне официального дохода соискателя по ипотеке;

- Удостоверяется в том, что потенциальный заемщик имеет официальное место работы;

- Получает доказательство того, что заемщик может регулярно оплачивать кредит.

С точки зрения формы банк:

- Удостоверяется в том, что сведения о доходах официальны;

- Проверяет реквизиты организации (есть базы данных, предоставляющие банкам информацию о статусе организаций-работодателей);

- Проверяет корректность составления документа и подлинность печати.

Если ипотеку оформляет титульный созаемщик и созаемщики или заемщик и поручитель, справку 2-НДФЛ предоставляют банку они все, ведь финансовая состоятельность – основной критерий, которому они должны соответствовать.

За какой период необходима справка 2-НДФЛ

Период, отраженный в справке 2-НДФЛ, зависит от требований банка. Здесь есть закономерность: чем дольше предполагаемый срок кредита, тем за больший период предоставляется справка.

Может работать и другая закономерность: период, отраженный в документе, должен соответствовать минимальному стажу заявителя на последнем рабочем месте. Обычно банки считают таким стажем 6 месяцев. За этот период финансовая организация и может потребовать справку.

Заявитель может возразить сотруднику банка, требующему справку за период, больший, чем четыре года.

Согласно НК РФ сведения о налогах физических лиц должны храниться налоговыми агентами (или налогоплательщиками, если они платят налог сами) не дольше четырех лет. Требования банка о предоставлении справки 2-НДФЛ или другой налоговой документации в подтверждение дохода за срок, превышающий четыре года, не имеют под собой законного основания.

Ответственность за поддельную справку

Подделка справки 2-НДФЛ является мошенничеством. Ответственность за это деяние распространяется на самого гражданина и должностных лиц, принимавших в этом деле участие (бухгалтера, кадровики, руководители). Возникает уголовная ответственность (ст.292, ст. 327 УК РФ) и влечет наказание в зависимости от величины причиненного вреда:

- ограничение свободы от 6 месяцев до 4 лет;

- штрафы от 80 000 руб.;

- обязательные или исправительные работы.

Попытка представить недостоверные сведения, может обернуться против претендента на ипотеку. В лучшем случае он попадет в «черный список» клиентов банка и более не сможет там обслуживаться. Поэтому, не стоит поддаваться на соблазнительные предложения купить справку 2-НДФЛ.

Сроки оформления документа

Чтобы получить справку 2-НДФЛ, надо подать заявление в свободной форме, где указать период предоставления сведений о налоговых отчислениях. Срок, в течение которого оформляется справка, не должен превышать трех рабочих дней с момента подачи заявления.

В НК РФ нет четкого указания на срок оформления справки 2-НДФЛ. Однако все документы по работе (кроме связанных с увольнением) должны предоставляться сотруднику в трехдневный срок.

У работодателя нет права на ограничение сотрудника в количестве запросов на оформление справки 2-НДФЛ: если банковскую организацию не устроит предоставленный заявителем документ, соискатель может подать заявление на повторное оформление справки о налоге с дохода.

Как получить справку

Для этого необходимо составить письменное заявление в свободной форме и отдать его работодателю, который должен выдать форму в течении 3 рабочих дней. Если за это время вы не получили документ, отправьте заявление повторно заказным письмом с уведомлением о получении.

Если работодатель не выдает справку, можно составить жалобу в трудовую инспекцию. Форму имеют право получить не только работники, числящиеся на предприятии, но и бывшие сотрудники, уволившиеся не более трех лет назад.

Работодатель не имеет права не выдать справку, какой бы не была причина:

- отсутствие оплаты за выдачу справки (документ предоставляется бесплатно);

- слишком частое обращение одного и того же лица за этой формой;

- работник требует несколько копий 2-НДФЛ.

Обычно взять справку не составляет труда и выдается она в день обращения.

Важно проследить, чтобы информация была не только точной, но и в полном объеме. Перед тем, как отдать заполненный бланк сотруднику банка необходимо удостовериться, присутствует ли подпись бухгалтера, проставлены ли дата и печать, нет ли каких-либо исправлений.

Форма заполняется только синей ручкой. При нарушении порядка банкир не примет ваш документ и придется снова обращаться к работодателю, что влечет за собой потерю личного времени. По закону выдавать справку можно неограниченное количество раз.

Трудовой кодекс России обязывает работодателя выдать документ в течении 3 суток, при этом в учет идут только рабочие дни.

Изменения законодательства о налоговой форме 2-НДФЛ

В октябре 2020 года в налоговое законодательство РФ были внесены изменения, касающиеся оформления справки. Они вступили в силу с 1 января 2020 года.

Изменения касаются бланка документа и его заполнения. Справка старого образца содержала сведения о доходах и налоговых отчислениях сотрудника. По новым правилам эти сведения разводятся по разным документам: сотрудник по сделанному запросу получает задокументированные и заверенные сведения о доходах, а в Федеральную налоговую службу поступает справка о налоговых удержаниях с зарплаты сотрудника за отчетный период.

Если банк требует предоставления сведений о доходах за 2020 год, заявитель должен будет получить справку 2-НДФЛ уже нового установленного законодательством образца.

Срок действия справки по форме 2-НДФЛ

Установленного срока действия справки о налоге с дохода физических лиц нет. Однако банк заинтересован в получении актуальных сведений о заработке соискателя ипотеки.

Смотрите на эту же тему: Способы срочного выкупа ипотечных квартир

Обычно банки считают оптимальным срок действия справки в 2-4 недели. По его окончании документ утрачивает юридическую силу, и, в случае необходимости, заемщику придется заказывать новый.

Конкретный срок действия документа узнается в банковском отделении или звонком в службу поддержки клиентов.

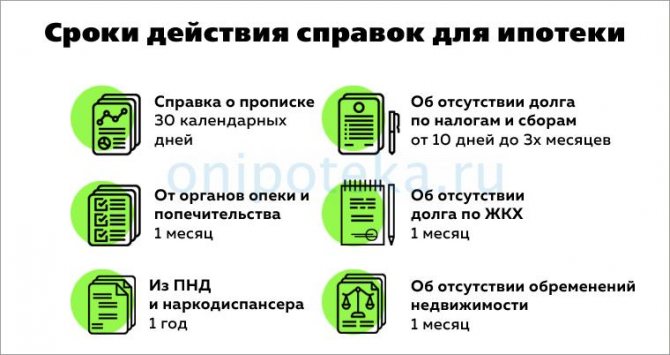

Выясняем срок действия справок для ипотеки от продавца

Во время подготовки объёмного пакета документов для ипотеки нередко упускают из виду некоторые нюансы, кажущиеся мелочью, например, различные справки

А зря! Они имеют большое значение, многие из них подтверждают чистоту сделки и уменьшают риски ее оспаривания.

Представляем небольшой обзор по справкам от продавца и иным документам, а также сроки их действия.

Справка о прописке (регистрации) по адресу данной квартиры

Многие знают её под названием справка о составе семьи, выдаёт ее паспортный стол ЖКХ или управляющей компании. В указываются все жильцы, зарегистрированные по данному адресу, их родственные связи с тем, кто заказал справку. Есть также справка формы 12 – архивная, в ней указываются все, кто был зарегистрирован в данной квартире за весь период ее существования. Это очень важно для устранения риска признания сделки недействительной. Это может произойти, если там проживали люди, попавшие в тюрьму, и так далее.

Рекомендуемая статья: Почему увеличивается сумма ипотеки в Сбербанк онлайн

Закон не устанавливает срок актуальности такой справки. Но обычно она актуальна в течение 30 календарных дней, поэтому заранее ее заказывать бесполезно.

Справка о разрешении от органов опеки и попечительства для ипотеки

Если несовершеннолетний ребёнок является владельцем или совладельцем продаваемой квартиры, банк потребует данную справку. Органы опеки в течение 2 — 4 недель рассматривают документы, и далее выдаётся разрешение опеки для продажи. Документ действителен один месяц, затем утрачивает силу. Отказ опеки может быть, если дом ещё только строится, или условия нового жилья по каким-либо признакам хуже, чем у существующего жилья. Решение можно обжаловать в судебном порядке.

Справка об отсутствии задолженности по налогам и сборам

Выдаётся налоговой инспекцией в срок до пяти рабочих дней, так как формирование сведений предусматривает запросы в различные инстанции.

Срок действия такой законодательно не установлен, и каждый банк может самостоятельно установить количество дней актуальности документа. Одни банки считают актуальной справку только в течение 10 дней, многие определяют срок месяц или даже три месяца, это следует уточнить в вашем банке.

Справка об отсутствии задолженности по коммунальным платежам

Такой документ можно получить, обратившись в бухгалтерию ТСЖ или в расчётно-кассовый центр (РКЦ), где ее выдают по стандартной форме ЕИРЦ 22.

Сроки выдачи и период действия законом не установлены, надо уточнить требования банка. Но обычно эта справка актуальна в течение месяца, так как оплата коммунальных услуг происходит обычно раз в месяц.

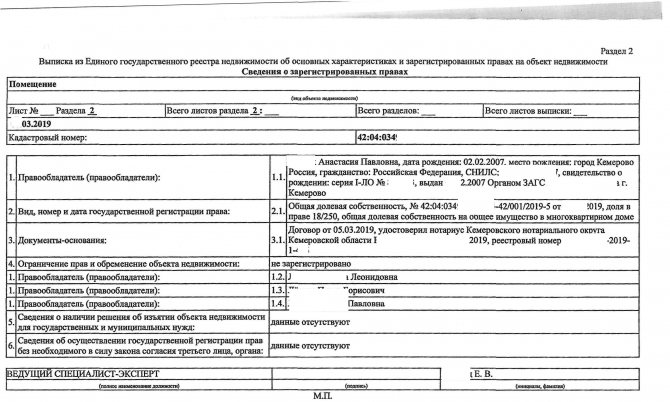

Справка об отсутствии обременений недвижимости

Это выписка из ЕГРН (базы данных Росреестра), запросить её может любой человек. Все ограничения и обременения на недвижимость за весь период её существования заносятся в базу Росреестра. В выписке все они (арест, залог, сервитут, аренда и другие) будут указаны, и риски для оспаривания сделки будут сведены к минимуму.

Получить документ можно в самом Росреестре (срок 3 дня), через МФЦ (5 дней) или онлайн на сайте Росреестра и на портале Госуслуги. Срок действия такой выписки законом не оговаривается, обычно актуальность сохраняется 1 месяц, в том числе и для банковских учреждений.

Справки из психоневрологического диспансера ПНД и наркологического диспансера

Они необходимы, чтобы сделку не признали недействительной из-за психического расстройства или наркотической зависимости человека. Получить справку можно в диспансере в тот же день, срок ее действия зависит от цели получения, для банка актуальность 1 год.

Что делать, если невозможно получить справку

Справка 2-НДФЛ может быть выдана только официально работающим лицам. Но есть граждане, для которых этот документ остается недоступным или отражает не весь доход.

Это следующие категории физических лиц:

- Работники, получающие часть зарплаты «в конверте» (получить справку 2-НДФЛ они могут, но сведения о доходах в ней будут существенно занижены);

- Граждане, получающие «черную» зарплату (получение такого документа по месту работы для них недоступно);

- Физлица, занимающиеся честной практикой;

- Индивидуальные предприниматели;

- Лица, живущие на ренту;

- Самозанятые граждане.

Возможны и другие ситуации, делающие оформление справки 2-НДФЛ затруднительным. Так сотрудник может работать в филиале, а структура высшего уровня – находиться в другом городе. В этом случае получение справки может запоздать (если оформление ипотеки требуется срочно).

В случаях, если невозможно получить справку 2-НДФЛ, есть смысл в замене ее другим документом, подтверждающим доход.

- Лица, ведущие частную практику, индивидуальные предприниматели, самозанятые граждане, выплачивающие налоги, могут оформить справку, называемую иначе налоговой декларацией. Ее заполняет сам налогоплательщик, ориентируясь на установленную форму, и предоставляет в Федеральную налоговую службу (ФНС). При оформлении ипотеки он может обратиться в ФНС с просьбой составить заверенную выписку о налоговых отчислениях. Это официальный документ, в котором учитываются все доходы налогоплательщика (если он не утаивает от ФНС факта подработки). Выписка на основе налоговой декларации даже лучше справки 2-НДФЛ, поскольку в ней учитываются все задекларированные доходы заявителя, не только официальная зарплата.

- Альтернативой справке о налоге с дохода физических лиц является оформление справки по форме банка. Преимущество ее перед справкой 2-НДФЛ состоит в возможности отразить в ней неофициальную часть заработка. Однако такая справка требует подписи главного бухгалтера и руководителя организации-работодателя, а также проставления гербовой печати. Поэтому возможно, что работодатель не согласится выдать такую справку сотруднику.

Для чего нужна справа о доходах

Если гражданин намеревается оформить в банке ипотечный кредит, ему нужно подготовить и сдать потенциальному кредитору целый пакет документов. Один из основных – справка о доходах физического лица.

Банки ее требуют, чтобы удостовериться в платежеспособности клиента. Ипотечный кредит предполагает, что заемщику предоставляют большую сумму на длительный срок. Естественно, что в такой ситуации кредитор хочет получить больше гарантий. Поэтому и требует справки, которыми физическое лицо подтверждает достаточный уровень своего дохода и стабильность его получения.

Для этой цели справка по форме 2-НДФЛ вполне подходит. Она содержит следующую информацию о получателе:

- Основные данные работника (ФИО, дата рождения).

- Источник заработка.

- Общая сумма дохода за период.

- Суммы дохода по месяцам (если предусмотрено).

- Величина официальных удержаний из зарплаты (например, алименты или штрафы).

- Ставка подоходного налога и величина НДФЛ: общая и по месяцам.

- Общие суммы: доходов, удержаний, подоходного налога.

В справке должна содержаться также информация о работодателе, который предоставляет справку:

- Полное наименование структуры и ее адрес.

- ИНН, КПП.

- Контактные сведения работодателя.

В справке 2-НДФЛ обязательно должна стоять печать структуры, в которой трудится гражданин и подпись главбуха или иного ответственного лица.

Если гражданину необходимо получить справку 2-НДФЛ, ему следует обращаться за ней в бухгалтерию предприятия, на котором он осуществляет трудовую деятельность. Работодатель не вправе отказать в выдаче справки ни по каким причинам. Плата за ее оформление с наемного работника не взимается.

Граждане часто задаются вопросом, а можно ли взять в банке ипотечный кредит без справки о доходах. Как известно, количество людей, имеющих доход, но не трудоустроенных официально в России велико. Большинству из них в получении кредита будет отказано.

Конечно, есть еще частнопрактикующие специалисты (нотариусы, адвокаты и пр.). Им не у кого запрашивать справку 2-НДФЛ. Но такие специалисты могут оформить справку о доходах в ФНС. Она тоже подходит для представления кредиторам. Это же правило действует и в отношении лиц, которые имеют стабильный доход от использования своего имущества. Например, они сдают в аренду собственные квартиры и отчисляют НДФЛ с доходов.

Не все банки устраивает классическая форма справки 2-НДФЛ. Они разрабатывают свои формы и просят внести сведения в бланки, которые предоставляют клиентам при подаче заявки на оформление ипотеки. В таком случае следует отнести этот бланк в свою бухгалтерию и попросить заполнить. Некоторые кредиторы требуют, чтобы бланки заполнялись не работодателями, а самими потенциальными заемщиками.

Если справкой от работодателя из Налоговой службы невозможно подтвердить свой доход, и справку о доходах заполняет сам потенциальный заемщик, ипотеку без НДФЛ, все равно могут предоставить. Но в таком случае прочие требования ужесточаются. Например, банк в качестве первоначального взноса запрашивает сумму не менее 30% от общей величины кредита.

Возможна ли ипотека без 2-НДФЛ?

Каждый российский банк стремится привлечь к себе максимальное количество клиентов: каждый клиент – это банковская прибыль. Руководство банка отдает себе отчет в том, что предоставление соискателем ипотеки справки о доходах по установленной форме не всегда возможно. Поэтому банковские организации разрабатывают новые условия ипотеки, по которым оформление и предоставление справки 2-НДФЛ необязательно.

Ниже будут рассмотрены способы оформления ипотеки без предоставления справки о налоге с доходов физлиц. Не все они приемлемы для любого банка, но все же процент решения проблемы с оформлением ипотеки без справки 2-НДФЛ по каждому из них достаточно высок.

И главное: любой из них законен. Недобросовестные заявители, стремясь получить жилищный кредит, считают возможным пускаться на махинации: оформлять поддельную справку о доходах.

К проверке сведений о претенденте на ипотеку банки подходят с большой ответственностью, ведь жилищный кредит предполагает ссуду на большую сумму и на долгий срок.

Справка 2-НДФЛ проходит несколько проверок:

- Проверка подлинности гербовой печати;

- Звонок работодателю с целью уточнить, числится ли заявитель среди сотрудников организации;

- Обращение к базам данных для проверки подлинности реквизитов работодателя (чтобы исключить случаи предоставления справки организацией, проходящей процедуру банкротства).

При вскрывшейся подделке банк не только откажет соискателю в кредите: не исключено, что финансовая организация подаст на него в суд по статье «Мошенничество».

А использование законного варианта оформления ипотеки (одного или в комплексе с другими) может оказаться действенным, пусть даже не в отношении любого банка. При условии изучения соискателем ипотечных программ и предложений разных банков он найдет финансовую организацию, которая согласится на одобрение ипотеки.

Что делать, если нет возможности ее получить

Если будущий заемщик не может оформить справку о доходах формы 2НДФЛ, то ему потребуется предоставить банку иную информацию о своих доходах. Этот документ могут заменить иные справки и бумаги:

- выписка с лицевого счета;

- справка о доходах по форме банка;

- документы, подтверждающие регулярный активный или пассивный доход – договор аренды квартиры, документы о владении ценными бумагами, договор оказания услуг и пр.

При невозможности взять справку в бухгалтерию, заемщик должен предоставить банку все документальные доказательства того, что он регулярно получает доход, иначе кредитор не сможет оценить его надежность и платежеспособность.

Справка о доходах для банка – основной документ, на основании которого банк принимает решение о выдаче ипотеки. Ее проверяют в первую очередь, устанавливая достоверность указанных данных. Без этой справки можно получить ипотеку, однако в этом случае процентная ставка будет немного выше.

Упрощенное оформление ипотеки

Многие банки предлагают заемщикам оформление ипотеки с минимумом документов. Обязательным для предъявления документом является паспорт РФ с постоянной регистрацией.

Вторым документом может быть:

- ИНН;

- СНИЛС;

- Водительское удостоверение;

- Военный билет и т.п.

Уже по паспортным данным банк может многое узнать о потенциальном заемщике, в том числе получить сведения о его финансовой состоятельности посредством анализа кредитной истории.

При условии предоставления документов о доходах (налоговой декларации, справки по форме банка), подтверждающих, что заработок клиента достаточно высок, банк может закрыть глаза на отсутствие справки 2-НДФЛ.

Естественно, что банком будут предложены условия жилищного кредита, отличающиеся от стандартной ипотеки. Ведь при ссуде такому заемщику финансовая организация рискует больше, чем в случае оформления ипотеки лицу, имеющему официальный доход.

Смотрите на эту же тему: Все о возврате подоходного налога с ипотеки в [y] году

Банк:

- Сократит срок кредитования (в таких случаях максимальный срок выплаты кредита составляет 20 лет вместо стандартных 30 лет);

- Потребует от заемщика укрупненного первоначального взноса (40-50% от оценочной стоимости залогового жилья вместо стандартных 20-25%);

- Повысит процентную ставку (ориентировочно до 12,5-14% годовых).

Но кредит на жилье будет одобрен заемщику и получен им.

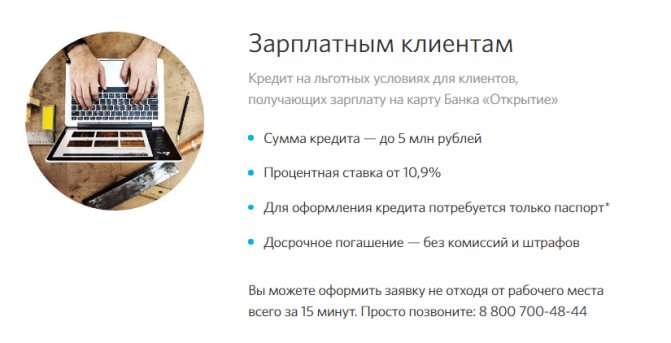

Оформление ипотеки зарплатным клиентом банка

Зарплатные клиенты – особая категория, имеющая право на ряд льгот. Обычно банки предоставляют таким заемщикам ипотечную ссуду под меньший относительного стандартного процент.

Но у зарплатных клиентов есть и еще одно преимущество: они имеют право не представлять в банк справку 2-НДФЛ, так как банк имеет четкое предоставление о состоянии счетов и движений по ним своих клиентов. Поэтому при оформлении заявки на ипотеку потенциальный заемщик в качестве доказательства кредитоспособности может предоставить выписку с зарплатного счета.

Оформление ипотеки с дополнительным залоговым обеспечением

Обычно ипотечный кредит оформляется с тем, чтобы на ссуженные деньги купить недвижимость. Помимо объекта кредита она служит еще и залоговым обеспечением по ипотеке.

При оформлении ипотеки заемщик имеет право предоставить банку дополнительное залоговое обеспечение, в качестве которого может выступить принадлежащие ему недвижимость или автомобиль.

При рассмотрении заявки банк учитывает предоставление заемщиком дополнительного залогового обеспечения, что наглядно демонстрирует форма заявки по ипотечному кредиту. В ней обязательно есть поле для заполнения, отведенное под активы потенциального заемщика: открытые банковские счета, личный транспорт, недвижимость.

При наличии у заявителя весомого дополнительного обеспечения банк может простить ему невозможность оформления справки 2-НДФЛ, хотя не каждый банк согласится на такое кредитование.

Оформление ипотеки с созаемщиками и/или поручителями

Обеспечение ипотеки может выражаться не только в форме залога. Гарантии по возврату кредита могут дать созаемщики или поручители, имеющие высокий ежемесячный доход.

Созаемщик наравне с заемщиком несет финансовую ответственность за выплату ипотеки. Он выплачивает свою долю кредита по согласованию с заемщиком по очереди с ним или вкладывая свою долю в каждый ежемесячный платеж. Если заемщик не может оплачивать кредитную задолженность, по закону банк имеет право требовать погашения долга с созаемщика.

Поручитель не участвует в текущих выплатах по ипотечному кредиту. Однако если заемщик объективно не способен погашать задолженность, это придется делать поручителю по решению суда.

Созаемщик и поручитель отличаются друг от друга не только обязательствами, но и правами на объект ипотеки: созаемщик владеет долей покупаемого или строящегося жилья, тогда как поручитель такими правами не обладает.