Постоянный рост цен на недвижимость явился причиной того, что для большинства россиян стало невозможным приобретение жилья на собственные накопления. И чтобы решить подобную проблему, граждане традиционно обращаются в банковские организации для получения дополнительных кредитных средств. Самый большой выбор ипотечных программ на рынке жилищного кредитования предлагает Сбербанк.

Одной из самых заветных желаний каждого человека — собственный дом или квартира

Популярность банка среди заемщиков объясняется и тем, что здесь предусмотрены сравнительно низкие ставки и специальные льготы. Но не все, обратившиеся в кредитное учреждение знают, сколько дней Сбербанк рассматривает заявку на ипотеку. Это важный момент: причин задержки долгожданного ответа от кредитора может быть несколько.

Сколько времени Сбербанк рассматривает заявку на ипотеку

Последнее время заемщики стали жаловаться, что в банке задерживают принятие решения по выдаче кредитных средств. У многих вызывает недоумение, что обещанные 5 рабочих дней растягиваются на месяц. Согласно правилам, установлен максимальный срок рассмотрения анкеты-заявления по ипотеке – 30 дней. Такой широкий временной диапазон зависит от многих факторов, и в некоторых случаях они зависят от личности самого заявителя.

От чего зависит

При принятии решения кредитор руководствуется проведенным анализом платежеспособности и благонадежности будущего заемщика. Оценка будущего кредитозаемщика проходит в несколько этапов: через автоматический скоринг, службу безопасности, аналитический отдел и отдел рисков.

Сколько Сбербанк будет рассматривать заявку на ипотеку зависит от следующего:

- срока кредитования;

- желаемого размера ссуды;

- вида ипотечной программы;

- необходимости оценки залога;

- проверки кредитной истории.

Вам может быть интересно:

Как пополнить Qiwi кошелек через Сбербанк Онлайн

Факторы, которые влияют

Длительность принятия решения по поданной заявке зависит от следующих факторов:

- Является ли заявитель клиентом банковского учреждения. Если заемщик получает зарплату в данном банке, имеет карты, депозиты и другие сбережения, то отношение к нему более лояльны. У зарплатных клиентов заявка рассматривается намного быстрее, поскольку у кредитора уже имеются проверенные сведение о его доходах и месте работы.

- Состояние предоставленных документов. Проверить официальную справку 2 НДФЛ проще, чем справки о доходах в свободной форме. На проверку их правдивости будет затрачено больше времени.

- Наличие поручителей и созаемщиков влияет на положительное решение, но увеличивает время на проверку их финансового состояния.

- Размер запрашиваемых кредитных средств также влияет на длительность проверок. Чем больше сумма, тем больше времени займет процедура проверки.

Есть еще один фактор, который не зависит от заявителя. Это занятость сотрудников банка и их профессиональные качества.

Время рассмотрения ипотеки в Сбербанке по этапам

Вся ипотечная сделка – это последовательность закономерных этапов или шагов, каждый из которого требует определенного времени. В стандартном виде, оформление ипотеки включает следующие этапы:

- сбор документов и подача кредитной заявки;

- поиск объекта недвижимости для покупки;

- согласование жилья с банком;

- заключение кредитной документации;

- регистрация сделки;

- полный расчет с продавцом.

Разберем каждый этап подробнее в разрезе времени, которое будет затрачено на него.

Подача заявки

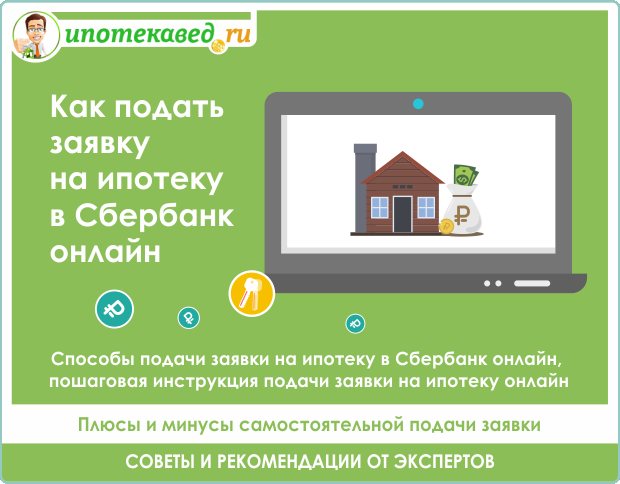

Подготовив необходимый пакет бумаг для ипотеки, клиент может давать заявку. Сделать это можно двумя способами: в онлайн-режиме на сайте банка или в отделении Сбербанка, занимающимся ипотечным кредитованием.

Онлайн-заявка оформляется в личном кабинете заемщика или через сервис Сбербанк-онлайн. Для того, чтобы завести такой кабинет, потребуется указать свои Ф.И.О., дату рождения, телефон и e-mail. Первое, что предложит система – это заполнение данных для предварительного расчета на калькуляторе (стоимость недвижимости, срок, величина первоначального взноса). Как правильно подать заявку на ипотеку в Сбербанк онлайн вы можете узнать из специального поста.

После заполнения такой информации в кабинете зафиксируется заявка с обозначенными параметрами в статусе «Ожидает отправки». Для отправки заявки в Сбербанк необходимо будет заполнить:

- паспортные данные;

- контакты;

- сведения о семейном положении, наличии детей, образовании;

- данные о работодателе;

- информация о занятости и уровне дохода;

- наличие дополнительных доходов;

- данные о текущих расходах.

Помимо обозначения вышеперечисленных данных потребуется загрузить электронный вариант документов. Полный список документов ля ипотеки Сбербанка доступен по этой ссылке.

Как долго Сбербанк рассматривает заявку на ипотеку, зависит от того, каким способом она была подана. Предварительное решения Сбербанка по онлайн-заявке будет озвучено в течение одного, максимум двух рабочих дней. Заявка, подаваемая через офис обслуживания, может рассматриваться от 2-х до 5-ти рабочих дней.

Зарплатные клиенты, имеющие действующую дебетовую карту Сбербанка, имеют в вопросе рассмотрения кредитных заявок привилегии – решение принимается с минимальными временными затратами (от двух часов до двух суток).

ВАЖНО! Срок принятия решения по ипотеке в Сбербанке зависит от многих факторов, включая категорию заемщика, тип приобретаемого жилья, местоположение, использование инструментов господдержки. Поэтому на практике длительность может варьироваться от 2 до 5 дней.

Поиск жилья и действие отлагательного решения

После получения предварительного одобрения заявки по ипотеке Сбербанком клиент, если он еще не определился с недвижимостью для покупки, начинает ее поиск.

ОБРАТИТЕ ВНИМАНИЕ! Банк дает заемщику не более 90 дней с момента вынесения решения на поиск жилья и заключение сделки.

Именно в этот срок клиент должен окончательно определиться с объектом недвижимости, который станет предметом ипотеки. Торопиться в этом вопросе не стоит. Рекомендуется внимательно ознакомиться с документами на жилье, проверить юридическую чистоту продавца и объекта.

Для неаккредитованной жилплощади требуется определенное время для согласования Сбербанком, который должен будет провести тщательную проверку и анализ предстоящей сделки. Сколько

Одобрение объекта недвижимости

Если приобретается новостройка, находящаяся в списке аккредитованных Сбербанком объектов, то никакого согласования не потребуется. Разрешение на сделку клиент получит автоматически.

Если же покупаемое жилье (как первичное, так и вторичное), выбрано клиентом самостоятельно, то банк должен будет его аккредитовать. Если продавцом является юридическое лицо, то необходимо предоставить пакет документов по объекту и по продавцу. При покупки несогласованной новостройки потребуется масса проектной, разрешительной документации, а также инвестпланы и отчетность застройщика.

В среднем на одобрение недвижимости, если в качестве продавца представлена компания, Сбербанку требуется 1-2 рабочих дней. Если продавец – частный клиент, то 3-5 дня.

Электронная регистрация сделки

Данный сервис Сбербанка предполагает удаленную подачу всех документов и заявления для регистрации ипотечной сделки. Суть заключается в том, что после подписания кредитного договора и договора об ипотеке, клиент через персонального менеджера передает пакет бумаг в Росреестр для регистрации. Личного участия заемщика не требуется.

Услуга платная – от 5 550 до 10 250 руб.

После успешной процедуры регистрации клиент на указанный адрес электронной почты получит документы с соответствующей отметкой.

Длительность электронной регистрации сделки составляет 5-7 рабочих дней с момента принятия регистрирующим органом пакета бумаг, но по факту может растянуться по времени на недели. Читайте подробно про электронную регистрацию в Сбербанке в специальном посте.

Завершение сделки

После того, как сделка официально зарегистрирована в Регпалате или МФЦ, получено новое свидетельство, Сбербанк обязан произвести окончательный расчет с продавцом (за минусом оплаченного заемщиком первоначального взноса).

Практика показывает, что перевод кредитор делает в этот же день. Если счет продавца открыт в Сбербанке, то деньги поступят сразу. Если же в стороннем банке, то транзакция может занять от 1 до 5 рабочих дней.

Если у вас сделка с банковскими ячейками, то покупатель приходит самостоятельно в банк и делает раскрытие.

При использовании сервиса безопасных расчетов Сбербанка, деньги перечисляются продавцу сразу после регистрации в онлайн-режиме без обязательного похода в банк.

Какие документы нужны

У банка много предложений по ипотечным программам и в некоторых случаях они отличаются по условиям. Следовательно, и список необходимых документов может видоизменяться для каждого конкретного варианта. Но эти отличия несущественные, и можно отметить основные документы:

- паспорт или другие удостоверения личности заявителя;

- сведения о месте работы;

- справка 2- НДФЛ за последние полгода для демонстрации уровня дохода;

- подтверждение о наличии первоначального взноса и его размере.

Общение с любым банком предполагает подготовку и подачу многих документов

Вся полученная информация требует тщательной проверки в разных инстанциях. Много времени занимает обязательный запрос в БКИ. Делается проверка о наличии депозитов, недвижимого имущества, которое может выступить в качестве залога. От всего этого зависит, как долго Сбербанк будет рассматривать заявку на ипотеку.

Отправка заявки

Многие заемщики в надежде повысить шансы на успех указывают в анкете не совсем достоверные данные о себе и размере доходов, рассчитывая что кредитор «поверит им на слово» и не станет проверять указанные в анкете сведения. Желающим получить ипотеку в Сбербанке следует помнить, что банк имеет доступ к разным базам данных и легко может проверить любую информацию, касающуюся потенциального заемщика. Здесь только вопрос времени. Ведь проверка одних данных может длиться несколько дней, а других – и пару недель.

Пример. В банк одновременно обращаются два потенциальных заемщика одного возраста, пола и с одинаковым уровнем ежемесячного дохода. Первый из них вместе с анкетой-заявлением подает в кредитный отдел справку формы 2-НДФЛ и свою трудовую книжку с подтверждением трудового стажа и официального трудоустройства. Второй клиент для подтверждения своей платежеспособности и наличия необходимого стажа предоставил в банк копии трудовых договоров (контрактов), заключенных с бывшим и настоящим работодателем, а также справку о размере заработной платы, оформленную в свободной форме. Само собой разумеется, что банку потребуется значительно меньше времени для рассмотрения заявки первого клиента, нежели второго. Поэтому содержимое пакета документов и правильность их оформления также непосредственно влияет на срок рассмотрения заявки на ипотеку.

От того, насколько быстро банк перепроверит указанные клиентом сведения, зависит срок рассмотрения заявки. Если же при проверке информации о клиенте кредитором были обнаружены неточности или недостоверные данные, может понадобиться дополнительное время для проведения более глубокой проверки или же банк примет решение отказать заявителю в выдаче кредита.

Внимание! Очень важно при заполнении анкеты-заявки указывать только правдивые сведения о себе и своих доходах, в противном случае можно испортить отношения не только с этим конкретным банковским учреждением, но и другими потенциальными кредиторами.

Процесс подачи заявки: срок рассмотрения

Точной информации о сроках принятия решения не даст ни один специалист. На этот показатель влияют много факторов. Для зарплатных клиентов процедура может занять до 5 дней. Все остальные заявители могут дожидаться в среднем 2 недели. Иногда проверка может затянуться из-за большого количества предоставленной документации. В таком случае процедура может занять около 30дней. Это максимальный срок, установленный регламентом. Если и после этого времени от банка нет ответа, то следует ждать отказ.

Заявка на займ может быть подана лично в отделении банка или же в электронном виде через сайт

Этапы получения решения

Для заявителя процедура подачи заявки и принятия по ней решения происходит в несколько этапов:

- Следует очень внимательно изучить выбранную кредитную программу, а также список документов, которые необходимо собрать. Именно этот пункт чаще всего игнорируется заявителем. Чем достовернее полученная информация, тем быстрее банк даст ответ. К подготовленному перечню бумаг необходимо добавить заполненную анкету. Вся документация передается в банк.

- Кредитный отдел изучает полученные сведения и оценивает платежеспособность будущего заемщика. Если супруг или супруга выступают созаемщиками, то на платежеспособность проверяются оба. Учитываются имеющиеся субсидии (участие в госпрограмме, наличие материнского капитала).

- Банк принимает решение и СМС-сообщением оповещает клиента.

- При положительном решении клиент обязан в предусмотренный срок подобрать подходящий вариант недвижимости и согласовать его с банком.

Ожидание решения банка

Собрав все нужные бумаги, заполнив, как следует анкету, отправив все в банк на рассмотрение, клиент начинает ждать результатов. Сколько же времени рассматривается заявка на ипотеку в Сбербанке? Нельзя однозначно ответить на этот вопрос, поскольку такие решения принимаются в индивидуальном порядке с учетом характерных особенностей каждого конкретного случая.

Согласно официальным источникам Сбербанк рассматривает заявки на ипотеку в течение двух-пяти операционных банковских дней. Но не исключено, что для принятия окончательного решения может понадобиться дополнительное время, на основании чего банк продлевает срок рассмотрения заявки. Возникает вопрос, почему иногда банк рассматривает заявку и принимает решение всего за один-два рабочих дня, а в других ситуациях для этого ему требуется гораздо больше времени?

Это обусловлено тем, что чем больше банковское учреждение «знает» потенциального заемщика, тем меньше времени ему требуется, чтобы принять решение. Если человек впервые сталкивается с оформлением кредита и очень редко пользуется услугами и продуктами банка, ему еще только предстоит заслужить доверие кредитора. Чтобы узнать, насколько можно доверять заемщику, банковская система должна проверить «вдоль и поперек» предоставленные им документы и сведения и убедиться в его платежеспособности.

Кто может рассчитывать на быстрое принятие решения по кредиту

На более быстрое и оперативное рассмотрение заявки на получение ипотеки в Сбербанке могут рассчитывать клиенты, которые:

- имеют открытый вклад в Сбербанке;

- являются участниками зарплатного проекта (получают заработную плату на сбербанковскую карточку);

- для повышения своих шансов на одобрение заявки привлекают созаемщиков, доходы которых также учитывается при рассмотрении заявки и принятии решения о целесообразности выдачи ипотеки данному клиенту;

- молодые семьи (обоим супругам или хоть одному из них меньше 35-ти лет);

- относятся к льготной категории;

- имеют положительную кредитную историю;

- участники федеральных или региональных программ;

- желают внести первый взнос по кредиту в размере не менее половины от суммы ссуды.

Если заявитель относится к одной из этих категорий населения, кредитор может рассмотреть и принять соответствующее решение более быстро и без задержек.

Как ускорить процесс рассмотрения заявки

Зная, какие факторы влияют на скорость принятия решения, можно попытаться ускорить этот процесс. Важно не делать часто повторяющуюся ошибку – звонить каждый день в банк и интересоваться, когда будет ответ.

Лучше заранее подготовится к процедуре. Это значит, что необходимо вовремя и в полном объеме предоставлять достоверную информацию о своем финансовом положении, справки должны быть оформлены должным образом, чтобы банковские специалисты сэкономили на их проверке время. Если получение ипотеки у вас только в проекте, постарайтесь стать зарплатным клиентом банка. Это позволит не только ускорить процедуру, но и будет гарантией получения кредита на льготных условиях. Не лишним будет предварительно поинтересоваться состоянием своей кредитной истории, и в случае каких-либо недоразумений по ней, исправить их.

Самое мучительное для многих — процесс ожидания ответа

Выбор графика погашения по ипотеке Сбербанка

Правильный подбор платежа играет одну из ключевых ролей при одобрении ипотечного договора в Сбербанке. Если клиент выберет слишком большую сумму взносов, есть риск, что он может выйти на просрочку. Это негативно отразится на кредитной истории.

Специалисты Сбербанка при рассмотрении кредитной заявки особое внимание уделяют соотношению размера платежа к заработной плате клиента. Если объем средств, которые будут вноситься ежемесячно на ипотеку, превышает 40 % от доходов заемщика, банк может отказать ему в одобрении заявки.

Тех, кто уже получал отказы по кредиту, интересует, какой процент одобрения ипотеки в Сбербанке. Точные показатели кредитор не разглашает клиентам. По подсчетам специалистов, 7 из 10 заявок по ипотеке одобряются в течение суток после оформления.

Если клиент не предоставил все документы, или в них есть ошибка, это может повлиять на скорость принятия решения по ипотечному кредиту. Неверно составленный график платежей — причина, по которой заемщик, возможно, получит отказ от банка. Поэтому рекомендуется делать акцент на сроке: он должен быть таким, чтобы у клиента был удобный размер платежа. Средний срок оформления сделок по ипотечным договорам составляет 15 лет.

При желании заемщик может погашать ипотеку досрочно, сокращая срок или сумму взносов. Но при подаче заявки не следует указывать слишком большой ежемесячный платеж, даже если плательщик имеет дополнительный доход для его погашения.

Что делать после рассмотрения заявки

Наконец, долгожданный положительный ответ получен. И заемщик сразу же задается вопросом, что делать дальше.

Следует помнить одно требование банка – одобрение по ипотеке действительно в течение 60 дней. Это тот срок, за который клиент должен подыскать оптимальный для себя объект недвижимости, собрать по нему всю необходимую документацию и предоставить ее в банковское учреждение. Стоит учесть, что на этом этапе много времени будет потрачено на проведение экспертной оценки жилья, если оно покупается на вторичном рынке. Необходимо учитывать этот факт. Следует заранее поинтересоваться, какие требования банк предъявляет к объекту недвижимости. От вашей оперативности и качественного сбора документов зависит процедура дальнейшего оформления.

Вам может быть интересно:

Как оплатить земельный налог через банк

Современны банковские продукты для своих постоянных клиентов разработали такие кредитные продукты, по которым решение о согласовании принимается за рекордные несколько минут. Примером яляется сервис покупай Покупай со Сбербанком. Особенно ктуальны такие решения стали во сремя карантина и ограничительных мер в связи эпидемиологической ситуацией в мире.

Этапы рассмотрения

В них входят:

- Подача пакета документов. Стоит все заранее перепроверить и убедиться в правильности заполнения. Менеджер принимает их в определенной последовательности, однако может и ошибиться. В этом случае разумно иметь распечатку списка необходимых бумаг с сайта и предоставление их в соответствии с ним.

- Внесение данных в специальную программу. Если вы обратились в банк поздно вечером или в последний рабочий день недели, заявка будет внесена на следующий рабочий день.

- Проверка кредитной истории. Данная процедура занимает не более четырех часов. При этом ей подвергаетесь не только вы, но и созаемщики, а также все указанные в анкете лица (о том, кто может стать созаемщиком, можно узнать тут). Далее служба безопасности проверяет всех на причастность к незаконным операциям.

- Проверка предоставленной вами информации. Сбербанк, как правило, производит ее в ручном режиме. Сюда входит проверка всех предоставленных номеров телефонов, а также их принадлежность указанным вами лицам.

- Андеррайтинг. Этап, на котором производится просчет возможных рисков банка при предоставлении вам ссуды. Выносится решение о максимальной сумме, которую на основании получаемых вами доходов можно предоставить.

- Решение кредитного комитета. Регистрационная палата собирается, как правило, два раза в неделю. Ее состав принимает окончательное решение по ипотечным заявкам.

В Сбербанке Регистрационная палата может рассматривать заявки в срок до 10 дней.

Время рассмотрения заявки зависит от скорости прохождения всех этапов. Если на каком-то из них возникает задержка, время принятия решения увеличивается.

Что делать после получения положительного ответа по заявке?

Если ответ банка по выдаче ипотеки будет положительным, то после этого начнется процесс оформления сделки, который разделяется на следующие этапы:

- Составление заявления на ипотеку и подготовка документов (паспорт, трудовая книга, справка 2-НДФЛ и т.д.).

- Получение положительного ответа от банка (2-10 дней).

- Поиск интересующего жилья.

- Составление документов по приобретаемому жилью для передачи в Сбербанк.

- Согласование Сбербанком выбранного объекта недвижимости (процедура проводится аккредитованной организацией).

- Заключение договора купли-продажи.

- Перевод первичного взноса.

- Оформление обременения на жилье (передача имущества в залог).

- Выдача кредита.

Стоит помнить, что продолжительность рассмотрения заявления и оформления, связана с особенностями процедуры подготовки документов. Среднее время оформления ипотеки занимает около месяца, если перед подачей заявления будущий получать кредита не нашел интересующего жилья или же выбранная недвижимость не была одобрена Сбербанком.

Список документов

Независимо от вида ипотечной программы, перечень основных бумаг универсален для каждого заявителя:

- паспорт либо иной идентифицирующий личность документ;

- данные о рабочем месте;

- 2-НДФЛ (должна содержать уровень зарплаты за предыдущие 6 месяцев);

- доказательство наличия денег для стартового взноса.

На анализ в каждой инстанции отводится определенное время, поэтому вся процедура занимает от 2 до 14 дней. Особенно долго проверяется информация в базе БКИ. Помимо этого уточняется наличие депозитных счетов и недвижимости, которая может выступить в виде залога.