Главная » Статьи » Ипотека » Валютная ипотека в России

Февраль 26, 2020 Нет комментариев

Заключение договора ипотечного кредитования в иностранной валюте имеет смысл только людям, которые получают доход в этой же валюте.

Однако вследствие финансовых сложностей, большинство кредитных учреждений ввело запрет на территории России на выдачу валютной ипотеки.

Смысл валютной ипотеки

Сложности с существующими валютными кредитными продуктами оказались для многих россиян, взявших ипотеку в евро или долларах, очень значительными.

Самостоятельно решить их оказалось невозможно.

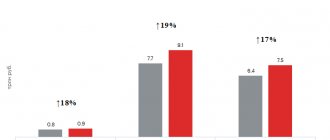

В 2010 году лиц, оформивших валютные ипотечные кредиты, по статистическим данным, было примерно 80 тыс. человек.

На основании данных агентства по ипотечно-жилищному кредитованию примерно у 5 тысяч из которых к данному момент уже имелась крупная просрочка по задолженности.

Большинство таких заемщиком, разумеется, оказались жителями федеральных городов РФ: Москвы и Санкт-Петербурга.

По сравнению с ипотекой в рублях такие кредиты обошлись должникам в 5 раз дороже, а средняя величина займа в Москве находилась на отметке 15 млн. руб.

Со временем количество недовольных должников стало меньше, но ситуация все равно остается сложной.

Экономический кризис сильно ударил «по карманам» многих наших соотечественников, многие лишились своих доходов, потеряли бизнес и т.д. Поэтому они не смогли оплачивать кредит на старых условиях, тем более в условиях существенно подорожавшей валюты.

Граждане, взявшие валютную ипотеку, попали действительно в кабальные условия.

Однако такое явление как валютная ипотека все-таки существует в России и по настоящее время.

Банки, использующие ее, сделали правила ее выдачи более строгими. Повысилась процентная ставка, а также нужна более высокая сумма первоначального взноса.

Ужесточились требования по отношению к клиентам и приобретаемым в ипотеку объектам – сейчас можно претендовать на ипотечный займ только на рынке вторичного жилья.

Поэтому оформить такой банковский продукт в условиях экономического кризиса большинству крайне сложно.

Процентная ставка по ипотеке в странах Евросоюза

В перечень стран Европейского союза на 2020 год входит 28 стран. Единая экономическая зона, наличие здоровой конкурентной среды, всепронизывающая интеграция не являются основанием применения единой кредитной политики в действующих банках и финансовых учреждениях. Напротив, предлагаемые потенциальным заемщикам ипотечные продукты характеризуются разбросом процентных ставок, требований к клиентам и механизма регистрации сделок.

Ниже представлена таблица с кредитными ставками для получения ипотеки в странах-членах ЕС.

| Страна | Процентная ставка, % в год (усредненное значение) |

| Австрия | 2,5 – 3,5 |

| Бельгия | 2,47 |

| Болгария | 4,5 — 5 |

| Великобритания | 2,5 – 3 |

| Венгрия | 6 |

| Германия | 1,5 – 2 |

| Греция | От 3,5 |

| Дания | 2,2 |

| Ирландия | От 3,8 |

| Испания | 2 – 3 |

| Италия | 2,1 – 3 |

| Кипр | От 4 |

| Латвия | 2,9 |

| Литва | 2 |

| Люксембург | 1,8 |

| Мальта | От 3,5 |

| Нидерланды | 2,5 |

| Польша | 3,7 – 4 |

| Словакия | 1,9 |

| Словения | От 3,6 |

| Португалия | От 2,5 |

| Румыния | 3,5 |

| Финляндия | 1,47 |

| Франция | От 2 |

| Хорватия | 5 – 6 |

| Чехия | 2 |

| Швеция | 1,85 |

| Эстония | 2 – 2,5 |

Приведенные данные по процентным ставкам в европейских государствах применяются для резидентов. Для иностранных граждан будут действовать совершенно иные условия.

В каждой стране могут устанавливаться свои собственные параметры ипотечного кредитования для населения, применяться фиксированные, плавающие ставки, требования, комиссии и сборы.

Важно! Величина кредитной ставки в ЕС в большинстве зависит от показателя Euribor – ставки межбанковского кредитования в Европе. Так его значение склонно к периодическому колебанию, то ставки (особенно плавающие) будут изменяться в ту же сторону, что и Euribor.

Условия ипотеки в ТОП-5 стран с самыми низкими ставками

В представленной выше таблице в пятерку государств ЕС с минимальными ставками ипотечного кредитования относятся: Швеция, Финляндия, Германия, Люксембург и Словакия. Величина процентной ставки при оформлении ипотечного займа в них не превышает 2% в год.

Условия получения ипотеки в Еропе по каждой из этих стран приводится в таблице далее.

| Страна | Процентная ставка, % в год | Величина заемных средств | Срок погашения | Доля первоначального взноса, % от стоимости приобретаемого жилья |

| Швеция | 1,85 | До 85% от цены покупаемой жилплощади | До 50 лет | Не менее 15 |

| Финляндия | 1,47 | До 75% от стоимости приобретаемой недвижимости | До 30 лет | От 25 |

| Германия | От 1,5 | До 80% от цены объекта | До 40 лет | Не меньше 20 |

| Люксембург | 1,8 | До 30 лет | От 20 | |

| Словакия | 1,8 | До 100% от стоимости жилья | От 0 |

Средний срок кредитования по рассматриваемым странам составляет 20 лет. Получить ипотеку не составит труда, главным требованием является подтверждение своей платежеспособности и надежной репутации, а также соответствие минимальным требования кредитора.

Преимущества и недостатки валютной ипотеки

Почему же клиенты банков так охотно шли на выбор иностранной валюты в качестве средства платежа по кредиту?

В ситуации до того, как произошел резкий скачок стоимости иностранной валюты, имелся спрос на предоставление валютных кредитов.

На это граждан мотивировали следующие факторы:

| Получение дохода в иностранной валюте | или доход привязанный к курсу валюты |

| Неограниченный оборот иностранной валюты (доллара) в РФ | оборот и хранение не требует разрешения органов власти |

| Пониженный начальный взнос | отдельных банках ниже рублевых кредитов на 4-5% |

| Выставление цен в валюте самими застройщиками | агентствами недвижимости и продавцами в денежных единицах иных государств |

| Предоставление кредита | размером 100% от стоимости недвижимости |

| Продолжительные сроки | действия кредитных договоров |

| Поддержка государственных органов | и низкий курс валют |

В результате повышенного спроса банки активно использовали недорогие кредитные продукты западных банков.

Напротив, Центральный Банк РФ не мог предложить таких выгодных условий, поэтому коммерческие банки, действующие на территории нашей страны не предоставляли низкие ставки в рублях.

Кроме того, сотрудники банков часто говорили своим клиентам, что валютная ипотека по всем условиям более выгодна.

Некоторые банки намекали будущим клиентам, что заявка на выдачу рублевой ипотеки не будет одобрена.

Однако когда потом должники стали обращаться за реструктуризацией займа в рубли, они получали отказ по различным причинам.

В одних банках сообщали о том, что подходящие программы отсутствуют, в других обращали внимание на неплатежеспособность должника или просто без объяснения причин затягивали время.

В итоге сложилась ситуация, что задолженность валютных должников увеличилась в 2 раза больше при пересчете на рублевый эквивалент.

Сущность валютной ипотеки и ее особенности

Валютная ипотека – это целевой займ, выдаваемый на покупку жилья. Однако сумма предоставляется не в государственной, а в иностранной денежной единице. Это могут быть:

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам Москва; Санкт-Петербург; Бесплатный звонок для всей России.

- доллары;

- евро;

- фунты стерлинга;

- франки;

- иная валюта.

В России популярностью пользуются кредиты, предоставляемые в первых двух денежных единицах из вышеуказанного списка. Найти другие предложения проблематично. Разница в денежных единицах – единственное отличие между валютной и классической ипотекой. Фактически предложение является стандартным способом кредитования. Получать дополнительные справки, разрешения или документы не придётся. Сотрудничество при оформлении валютной ипотеки осуществляется на стандартных условиях.

К сведению

Люди предпочитают получать валютную ипотеку в связи с экономией. Из-за того, что способ жилищного кредитования связан с повышенными рисками, ставка по предложению ниже. Показатель составляет 8 — 11% годовых. Дополнительно заемщиков привлекает более выгодный срок кредитования. В среднем период возврата денег по валютной ипотеке составляет 25 лет.

Риски заемщиков

От внезапно изменившихся обстоятельств при кредитовании никто не застрахован. Если человек лишился работы, утратить здоровье или бизнес, то с выплатой ипотеки возникнут серьезные проблемы.

При росте задолженности на нее начисляются пени и штрафы. Реструктуризация не меняет положения в положительную сторону.

В результате может сложиться ситуация, что семья лишается жилья, причиной этому является валютная ипотека. Суды не могут решить вопрос в пользу должников.

При аннуитетном типе платежей первоначально банком удерживаются проценты по кредиту, но вот основной долг практически не уменьшается.

При такой ситуации для клиентов банка единственным разумным способом не влезать в еще большие долги является продажа заложенного жилья.

Однако рынок жилья практически не меняется, а приобрести заложенную квартиру желающих немного.

Чересчур сложной будет эта процедура, плюс вероятность лишиться денежных средств крайне высока.

Выгодно ли брать ипотеку в долларах

В последние годы на российском рынке валют сложилась стабильная ситуация по соотношению рубля к доллару. Если валюта будет держаться на таком уровне в течение будущих 10 лет, то ипотечное кредитование выгоднее всего брать в американской валюте. Даже если доллар станет обесцениваться, заемщику это будет намного выгоднее. Таким образом, средства будут сэкономлены, а кредит погасится быстрее. При периодических незначительных взлетах и падениях курса доллара, ипотека заемщиком будет погашаться согласно намеченному графику.

Проблемы по выплате кредита могут возникать при резких скачках валюты. Если курс доллара быстро вырастет, доходы граждан уменьшатся, и попадание в долговую яму неизбежно. Также никто не исключает рисков, связанных с потерей квартиры, приобретенной по ипотеке. Квартиру могут просто забрать в счет долга судебные приставы и заемщик остается ни с чем. От валютных колебаний на российском рынке валют никто не застрахован. И риски с этим связанные никак не зависят от желания простых обывателей.

Решения правительства по валютной ипотеке

Отдельные экономисты считают, что резкое понижение рубля и прочие финансовые сложности в России могут привести к очередному кризису. При этом должники могут лишиться приобретенного в кредит жилья, в случае отсутствия мер государственной поддержки. Банками было принято решение в 2020 г. закрепить курс доллара на уровне 40 руб. Данное решение может вызвать существенные финансовые убытки кредитных учреждений, а в итоге могут страдать клиенты банков.

Банки не могут выплачивать неустойки по имеющимся депозитам.

Итоговым вариантом государственных мер является предоставление финансирования из бюджета. Указанные средства направляются на компенсации заемщикам, получившим ипотечный кредит в иностранной валюте.

В 2020 году правительство РФ имеет намерение пойти на следующие меры:

- Расчет совокупного размера задолженности по ипотеке может осуществляться исходя из стоимости доллара США, существовавшей до кризиса.

- В отношении заемщиков могут приниматься меры социальной помощи от государства. Но такая программа не применяется к гражданам, приобретшим недвижимость в рамках коммерческой деятельности.

- Процентная ставка по ипотечным займам будет значительно понижена.

В 2020 году начала действовать государственная программа поддержки пострадавшим валютным должникам. Им будут возвращены частично денежные средства из федерального бюджета РФ.

Реструктуризация и рефинансирование валютной ипотеки

Фото: https://pixabay.com/photos/calendar-year-calendar-office-dates-1255953/

Есть золотое правило – если не можешь платить по кредиту, обратись в банк, чтобы сообща решить проблему.

Валютные ипотечники могут реструктуризировать свой долг благодаря Постановлению Правительства РФ от 20.04.2015 года.

Банки предлагают следующие решения:

- увеличить срок кредитования;

- воспользоваться ипотечными каникулами.

При увеличении срока ипотеки ежемесячные платежи автоматически уменьшаются, что значительно снижает долговое бремя на семейный бюджет. Есть здесь и большой минус – увеличивается общий размер переплаты.

Ипотечные каникулы эффективны только для тех, кто столкнулся с временными финансовыми трудностями и может решить их в ближайшее время. Заёмщику предоставляется возможность уменьшить или даже приостановить выплаты на срок до полугода. В случае с валютными кредитами проблему за такой короткий срок решить практически невозможно.

Рефинансирование представляет собой заключение с другим банком ипотечного договора на более выгодных условиях. Заёмщик под залог этой же недвижимости оформляет новую ипотеку, процентные ставки по которой ниже, чем действующие по первому договору.

Получается, что второй банк выкупает ипотеку у первого, и полностью погашает её. Теперь должник будет являться клиентом второго банка и выплачивать долги по новым условиям. Главное, оформить рефинансирование в рублях, чтобы снова не попасть в ту же ловушку.

Реструктуризация и рефинансирование возможны только в том случае, если у заёмщика нет просрочек.

Реструктуризация

Еще в 2020 году Центральный Банк РФ рекомендовал банкам рассмотреть вопрос о реструктуризации.

Эта рекомендация не носит для банков обязательный характер, они по своему усмотрению могут применять его.

Перевод задолженности из валюты в рубли по стоимости 40 рублей за 1 доллар и 50 рублей за 1 евро, мог привести существенным убыткам банков.

В частности, Банк ДельтаКредит во исполнение этого Постановления правительства под номером №373 ввел несколько кредитных программ для содействия валютным должникам.

Заемщики могут так уменьшить размер задолженности на 10 процентов, однако не больше чем 600 тыс. руб., со снижением процентов до 10% на оставшийся срок.

При реструктуризации валютной ипотеки размер ежемесячных платежей может быть снижен на 1 год либо до завершения действия договора при повышении его срока.

ВТБ также с помощью реструктуризации унизило число должников, к началу 2020 г. которых стало на 30% меньше.

Процентная ставка в странах Европы не участниках ЕС

К западно-европейским странам, не входящим в состав ЕС, относятся: Швейцария, Монако, Лихтенштейн, Андорра, Норвегия, Исландия, Босния и Герцеговина, Черногория, Албания, Македония, Сербия.

Значения процентных ставок по ипотеке в них представлены ниже.

| Страна | Процентная ставка, % в год (усредненное значение) |

| Швейцария | От 1,8 |

| Монако | От 1,9 |

| Лихтенштейн | 2,2 |

| Андорра | От 4,5 |

| Норвегия | 6 — 8 |

| Исландия | От 1,5 |

| Босния и Герцеговина | От 8 |

| Черногория | 4 |

| Албания | 3,9 |

| Македония | От 7,5 |

| Сербия | От 4 |

Представленные значения ставок по ипотеке применимы при среднем сроке погашения задолженности перед банком от 15 до 20 лет для граждан этих государств.

Условия ипотеки в ТОП-5 странах с самыми низкими ставками

Среди стран, не входящими в состав Евросоюза, характеризующихся низкими кредитными ставками по ипотечным займам, можно отметить Исландию, Швейцарию, Монако, Лихтенштейн и Черногорию. Рассмотрим подробнее условия оформления ипотеки в них.

| Страна | Размер кредитных средств | Срок возврата задолженности | Доля первоначального взноса, % от стоимости приобретаемого жилья |

| Исландия | До 80% от стоимости приобретаемого объекта жилой недвижимости | До 40 лет | От 20 |

| Швейцария | До 90% от цены жилья | До 50 лет (применяется даже пожизненная ипотека) | От 10 |

| Монако | Не более 80% от стоимости покупаемого объекта | До 15 лет | От 20 |

| Лихтенштейн | До 90% от цены жилплощади | До 20 лет | От 10 |

| Черногория | До 80% от стоимости недвижимости | Не более 25 лет | От 20 |

Ипотека в Исландии может быть оформлена только гражданином страны, так как местное законодательство запрещает продажу любой недвижимости нерезидентам. Кредиты выдаются на длительный срок (до 40 лет). Условия по ипотеке для своих жителей крайне выгодны и характеризуются лояльным отношением к заемщикам.

В Швейцарии наибольшей популярностью пользуются жилищные займы со сроком возврата до 10-15 лет, однако распространены и кредиты с пожизненным сроком возврата. Если заемщик не успевает рассчитаться с кредитором в течении своей жизни, бремя выплат переходит к прямым наследникам.

Монако – страна «дешевой ипотеки» и «дорогой недвижимости». Минимальная сумма кредита не может быть меньше 500 тысяч евро. Для ипотечных сделок применяются как фиксированные, так и плавающие и комбинированные процентные ставки.

Ипотека в Лихтенштейне оформляется на относительно недолгий срок (до 20 лет) с обязательной уплатой первоначального взноса в размере от 10% от рыночной стоимости покупаемой недвижимости.

Приобрести жилье с помощью заемных средств в Черногории может трудоспособное население, имеющее возможность официального подтверждения своих доходов. Минимальный размер ипотеки составляет 10 тысяч евро, а максимальный – 500 тысяч евро.

В большинстве рассмотренных стран подать заявку на оформление ипотечного кредита могут граждане в возрасте от 20/21 года до 65-75 лет. Помимо соблюдения возрастного ценза среди обязательных требований к клиентам:

- наличие открытого в местном банке счета (с движением средств в течении нескольких последних лет);

- приобретение страховки;

- достаточная кредитоспособность;

- постоянная занятость;

- предоставление полного комплекта документации.

Рефинансирование задолженности

Отдельные банки ввели свои программы рефинансирования задолженности в рубли, чем воспользовались многие их клиенты.

По каким причинам могут отказать в ипотеке смотрите статью: почему отказали в ипотеке.

ВТБ установил в качестве базового стандартный курс, однако ввел пониженные ставки.

Валютные заемщики этих банком смогут воспользоваться указанными акциями до 2020 года.

«Газпромбанк», Банк «Хоумкредит», «Совкомбанк» и «Абсолют банк» по валютным ипотечным кредитам установили пониженный курс, который составляет от 45 до 60 руб. за один доллар.

Сбербанк РФ предложил следующие условия:

| Перевод иностранной валюты в рубли | на момент оформления договора ипотеки |

| Компенсация расходов банка | до 30% от размера задолженности |

Однако рефинансирование допускается не только там, где была выдана ипотека, но и в другом банке.

Во время кризиса, безусловно, таких банковских предложений мало, но кому-то это может оказаться очень полезным.

Что это вообще такое и зачем нужно?

В целом, валютная ипотека совершенно никак не отличается от рублевой.Её можно получить в таком же порядке, как и обычную (более подробно мы разберем это ниже), для ее получения обычно выставляются те же условия.

Самым главным достоинством валютной ипотеки является более низкая процентная ставка, которая позволит вам платить намного меньше лишних денег банку и сократит время, которое вы будете платить. Однако, если валютная ипотека настолько удобна, почему она не популярна?

Всё дело в рисках, которые сопровождают любую сделку с иностранными валютами, особенно в условиях нашей экономики: курс рубля может обвалиться и тогда банк по закону имеет право потребовать с вас больше денег в рублях.

Конечно, для людей, имеющих стабильный доход в иностранной валюте нечего пугаться, однако большинство жителей нашей страны и даже большинство валютных заемщиков имеют весьма скромные доходы в рублях.

Пересмотр долга

Без мер дополнительной поддержки заемщикам не решить сложную ситуацию.

При этом банки-кредиторы также заинтересованы в том, чтобы восстановить поступление регулярных платежей от должников.

Поэтому банки вводят разные программы.

Кроме прочего, в отношении клиентов банка могут применяться кредитные каникулы, т.е. они могут быть освобождены на срок от 6 месяцев до 1 года от оплаты основной задолженности, в этот срок оплачиваются только проценты.

Пересмотр задолженности по кредитам, как правило, не приводит к выгоде банков.

Отдельные банки могут продлевать срок ипотеки за счет снижения платежей, а другие за счет изменения графика платежей, например, вводя новые схемы оплаты.

Владимир Путин сообщил о регистрации в России второй отечественной вакцины от коронавируса

Продлить программу льготной ипотеки под 6,5% до следующего лета предложил Владимир Путин. С тех пор как выгодное предложение появилось, начать новую жизнь в новом доме решились уже более 200 тысяч россиян.

В период пандемии это стало одной из самых действенных экономических мер, отметил президент на совещании с правительством. Хотя, конечно, главный удар по коронавирусу — от врачей и ученых. Выпуск вакцины, по словам Путина, надо наращивать. И, кстати, зарегистрированных вакцин в нашей стране теперь уже две.

В. Путин: Новосибирский зарегистрировал сегодня вторую российскую вакцину против коронавируса «ЭпиВакКорона». Я попросил бы Татьяну Алексеевну Голикову рассказать об этом поподробнее.

Т. Голикова: Действительно, это очень хорошая новость. Сегодня получено регистрационное удостоверение. Хочу отметить, что клинические исследования проводились на 100 добровольцах.

Вице-премьер рассказала, что в отличие от первой вакцины «Спутник V», которая сделана из фрагментов настоящего вируса, новая создана на основе синтетических белков — пептидов, имитирующих вирус. Короткие фрагменты этих белков обучают иммунную систему бороться с настоящим вирусом, при этом они менее опасны для людей из групп риска включая пенсионеров.

Т. Голикова: «Вектор» приступит к пострегистрационным клиническим исследованиям в различных регионах России с участием 40 тысяч добровольцев. При этом я хочу сказать, что одновременно «Вектор» планирует провести клиническое исследование среди 150 лиц старше 60 лет.

По словам Голиковой, новая вакцина открывает большие возможности по массовой вакцинации граждан. Между тем в исследованиях первой вакцины «Спутник V» уже принимают участие 13 тысяч добровольцев и вакцина поступает в регионы

При этом на подходе уже третья вакцина — Научного центра имени Чумакова. Она уже получила разрешение на клинические исследования уже привито 15 добровольцев, которые чувствуют себя хорошо, в ближайшее время стартует вторая фазе — привьют уже 285 человек.

В. Путин: Насколько мне известно, вы сами в числе этих 40 тысяч тоже сделали себе прививку, и вы, и главный санитарный врач России Попова Анна Юрьевна. Вы сделали себе уже вторую прививку, вторую часть этой прививки. Как вы себя чувствуете, и как вы себя чувствовали?

Голикова пояснила, что прививку с Анной Поповой они сделали еще на первой фазе, чтобы убедиться в ее безопасности.

Т. Голикова: Мы прошли уже два этапа. Ни на первом, ни на втором этапе ни у меня, ни у Анны Юрьевны не было никаких побочных явлений. И в процессе дальнейшей жизни никаких осложнений мы не ощущали.

В. Путин: Температура не поднималась?

Т. Голикова: Нет, Владимир Владимирович, не было. И я хочу сказать, что у всех добровольцев, которые принимали участие в первой и второй фазе, температура не поднималась.

В. Путин: Понятно. Ну а титры появились?

Т. Голикова: Титры появились, и на достаточно хорошем и высоком уровне.

В. Путин: Я хочу поздравить ученых, всех сотрудников новосибирского с этим успехом. Это, безусловно, очень важная задача, которую вы, дорогие друзья, успешно решили. Большое вам спасибо за вашу работу, за ваш труд, за ваш талант, за вашу целеустремленность в работе. Нам нужно наращивать сейчас производство и первой нашей вакцины, и вот сейчас второй вакцины. И, конечно, прежде всего нужно обеспечить российский рынок этими препаратами, они должны поступать в аптечную сеть России как можно шире.

Путин еще раз напомнил: наши граждане в приоритете. Все страны, которые намерены получить наши вакцины, будут производить ее самостоятельно. Вице-премьер также рассказала о ситуации с коронавирусом в России. Она напряженная. Осенью отмечается всплеск заболеваемости по всей стране. Готовность медицинских учреждений к этому высокая.

Т. Голикова: Я хочу сказать, что, по нашему мнению, ситуация управляемая и не требует введения ограничительных мер. Но я хочу еще раз воспользоваться случаем и обратиться к регионам и гражданам, чтобы они соблюдали все требования безопасности.

По ее словам, в тех регионах, где санитарные нормы соблюдаются, заболеваемость ниже. Но есть и те, где этого нет. Там отмечается рост.

В. Путин: Вы сказали по поводу того, что далеко не во всех регионах должным образом организовано тестирование. И более того, сказали, что в шести из них есть явные проблемы с этим. Чуть попозже я вам позвоню, вы мне, пожалуйста, перечислите эти регионы.

С председателем правительства разговор зашел о мерах поддержки во время коронавируса, в частности, о льготной ипотеке.

В. Путин: Одна из этих мер поддержки — и строительной отрасли, и граждан, — это льготная ипотека по 6,5%. Она у нас заканчивается 1 ноября. Михаил Владимирович, с учетом того, что ситуация у нас складывается, в общем-то, непросто, хотя экономика восстанавливается, тем не менее людям еще тяжеловато, и отдельным отраслям экономики, в том числе и стройке, давайте продлим эту льготу хотя бы до середины следующего года. Как вы думаете?

М. Мишустин: Мы видим ее востребованность, то, что на необходима семьям, кстати, для поддержки строительной отрасли, это сыграло свою роль, она оказалась в непростой ситуации из-за коронавируса. В связи с этим, уважаемый Владимир Владимирович, мы поддержим это, и продлить эту программу с льготной ипотечной ставкой 6,5% до 1 июля, что вы сказали, считаем важным. И мы готовы быстро подготовить все необходимые соответствующие распоряжения.

В. Путин: Хорошо, давайте сделаем это.

Мишустин также напомнил о своей недавней встрече с лидером политсовета украинской партии «Оппозиционная платформа — За жизнь» Виктором Медведчуком, который передал просьбу украинских промышленников открыть доступ нескольких украинских компаний на российский рынок.

М. Мишустин: Речь идет о тех производствах, которые были ориентированы на экспорт товаров в Россию. Владимир Владимирович, мы считаем возможным разрешить поставки оборудования и продукции Барского машиностроительного завода и Рубежанского картонного комбината.

В. Путин: Как известно, не мы вводили эти ограничения. Все действия с нашей стороны носят только ответный характер. Мы всегда готовы к восстановлению полноформатного взаимодействия с Украиной. Уровень и глубина кооперации между нашими предприятиями был очень высоким, и это приносило взаимную пользу, взаимную выгоду, сохраняло рабочие места, обеспечивало людей достойной заработной платой. Мы готовы к восстановлению полноформатного взаимодействия с украинскими партнерами. Ну, давайте будем считать, что это первый шаг и жест доброй воли с нашей стороны.

Министр сельского хозяйства доложил о планах на урожай этого года. По словам Дмитрия Патрушева, это будет второй по объему урожай за всю новую историю России.

Д. Патрушев: В настоящий момент зерновые обмолочены с 93% площадей, и, как я вам докладывал, мы рассчитываем, что в 2020 году урожай зерна превысит 125 миллионов тонн в чистом весе, в том числе пшеницы планируется не менее 82 миллионов тонн, что на 7,5 миллионов тонн выше уровня 2020 года.

Россия полностью обеспечивает себя и поставляет сельхозпродукцию на экспорт. В этом году объемы зарубежных поставок тоже вырастут. Ориентир по объемам экспорта установлен на пять миллиардов долларов больше, чем в прошлом — 25 миллиардов долларов.

Изменение договора

Все изменения в договоре ипотечного кредитования должны быть зафиксированы в договоре. При внесении каких-либо изменений, должно быть составлено дополнительное соглашение, которое подписывается сторонами и является неотъемлемой частью договора.

Для изменения условий договора, необходимо следующие условия:

| Обращение в отделение банка | узнать у сотрудника банка о том, имеется ли подходящая программа |

| Реструктуризация, отсрочка | или рефинансирование платежей |

| Нельзя допускать образование просрочек | по займу |

Если должник несколько раз допускает неуплату ежемесячных платежей, то банк имеет право через суд затребовать досрочное погашение задолженности.

Такое право на расторжение ипотечного договора в одностороннем порядке закреплено в гражданском законодательстве.

Банкротство заемщика

Законодательство о банкротстве устанавливает запрет на изъятие единственного жилья либо его реализацию с торгов.

Однако в отношении заложенного жилья по ипотеке данное правило не распространяется.

Поэтому при объявлении гражданина банкротом, недвижимость под обременением в виде залога в пользу банка, может быть продана банком-залогодержателем.

На практике, большинство граждан боятся процедуры реструктуризации и объявления банкротом через суд.

И с гражданина, который был объявлен банкротом, спишется задолженность, не покрытая за счет реструктуризации или реализации недвижимого имущества.

Другие способы

В каждом конкретном случае валютного кредитования необходимо индивидуально искать способы решения сложившейся ситуации.

Для должника, находящегося в тяжелом экономическом положении, имеются меры правовой поддержки.

Обычные граждане, которые рискнули оформить кредит в валюте, зачастую не знают о своих правах и не могут уладить вопрос с ипотекой.

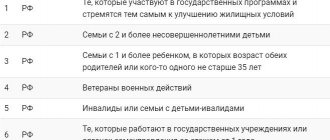

Весной 2020 г. было принято постановление правительства РФ, дающее право на получение необходимой поддержки отдельным группам населения.

Постановление Правительства направлено на содействие около 22 тыс. заемщиков, получивших валютную ипотеку.

В рамках реализации программы на 4 млрд. руб. повышен уставной капитал АО «Дом.рф» (бывшее АИЖК).

Многие принятые программы поддержки, действующие в различных кредитных учреждениях, не приносят на деле банкам какой-либо выгоды.

АРИЖК — дочерняя , занимается реструктуризацией ипотечных жилищных кредитов, граждан для предоставления последним времени для восстановления их финансового положения и возобновления самостоятельной оплаты своих ипотечных займов в будущем. С 2011 года агентство стало выполнять еще и функции коллекторского агентства. Заемщику менялся график оплаты с учетом его платежеспособности на срок до 1 года.

Заемщик платит в данное время столько денежных средств, сколько может себе позволить.

По истечению 12 месяцев применялся один из 2-ух вариантов:

- Увеличение срока ипотеки.

- Повышение величины ежемесячных платежей до 10%.

Даже учитывая не самые выгодные условия, в программе участвовало множество соотечественников.

При помощи мер государственной помощи граждане смогли сохранить недвижимость.

Пример расчета ставки по валютной ипотеке, зависящей от ставки рефинансирования ЦБ

Ставка рефинансирования – показатель, который применяется банком при совершении операций с коммерческими финансовыми организациями. Дополнительно она применяется для расчета пеней штрафов, а также в целях налогообложения. Периодически происходит пересмотр показателя. Сведения об изменении ключевой ставки публикуются в информационном сообщении ЦБ РФ.

Применение показателя выполняется в соответствии с положениями статьи 395 ГК РФ. Здесь говорится, что в случае неправомерного удержания средств или уклонения от их возврата на сумму долга начисляются проценты. Аналогичное правило действует при валютной ипотеке. При этом размер переплаты определяется в соответствии со ставкой ЦБ РФ. В пункте 39 постановления Пленума Верховного Суда РФ №7 от 24 марта 2020 года говорится, что если иной размер процентов не установлен договором или законом, величина переплаты рассчитывается на основании ставки рефинансирования. Однако в случае, когда в соглашении установлена величина переплаты, начисляться будут именно договорные проценты.

Определение ключевой ставки зависит от периода просрочки. Для расчета процентов применяется следующая формула:

Сумма взыскиваемых процентов = Сумма долга х Ключевая ставка Банка России, действующая в период просрочки / Количество дней в году (365 или 366) х Количество дней просрочки

Проще всего разобраться на примере. Допустим, гражданин взял валютную ипотеку в размере 300000 долларов и допустил просрочку в период с 1 ноября по 1 декабря 2020 года. Срок неуплаты составил 30 дней. В этом случае схема расчёта будет иметь следующий вид:

300.000 х 6,5% : 365 х 30 = 1603 доллара

ВАЖНО

Вышеуказанная схема актуальна, если платежи по ипотеке ещё не были произведены. Когда часть основной задолженности погашена, размер обязательств уменьшается.

Допустим, к моменту возникновения просрочки лицо закрыло половину ипотеки. Тогда расчёт будет осуществляться по следующей схеме:

300000 : 2 х 6,5% : 365 х 30 = 801 доллар.

Если произошло снижение ключевой ставки, стоимость валютной ипотеки также снизится. Однако показатель обычно не влияет на ранее заключенные договора. Если вы хотите пересмотреть установленный размер переплаты, необходимо выполнить рефинансирование задолженности.

Кто может рассчитывать

Поддержка государства и некоторых банков направлена на отдельных лиц, на нижеуказанных условиях:

| Заемщикам по валютной ипотеке | которые попали в тяжелую финансовую ситуацию |

| Если залоговое жилье | является у семьи единственным местом проживания |

| Заемщик не допускал просрочек | до момента уменьшения его дохода |

| Понижение доходов | и увеличение размера платежей на 1/3 |

| При наличии детей у заемщика | Многодетные семьи, дети-инвалидами и другие важные социальные факторы |

Особенности

Для того, чтобы не попасть в сложное положение, рекомендуется при подписании ипотечного договора внимательно знакомиться со всеми его пунктами.

Имеют значение следующее:

| Тщательно читать условия договора, возможно привлечение юриста | любой пункт сделки может привести к непредвиденным для заемщика обстоятельствам |

| Ипотеку следует брать только в валюте | в которой заемщик получает свой доход, в этом случае в кризисной ситуации это не так сильно скажется на его платежеспособности |

| Возможности | связанные с реструктуризацией и т.д. |

| Наличие комиссий | включая скрытые |

Ипотека для молодой семьи смотрите статью: ипотека для молодой семьи.

Видео: Валютная ипотека в России:

(No Ratings Yet)

В каком случае наступает недействительность договора?

Не каждый кусок бумажки с подписями является правильным и имеющим юридическую силу, с точки зрения законодательства, договором. И если суд признает его недействительность, то возможно будет выиграть по долларовой ипотеке и расторгнуть сделку.

Тогда вы обязаны будете вернуть имущество, которое взяли в кредит, а банку следует вернуть те деньги, которые вы ему заплатили.

Договор точно является недействительным, если в нём:

- нет обязательных данных для идентификации предмета ипотеки;

- не указано место, в котором проживает физическая особа;

- отсутствует описание, размер основного обязательства;

- можно двояко трактовать пункты договора.

Увидев что-то подобное в своем ипотечном договоре, вам следует как можно скорее обращаться в генпрокуратуру и суд с обоснованием позиции заемщика, потому что в большинстве случаев оспорить ипотечный договор можно только в течении года после его заключения.

Надеюсь, что после этой статьи вы более точно поняли, что из себя представляет валютная ипотека, когда ее стоит брать (только если у вас хороший доход в иностранной валюте), что делать, если вас обманули и в каких банках самые лучшие условия для такого вида ипотеки.