Банк Абсолют предлагает оформить ипотеку на покупку собственного жилья или другой недвижимости. В организации разработано множество разнообразных продуктов, среди которых заемщики смогут выбрать оптимальный для себя вариант кредитования. Ипотека «Абсолют» банка отличается выгодными условиями предоставления займа и лояльными процентными ставками.

О банке

Банк Абсолют был основан в 1993 году. Полное название учреждения – Акционерный Коммерческий Банк «Абсолют Банк», сокращенное – АКБ «Абсолют Банк». Основными направлениями его деятельности являются:

- Потребительское и ипотечное кредитование.

- Работа с вкладами физических лиц.

- Обслуживание счетов среднего бизнеса.

Головной офис организации расположен в Москве. Имеет 5 отделений и 45 офисов, расположенных в 22 регионах РФ. Представительства организации присутствуют в таких городах как:

- Новосибирск;

- Тюмень;

- Самара;

- Краснодар;

- Челябинск;

- Пермь;

- Тольятти;

- Екатеринбург;

- Санкт-Петербург;

- Красноярск;

- Казань.

Основной пакет акций банка принадлежит ПАО «Кредитные объединенные системы». Приоритетное направление деятельности организации – выдача ипотечных кредитов.

Ипотечные программы

Банк Абсолют предлагает заемщикам несколько программ ипотечного кредитования. Оформить заем на покупку недвижимости можно как на стандартных условиях, так и по программам с господдержкой. По состоянию на 2020 год в организации насчитывается 14 разнообразных продуктов.

Готовое жилье

По данной программе можно оформить ипотеку на приобретение вторичного жилья. Размер кредита составляет 15%-80% стоимости недвижимости. Максимальная сумма установлена на уровне 20 млн рублей. Размер первоначального взноса должен быть не менее 20% от стоимости жилья. Максимальный срок кредитования составляет 30 лет.

Для увеличения суммы займа допускается привлекать до 4 созаемщиков.

Новостройка

Условия данной кредитной программы подразумевают выдачу ссуды для приобретения жилья на первичном рынке недвижимости. Банк разрешает купить квартиру как в уже готовой новостройке, так и в строящемся доме. Минимальный первоначальный взнос по этой программе составляет 20% от стоимости недвижимости. Максимальная сумма – 25 млн рублей. Срок кредитования – до 30 лет.

Государственная программа для молодых семей

Семейная ипотека позволяет получить заем на покупку первичного или вторичного жилья, строительство частного дома или участия в долевом строительстве. В рамках данной программы семьи с детьми получают ссуду под 6% годовых и сроком до 30 лет. Размер первого взноса должен быть не менее 20% от стоимости жилплощади. Максимальный размер ссуды по семейной ипотеке составляет 12 млн рублей.

Важно: ставка 6% устанавливается на срок 3-6 лет. Продолжительность льготного периода зависит от количества детей, рожденных с начала 2020 года. По истечении указанного периода времени проценты повышаются дол актуальной ставки ЦБ.

По паспорту или двум документам

Абсолют дает возможность своим клиентам получить ипотечный займ по 2 документам. Такая программа актуальна для тех, кто по каким-либо причинам не имеет возможности собрать полный пакет документов. Данная программа отличается скоростью оформления займа из-за отсутствия необходимости готовить объемный пакет бумаг. Также этот продукт имеет и свои недостатки: повышенные процентные ставки и увеличенный объем первого взноса.

Кредит под залог квартиры

Данная программа подойдет тем, кто уже имеет свою жилплощадь и хочет расширить ее или купить дополнительную квартиру. Максимальная сумма кредита для жителей Москвы и Санкт-Петербурга составляет 15 млн рублей, для клиентов из других субъектов РФ – 9 млн рублей. Размер не может превышать 70% от стоимости жилья, передаваемого в залог. Срок кредитования по этой программе составляет 3-15 лет.

Военная ипотека

Банк предлагает военнослужащим получить заем для покупки собственного жилья на льготных условиях. Эта категория заемщиков может получить кредит, который будет оплачиваться из бюджета МО РФ. Максимальный период кредитования – 20 лет, при этом на момент погашения обязательств заемщику должно быть не более 45 лет. Максимальная сумма ипотеки для военных составляет 2485000 рублей. Размер первоначального взноса – 20% от стоимости недвижимости. Он может быть внесен из накоплений участника НИС.

Апартаменты

Продукт разработан для приобретения апартаментов в коммерческой недвижимости. Жилье можно купить на первичном или вторичном рынке. Размер ссуды не может превышать 70% от стоимости апартаментов. Максимальная величина такой ипотеки составляет 15 млн рублей. Первоначальный взнос – 30%. Срок кредитования – до 30 лет.

Материнский капитал

Владельцы материнского (семейного) капитала могут направить средства этой программы на оплату первого взноса по ипотечному займу в размере 20% или погасить текущую задолженность. Приобрести можно первичную квартиру или вторичное жилье. Срок возврата займа – до 30 лет.

Коммерческая недвижимость

Предприниматели могут получить в банке Абсолют заем для приобретения коммерческого помещения. Срок кредитования по программе коммерческой ипотеки не может превышать 10 лет. Максимальный размер займа – не более 65% от стоимости помещения. Эта величина может быть увеличена до 80% при условии предоставления дополнительного залога.

Машино-место

В банке можно оформить ипотечный договор на покупку места для автомобиля. Это может быть гараж или огороженная стояночная площадка. Машиноместо должно быть должным образом зарегистрировано в Росреестре. Предельный размер не превышает 70% от стоимости покупки.

Для сотрудников РЖД

Банк разработал индивидуальную программу кредитования для железнодорожников, отработавших в РЖД не менее полугода. Эта категория заемщиков может получить ипотеку на льготных условиях.

Получить заем можно для приобретения жилья на первичном или вторичном рынке недвижимости. Максимальный размер ипотеки зависит от категории жилплощади. В случае покупки новой квартиры можно получить ссуду, равную полной стоимости жилья, но не более 9 млн рублей. При приобретении вторичного жилья можно получить кредит до 15 млн рублей, но не более 90% от стоимости квартиры.

Залоговая недвижимость

Абсолют банк предлагает получить ипотеку на выгодных условиях для приобретения жилплощади, находящейся в залоге у организации. При получении такого займа максимальная сумма, срок выплаты, а также размер первого взноса определяются согласно выбранной программе кредитования. Заемщиков, приобретающих залоговое жилье, ожидает снижение процентной ставки на 1 пункт.

Ипотека без первоначального взноса

В 2020 году банк не предлагает продуктов, по которым можно оформить ссуду без первого взноса. В случае отсутствия средств на осуществление первоначального взноса можно передать в залог имеющуюся недвижимость. Обременение будет действовать до полной выплаты долга.

Предлагаемая программа

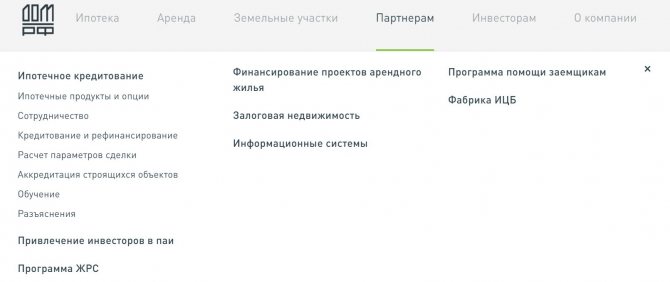

Стандарты AIJK по кредитованию давно получили признание у заемщиков. Благодаря наличию специальных социальных программ, легко выбирать подходящие варианты.

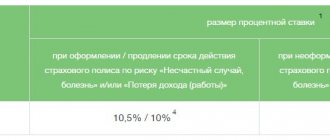

Размеры ставки зависят от срока займа, суммы и цены объекта залога. Важную роль играет наличие у пользователя страхового полиса.

Для всех регионов установлены свои максимальные размеры кредита, выдаваемого по стандартной схеме.

Проценты зависят от взятой суммы в определенном регионе.

Основные требования к тем, кто хочет взять ипотеку следующие:

- Ссуду можно получить на срок максимум тридцать лет.

- Займы выдаются только дееспособным гражданам России в возрасте от восемнадцати до шестидесяти пяти лет.

- Предмет залога – покупаемое жилье.

Также клиентам предлагается социальная ссуда. Получить ее могут наемные работники с опытом работе минимум полгода.

Получателю должно быть хотя бы восемнадцать лет. Кроме того один из залогодателей должен принадлежать к следующим категориям граждан:

- Лицам, живущим в доме, где на каждого приходится минимум восемнадцать квадратных метров площади.

- Людям, нуждающимся в жилом помещении, предоставляемом по договору займа.

- Ветеранам войны.

Важно! Также предложение актуально для распорядителей материнского капитала и многодетных семей, где более трех детей.

Для ознакомления с условиями нажмите «партнерам»

Если появились вопросы – звоните

Условия ипотечных займов

Ниже приведена сводная таблица с условиями по каждому ипотечному продукту, предлагаемому банком Абсолют.

| Ипотечная программа | Минимальная процентная ставка, % | Первоначальный взнос | Срок кредитования, лет | Максимальная сумма, млн рублей |

| Новостройка | 9,74 | 20% | 30 | 25 |

| Госпрограмма для молодых семей | 6 | 20% | 30 | 12 |

| Апартаменты | 9,74 | 30% | 30 | 15 |

| Готовое жилье | 9,74 | 20% | 30 | 20 |

| Военная ипотека | 9,5 | 20% | 20 | 2,4 |

| Кредит под залог недвижимости | 10,24 | – | 15 | 15 |

| Материнский капитал | 9,74 | 10% | 30 | 20 |

| Машиноместо | 10,74 | 30% | 15 | 2 |

| Коммерческая недвижимость | 11,74 | 20% | 10 | 15 |

| Для сотрудников РЖД | 8,95 | – | 15 | Первичный рынок – 9, вторичный – 15 |

| Рефинансирование | 9,74 | – | 30 | 20 |

Какие риски включаются в страховку?

Обязательное страхование предмета залога предусматривает риск утраты или повреждения имущества. В данном случае предполагается случайное неумышленное повреждение объекта недвижимости, в том числе такое, в результате которого помещение становится непригодным для использования. К примеру, если в квартире случится пожар. Выгодоприобретателем по этому виду страхования выступает залогодержатель, он же кредитор.

Светлана

Эксперт по недвижимости

Титульное страхование, применяемое в отношении залогового имущества, предусматривает риск утраты недвижимости вследствие прекращения либо ограничения права собственности. В данном случае предполагается возможность оспаривания сделки, в результате которой приобретен объект. Этот вид страхования не является обязательным и оформляется по большей части в рамках программ кредитования, предусматривающих приобретение жилья на вторичном рынке недвижимости. В Альфа-Банке оформление такого полиса – неотъемлемое условие программы «Кредит под залог имеющегося жилья».

Страхование здоровья и жизни заемщика применяется чаще, нежели титульное страхование и предусматривает риск утраты трудоспособности или наступления смерти. Соглашаясь на оформление полиса личного страхования, клиент обеспечивает себе и своим родственникам подушку безопасности на случай болезни, потери работы, получения инвалидности или внезапного ухода из жизни.

Требования к заемщику

Чтобы получить ипотеку клиент должен соответствовать установленным требованиям:

- Возраст 21-65 лет.

- Продолжительность работы на последнем месте не менее 6 месяцев.

- Совокупный стаж работы от 1 года.

- Гражданство РФ.

- Возможность подтвердить доход.

- Полная дееспособность.

- Заемщик не состоит на учете в наркологическом или психоневрологическом диспансере.

- Обязательное привлечение супруга в качестве созаемщика.

Ипотечное страхование в Альфа — Банке

Покупка жилья за счет ипотечных денежных средств — способ, который является едва ли не единственным выходом для молодой семьи или людей, не зарабатывающих огромные деньги. Благодаря крупным суммам этот кредит отличается сложным процессом оформления — сбор бумаг, доказывающих способность клиента выплатить заем, предоставление документов на приобретаемое жилье, тщательная проверка возможного заемщика и многое другое. И далеко не на последнем месте стоит вопрос страхования.

Для обывателя, не вникающего в суть, страховка при взятии ипотеки является не чем иным, как дополнительным обременением для семейного бюджета и головной болью с оформлением договора. Однако если разобраться во всех нюансах ипотечного страхования, можно увидеть, что данный процесс при грамотном подходе выгоден не только кредитору, но и самому заемщику.

Для чего нужна страховка залогового жилья

Каждый человек, который оформлял ипотечный заем, обращал внимание, с какой тщательностью банк относится к наличию страхового полиса. Объясняется это довольно просто: выдавая крупную денежную сумму на покупку квартиры или иного имущества, оно одновременно выступает залогом выданных средств для кредитора. А банк очень бережно относится к своему капиталу, и если с заложенной квартирой что-либо случается, это сулит кредитору убытки. Так как залог — это гарантия банка вернуть свои финансы, если клиент по каким-либо причинам не может выплачивать ипотеку.

Необходимо обратить внимание, что оформляя страховой полис на приобретенную квартиру, выгодоприобретателем страховых денег, согласно договору, является кредитная организация.

Наглядным примером, доказывающим необходимость ипотечного страхования жилья, будет следующая ситуация: заемщиком и банком был подписан ипотечный договор, в ходе составления которого клиент приобрел страховой полис по требованию банка. В течение следующих нескольких месяцев заемщик исправно совершает ежемесячные платежи по задолженности. В районе, где находится ипотечное жилье, случается стихийное бедствие (или иной оговоренный в соглашении случай), в результате которого квартира (или дом) получает сильные повреждения. Страховая организация согласно договору выплатит банку часть непогашенного долга своего клиента (оговоренную сумму, величина которой зависит от степени повреждений объекта, но не может быть больше остатка задолженности).

Такая ситуация показывает, что страховка ипотечного жилья является выгодной в первую очередь заемщику. При отсутствии полиса человек останется не только с пострадавшей недвижимостью, но и с крупным долгом своему кредитору.

Обязательная страховка в Альфа — Банке

Федеральный закон, регулирующий кредитные отношения, обязывает заемщика оформить страховой полис на залоговую недвижимость (которой является купленная в кредит квартира). Альфа — Банк действует согласно данному законодательству и обязует каждого клиента с ипотекой иметь страховой полис на жилье. Причем договор страхования заключается параллельно с ипотечным соглашением. Отказаться от него заемщик не имеет права. Страховка должна присутствовать на всем протяжении ипотечного займа, пока тот не будет погашен.

Данная страховка покрывает следующие риски:

- возгорание (пожар может возникнуть как внутри недвижимости, так и за ее пределами);

- взрыв газа;

- природное воздействие (ураган, землетрясение и т.д.);

- затопление, которое произошло в результате поломки водоснабжения, канализационной системы или системы отопления. Вода может прийти даже из других помещений;

- преступные действия других людей (вандализм, хулиганство и т.д.);

- повреждение недвижимости в результате падения частей летательных аппаратов;

- повреждение в результате дефектов конструкции (до момента подписания договора о них не должно быть известно).

Обычный страховой полис включает минимум имущества (несущие и ненесущие конструкции, перегородки, окна и входные двери). Бывают полисы с расширенным перечнем имущества — страховка ремонта, мебели, техники и т.п. — все зависит от желания заемщика, ведь чем больше рисков покрывает полис, тем он дороже.

Так как отказаться от данного страхования нельзя, будущему заемщику следует заранее изучить всю интересующую его информацию. В частности, перед заключением страхового соглашения заемщик должен внимательно изучить сам документ и ознакомиться, в каких случаях страховщик имеет право отказать в выплате денежных средств.

Необязательное страхование в Альфа — Банке

Помимо обязательной страховки Альфа — Банк предлагает своим будущим заемщикам дополнительную страховку рисков. Согласно законодательству, ни одно финансовое учреждение не имеет права требовать от клиента наличие необязательных полисов.

Альфа-Банк предлагает еще на момент заполнения заявки на выдачу ипотеки уточнить, собирается ли заемщик оформить дополнительное страхование.

Организация делает это для того, чтобы получить дополнительные гарантии возврата заемных средств. Необязательные полисы еще больше снижают риски кредитора понести убытки, это позволяет Альфа — Банку дополнительно снизить процентную ставку для заемщика.

В список необязательного, но рекомендованного страхования входят:

- Полис на жизнь и здоровье заемщика. Если заемщик умирает или получает первую/вторую группу инвалидности вследствие заболевания или несчастного случая, страховая организация обязуется выплатить остаток его задолженности кредитору (конкретная сумма зависит от заключенного договора).

Также при серьезном заболевании страховщик может внести ежемесячный взнос. До тех пор, пока клиент не сможет выйти на работу. Более точные условия зависят от выбранного полиса и компании.

- Полис, защищающий право заемщика владеть залоговой недвижимостью. Если договор о купле — продажи залогового жилья признан недействительным, а также требование заемщика предоставить недвижимость (полностью или частично) лицам, которые сохранили право собственности на квартиру. Данный полис защищает права честного покупателя. Страховым случаем будет решение судебного органа. Страховые выплаты покрывают как затраты клиента, так и сумму выданных кредитором средств.

Данные полисы в Альфа — Банке называются страхованием рисков. Если заемщик отказывается оформлять дополнительные полисы, банк увеличит годовую ставку по ипотеке на 1%. Связано это с тем, что ипотека выдается на крайне долгий срок (до 30 лет) и никто не сможет предугадать возникновение непредвиденных обстоятельств.

Еще одним видом необязательного полиса является страховка ответственности клиента. Она защищает от убытков, которые могут возникнуть от требований банка. Если клиент не выполняет свои обязательства, а той суммы, которая имеется после продажи залогового жилья, не хватает на погашение ипотеки, остаток выплатит страховая организация. Данное страхование применяется при ипотеках, где крайне мал первоначальный взнос — порядка 10%.

Условия и стоимость страховых договоров

Стоимость оформления ипотечных договоров высчитывается в процентах по отношению к кредитной задолженности. К тому же она никогда не будет статичной — все зависит от конкретного клиента и его особенностей. Средняя стоимость отдельного полиса в разных компаниях колеблется от 0,1%, до 0,6% от остатка ипотечного долга. В ряде страховых организаций цены могут варьироваться крайне сильно — за страховку ипотечной квартиры от 0.07%, до 0,77%. А коэффициенты риска могут значительно увеличить эти цифры.

Полис на недвижимость

Цена зависит в первую очередь от размера ипотеки, выбранной программы и характеристик самого жилья (дата ввода в эксплуатацию, состояние и т.д.). К тому же вероятность наступления страхового случая может повлиять на тарификацию (пример, если коммуникации в доме старые, будет использован повышающий коэффициент, и наоборот).

Независимо от выбранного страховщика, договор не будет предусматривать страховую выплату, если недвижимость пострадала по вине клиента.

Полис на жизнь и здоровье

На цену этого вида страхования также влияет множество факторов: возраст и пол клиента, состояние его здоровья, род занятий. Факторами риска будет наличие хронических патологий, увлечение опасным видом спорта, профессия с высокой травматичностью. Перед оформлением соглашения клиент обязан пройти медицинское обследование.

В выплате по страховому договору откажут, если клиент совершил суицид, если авария со смертельным исходом произошла по вине клиента, если в крови заемщика были найдены следы алкоголя или наркотических веществ. Если заемщик скрыл наличие серьезного заболевания (на момент подписания договора), ему также откажут в выплате.

Полис на титул

Для оценки рисков и подсчета стоимости данной страховки организация будет интересоваться спорами наследников за залоговое имущество. Наличие судебных процессов тоже повлияет на риск страховки. Зарегистрированные дети и лица, которые отбывают наказание в специальных учреждениях, повысят коэффициент стоимости.

Помимо этого у каждой страховой организации существуют специальные предложения — пакеты комплексного страхования (банковские учреждения предпочитают, чтобы заемщик оформлял именно их). Такие пакеты в зависимости от компании предлагают страхование имущества и здоровья или имущества и титула и т.д. Некоторые СК страхуют риски сразу по всем интересующим клиента направлениям.

Срок действия договора и оплата

Независимо от выбранного полиса договор обычно заключается на один год, по истечению которого клиент вправе продлить соглашение, отказаться от него или выбрать другую страховую организацию. Есть страховщики, которые предпочитают оформлять полис на весь срок выплаты ипотеки, ярким примером будет АльфаСтрахование. При необходимости клиента страховщик может пойти навстречу и оформить полис на нестандартный срок.

Оплата полиса обычно происходит единоразово за весь год, хотя многие заемщики предпочитают договориться и выплачивать страховой взнос вместе с выплатами по ипотечному займу. Встречаются варианты, когда сумма страховых взносов вносится в тело ипотеки (деньги на полис выдает банк), такой вариант необходимо уточнять у менеджера. Если был заключен договор на весь срок действия кредита, то заемщику раз в год будет приходить квитанция об оплате взноса.

Так как сумма оплаты полиса напрямую зависит от остатка задолженности, то заемщику каждый год необходимо предоставлять в страховую компанию банковскую справку с точной суммой долга. Таким образом, оплата полиса с каждым годом будет требовать все меньших средств. Если клиент предпочитает выплачивать ипотеку наперед, это также будет снижать страховые взносы, главное вовремя уведомлять своего страховщика.

Стоит отметить, что стоимость комплексного пакета будет заведомо ниже, чем приобретение полисов по отдельности. Однако конечный выбор всегда остается за заемщиком.

Аккредитованные страховщики Альфа — Банка

По закону, заемщик волен сам выбирать страховую организацию для заключения соглашения. Однако Альфа — Банк предпочитает сотрудничать исключительно с теми компаниями, которые прошли аккредитацию. А, учитывая лидирующие позиции данного финансового учреждения, разумно предположить, что аккредитованные страховщики имеют самый высокий рейтинг и опыт работы на рынке страхования.

Самыми приоритетными компаниями для Альфа — Банка являются» АльфаСтрахование» и РЕСО-Гарантия (ruAA+ по рейтингу RAEX) — именно к этим учреждениям банк относится наиболее лояльно. Список прочих страховых учреждений, сотрудничающих с данным банком:

- СОГАЗ — ruAAA по RAEX (Эксперт РА — крупнейшая рейтинговая компания в РФ);

- Ингосстрах- ruAAA по RAEX;

- Энергогарант — ruAA-;

- Согласие – ruBBB;

- ВСК – ruAA;

- Альянс – ruAA;

- РОСГОССТРАХ — ruBBB+

Согласно рейтингу, уровень надежности компаний колеблется от удовлетворительного до максимального.

Нюансы

Если заемщик согласен оформить комплексную страховку, менеджер, вероятнее всего, предложит сделать это прямо в банке. И здесь кроется небольшой подвох — страховая компания будет выбрана таким образом, чтобы не только покрыть риски, но и принести банку финансовую выгоду (цены у предложенных компаний крайне высоки). Заемщику не обязательно оформлять полис в банке, он имеет право выбрать любую компанию из списка.

Перед заключением соглашения со страховщиком, клиенту разумнее всего будет изучить предложения всех аккредитованных организаций, сравнить их цены и услуги и после этого выбрать для себя наилучший вариант. Никаких санкций со стороны банка не последует — заемщик, так или иначе, выполняет все условия соглашения.

Насколько убыточно страхование

Так как ипотечное страхование жилья обязательно, о нем речи не идет. Клиент может сэкономить на данном полисе, выбрав наиболее дешевую компанию и минимальный пакет. А вот с необязательным страхованием в Альфа — Банке вырисовывается довольно интересная картина. Отказавшись от него, заемщик будет платить более крупные проценты по ипотеке.

Но здесь стоит немного посчитать. К примеру, полис комплексного страхования в АльфаСтраховании в среднем стоит 1% от кредита. И именно на эту цифру банк снижает годовую ставку для застрахованного клиента. Учитывая, что в комплексный полис входит и страховка недвижимого имущества, клиент оказывается в выигрыше — он экономит сумму, равную страхованию квартиры. К тому же, с каждым годом стоимость полиса будет падать. В других банковских организациях картина может быть другой, и, выбрав отказ от необязательной страховки, клиент потратит меньше денежных средств, даже при увеличенных процентах.

Каждый год банк будет требовать предоставлять копию нового страхового полиса. И в случае отказа имеет право ввести штрафы, которые предписаны в ипотечном договоре (Альфа-Банк увеличит процентную ставку).

Ипотека это рискованное предприятие не только для банка, но и для клиента. А страховые организации позволяют максимально снизить риски непредвиденных ситуаций. Многие специалисты предлагают заемщику дважды подумать, ведь, не смотря на дополнительные расходы, заемщик получает уверенность, что ипотека не повиснет мертвым грузом в случае крупных проблем.

Как подать заявку

Подать заявку на ипотеку в банке Абсолют можно одним из 2 способов:

- В отделении организации.

- На официальном сайте компании.

При обращении в банк потребуется сразу предоставить полный комплект документов. Если заявка подается через интернет, то клиент получает только предварительное решение. После чего потребуется собрать все необходимые бумаги и передать их в отделение организации. После изучения представленных документов кредитор примет окончательное решение.

Где можно оформить полис?

Большинство кредитных организаций, предлагают своим заемщикам аккредитованные страховые компании. И это общепринятая практика, ведь о будущем в первую очередь думает банк. Страхование, особенно комплексное, позволяет кредиторам значительно снизить риски, связанные с возможными убытками.

Возможно будет интересно!

Какие условия и преимущества в ипотеке с господдержкой в Альфа- Банке?

Альфа-Банк также имеет компании-партнеры, список которых размещен на официальном сайте во вкладке «ссылки и документы» под названием «список рекомендованных страховых компаний».

В перечень таковых входят:

- СПАО «РЕСО-гарантия»;

- ООО «Абсолют страхование»;

- САО «ВСК»;

- АО «Альфастрахование».

Стоит отметить, что рекомендованные Альфа-Банком компании входят в рейтинг наиболее популярных страховщиков, однако, применяемые ими тарифы отличаются. Величина тарифа определяется в процентном отношении к сумме средств, которые должен вернуть заемщик. Соответственно с уменьшением суммы долга каждый последующий год страховка дешевеет.

Светлана

Эксперт по недвижимости

В большинстве компаний тариф, применяемый при оформлении обязательного полиса, стартует от отметки в 0,1 %, но некоторые страховщики применяют больший процент. Так, например, в ВСК при страховании имущества применяется тариф 0,43 в то время, как в Альфастраховании его величина составляет 0,15, а в РЕСО – 0,1.

Кроме того, далеко не все страховщики способны предложить полный перечень страховых полисов. Поэтому если заемщику требуется комплексное страхование, нужно выбирать компанию, которая страхует имущество, титул, а также жизнь и здоровье заемщика. При этом величина тарифа, применяемая по разным видам полисов, будет отличаться.

Отзывы

Большая часть отзывов по ипотеке, которые встречаются в сети, положительные. Клиенты отмечают высокий процент одобрения заявок, лояльные ставки, разнообразие ипотечных программ. Также заемщики выделяют отсутствие длинных очередей и работу с личным ипотечным менеджером на всем периоде кредитования.

Банк Абсолют – активно развивающаяся организация, которая занимается ипотечным кредитованием населения. Предлагает несколько продуктов с привлекательными условиями. Учреждение работает с программами господдержки, что позволяет большему числу граждан получить заем в указанной организации.