Не у всех сразу есть крупная сумма на руках, достаточная для покупки квартиры или дома. Поэтому мигранты начинают интересоваться условиями кредитования. Ниже попробуем разобраться, чем выгодна ипотека в Финляндии, и как эта страна относится к финансированию иностранцев.

Цены на недвижимость в Финляндии

Финны – это народ, который предпочитает комфорт во всем, в том числе и в выборе подходящего жилья. По меркам граждан этого государства квартиры в 30 кв. м. относятся к категории небольших. Вся недвижимость, построенная в период с 80-х г.г. прошлого столетия, оборудована качественными линиями электропередач и водопровода.

Средняя площадь для жилой недвижимости составляет:

- 55 кв.м. для двухкомнатной квартиры;

- 70 кв.м. для трехкомнатной;

- 120 кв.м. для коттеджа.

Наиболее высокий ценовой диапазон наблюдается, естественно, в крупных городах Финляндии. Сложнее всего в финансовом плане приобрести квартиру в столице страны – Хельсинках. Стоимость одного кв. м. в центре города составляет 2-3 тыс. евро. К сравнению, в других городах эта цифра падает до 1-1,5 тыс. евро за квадрат.

Меньше всего заплатить за жилье можно в так называемых городах-спутниках (Ванта, Турку и др.) и городах, расположенных рядом с русско-финской границей (Котка, Хамина и др.).

Популярными у финнов к покупке в кредит являются земельные участки, особенно расположенные рядом с водой. Одним из самых популярных районов для строительства частного дома является акваторий озера Сайма. Так, купить участок на его берегу можно в пределах от 500 до 3 тыс. евро за одну сотку земли.

Востребованными среди иностранцев являются экологически чистые районы в городках с небольшой численностью населения. Цена на коттеджи в таких «зеленых» местечках уверенно растет именно из-за прибытия большого количества мигрантов, в т.ч. россиян.

Для приобретения недвижимости зачастую необходим кредит, а для его обеспечения – гарантии. Такой гарантией является залог недвижимости. Недвижимость может быть использована также в качестве гарантии других долгов. Для оформления недвижимости в залог ее владелец должен получить в уездном суде закладную, которая является свидетельством подтверждения залога. Кредитор (например, банк) получает залоговое право и становится залогодержателем в момент передачи ему закладной залогодателем (владельцем недвижимости). Оформление залога в виде отчуждаемой или дробной доли недвижимости осуществляется по тем же правилам, которые касаются самостоятельного объекта недвижимости.

В каком порядке оформляется залог?

Для оформления залога собственник недвижимости подает письменное заявление, заверенное его личной подписью. Это заявление передается в уездный суд по месту нахождения недвижимости. Бланки заявлений на финском и шведском языках выдаются, в том числе, в канцелярии уездного суда. Подать заявление об оформлении залога может только правообладатель недвижимости. Заявление об оформлении залога можно подать одновременно с заявлением о государственной регистрации права собственности на недвижимость. Заявитель может сам свободно определить сумму залога. Поскольку на залоговый капитал не начисляются проценты или другие издержки, сумма залога, как правило, должна быть больше суммы заемного капитала. По одному заявлению можно оформить также сразу несколько залогов. После заверения залога закладная передается либо заявителю, либо напрямую кредитору (залогодержателю), указанному заявителем. При хранении закладной необходимо соблюдать аккуратность, поскольку это – единственный документ, подтверждающий залоговое право. Оформление недвижимости в залог происходит путем подписания залогового обязательства и передачи закладной кредитору. Правом на передачу недвижимости в залог обладает только ее собственник. В залоговом обязательстве определяются те долги, гарантией которых будет служить данный залог. Если гарантия касается только долга, связанного с жильем, или другого конкретного долга, это должно быть соответствующим образом отражено в залоговом обязательстве. Кредитор обязан разъяснить своему клиенту смысл и условия залогового обязательства. Залог действителен до тех пор, пока он не будет аннулирован, и в него не надо вносить изменения, например, в том случае, когда долг уже выплачен, а закладную предполагается использовать как гарантию нового кредита. Покупатель недвижимости может также воспользоваться закладными, уже оформленными продавцом.

Поделиться ссылкой:

- Tweet

- Telegram

- по электронной почте

Похожее

Условия ипотечного кредитования

Ипотечное кредитование в Финляндии довольно распространено. Это во многом благодаря лояльным условиям к своим жителям. При этом одинаковое право на получение ипотеки имеют как резиденты, так и нерезиденты страны. Безусловно, для иностранцев предложения немного отличаются, но на фоне кредитных программ российских банков они покажутся очень даже выгодными.

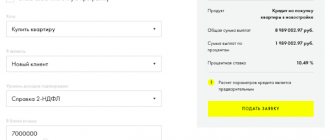

В среднем предложение финских кредитных организаций подразумевают следующее:

- Максимальный размер займа – 50-75 % от полной стоимости жилья.

- Первый взнос – 25-50 % от размера кредита.

- Срок – 10-35 лет.

- Ежемесячные платежи – в пределах 30 % от среднемесячного дохода клиента.

После приобретения жилья на кредитные средства заемщику сразу нужно оформить право собственности. Согласно ипотечному соглашению, эта недвижимость передается в залог банку.

При нарушении условий договора, а именно, неуплате долга, банк вправе реализовать залоговую квартиру (дом, участок), чтобы покрыть задолженность клиента. Изъятие жилья возможно только по решению суда. Кредитор не вправе сделать это самостоятельно без обращения к судебной системе Финляндии.

Условия отличаются в зависимости от выбранного кредитора, характеристик недвижимости (площади, расположения и пр.), а также от статуса заемщика (резидент, нерезидент).

Условия кредитования в финских банках для нерезидентов

Условия кредитования для местных жителей – одни из самых выгодных в мире. Однако, к сожалению, они не распространяются на нерезидентов. Тем не менее, даже нерезидентам здесь предлагаются достаточно выгодные условия кредитования.

Для получения ипотеки в Финляндии для россиян желательно иметь вид на жительство в этой стране. Тогда ипотека в Финляндии станет намного доступнее, да и программа будет более выгодной.

Общие условия ипотечного кредитования для нерезидентов:

- предельно возможная сумма кредита на недвижимость – 50% (редко – 75%) от общей стоимости недвижимости;

- первый взнос – ½ от суммы кредита (иногда – от 1/4);

- максимальный срок кредитования –10-35 лет (обычно он составляет не более 10-20 лет);

- величина ежемесячного платежа – максимум 30% от зарплаты заемщика;

- минимальная ставка процента для иностранных заемщиков, в том числе для русских – 4-8% годовых;

- необходимость регистрации недвижимости после ее приобретения;

- необходимость представления вида на жительство и официального подтверждения получения зарплаты в Финляндии.

Конкретные условия кредитования будут зависеть от выбранного банка, кредитной программы и других условий.

Россияне вправе претендовать на те же условия договора, что и другие иностранцы.

Если заемщик не в состоянии погасить задолженность, банк вправе изъять объект залога. На торгах он его продает. За счет вырученных от продажи средств он покроет оставшуюся стоимость займа. Но чтобы выставить имущество на продажу, необходимо решение суда. Просто так банк не может отобрать у заемщика залоговую недвижимость.

Процентная ставка может быть плавающей или фиксированной на весь срок кредитования в зависимости от программы и выбранного банка. Из-за постоянного снижения ставок в Финляндии большинство банков предоставляют кредиты по плавающей ставке. Под плавающей ставкой понимается, что при погашении кредита процент будет варьироваться в зависимости от изменения значений Euribor. Хотя сейчас наблюдается тенденция снижения процентных ставок, в будущем они могут вырасти. Это может оказаться неожиданностью для заемщика. Перед тем, как решиться на такие условия кредитования, следует подумать, сможете ли вы справиться с погашением кредита при изменении рыночной ситуации.

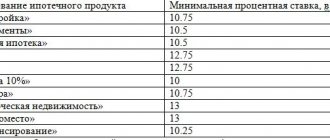

Процентные ставки

Разные ипотечные программы подразумевают применение фиксированной или плавающей ставки. В стране замечена тенденция к постепенному снижению процентов по кредитам, поэтому чаще всего условия подразумевают именно плавающую ставку. Этот показатель напрямую зависит от показателей Euribor.

Перед заключением договора стоит учитывать, что экономическая ситуация постоянно меняется, и переплата по ипотеке вполне может вырасти. Поэтому важно рассчитать, будет ли у вас возможность оплачивать долг, если процент вырастет.

Резиденты могут рассчитывать на ставку, начиная от 1 % годовых, что кажется просто невероятным, если сравнивать с процентами по ипотеке в России. Для иностранцев ставка начинается от 4-5 % годовых, при условии соблюдения всех требований кредитора и хорошей платежеспособности.

Зачастую банки даже не обращают внимание на временный характер работы, если отрасль имеет перспективы в развитии. Поэтому иностранец любой профессии в перспективе может стать владельцем собственных апартаментов.

Гражданам РФ стоит напомнить, что у нас в стране есть налог на материальную выгоду от экономии на процентах по кредиту в иностранных кредитных организациях. Если в Финляндии органы на это вряд ли обратят ваше внимание, то в России потом вполне можно столкнуться с рядом проблем, если вовремя не оплатить взнос.

Особенности ипотеки для иностранцев

Условия оформления ипотеки в Финляндии для россиян немного отличаются от предложений банков для резидентов страны. Несмотря на это, финские ипотечные программы выглядят намного выгоднее отечественных. Ограничения для мигрантов подразумевают:

- Максимальный размер – до 50 % от стоимости жилья.

- Срок – до 10 лет.

- Первый взнос – от 50 %.

- Процентная ставка – 4-8 %.

На такие условия могут рассчитывать иностранные граждане и лица без гражданства, у которых есть разрешение на постоянное проживание в стране. Лица с временным пребыванием/проживанием могут получить лишь обычный кредит, срок возврата которого не превышает разрешенный для нахождения на территории государства.

При этом банки всегда готовы идти навстречу своим клиентам и обязательно предложат более выгодные условия, если подтвердить официальный заработок в Финляндии, хороший уровень дохода и положительную кредитную историю.

Ипотечная система в Финляндии

Подобно прочим европейским странам, Финляндия на протяжении длительного времени располагает развитой ипотечной системой. Это связано с тем, что в данной стране существует устойчивая государственная законодательная база

(России до такого ещё очень далеко). Если взять любое кредитное учреждение, то оно непременно носит статус коммерческого или же ипотечного. Предоставить ипотеку может любое из них. Отличие заключается в том, что в ипотечных банках кредит выдается под более высокую процентную ставку. Дело в том, что узкопрофильные финансовые организации идут на все, чтобы свести к минимуму риски. В связи с этим предоставляемые кредиты на приобретение жилья предусматривают более жесткие условия по сравнению с коммерческими банками.

Работу всех кредитных учреждений контролирует «Ипотечное объединение Финляндии

». На законодательном уровне отношения по ипотеке в Финляндии определяет «Закон о банковской деятельности». Стоит заметить, что предоставление примерно 50% всех ипотечных кредитов осуществляется кредитными учреждениями организациям для покупки не только коммерческой, но и жилой недвижимости. Последней поправкой, которая была внесена в ипотечную систему данной страны, выступила отмена жестких контролирующих функций со стороны государства относительно аренды помещений. Некоторое время назад государство осуществляло постоянный мониторинг за рынком аренды.

Требования финских банков к иностранным заемщикам

Требования к заемщикам отличаются, в зависимости от выбранного кредитно-финансового учреждения. Чаще всего финские кредиторы одобряют заявки клиентам-иностранцам, которые соответствуют следующим характеристикам:

- у обратившегося за ипотекой лица есть законное право на постоянное проживание в государстве (вид на жительство);

- возраст потенциального заемщика в пределах 21 — 65 лет;

- имеется постоянный и официальный источник доходов;

- положительная кредитная история в банках Финляндии.

Каждый кредитор по-своему проводит оценку платежеспособности клиента, поэтому результат может оказаться разным, как и ответ на заявку в выбранных организациях.

Для начала лучше обратиться в несколько банков сразу, чтобы оценить свои шансы на положительное решение по ипотеке. Затем, если одобрений окажется больше одного, подробнее ознакомиться с программами и выбрать одного кредитора, который выдаст список документов, необходимых для заключения договора.

Основные принципы ипотеки для нерезидентов

Нерезиденты, планирующие покупку недвижимости в Финляндии, имеют возможность получения кредита в банке этой страны. Оформление ипотеки не отличается от этого процесса в российских банках.

Точно так же нужно:

- собрать пакет документов;

- подать заявку в кредитное учреждение;

- сделать оценку стоимости;

- оформить страховку и так далее.

Кредитную заявку банки рассматривают в среднем до двух недель. Иностранцы в Финляндии могут приобрести в ипотеку не только квартиру, но и частный дом или земельный участок. Приобретаемое имущество хоть и становится залогом в банке, однако заемщик сразу оформляет право собственности.

В случае невыплаты долга кредитор не вправе самовольно изъять имущество. На это требуется решение суда.

Однако ипотека в Финляндии для россиян, как и для остальных иностранцев, имеет более жесткие рамки:

- Максимальный размер займа составит 50% от стоимости жилья;

- Размер ставки – от 5 до 8%. Она бывает плавающая и фиксированная;

- Срок кредитования – 5-15 лет;

- Кредитная история должна быть безупречной как в Финляндии, так и за её пределами;

- Чем больше доля собственных средств заемщика, тем выше вероятность положительного ответа банка. Но первоначальный взнос не может быть менее 50%, реже – 30%;

- Валюта кредита – евро;

- Возраст заемщика на момент погашения не должен превышать 65 лет. А заключить договор ипотеки можно по достижении 21 года.

Для сравнения, условия получения ипотеки финнами несколько отличаются. Так, например, процентная ставка для них равна 4-5%. Они имеют возможность оформить ипотеку на 20-35 лет, а предоставляемая сумма составляет 70-90% от стоимости приобретаемого жилья

Важно! Чтобы получить кредит в Финляндии нерезиденту необходимо иметь вид на жительство и подтвердить получение дохода в этой стране.

Это может быть временная или постоянная работа на территории страны, а также регулярно пополняемый счет в финском банке. Доход заемщика должен минимум в 2-2,5 раза превышать предполагаемый ежемесячный платеж.

Необходимые документы

Примерный перечень сведений, который потребуется представить в банк Финляндии для оформления ипотеки, выглядит следующим образом:

- Финский вид на жительство

- Загранпаспорт, по которому въезжали в страну

- Справка о доходах требуемой банком формы

- Подтверждение хорошей кредитной истории

- Оценка жилья, которое планируется купить на заемные средства

Дополнительно некоторые кредиторы просят предоставить документы, подтверждающие наличие ценной собственности на Родине. Это воспринимается как гарантия исполнения кредитных обязательств и учитывается при оценке платежеспособности заемщика.

Все бумаги на русском языке должны быть переведены и нотариально заверены. Перед передачей документов проверьте правильность заполнения и соответствие одного другому (верно написано имя и прочие имеющие значение сведения).

Что и где покупать

Политическое благополучие, отсутствие экономических коллизий, комфортная транспортная развязка с Европой и удобное соседство с РФ толкают отечественных граждан на покупку метров в чужой стране. Кризисы в мировом сообществе не влияют на цену жилья в Финляндии.

Актуальные предложения

| Банк | % и сумма | Заявка |

| Альфа Банк Ипотека | 6,5% До 45 млн. руб. | Прямая заявка |

| Росбанк Быстрое решение | 6,39% до 25 млн. руб. | Прямая заявка |

| Банк Открытие Большая сумма | 6,5% До 150 млн. руб. | Прямая заявка |

Кредит без отказаКредит с просрочкамиСрочно по паспортуЗаймы на карту под 0%Карты рассрочкиЗаработок на дому

Привлекательными всегда были коммерческие объекты (отели, ТРЦ, склады и магазины). Наиболее выгодная покупка из жилого фонда – это 1к или 2к квартиры в Суоми. Когда нужно не просто приобрести метры, а и сдавать их в будущем в аренду, то стоит рассмотреть предложение в центре Хельсинки.

Кредит без отказаКредит с просрочкамиСрочно по паспортуЗаймы на карту под 0%Карты рассрочкиЗаработок на дому

Дома и коттеджи станут отличным инвестированием средств в курортных местах Финляндии (пользуются спросом Лахти, побережье около Котки). Цены не падают на недвижимость, но и растут медленно, хотя в данном случае стабильность только радует.

Не стоит думать, что через 5-7 лет сделка принесет большое обогащение, это не тот случай. Но подобная покупка станет отличным вложением средств в не рисковое мероприятие, когда нужно сохранить и слегка приумножить капитал. Когда россиянин находится на финских землях более квартала, то ему необходимо пройти регистрацию и получить вид на жительство.

Большим вкладом в дело оформления ВНЖ станет покупка коммерческого объекта. Получение такой льготы дает право на бесплатное медицинское обслуживание, получение образования в Вузах и прочие привилегии.

Приобретение земли или иной недвижимости не дает оснований для ВНЖ, зато предоставляет ряд визовых преференций. Допустим, получение мультивизы на 12 месяцев с правом нахождения на финской территории в течение 90 дней в полугодии.

Дополнительные затраты при оформлении договора

При оформлении ипотеки, помимо первоначального взноса, у заемщика будут дополнительные затраты за выполнение ряда административных процедур. В частности:

- плата за проведение оценки выбранного жилья составляет 200-300 евро;

- финансовая организация берет единовременную комиссию за выдачу денег в размере 0,4 % от общей суммы кредита;

- страхование имущества – в зависимости от страховой компании;

- страхование жизни, здоровья и трудоспособности – носит добровольный характер;

- некоторые агентства по недвижимости взимают дополнительную плату за услуги ипотечного брокера – это происходит редко, но лучше уточнить заранее.

В общей сложности заемщик отдаст сверху 0,5-1 % от всего займа. Точную стоимость оформления договора нужно узнавать у кредитора. Это можно сделать сразу после одобрения заявки, чтобы в случае высокой стоимости услуг банка быстро отказаться.