Рефинансирование ипотеки в Россельхозбанке является ответом на конкуренцию между банковскими структурами за привлечение новых заемщиков. Первым переоформление жилищных кредитов предложил Сбербанк. К нему присоединился Россельхозбанк, который разработал программу рефинансирования.

Политика банка направлена на предоставление денежных средств на более выгодных условиях, что позволяет снизить финансовую нагрузку на его клиентов.

Рефинансирование ипотеки в Россельхозбанке 2020: ставки и условия

Перекредитование ипотеки в Россельхозбанке сегодня происходит на выгодных условиях. Но перед тем, как приступить к рассмотрению условий и процентных ставок, ответим на простые вопросы, которые наверняка возникнут у тех, кто намерен провести рефинансирование ипотеки в Россельхозбанке.

Какие ипотечные кредиты можно перекредитовать в Россельхозбанке

Россельхозбанк позволяет рефинансировать ипотечные кредиты, полученные на приобретение квартиры на первичном или вторичном рынках, или покупку жилого дома (в том числе таунхауса) с земельным участком. Кроме этого, банк точно описал критерии займов, которые можно перекредитовать.

Во-первых, рефинансируемый ипотечный кредит должен быть в рублях РФ.

Во-вторых, длительность просроченных платежей по рефинансируемой ипотеке за последние полгода не должна превышать 30 дней.

В-третьих, срок действия действующей ипотеки до даты подачи анкеты-заявления на рефинансирование в Россельхозбанк должен составлять:

- не менее 6 месяцев при условии отсутствия просроченных платежей любой длительности;

- не менее 12 месяцев в остальных случаях.

Важными критериями являются отсутствие случаев реструктуризации задолженности, а также наличие положительной кредитной истории по рефинансируемой ипотеке.

Можно ли рефинансировать под меньший процент ипотечный кредит, взятый здесь же?

В любом банке есть возможность обратиться с заявлением с просьбой уменьшить ставку по уже действующей ипотеке. Можно это сделать и в банке Россельхоз. Отдельной программы для внутреннего рефинансирования здесь не предусмотрено, поэтому все заявки рассматриваются в индивидуальном порядке.

Условия и требования

Главное требование к заемщику, который хочет снизить ставку по своей ипотеке – отсутствие проблемной или еще хуже уже реструктуризированной задолженности. Минимальная сумма займа, которая должна оставаться у клиента не может быть менее 100 тыс. рублей.

Запросы к заемщику:

- возраст не менее 21 года, но не старше 65-75 на дату выплаты кредита;

- гражданство РФ, регистрация в регионе постоянного проживания;

- наличие позитивной кредитной истории;

- отсутствие просроченной задолженности на дату подачи заявки;

- стабильная работа или бизнес.

Требования к недвижимости:

- ликвидная квартира или дом, таунхаус с земельным участком;

- невысокая степень износа здания, где расположена квартира;

- наличие отдельной кухни, санузла;

- подтвержденные права собственности.

Недвижимость заемщика уже находится в залоге у банка и поэтому не требуется ее дополнительная оценка или страхование.

Проверка залога делалась еще на этапе оформления ипотечного кредита. В этот период проверялась ее ликвидность, все правоустанавливающие документы, а также отчет независимого оценщика. В случае понижения ставки по ипотеке эта информация может просто уточняться или перепроверяется.

Кто может получить рефинансирование?

Физические лица, желающие получить рефинансирование в Россельхозбанке, должны иметь ипотечные договора, подходящие под минимальные требования и условия:

- Обязательно наличие хорошей кредитной истории. Допускается максимальный срок просроченного платежа 1 месяц за последние 180 дней. Должники не смогут стать клиентами Россельхозбанка.

- Ипотека, предлагаемая для переоформления, не должна участвовать ранее в реструктуризации или пролонгации.

- Срок, на который заключался подлежащий рефинансированию договор, не должен превышать 7 лет.

- От даты заключения договора по ипотеке до предполагаемой даты его рефинансирования должно пройти не менее полугода, если нет долгов, и не менее года при их наличии. Остаток времени действия открытого ипотечного кредита не может быть меньше 2-х лет.

Любая заявка на перекредитование рассматривается индивидуально. При наличии нескольких ипотек каждая из них оформляется отдельным договором рефинансирования.

Если в рефинансировании участвует молодая семья, то при рождении ребенка возможно получить отсрочку по погашению основного долга.

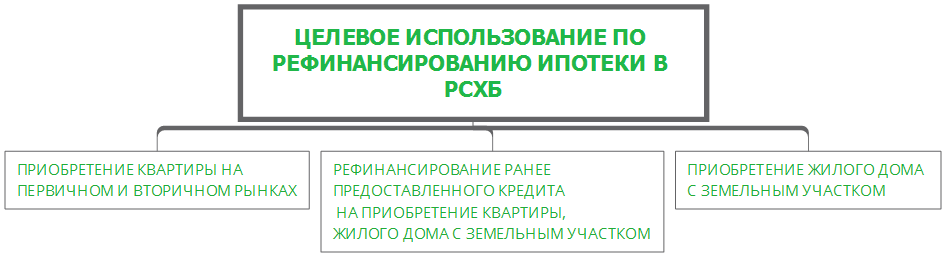

Цели рефинансирования ипотеки

Денежные средства по программе рефинансирования ипотеки выдаются только под строго определенные цели.

Ранее оформленный кредит должен идти на:

- Покупку квартиры как в новостройке, так и на вторичном рынке недвижимости, (рассматриваются предложения в таунхаусах).

- Приобретение дома вместе с участком земли.

Требования к приобретаемой недвижимости

Вид объекта

- Квартира (вторичка)

- Квартира новостройка

- Таунхаус

- Дом / коттедж с землей

Пакет документовГотовое жилье (вторичка):

- Основание (я) права собственности (ДКП, договор дарения, мены и т.д.)

- Свидетельство о собственности

- Справка о содержании правоустанавливающих документов

- Кадастровый паспорт на жилье

- Кадастровый паспорт на земельный участок

- Технический паспорт / поэтажный план

- Выписка из технического паспорта

- Извлечение из технического паспорта

- Выписка из домовой книги

- Выписка из ЕГРП по Предмету ипотеки

- Согласие на совершение сделки от супруга(и) Продавца

- Отчет об оценке приобретаемого жилья

- Отчет об оценке земельного участка

- Разрешение органов опеки на продажу жилого помещения

- Согласие стороннего Банка (при рефинансировании)

- Копия расписки Продавца о получении суммы от Заемщика

- Копия лицевого финансового счета

- Справка об отсутствии задолженности

Строящееся жилье (новостройка):

Продавец — Застройщик по Договору долевого участия (ДДУ)

- Проект / копия ДДУ в строительстве жилья

- Справки / письма Застройщика с указанием параметров жилья

- Допсоглашение к ДДУ об изменении порядка расчетов

- Документ об оплате первоначального взноса за приобретаемое строящееся жилье

Страхование объекта Обязательное Для информацииБанк может запросить иные документы

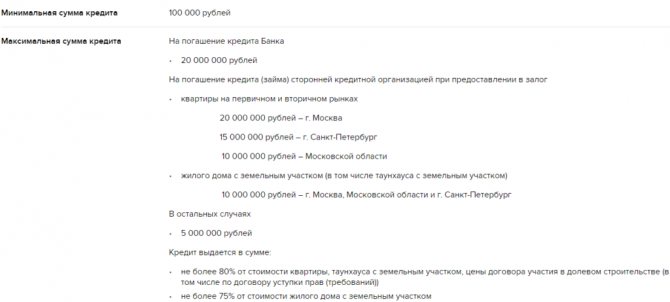

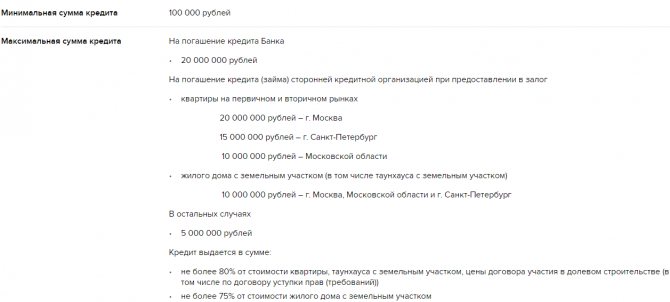

Максимальная и минимальная сумма ипотеки

Россельхозбанк предоставляет новую ипотеку только в российской валюте. Наименьшая предлагаемая сумма, идущая на рефинансирование, составляет 100000 рублей.

Максимальные денежные средства, которые банк выделяет на новое кредитование, зависят от вида приобретаемой недвижимости и места ее расположения. При покупке квартир заемщиками Москвы, Московской области и Санкт-Петербурга банк предоставляет наибольшие суммы:

- Недвижимость в многоэтажном доме, если она расположена в Москве, оценивается Россельхозбанком в 20000000 рублей.

- Для Московской области она снижается в два раза и составляет 10000000 рублей.

- При нахождении аналогичного недвижимого имущества в Санкт-Петербурге банк готов предоставить максимальную сумму в 15000000 рублей.

Статья в тему: Реструктуризация ипотечного кредита в Россельхозбанке

Под дома для проживания вместе с участком для клиентов двух столиц Россельхозбанк выделяет максимальный займ в 10000000 рублей. Другие заемщики могут рассчитывать на сумму, не превышающую 5000000 рублей.

Еще одно выдвигаемое Россельхозбанком условие при предоставлении средств для рефинансирования ипотеки связано с долей, которую должен составлять кредит от общей стоимости приобретаемой недвижимости:

- Банковские средства на покупку квартиры или таунхауса не должны превышать 80% рыночной стоимости недвижимого имущества.

- Не более 75% Россельхозбанк готов выделить на приобретение жилого дома вместе с участком земли.

Список необходимых документов

Документы для рассмотрения заявки на ипотеку можно разделить на те, которые относятся к заемщику, и те, которые характеризуют недвижимость.

Статья в тему: Как досрочно погасить ипотеку в Россельхозбанке?

Документы заемщика:

- Паспорт.

- Военный билет для военнообязанных лиц.

- Справка о доходах по форме Россельхозбанка.

- Копия трудовой книжки.

- Документы о наличии детей и семьи.

- Заявление-анкета.

Фотогалерея:

- Паспорт

- Военный билет

- Справка о доходах

- Трудовая книжка

- Справка о составе семьи

Документы на объект недвижимости:

- Правоустанавливающие бумаги.

- Свидетельство о собственности.

- Оценочный отчет квартиры или дома.

- Выписка из домовой книги (Форма №9).

- Паспорт кадастровый или технический.

Требуется предоставить сведения по заключенному ранее ипотечному кредиту в виде выписки, в которой должна содержаться следующая информация:

- Дата и номер договора.

- Сумма ипотеки.

- Процентная ставка.

- Величина ежемесячного платежа.

- Остаток долга.

- Сведения о просроченных платежах.

Условия кредитования

Перед получением денежных средств Россельхозбанка следует ознакомиться с теми условиями, на которых происходит оформление рефинансирования ипотечного кредита.

Статья в тему: Реструктуризация ипотечного кредита в Россельхозбанке

Видео по теме:

Цели рефинансирования ипотеки

Денежные средства по программе рефинансирования ипотеки выдаются только под строго определенные цели.

Ранее оформленный кредит должен идти на:

- Покупку квартиры как в новостройке, так и на вторичном рынке недвижимости, (рассматриваются предложения в таунхаусах).

- Приобретение дома вместе с участком земли.

Максимальная и минимальная сумма ипотеки

Россельхозбанк предоставляет новую ипотеку только в российской валюте. Наименьшая предлагаемая сумма, идущая на рефинансирование, составляет 100000 рублей.

Максимальные денежные средства, которые банк выделяет на новое кредитование, зависят от вида приобретаемой недвижимости и места ее расположения. При покупке квартир заемщиками Москвы, Московской области и Санкт-Петербурга банк предоставляет наибольшие суммы:

- Недвижимость в многоэтажном доме, если она расположена в Москве, оценивается Россельхозбанком в 20000000 рублей.

- Для Московской области она снижается в два раза и составляет 10000000 рублей.

- При нахождении аналогичного недвижимого имущества в Санкт-Петербурге банк готов предоставить максимальную сумму в 15000000 рублей.

Под дома для проживания вместе с участком для клиентов двух столиц Россельхозбанк выделяет максимальный займ в 10000000 рублей. Другие заемщики могут рассчитывать на сумму, не превышающую 5000000 рублей.

Еще одно выдвигаемое Россельхозбанком условие при предоставлении средств для рефинансирования ипотеки связано с долей, которую должен составлять кредит от общей стоимости приобретаемой недвижимости:

Статья в тему: Как снизить процентные ставки по действующей ипотеке в Россельхозбанке?

- Банковские средства на покупку квартиры или таунхауса не должны превышать 80% рыночной стоимости недвижимого имущества.

- Не более 75% Россельхозбанк готов выделить на приобретение жилого дома вместе с участком земли.

Срок предоставления средств

Период кредитования ограничивается 30 годами. Это максимально возможный срок, на который кредитные организации оформляют рефинансирование.

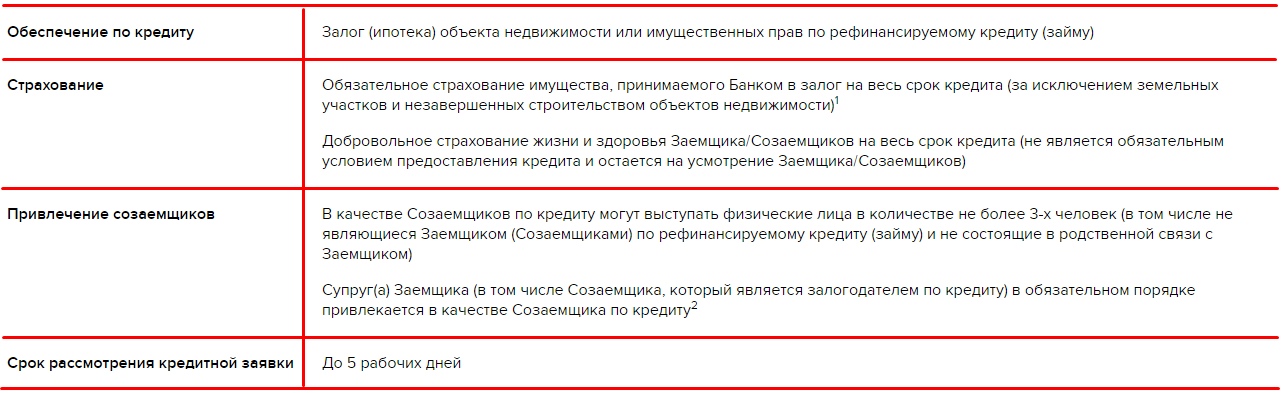

Гарантии для банка

Важным требованием, выполнение которого соблюдается для всех ипотечных кредитов, является оформление закладной Россельхозбанком на приобретаемую недвижимость. До полного погашения квартира или дом находятся в распоряжении банка.

Для увеличения своих гарантий Россельхозбанк требует заключить обязательный страховой договор на недвижимое имущество.

При оформлении страховки в РСХБ-Страхование возможно обезопасить квартиру или жилой дом от полного или частичного уничтожения или повреждения в результате стихийного бедствия, пожара, наводнения, взрыва. Договор заключается на весь период кредитования.

Страхование жизни и здоровья не является обязательным условием для получения ипотеки. Оно включает в себя такие риски как смерть от несчастного случая или тяжелой болезни, а также получение инвалидности. При оформлении такого страхового полиса на весь период действия ипотеки банк предоставляет снижение процентной ставки по рефинансированию на 1 пункт.

Дополнительные гарантии

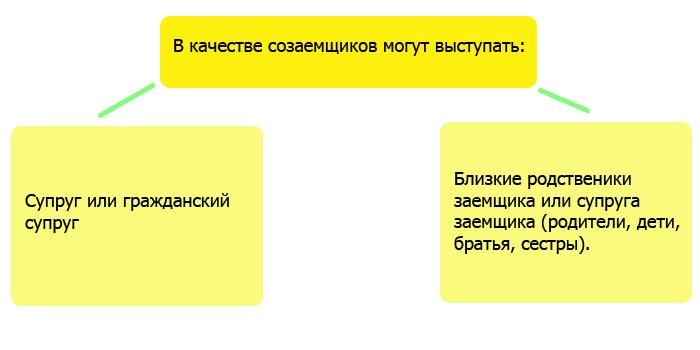

В качестве дополнительного обеспечения Россельхозбанк предлагает привлекать созаемщиков. Выступать таковыми могут любые физические лица, не обязательно состоящие с заемщиком в родстве.

Статья в тему: Как досрочно погасить ипотеку в Россельхозбанке?

Важно, чтобы согласившийся выступить в качестве созаемщика гражданин был готов разделить ответственность за выплату кредитных средств. Данное требование наиболее актуально для лиц, имеющих небольшой доход. Прежде всего это относится к пенсионерам. Клиент может привлекать не более 3-х созаемщиков.

Важно! Жена или муж заемщика всегда выступают в качестве созаемного лица.

Перекредитование ипотеки с господдержкой для семей с детьми

Это особый кредит на рефинансирование ранее предоставленного ипотечного займа для семей, в которых с 01.01.2018 г. по 31.12.2022 г. родился второй и / или третий ребенок.

Рефинансирование ипотечного кредита по льготной Программе позволяет изменить процентную ставку, срок кредита, размер ежемесячного платежа, а также привлечь созаемщиков и выплачивать ипотечный кредит на более выгодных условиях.

При рефинансировании ставка 6% действует 3 года при рождении второго ребенка и 5 лет при рождении третьего. После окончания льготного периода процентная ставка устанавливается в размере ключевой ставки ЦБ РФ на дату выдачи кредита, увеличенной на 1,8 процентных пункта.

Максимальная сумма кредита на рефинансирование ипотеки для Москвы и Московской области, Санкт-Петербурга и Ленинградской области составляет 8 млн рублей, для других регионов России – 3 млн рублей.

Максимальный срок займа – 30 лет.

Оформление заявки на рефинансирование ипотеки в рамках Программы государственной поддержки в Россельхозбанке доступно по стандартному пакету документов при условии предоставления подтверждения того, что в семье после 1 января 2020 года родился второй или третий ребенок.

Калькулятор расчета рефинансирования ипотеки Россельхозбанка

Рассчитать ежемесячный платеж и сумму переплаты при рефинансировании ипотеки в Россельхозбанке можно при помощи ипотечного онлайн калькулятора.

Описание программы и ставок РСХБ

Россельхозбанк рефинансирует ипотеку по выгодной ставке – от 9,15% годовых. Правда, в случае, если клиент откажется от страхования жизни ставка может быть увеличена на 1 процентный пункт. Расходы на оплату кредита зависят и от того является ли заемщик сотрудником бюджетной организации, зарплатным клиентом Россельхозбанка или просто клиентом с хорошей кредитной историей.

Условия рефинансирования:

- ставка от 9,15-12% годовых;

- срок кредитования до 30 лет;

- минимальная сумма кредита – 0,5 млн. рублей;

- максимальная сумма 3-20 млн. рублей;

- обеспечение кредита – залог недвижимости.

Оформленную в ипотеку недвижимость обязательно придется страховать до окончания выплаты кредита. При рефинансировании суммы в 1 млн. рублей на срок 20 лет, сумма ежемесячного платежа составит чуть более 9,8 тыс. рублей (при ставке 10,3% годовых). Если же у клиента есть хорошая кредитная история в Россельхозбанке и куплены все страховки, то рефинансирование возможно по минимальной ставке 9,15% годовых и тогда платить придется 9 тыс. рублей в месяц.

Процентные ставки на рефинансирование в 2020 году

Величина процентной ставки на рефинансирование ипотеки зависит от объекта приобретаемой недвижимости и от «надежности» клиента. Также на нее влияет сумма, предоставляемая на рефинансирование.

Какой процент в Россельхозбанке существует на сегодня указан в таблице с учетом основных условий:

НедвижимостьСумма ипотеки (руб.)«Надежные» и зарплатные клиентыБюджетникиИные физлица

| Квартира | Свыше 3000000 | 9,05% | 9,1% | 9,2% |

| Квартира | До 3000000 | 9,5% | 9,2% | 9,3% |

| Жилой дом | Любая | 11,45% | 11,5% | 12,0% |

Официальный сайт Россельхозбанка постоянно обновляет информацию по изменению процентных ставок по рефинансированию кредитов.

Важно! До получения выписки из Росреестра, свидетельствующей об отсутствии обременений, процентная ставка по рефинансированию будет увеличена на 2 пункта к утвержденной ранее в договоре.

Пример по рефинансированию кредита в Россельхозбанке

Россельхозбанк рефинансирование ипотеки других банков физическим лицам

Количество физических лиц, обращающихся в Россельхозбанк за рефинансированием, становится все больше. Клиентов привлекает получение выгоды, получаемой при осуществлении рефинансирования. Выгода для клиентов основывается на следующих положительных факторах:

- Снижается банковское вознаграждение за использование ипотечными средствами – ставка по процентам и комиссия.

- Увеличивается общее время выплаты, на основании чего значительно уменьшаются ежемесячные платежи.

- Изменение валюты займа, что значительно снижает общую материальную нагрузку на физическое лицо.

Преимуществом является способ погашения кредита. Их может быть несколько – кассы Россельхозбанка, банкоматы с комфортной функцией получения средств, при помощи карты в стандартном интернет-банке, то есть в режиме онлайн, можно совершать безналичные денежные переводы с личного счета, ранее открытого для личного накопления, а также с зарплатной карты.

Важно! За внесение в определенных случаях может браться комиссия. Это касается погашения кредита через терминалы иных учреждений, с карт иных финансовых учреждений, сюда относятся электронные кошельки.

Как оформить рефинансирование ипотеки в Россельхозбанке?

После предоставления в Россельхозбанк всей требуемой документации по рефинансированию происходит ознакомление с ней. Срок рассмотрение такой заявки ограничен 5 рабочими днями.

При положительном решении если заемщик соглашается со всеми условиями, указанными в кредитном договоре, то он подписывается им.

Заключительным шагом оформления рефинансирования является составление и подписание заявления на единоразовый перевод денежных средств Россельхозбанком на счет той кредитной организации, в которой происходит погашение рефинансируемой ипотеки.

Как происходит рефинансирование

Чтобы стать участником программы рефинансирования необходимо подать заявку. Сделать это можно как на официальном сайте кредитора, так и в любом отделении Россельхозбанка.

В случае положительного решения заключается кредитный договор между Россельхозбанком и заемщиком. Средства передаются клиенту для дальнейшего погашения действующей ипотеки. Заемщик обязан не позднее 30 дней с момента оформления нового договора предоставить в РСХБ документ, подтверждающий целевое использование средств и погашение задолженности перед прежним кредитором.

Жилплощадь должна быть зарегистрирована в качестве залога. Документ, подтверждающий регистрацию, должен быть передан в Россельхозбанк в течение 45 дней после получения нового займа.

Обслуживание и погашение ипотеки

Россельхозбанк является одной из тех кредитных организаций, которые все заемные средства для физических лиц предоставляют без получения комиссии за оформление.

Погашение ипотеки через кассы и банкоматы Россельхозбанка производятся без дополнительных сборов. Также не начисляются проценты при безналичном переводе средств со счета заемщика, открытого в данном банке.

Рекомендуем к просмотру:

Досрочное полное или частичное погашение кредита не ведет к привлечению каких-либо финансовых санкций.

Как погашать новый кредит

Для осуществления ежемесячных платежей можно воспользоваться следующими бесплатными вариантами:

- Операционная касса банка.

- Банкоматы Россельхозбанка, оснащенные функцией приема денег.

- Безналичный перевод денежных средств с иного счета заемщика.

Перечисление средств указанными способами осуществляется в день проведения платежной операции.

Для удобства клиента также существуют и другие способы оплаты задолженности, однако, за их использование взимается дополнительная комиссия:

- внесение наличных через кассу другого банка;

- оплата долга через терминалы самообслуживания;

- перевод денежных средств с электронного кошелька.

Использование вышеперечисленных вариантов должно происходить не позднее 5 дней до расчетной даты, чтобы деньги успели поступить на счет. За несвоевременное выполнение долговых обязательств Россельхозбанк взимает неустойку в размере 20% годовых от суммы платежа и 0,1% за каждый день просрочки.

Частые вопросы

Могу ли я уменьшить процентную ставку по ипотеке?

Да, с помощью нашей программы рефинансирования. У нас есть программа по перекредитованию ипотеки под меньший процент.

В чем преимущества рефинансирования ипотечного кредита?

Главные плюсы рефинансирования — изменение срока кредитования и величины платежа. Вы сами выбираете схему погашения ипотеки и получаете возможность закрыть кредит досрочно и без ограничений. Согласие первичного кредитора не потребуется.

Будет ли ипотечная квартира находиться в залоге у банка?

Да. Ипотека – это форма займа под залог недвижимости, и после рефинансирования условия остаются прежними.

Партнеры банка

Застройщики и объекты недвижимости

Агентства недвижимости, риэлторы и коттеджные поселки

Ключевые партнеры Банка

Можно ли рефинансировать ипотеку в Россельхозбанке, если займ был взят здесь же?

Чтобы ответить на этот вопрос, нужно понять, в чем отличие рефинансирования от реструктуризации — эти два понятия часто путают. Рефинансирование подразумевает именно перекредитование, при этом займ должен быть открыт в другом банке.

Другими словами, если ипотеку вы получали в РСХБ, рефинансировать ее здесь же не удастся.

Но вы можете произвести реструктуризацию. Этим термином называют внесение правок в график платежей: так, например, в результате реструктуризации может быть уменьшен ежемесячный платеж, изменен срок кредита, понижена процентная ставка. В некоторых случаях, если были предоставлены документальные доказательства веских оснований, заемщику может быть дана отсрочка по платежам.

Реструктуризацию, в отличие от рефинансирования, можно провести в том же банке, где вы брали кредит изначально. Поэтому в критической ситуации вы можете не идти в другой банк, а просто попросить руководство РСХБ реструктурировать долг.

Условия рефинансирования ипотечного кредита

Базовые параметры:

Погашение кредита (займа), ранее предоставленного на цели:

- Первичный и вторичный рынки жилой недвижимости.

- Дом с земельных участком/таунхаус с земельным участком.

- Рефинансирование ранее предоставленного ипотечного кредита (займа).

- Срок 12 — 360 месяцев.

- Максимальные суммы кредита:

- На погашение кредита Банка 20 000 000 ₽.

На погашение кредита (займа) сторонней кредитной организацией при предоставлении в залог:

- квартиры на первичном и вторичном рынках

20 000 000 ₽. – г. Москва 15 000 000 ₽. – г. Санкт-Петербург 10 000 000 ₽. – Московской области

- жилого дома с земельным участком / таунхаус с земельным участком

10 000 000 ₽. – г. Москва, Московской области и г. Санкт-Петербург

В остальных случаях 5 000 000 ₽.

Кредит выдается в сумме:

- не более 80% от стоимости квартиры, таунхауса с земельным участком, цены договора участия в долевом строительстве (в том числе по договору уступки прав/требований);

- не более 75% от стоимости жилого дома с земельным участком.

Залог (ипотека) объекта недвижимости или имущественных прав по рефинансируемому кредиту/займу.

Не более 3-х созаемщиков. Супруг(а) Заемщика в обязательном порядке привлекается в качестве Созаемщика по кредиту, при отсутствии брачного договора.

Рассмотрение заявки до 5 рабочих дней.

Дополнительные условия:

Рефинансируемый кредит/заём должен быть в валюте РФ.

Длительность просроченных платежей по рефинансируемому кредиту/займу за последние 180 календарных дней не должна превышать 30 календарных дней.

Срок действия рефинансируемого кредита/займа до даты подачи анкеты-заявления на предоставление кредита в Банк составляет:

- не менее 6 месяцев при условии отсутствия просроченных платежей любой длительности;

- не менее 12 месяцев в остальных случаях.

Отсутствие случаев пролонгации/реструктуризации задолженности и наличие положительной кредитной истории по рефинансируемому кредиту/займу.

Залогом по рефинансируемому кредиту/займу являются объект недвижимости или имущественные права, в отношении которых отсутствуют иные зарегистрированные обременения, кроме ипотеки в пользу первичного кредитора.

При наличии у Заемщика более одного кредита/займа рефинансирование производится по каждому кредиту/займу отдельно.

Страхование:

Обязательное страхование имущества, принимаемого Банком в залог на весь срок кредита (за исключением земельных участков и незавершенных строительством объектов недвижимости)1.

Добровольное страхование жизни и здоровья Заемщика/Созаемщиков на весь срок кредита (не является обязательным условием предоставления кредита и остается на усмотрение Заемщика/Созаемщиков).

1В случае если в залог предоставляются имущественные права (требования) по договору участия в долевом строительстве (в том числе по договору уступки прав/требований), то обязанность по осуществлению страхования возникает с даты государственной регистрации права собственности на объект недвижимости.

Более подробную информацию можно узнать в территориальных подразделениях АО «Россельхозбанк».

Погашение кредита (займа), ранее предоставленного по Основному договору на цели:

Вторичное жилье:

Приобретение квартиры / таунхауса /обособленной части жилого дома с земельным участком.

Рефинансирование ранее предоставленного кредита/займа на приобретение квартиры / таунхауса /обособленной части жилого дома с земельным участком.

Участники зарплатного проекта/«надежные» клиенты

1

- 8,40 % до 3 млн. ₽

- 8,20 % от 3 млн. ₽

Работники бюджетных организаций

2

- 8,60 % до 3 млн. ₽

- 8,40 % от 3 млн. ₽

Иные физические лица

- 8,70 % до 3 млн. ₽

- 8,50 % от 3 млн. ₽

Новостройка:

Оплата цены договора участия в долевом строительстве / договора уступки права требования.

Участники зарплатного проекта/«надежные» клиенты

1

- 8,40 % до 3 млн. ₽

- 8,20 % от 3 млн. ₽

Работники бюджетных организаций

2

- 8,60 % до 3 млн. ₽

- 8,40 % от 3 млн. ₽

Иные физические лица

- 8,70 % до 3 млн. ₽

- 8,50 % от 3 млн. ₽

Дом с земельным участком:

Приобретение жилого дома с земельным участком.

Рефинансирование ранее предоставленного кредита/займа на приобретение жилого дома с земельным участком.

Участники зарплатного проекта/«надежные» клиенты

1

- 10,75 % до 3 млн. ₽

- 10,50 % от 3 млн. ₽

Работники бюджетных организаций

2

- 12,00 % до 3 млн. ₽

- 11,75 % от 3 млн. ₽

Иные физические лица

- 12,25 % до 3 млн. ₽

- 12,00 % от 3 млн. ₽

- +1,00%

к процентной ставке по ипотеке в случае отказа или несоблюдения непрерывности добровольного страхования жизни и здоровья Заемщика / Созаемщиков в течение всего срока кредита. - +2,00%

на период до получения Банком выписки из Единого государственного реестра недвижимости, подтверждающей отсутствие иных зарегистрированных обременений в отношении объекта недвижимости/имущественных прав по договору участия в долевом строительстве, кроме залога в пользу Банка.

Требования:

- Гражданство Российской Федерации

- Регистрация на территории РФ по месту жительства или пребывания

- Возраст от 21 года до 65 лет (при условии возврата кредита до исполнения Заемщику 65 лет)

Возраст до 75 лет при одновременном соблюдении условий:

- до исполнения Заемщику 65 лет проходит не менее половины срока кредита

- до исполнения Созаемщику 65 лет проходит срок возврата кредита

Стаж работы:

Для физических лиц

- не менее 6 месяцев на последнем (текущем) месте работы

- не менее 1 года общего стажа за последние 5 лет

Для зарплатных клиентов Банка / клиентов с положительной кредитной историей в Банке

- не менее 3 месяцев на последнем (текущем) месте работы

- не менее 6 месяцев общего непрерывного стажа за последние 5 лет

Для клиентов, получающих пенсию в Банке

- не менее 6 месяцев на последнем (текущем) месте работы

Для граждан, ведущих личное подсобное хозяйство (ЛПХ)

- не менее 12 месяцев ведения личного подсобного хозяйства (наличие записи в похозяйственной книге органа местного самоуправления)

Требования банка к заемщикам при рефинансировании ипотеки

Брали ли Вы микрокредит в МФО?

ДаНет

Чтобы физическим лицам получить в Россельхозбанке рефинансирование ипотеки от других банков, необходимо соответствовать следующим требованиям:

- Быть гражданином Российской Федерации (при обращении в отделение банка нужно будет предоставить паспорт РФ).

- Иметь регистрацию по месту жительства или пребывания на территории нашей страны.

- Возраст заемщика должен быть не менее 25 лет и не более 65 лет.

- Трудовой стаж для физических лиц должен быть не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа. Аналогичные условия рефинансирования ипотечных займов к тем, кто получает пенсию на счет в РСХБ (т.е. к пенсионерам).

- Для клиентов, получающих заработную плату на счет в Россельхозбанке, и имеющих положительную кредитную историю, условия к минимальному стажу работы снижены до 3 месяцев.

- Для заемщиков, ведущих личное подсобное хозяйство (ЛПХ), стаж его ведения должен быть не менее 12 месяцев.

Рассмотрение заявлений занимает до 5 рабочих дней. Все заявки на перекредитование рассматриваются банками в индивидуальном порядке и кредитор вправе запросить любые другие документы. При наличии у заемщика нескольких ипотек, каждая из них оформляется в виде отдельного договора рефинансирования.

Какие потребуются документы

Чтобы рефинансировать ипотечный заем в РСХБ потребуется предоставить следующий пакет документов:

- Анкета – заявление (можно скачать на сайте банка).

- Паспорт.

- Справка о составе семьи.

- Копия трудовой книжки.

- Справка о доходах (2 НДФЛ или по форме банка).

- Действующий ипотечный договор.

- Выписка об остатке задолженности.

- Документы на залоговую жилплощадь.

Мужчины в возрасте до 27 лет также должны предъявить военный билет.

Список документов не является окончательным и может быть изменен по решению банка.

Требуемые документы

Заявления на имя руководителя кредитного учреждения должно сопровождаться определенным пакетом документов, который включает:

- Паспорт.

- Договор о выдаче кредита.

- Правоустанавливающие документы на недвижимость в залоге.

- Справка, которая подтверждает снижение платежеспособности (тяжелое материальное положение), например, о рождении ребенка, установлении группы инвалидности, пребывании на лечении в условиях стационара, сокращении зарплаты на треть и более и т. д.

Весь пакет должен быть продублирован копиями, а его подача осуществляется лично клиентом банка.

Причины могут быть самыми разными, это оценочный критерий, например, стихийное бедствие, в результате которого имущество было повреждено, уничтожено, что привело к ущербу на крупную сумму (на практике 500 тыс.рублей и более), или кончина заемщика (обращаются наследники со свидетельством из ЗАГСа о смерти).

Подводим итоги

Участие в программе рефинансирования ипотеки позволяет клиентам Россельхозбанка получить более выгодные условия кредитования. Выражается это в снижении процентной ставки, ведущей к уменьшению суммы переплаты. Отсутствие комиссионных сборов за оформление или досрочное погашение ипотеки также привлекает заемщиков.

Клиент вправе выбрать способ начисления и выплаты процентов по рефинансированию. В качестве объекта недвижимости может выступать квартира как в новостройке, так и на вторичном рынке жилья. Возможно приобретение жилого дома с участком.

Предлагаются акции Россельхозбанком по ипотечным кредитам, которые позволяют снизить процентную ставку на 0,5%. Распространяются они на «надежных» и зарплатных клиентов, а также сотрудников бюджетных организаций.

| Независимый рейтинг МФО, выдающих кредиты и займы в день обращения Взять кредит |

Как РоссельхозБанк осуществляет реструктуризацию кредита

Рассмотрение вопроса банком о применении реструктуризации или отказе в таковой осуществляется с соблюдением определенной процедуры специально созданной внутри учреждения комиссией. В ходе своей работы ее члены при рассмотрении заявления оценивают серьезность оснований, которые послужили катализатором для такой ситуации. Учитывается краткосрочная перспектива налаживания платежеспособности клиента, который должен описать, что предвидится и как изменится ситуация с доходами.

Например, заемщик попал в аварию и пребывает на излечении в стационаре. Оплата по больничному не дает возможности осуществлять выплаты своевременно и полностью. Однако как только клиент выздоровеет, что планируется условно в ближайшие пару месяцев, ситуация с платежами выправится. Самым распространенным решением по таким случаям является введение кредитных каникул. Одновременно в своем заявлении требуется указать приемлемый для должника вариант реструктуризации, это может быть учтено, если предложение разумное и здравое. Поможет в этом кредитный калькулятор на сайте учреждения.

Клиенты РоссельхозБанка имеют возможность провести реструктуризацию ипотеки

Отказ в удовлетворении заявления на проведение реструктуризации последует, если комиссия сочтет, что изменение договорных условий, как временное, так и постоянное, не даст возможности вернуться к прежнему графику платежей либо когда придет к выводу, что основания не являются столь весомыми (незначительное сокращение зарплаты).

При оценке возможности применения такой спасительной меры учитывается исправность внесения платежей. Если есть просрочки, это может сказаться негативно, ведь банки не столь лояльны и уступчивы в вопросах списания скопившихся долгов.

Что делать, если в Россельхозбанке отказали в реструктуризации?

Несмотря на то, что Россельхозбанк самостоятельно изъявил желание участвовать в госпрограмме по реструктуризации ипотечного кредитования, он не всегда стремится помочь обратившимся к нему заемщикам. Поэтому часть заявлений получают отрицательный ответ. Причины разные.

Что делать в случае отказа:

- Обратиться в суд и через него добиться разрешения на реструктуризацию. В этом случае потребуется доказать свою финансовую несостоятельность. Но в случае принятия судьей решения в пользу заемщика банку не только придется удовлетворить его заявление на перерасчет, но и списать все образовавшиеся за время судебных разбирательств штрафы и пени.

- Если в вашем городе есть представительство АИЖК, то можно напрямую обратиться в него. Впрочем, этот вариант даже предпочтительнее, так как это агентство имеет куда больше полномочий, чем любой другой банк. Кроме списания штрафов, увеличения срока ипотеки и изменения валюты вам смогут предложить списание 30% от суммы основного долга или предложить снижение процентной ставки на несколько пунктов.

- Признание заемщика банкротом – не самый лучший вариант развития событий для самого заемщика. В этом случае события будут развиваться по следующей схеме. После получения официального статуса банкрота должник должен открыть в банке специальный счет. После этого начинается процедура продажи имеющегося у заемщика имущества: недвижимости, машин и прочего. Все деньги от продаж поступают на открытый счет. После чего проводится списание средств в пользу кредиторов. В результате кредитуемый остается без квартиры. Но и от бремени долгов он также избавляется.

Какие документы и справки понадобятся

К анкете-заявлению на рефинансирование ипотечного кредита заемщик прилагает обычный пакет, характерный для подобных операций во всех банках:

- Общегражданский паспорт РФ (для военнослужащих – удостоверение личности).

- Военный билет или приписное свидетельство для военнообязанных граждан (мужчины моложе 27 лет).

- Подтверждение семейного положения и наличия несовершеннолетних детей.

- Документация на недвижимость, приобретаемую по ипотеке. Ее более подробный список доступен по этой ссылке.

- Договор действующей ипотеки или банковская выписка со всеми данными о том, когда заключено соглашение, на какую сумму, на каких условиях, и как погашалась задолженность. РСХБ также интересует размер остаточных параметров (срока и размера кредита). Выписка действительна на протяжении месяца.

После погашения задолженности заемщика Россельхозбанком, клиент должен представить подтверждение этого факта от кредитора. На это выделяется 30 дней.

45 дней дается клиенту на перерегистрацию обеспечения (залогового имущества или права требования) в пользу РСХБ.

Как досрочно погасить ипотеку?

Ипотека – способ обеспечения исполнения кредитных обязательств путем залога недвижимого имущества. Кредитная организация выдает заемщику денежные средства в установленном договором размере и утверждает график платежей по нему. Государственный регистратор фиксирует залоговые обязательства. Право собственности становится ограниченным на основании договора.

Этот договор длителен во времени. График платежей может достигать 20-25 лет. В большинстве случаев, удается выплатить долг по ипотеке быстрее. Этому способствуют улучшение материального положения должника, получения дотаций и государственной поддержки (например, материнский капитал).

Оформление досрочного погашения

Система списания денежных средств утверждается договором ипотечного кредитования. Это означает, что при списании денежных средств в кредитной организации счет не обнуляется, а снимается установленная договором сумма. Для правильного и целевого использования внесенной повышенной суммы необходимо прийти в офис Банка и написать заявление установленного образца.

Дистанционно такая услуга предоставляется в личном кабинете или мобильном приложении. Происходит электронный документооборот с кредитором. Банк, на основании распоряжения клиента списывает повышенную сумму единовременно, и, если ее не достаточно для полного погашения задолженности, происходит перерасчет долговых обязательств с уменьшением ежемесячной долговой нагрузки или изменения срока кредитования.

Если клиент решил лично посетить офис банка, то новый график платежей будет сгенерирован системой и вручен клиенту в распечатанном виде. При дистанционном способе клиент увидит изменения в графике платежей в личном кабинете.

Второй способ досрочного погашения ипотечного кредитования – обратиться за рефинансированием кредита в другую организацию. Выдаваемая клиенту денежная сумма покрывает все расходы связанные с закрытием ипотеки в один платеж. При этом залоговые обязательства прекращаются, если при рефинансировании выполняется оформление не целевого, а потребительского кредитования заемщика.

Кому выгодно досрочное погашение ипотеки?

В первую очередь выгода очевидна заемщику. Сокращение срока исполнения обязательства позволит сэкономить на годовых начислениях. Кроме того, если в начале срока действия договора вносить дополнительные суммы, они будут направлены на сокращение основного долга. В первые месяцы кредитования заемщик вынужден гасить проценты по займу в большей степени, чем сам долг. В последствии, сумма процентов будет значительно ниже за счет того, что удалось снизить размер основного долга. К сожалению, изменить размер ключевой ставки не удастся.

Для кредитора выгода заключается в том, что он спокоен за свои инвестиции и экономит ресурсы по взысканию денежных средств через судебную систему с последующей реализацией имущества силами службы судебных приставов.

Применение материнского капитала для досрочного погашения ипотеки

Материнский капитал – это сертификат, который выдается гражданам Российской Федерации при рождении второго ребенка. Эта субсидия не имеет четкого денежного исполнения. Мать, оформляющая такую господдержку, получает соответствующий сертификат, его можно использовать при оплате обучения, выполнении дорогостоящих медицинских процедур или для улучшения жизненных условий детей.

Последний пункт позволяет родителям использовать денежные средства по материнскому капиталу для досрочного погашения обязательств по ипотеке. Владелец сертификата должен прийти в отделение Пенсионного Фонда Российской Федерации и подать заявление о перечислении денежных средств со счета, на котором находится материнский капитал в пользу кредитной организации, где открыта ипотека. Должнику потребуется пройти ряд формальных процедур, в частности, составить обязательство о перераспределении долей в собственности на имя детей, супруга, но в итоге, переведенные денежные средства заметно снизят долговую нагрузку родителей.

Досрочное погашение ипотеки – это всегда облегчение жизни для человека. Банк строит свою деятельность на коммерческих основах и стремится заработать. При сокращении срока кредитования уровень заработка банка на человеке снижается.

Реструктуризация с господдержкой

Экономический кризис, нагрянувший в 2014-2015 годах, существенно снизил платежеспособность граждан. В результате ипотечные заемщики перестали справляться с долговыми обязательствами. Для улучшения ситуации с проблемной задолженностью государством было принято решение оказывать гражданам, оставшимся в сложной финансовой ситуации, поддержку по погашению жилищного кредита. Все условия и требования по такой программе были прописаны в Постановлении 373 от 20 апреля 2020 года.

Первоначально указанную помощь подразумевалось предоставлять до конца 2020 года, чуть позже в постановление были внесены поправки и программа стала действовать до марта 2020 года, а затем и конца мая того же года. Но в марте 2020 года государство объявило об израсходовании всех средств по данному проекту: оказание поддержки проблемным заемщикам приостановилась.

В июле 2020 года Правительством РФ были выделены новые средства по программе, а уже 11 августа появился «поправочный» закон об оказании государственной поддержки заемщикам, оказавшимся в сложной финансовой ситуации – постановление под номером 961. По нему подразумевалось списание государственными деньгами 20 либо 30% (в зависимости от количества детей) от суммы основного долга либо перевод валютной ипотеки в рублевую.

Важно! Программа была приостановлена с декабря 2020 года и по сегодняшний день не функционирует.

Ипотека: как оформить ее на льготных условиях и быстрее выплатить?

Для многих российских семей ипотека является единственным способом приобретения собственного жилья. Взяв на себя долговые обязательства, хочется быстрее рассчитаться по займу. Способов, как быстро выплатить ипотеку несколько. В частности, можно постараться собрать хороший первоначальный взнос, узнать про льготы и господдержку, воспользовавшись всеми подходящими программами или использовать возврат подоходного налога на погашения ипотеки.

Первоначальный взнос при оформлении ипотеки

Несмотря на то, что сегодня банки предлагают различные ипотечные программы, в том числе и без первоначального взноса, стартовая сумма для покупки недвижимости позволит снизить долговую нагрузку и быстрее рассчитаться по кредиту. Практически все льготные программы, позволяющие купить квартиру с поддержкой государства, предусматривают первоначальный взнос, минимум 20% от оформляемой суммы. Можно хорошо сэкономить на переплате, если первоначальный взнос будет, чем сумма, оформляемая в ипотеку.

Ипотекой без первоначального взноса пользуются обычно граждане, у которых стоимость приобретаемого жилья невысокая или под залог отдается дополнительно и другая недвижимость заемщика.

По желанию ипотечный кредит можно погасить досрочно: полностью или частично. Частично – то есть увеличить сумму очередного взноса. Для этой цели оформляется заявление, и банк определяет сроки и условия погашения долга.

Возврат подоходного налога (НДФЛ) с ипотеке

Ипотека предусматривает возврат подоходного налога заемщикам при условии, если они имеют официальный доход от своей трудовой деятельности. Такое положение, конечно, способствует улучшению семейного бюджета.

Покупая квартиру в ипотеку, гражданин имеет право не только на налоговый вычет в размере 13 % от стоимости квартиры, но и дополнительно на вычет по ипотечным процентам. Это распространяется на все виды ипотечных кредитов: под строящееся жилье, при покупке квартиры, на земельный участок для строящегося жилья и т.д. Если собственниками квартиры являются оба супруга, каждый из них может обратиться в налоговую с заявлением о возврате подоходного налога и получение вычета. Максимальная сумма недвижимости, по которой для каждого собственника рассчитывается налоговый вычет, составляет – 2 млн. руб., а максимальная сумма квартиры с ипотечными процентами для налогового вычета ограничена 3 млн.руб.

Льготы молодым семьям

На данный момент действует госпрограмма «Молодая семья». Основанием участия в программе является: возраст до 35 лет и несоответствие жилищных условий нормам проживания. Молодые семьи могут получить субсидию и направить её на погашение ипотеки. Сумма пособия семье достигает 35 % от стоимости квартиры или дома (если жилплощадь соответствует условиям госпрограммы).

Также молодые семьи могут воспользоваться ипотекой со льготной ставкой 6% на весь период погашения долга. Для жителей Дальнего Востока ставка установлена 5%, если договор заключен с 1 марта 2019 г. Главным условием для получения льготного кредита является рождение 2-ого и последующего ребенка в период с 1 января 2020 г. Первоначальный взнос — 20 % от стоимости жилья, приобретаемого на первичном рынке. Квартира должна быть куплена напрямую у застройщика.

Материнский капитал

В качестве еще одной программы господдержки, государством предусмотрен материнский капитал для семей, где рождается второй ребенок. Его размер – 453026 руб. Как известно, сертификат направляется только на определенные цели. Важно, что в ипотеке разрешается его использовать сразу же после рождения ребенка. По закону материнский капитал можно разбить на доли, а на кредит направить только одну из них.

В 2020 году вступил в силу закон о государственной поддержке многодетных семей. На 3-ого и последующих детей им выдается единовременное пособие в размере 450 тыс. руб., потратить которое можно только для погашении ипотеки, оформленной на квартиру от застройщика. Условие получения льготной субсидии – рождение ребенка в период с 1января 2020 г. Предоставляется или отцу, или матери ребенка. Компенсацию может получить любая семья независимо от величины их доходов и возраста супругов. Одновременно для погашения ипотеки можно использовать маткапитал.

Социальная ипотека для малоимущих граждан

Существует ипотека для малоимущих.

Социальные займы используют люди, проживающие в:

- домах в аварийном состоянии;

- помещениях малой площади;

- стоящих в очереди по улучшению жилищных условий;

- живущие с тяжелобольными и инвалидами.

При поддержке государства через ипотеку им можно приобрести недвижимость ниже рыночной стоимости, получить субсидию, взять кредит с небольшими процентами.

Программа по реструктуризации ипотеки

Ипотека помогает многим гражданам решить жилищные проблемы. Но в связи с возникающими денежными трудностями, бывает очень тяжело выплачивать задолженность. С целью улучшения финансовой ситуации была принята программа реструктуризации по ипотеке, то есть изменение условий кредита.

По программе кредитная организация может пойти:

- на снижение процентной ставки и соответственно увеличение срока погашения долга;

- сделать отсрочку по основному платежу. В этом случае нужно будет выплачивать только ипотечные проценты;

- по закону от 1 мая 2020 г. можно вообще прекратить платежи сроком до 6 месяцев, но для этого необходимо согласие банка;

- списать часть долга, если имеется просроченная задолженность. При условии уплаты заемщиком какой-то части просрочки.

Причинами реструктуризации ипотеки могут быть:

- увольнение с работы, в том числе по болезни;

- снижение размера зарплаты;

- развод и др.

В любом случае следует вовремя обратиться с просьбой в банк.

Задаваясь целью получить ипотечный кредит, нужно ознакомиться с условиями кредитования в разных банках. После подачи заявления организация примет его на рассмотрение и только потом даст ответ: предоставить или отказать в ипотеке. Лучше обратиться с заявлениями в несколько банков, чтобы найти подходящий вариант и не потерять время.

Список документов

Одно из следующих обязательных условий для оформления Военной ипотеки в Россельхозбанке – предъявление полного перечня необходимых документов. Так, основной пакет будет состоять из следующих позиций:

- заявление на выдачу кредита (. Здесь же есть возможность распечатать документ);

- паспорт гражданина Российской Федерации/иной заменяющий его документ, разрешенный правилами Россельхозбанка;

- свидетельство о вхождении в реестр НИС;

- документы на покупаемое жилье.

Вид документа, запрашиваемый по последнему пункту, зависит от типа приобретаемой недвижимости. Так, если объектом кредитования является квартира в новостройке, нужно будет подготовить такие бумаги:

- правоустанавливающие документы застройщика;

- свидетельство о праве собственности/аренды на землю;

- документ-основание возникновения такого права;

- выписка из ЕГРН на земельный участок (срок действия подобной справки не более 1 месяца);

- разрешительная документация на осуществление застройки дома;

- проектная декларация;

- договор об участии в долевом строительстве.

Если же речь идет о покупке недвижимости на вторичном рынке, следует собрать и представить сотрудникам банка следующую документацию:

- свидетельство о праве собственности;

- документ-основание возникновение такого права;

- выписка из ЕГРН (срок действия такой же – 1 месяц);

- отчет об оценке недвижимости (выполняется оценочными компаниями: допустимо обращаться только в разрешенные Россельхозбанком организации) – срок действия документа равен полугоду;

- выписка из домовой книги (срок действия – 1 месяц).

В случае, когда заемщик состоит в официальном браке и в качестве первоначального взноса были внесены личные деньги, потребуется дополнение указанного пакета нотариальном подтвержденным согласием супруги(а) на осуществление покупки недвижимости.

Важно учесть, Россельхозбанк вправе изменить перечень запрашиваемой документации. Это прописано на официальной странице компании.

Россельхозбанк военная ипотека

| Валюта | Сумма ₽ | Ставка % | Срок до |

| Военная ипотека | до 2.485.825 | 9.50% | 20 лет |

Условия по военной ипотеке

Возраст: не менее 22 лет. Для участников НИС (Накопительно-ипотечная система жилищного обеспечения военнослужащих). Участие в накопительно-ипотечной системе не менее 3 лет. Первоначальный взнос: от 10 %. Обеспечение: залог приобретаемой недвижимости. Срок положительного решения: 3 месяца.

Кто может рассчитывать на рефинансирование

Не каждая заявка, поданная в Россельхозбанк на рефинансирование ипотеки других банков, может быть одобрена. Какие заявители и при каких условиях могут рассчитывать на положительное решение:

- Заемщики с «незапятнанной» кредитной историей, не имеющие больших задолженностей. Максимальный срок задолженности, который может допустить кредитор, — просрочка в 1 месяц в течение последних 180 дней. Откровенных должников банк не приветствует.

- Перекредитации не подлежат ипотечные договора, пролонгированные и реструктуризированные ранее.

- К рассмотрению на перекредитацию принимаются жилищные кредиты, оформленные на срок не больше чем 7 лет.

- Если нет задолженности по ипотеке, заемщик может подать заявку не раньше, чем пройдет полгода после даты подписания прежнего договора. Если задолженность была, то заявку на рефинансирование можно подать не раньше 1 года после оформления ипотеки.

- К рассмотрению принимаются жилищные займы, у которых до окончательного погашения осталось не меньше 2 лет.

Несмотря на описанные требования, банк принимает индивидуальное решение по каждому заявителю.

Виды реструктуризации

По поводу видов реструктуризации, то их не так много. В большинстве случаев реструктуризация предполагает собой пролонгирование срока кредита. За счет увеличения срока кредитования размер ежемесячного платежа уменьшается, следовательно, уменьшается финансовое бремя плательщика.

В вопросе обычного кредитования проблем нет, чего нельзя сказать об ипотеке. Жилищная ссуда предполагает кредитование на срок от 20 до 30 лет. И большинство заемщиков заключают договора на максимальный срок. В такой ситуации продлить срок займа невозможно и тогда необходимо искать другие пути решения проблемы или просить применить другой вид реструктуризации.

Виды:

- Уменьшение процентной ставки. Способ крайне редко используется в связи с нежеланием организации терять прибыль. Уменьшение ставки предполагает уменьшение дохода.

- Списание штрафов и пени. Способ также не часто используется на практике, В основном при банкротстве физического лица по решению суда. Самостоятельно банк редко списывает долги такого плана и только при наличии уважительных причин.

- Кредитные каникулы. Популярный метод, позволяющий заемщикам решить материальные трудности, не переживая о необходимости платить по долгам. Продолжительность кредитных каникул не может быть более 1 года, но, как правило, составляет до 6 месяцев. Сущность каникул может заключаться и в том, что субъект полностью не освобождается от уплаты взноса, а просто платит обязательную их часть – или проценты, или тело кредита.

- Изменение валюты. Ранее все ссуды на жилье оформлялись в долларах или евро, но из-за нестабильности национального курса валюты, владельцы таких займов просто не могут выполнять свои обязательства перед кредиторами. Поэтому допустимо перевести величину ссуды в рублевый заем по курсу ЦБ, который был на момент заключения соглашения. Метод используется только в тандеме с АИЖК и с помощью государственной поддержки.

Не все знают, но вариантом процедуры может стать и сдача недвижимости в аренду. Напоминаем, что квартира или дом на весь срок действия договора является залогом кредитора, поэтому без его действий осуществлять манипуляции с недвижимостью нельзя. Но в отдельных случаях допустимо с разрешения банка сдать квартиру в аренду и за счет арендных платежей ежемесячно платить по обязательствам.

Пошаговая инструкция

Для проведения изменения условий кредитования нужно:

- При появлении первых трудностей в погашении долга обратиться в банк и объяснить сложившуюся ситуацию.

- В оперативном порядке собрать необходимый пакет документов. Лучше сразу с документами обратиться за помощью на первой же консультации.

- Написать заявление о просьбе помочь в решении проблемы с четким и ясным объяснением причины.

- Копию заявления, которое должно быть зарегистрировано, оставить в себе. Пригодиться при судебных разбирательствах и доказательстве того, что клиент желал уладить конфликт.

- Переподписать договор и получить новый график платежей.

- Выполнять обязательства в том размере, который предусмотрен новым соглашением.

Как проходит оформление перекредитования ипотеки

Перед тем как подавать заявку на рефинансирование, заемщику следует оценить целесообразность этой операции. Ее цель – оформление текущей задолженности под меньший процент, и если разница невелика, то в перекредитовании чаще всего нет смысла. Например, условия ипотеки Сбербанка в общих чертах лучше (от 8,6% годовых), чем предлагает РСХБ для рефинансирования.

Процедура оформления перекредитования в РСХБ не отличается оригинальностью. Заемщику следует связаться с менеджером банка по телефону (включая интернет-звонок, что очень удобно) и получить подробные инструкции. Есть также бесплатный номер, доступный на всей территории РФ.

Предварительная заявка может быть подана в режиме онлайн, однако в нее вносятся только самые общие данные заявителя: регион проживания, фамилия, имя, отчество, дата рождения, контактная информация и требуемая сумма. Все остальные детали придется прояснять в ходе визита в банк.

Затем все как обычно: заполнение бумажного бланка заявления-анкеты в отделении банка и предоставления пакета документов. Заявка на рефинансирование ипотеки в РСХБ рассматривается не дольше пяти банковских дней. В случае одобрения рефинансируемый кредит погашается Россельхозбанком.

Перейти на сайт

Особенности реструктуризации ипотечного кредита в Россельхозбанке

Главное, что нужно знать: реструктуризация ипотеки в Россельхозбанке – это вынужденная мера, применяемая к клиенту, а не популярная услуга, входящая в перечень финансовых услуг. Для того, чтобы финансовая организация разрешила гражданину реструктуризировать задолженность, необходимо иметь для этого веские основания. Главным основанием для процедуры является невозможность клиента выполнить свои обязательства в том объеме, который предусмотрен кредитным договором. Обоснованием такой неплатежеспособности должна быть важная причина, подтвержденная документально.

Причины, которые могут быть приняты во внимание для рассмотрения вопроса о реструктуризации долга заемщика:

- Потеря работы. Человек должен стать на учет в центр занятости и представить компании справку из центра о том, что он официально является безработным.

- Собственная болезнь или болезнь любого члена семьи. Необходимо будет представить медицинские справки, а также доказательства того, что субъект является кормильцем семьи. Не лишним будут все чеки, потраченные на медицинское обслуживание.

Пожалуй, это две главных и часто встречающихся причины, по которым банк готов провести процедуру.

На практике Россельхозбанк проводит реструктуризацию не самостоятельно, а с помощью привлечения Агентства ипотечного жилищного кредитования – АИЖК. Услуга может быть проведена и по инициированию судебного разбирательства, когда решением суда кредитор обязан изменить условия кредитного договора.

В любом случае, в случае ухудшения материального состояния и невозможности в текущем месяце заплатить по обязательствам, нужно обращаться к кредитному специалисту учреждения и объяснять сложившуюся ситуацию. Никогда не стоит ждать, когда появятся деньги или что-то поменяется. Банк в первом же месяце просрочки насчитает пеню и штраф, а также ухудшить уровень кредитной истории. Такие санкции повлекут за собой еще большое ухудшение ситуации, а также невозможность в дальнейшем решить проблему по-хорошему.

По поводу процедуры, то она проводиться в РСХБ за счет выполнения таких этапов:

- В банке созывается специальная комиссия, изучающая дело. Представители комиссии внимательно рассматривают ситуацию, делают прогноз по поводу возможного материального состояния клиента в будущем и принимают решение о возможности применения реструктуризации.

- Выслушиваются пожелания заемщика, который также рассчитывает свои возможности выполнения обязательств.

По итогу изучения дела может быть вынесено несколько вариантов решения проблемы:

- Предоставление реструктуризации клиенту на основе переподписания договора и изменения условий кредитования.

- Предоставление льготных каникул без переподписания соглашения. Если комиссия понимает, что финансовые проблемы имеют временный характер и уже через пару месяцев человек сможет восстановить прежнюю платежеспособность. Например, человек находится в больнице по поводу перелома, гриппа и т. д., и его выплат по больничному листу недостаточно для погашения займа. Но, как только субъект выздоровеет и выйдет на работу, его уровень финансового благосостояния улучшиться.

- Отказ в изменении условия договора. Вариант самый сложный. Клиент имеет право обратиться в таком случае в АИЖК или в суд, где ему могут компетентно помочь.

Третий вариант по итогу работы комиссии возможен не так часто. Кредитор заинтересован в том, чтобы его клиент выполнял обязательства, и деньги поступали на счет. В случае отказа субъект может перестать погашать долг и того ипотека станет проблемной.

Но если учреждение предоставило отказ, то лучше сразу обращаться с заявлением в АИЖК. Оно уполномочено предоставлять помощь тем физическим лицам, которые оформили ипотечные займы, и попали в сложную ситуацию.