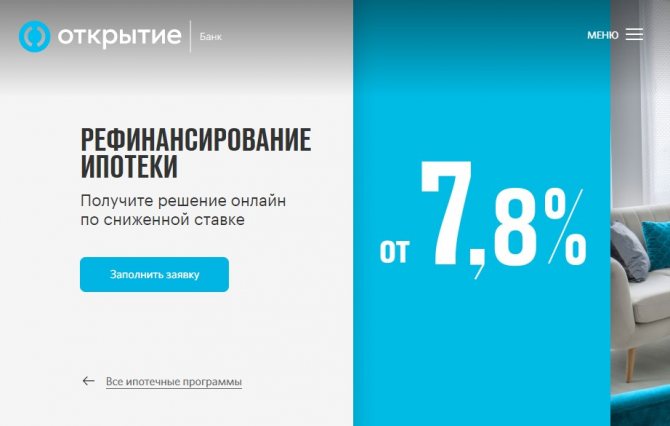

Со снижением ключевой ставки ЦБ вниз поползли и ставки по ипотечным кредитам. Времена, когда по жилищному кредиту устанавливали 14-15% годовых, прошли. Для действующих заемщиков банк «Открытие» предлагает программу рефинансирование ипотеки по ставке от 7,8%. Рефинансировать ипотечный кредит могут как клиенты других банков, так и заемщики «Открытия».

Рефинансирование ипотеки в банке «Открытие» в 2020 году

ФК «Открытие» предлагает несколько вариантов рефинансирования:

- предложение под 7,8% для клиентов других банков;

- ставка от 9,1% одобряется для собственных клиентов;

- специальное предложение – рефинансирование ипотеки по программе с господдержкой для семейных клиентов по ставке от 4,7%.

Заемщики «Открытия» хвалят хороший сервис, клиентоориентированность сотрудников банка и искреннее стремление быстро завершить необходимые формальности.

Из минусов отмечают навязывание дополнительных услуг – кредитных карт и дорогостоящего страхования. Помните, что от дополнительных услуг заемщик вправе отказаться, а страхование выбрать в компании по своему усмотрению, главное, чтобы она была одобрена банком.

Читайте подробно:

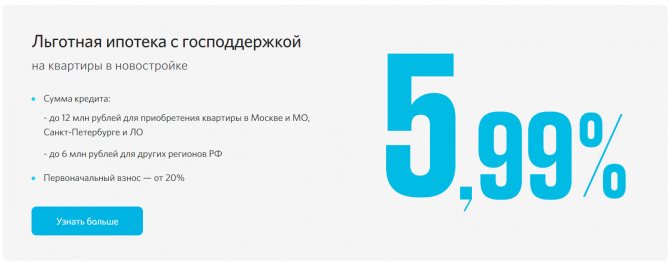

Ипотечные программы банка Открытие: Господдержка для всех под 5,99% в 2020 году; Семейная ипотека под 4,7%; Дальневосточная ипотека 2%; Условия ипотеки на новостройку и вторичное жилье — от 7,5%; Ипотека на частный дом с земельным участком под 8,9%; и другие программы.

Процентная ставка

Для всех физических лиц установлена единая ставка на рефинансирование. Вместе с тем это не означает, что в случае одобрения заявки таковая будет действовать в рамках заключенного соглашения. В банке предусмотрена система скидок и надбавок.

Так, надбавка устанавливается, если:

- Предоставляется справка, официально подтверждающая доход клиента, не по форме 2-НДФЛ. Рост ставки составит 0,25%.

- Клиент не входит в число зарплатных. В этом случае надбавка будет равняться 0,25%.

- Получатель займа пребывает в статусе ИП, акционера, владельца или совладельца бизнеса. Процент по кредиту вырастет на 1 пункт.

- Отсутствие страховки означает плюс 2% к базовой ставке.

- Рост на 1% будет в период, пока недвижимость не будет переоформлена на банк в качестве залога.

Процентные ставки могут немного варьироваться

Скидки предоставляются:

- Если клиент является зарплатным, то от базовой ставки можно откинуть 0,25%;

- Подача заявки была осуществлена через ипотечного брокера. Размер вычета от ставки составит также 0,25%.

- Оплата комиссии, составляющей 2,5% выдаваемых средств, также даст возможность получить более выгодные условия.

- Выгоднее будет и перекредитование в рамках программы с АИЖК. С недавних пор банк «ФК Открытие» подписало соглашение. Стоит помнить, что по правилам банка, скидки не суммируются.

Когда стоит рефинансировать ипотеку физическим лицам

Рефинансирование ипотеки стоит проводить тогда, когда переплата по новому кредиту будет существенно ниже переплаты по текущему. Для этого нужно подсчитать новую сумму ежемесячного платежа, показатели переплаты, учитывая расходы на оформление рефинансирования кредита.

Рефинансирование ипотеки по своей сути это оформление и выдача нового кредита, а не пересмотр условий по старому, поэтому временные и денежные затраты здесь будут сравнимыми. Например, заново придется оформлять оценку и страховку.

При этом вид платежа (аннуитетный или дифференцированный) напрямую на выгодность рефинансирования ипотеки не влияют. Нужно считать все варианты и сравнивать итоговые цифры.

Сравнить суммы по текущему кредиту и по новому можно с помощью калькулятора рефинансирования.

Порядок рефинансирования

Далее по шагам разберем процесс рефинансирования ипотеки в банке Открытие.

Шаг 1. Подача заявки

На этом этапе необходимо собрать комплект личных документов и оставить заявку на рефинансирование ипотеки. Это можно сделать дистанционно, через специальную форму на сайте банка Открытие. Документы также направляются в электронном виде.

Шаг 2. Одобрение предмета залога

После получения положительного решения, необходимо получить одобрение по квартире. Документы передаются в банк в электронном виде. В процессе рассмотрения кредитору могут потребоваться дополнительные сведения. Их следует предоставлять как можно быстрее.

Шаг 3. Подготовка к подписанию кредитной документации

После получения окончательного решения, с заемщиком связывается менеджер и согласовывает время и дату проведения сделки по рефинансированию ипотеки. К этому дню заемщику необходимо заключить все договора страхования. Потребуется предоставить справку от другого кредитора об остатке ссудной задолженности с указанием реквизитов счета для полного погашения.

Шаг 4. Подписание договора ипотеки и досрочное погашение текущей задолженности

В день сделки заемщик приезжает в выбранное отделение банка с полным комплектом документов и договорами страхования. Происходит подписание кредитной документации и договора ипотеки в пользу банка Открытие. Далее, на счет, указанный в справке, перечисляется сумма для полного погашения. Заемщику необходимо обратиться к текущему кредитору и составить заявление на списание. В зависимости от банка, это можно сделать либо в личном кабинете, либо в дополнительном офисе.

Шаг 5. Снятие обременения предыдущего кредитора

После окончательного расчета с банком, заемщик должен получить документы для снятия отметки об ипотеке. Этот документ называется закладная. В ней проставляются отметки о полном погашении долга. Комплект передается в Регпалату для снятия обременения. Некоторые кредиторы, например Сбербанк, отказались от использования закладной. В таком случае банк самостоятельно передает документы регистратору, заемщику нужно лишь дождаться СМС об окончании процедуры. Здесь подробнее.

Шаг 6. Регистрация залога в пользу банка Открытие

После того, как будет снято обременения предыдущего кредитора, заемщик повторно обращается в регистрирующий орган. Передается новый кредитный договор и происходит регистрация залога в пользу банка Открытие.

Шаг 7. Передача документов в банк, снижение процентной ставки

На период переоформления обременения банк Открытие применяет повышенную процентную ставку – плюс 2 пункта. После регистрации залога заемщику необходимо передать комплект документов в банк. После этого ставка будет снижена.

Рефинансирование военной ипотеки

Банк Открытие помимо стандартного перекредитования предоставляет также услугу рефинансирования военной ипотеки.

Минимальная ставка в «Открытии»для клиентов других банков – 7,8%

Рефинансирование ипотеки

Оформить заявку

Минимально возможная ставка по рефинансированию ипотеки установлена для клиентов других банков – 7,8%.

7,8% можно получить, если:

- оформить заявку онлайн;

- остаток кредита не больше 60% от стоимости квартиры;

- оформить личное страхование;

- купить полис защиты титула (не нужно, если квартиру покупали у застройщика).

Если хоть одно из условий не соблюдается, процентная ставка по ипотечному рефинансированию будет выше.

Надбавки к ставке

Ставка по рефинансированию ипотеки в Открытии будет увеличена, если:

- подать заявку не онлайн (+0,5%);

- запросить от 60 до 70% от стоимости квартиры (+0,2%);

- запросить от 70% стоимости квартиры и больше (+0,6%);

- не оформить страхование жизни и трудоспособности (+2%);

- не застраховать титул (+2%).

До регистрации обременения в пользу банка «Открытие» к ставке прибавляется 2%.

Рефинансирование ипотеки без подтверждения дохода

Не подавать документы о доходе могут только зарплатные клиенты «Открытия». Остальные заемщики должны подтвердить доход в обязательном порядке, иначе рефинансирование одобрено не будет даже по более высокой ставке.

Необходимые документы

Для подачи заявки на реструктуризацию кредитного долга не нужно никаких документов, кроме заполненной онлайн анкеты-заявки. Но после ее одобрения клиент должен явиться в офис банка, чтобы подписать договор. С собой необходимо иметь:

- заявление на получение займа;

- удостоверение личности;

- ксерокопию трудовой книжки или договора, обязательно заверенную;

- сведения о доходах в свободной форме на бланке работодателя или по образцу 2-НДФЛ;

- бумаги о праве собственности на квартиру и документы совладельцев недвижимости, если они есть;

- ИНН / СНИЛС объекта и выписку из домовой книги.

Также следует захватить копию первоначального кредитного договора. При необходимости банк может затребовать дополнительные бумаги. Отсутствие какого-либо документа либо сомнение в его подлинности могут стать веской причиной для отказа в одобрении заявки на займ.

Ставка по рефинансированию ипотечного кредита для клиентов ФК «Открытия»

Собственным клиентам банк «Открытие» тоже одобряет рефинансирование, но под более высокий процент. Минимально возможная ставка – 9,1%. Увеличивается она в случаях:

- отказа от полиса страхования жизни (+2%);

- отказа от титульного страхования (+2%).

От суммы кредита и формы подачи заявки ставка не зависит.

Рефинансирование ипотеки

Оформить заявку

Возможные доплаты

К основной процентной годовой ставке по рефинансированию могут добавляться доплаты. Это происходит в том случае, если клиент-заявитель не выполнил определенные специфические требования банка. Такими условиями являются:

- отказ страхования приобретаемой недвижимости на случай утери прав собственности или жилья — 2%;

- отказ страхования трудоспособности и жизни — 2%;

- если ипотека зарегистрирована на банковскую компанию — 2%;

- если клиент является владельцем бизнеса или индивидуальным предпринимателем — 1%;

- если заемщик не может внести требуемый первоначальный взнос — 0,5%.

Однако, «Открытие» само определяет, какой будет итоговая годовая процентная ставка клиента.

Рефинансирование по семейной ипотеке под 4,7%

Для заемщиков, у которых с 2020 по 2022 год родился второй или последующий ребенок, доступно рефинансирование ипотеки под 4,7%. Это специальная программа с субсидированием из госбюджета, ставка по ней не зависит от суммы кредита и соотношения с ценой квартиры. Ставка вырастет на 1%, если не оформить личное страхование.

Рефинансирование по семейной ипотеке распространяется только на квартиры, купленные на первичном рынке. Перекредитовать заем можно и в случае, если первоначальная ипотека тоже была оформлена по семейной программе, но более высокой ставке. Допускается также и повторное рефинансирование.

Условия рефинансирования займов других банков

Банк «Открытие» производит рефинансирование не только сторонних потребительских, но и ипотечных кредитов. Действует специальная программа с конкретными условиями, которым требуется соответствовать, для того чтобы стать ее участником. Согласно ее правилам:

- Если залоговая недвижимость удерживается сторонней организацией, то от дня оформления ипотеки до подачи заявки на рефинансирование в «Открытии» должно пройти от 6 месяцев. Это механизм отсеивания нечестных и неплатежеспособных претендентов на перезайм.

- Недвижимость, которая в первоначальных правоотношениях выступала в качестве залога, должна таким же образом обеспечивать обязательства перед банком «Открытие» после одобрения рефинансирования.

- Категория жилой недвижимости, приобретаемых в ипотеку, разная. Это может быть как вторичное, так и инвестирование в строительство (путем заключения договор долевого строительства).

- Максимум, который может запросить и получить клиент при рефинансировании – остаток по первоначальному займу с процентами по нему, причитающие к выплате. Сверх этой суммы банк «Открытие» не кредитует.

- Если начальный заем получался в сторонней КФО, и клиент является зарплатным в «Открытии», то ему доступно кредитование в размере до 90% стоимости объекта, пребывающего в залоге.

У банка имеются свои условия для предоставления средств

Основные условия по рефинансированию ипотеки в банке «Открытие»

Рефинансирование ипотеки в банке «Открытие» доступно по следующим условиям:

- минимальная сумма – 500 тыс. р. для любого региона;

- максимальная сумма для Москвы, МО, СПб и ЛО – 30 млн. р.;

- максимальная сумма для иных регионов России – 15 млн. р.;

- соотношение суммы кредита с ценой ипотечной квартиры – от 20 до 80% (до 70%, если за рефинансированием обращается владелец бизнеса);

- только рублевая ипотека;

- срок кредитования от 3 до 30 лет;

- можно привлечь до трех созаемщиков в договор.

Допускается повторное рефинансирование.

Почему могут отказать в рефинансировании

Однако, несмотря на то, что клиенты выполняют все требования и условия, зачастую происходят отказы в рефинансировании. Одной из самых явных причин такого расклада является недостаток и недостоверность предоставляемых заемщиком документов.

Но бывают и другие, более серьезные причины отказа в услуге. Например:

- клиент рассчитывает получить ипотечный займ на кратковременный срок;

- срок погашения ипотеки слишком маленький: менее трех лет;

- кредитная история заявителя испорчена просрочками или открытыми кредитами;

- клиент неплатежеспособен или, по мнению сотрудников банка, не сможет ежемесячно выплачивать требуемую сумму.

Поэтому перед обращением за услугой рекомендуется оценить свои возможности.

Требования банка «Открытие»

Открытие предъявляет ряд требований к заемщикам, предмету залога и первоначальному ипотечному договору.

| Требования к заемщикам | Российское гражданство и регистрация в России по месту жительства, возраст от 18 до 65 лет (на момент погашения кредита), общий трудовой стаж от 1 года, на последнем месте – от 3 месяцев |

| Требования к ипотечной квартире | Загрузить (документ PDF) |

| Требования к первоначальному договору | Рефинансировать можно кредиты, выданные от полугода назад. В течение последних 180 дней не должно быть просрочек по платежам дольше 30 дней |

Обеспечение ипотеки

Необходимость залога/поручителя Залог жилого дома с земельным участком Другие доходы Работник по найму. Собственный бизнес: официальное подтверждение дохода — минимальная ставка повышается на 1,5%; официальное подтверждение дохода + данные управленческого учета — минимальная ставка повышается на 2,5%

Страхование

— Комплексное ипотечное страхование. При отсутствии личного страхования процентная ставка увеличивается на 5,5%, при отсутствии титульного страхования — на 1,5%, при отсутствии личного и титульного страхования — на 7%. Титульное страхование не оформляется если недвижимость, передаваемая в залог, находится в собственности заемщика более 3-х лет

Кредит на погашение ипотечного кредита, предоставленного ранее другим банком на приобретение заемщиком жилья на вторичном рынке недвижимости или путем инвестирования в строительство. Указанные минимальные процентные ставки действительны в случае акцепта заемщиком оферты банка о заключении соглашения о снижении процентной ставки по кредитному договору. При отказе от акцепта указанной оферты банка ставка по кредиту устанавливается на 0,5% выше

дата актуализации вклада 21 октября, 06:54

Другая ипотека Банка «ФК Открытие»

- Ипотека «Кредит на капитальный ремонт» 15% от 30 000 000 руб.

- Ипотека «Кредит на покупку дома с землей» 12.75% от 30 000 000 руб.

- Ипотека «Кредит на покупку иной недвижимости под залог имеющегося жилья» 12.75% от 30 000 000 руб.

- Ипотека «Кредит на покупку строящейся квартиры совместно с «Донстрой»» 7.9% от 500 000 руб.

- Ипотечный кредит «Квартира» 11.75% от 30 000 000 руб.

- Ипотечный кредит «Новостройка» 11.75% от 30 000 000 руб.

- Кредит на первоначальный взнос — под залог квартиры 11.75% от 30 000 000 руб.

- Кредит на первоначальный взнос — под залог дома с землей 12.75% от 30 000 000 руб.

- Программа «Кредит на рефинансирование ипотечного кредита под залог квартиры» 11.75% от 30 000 000 руб.

- Все ипотека Банка «ФК Открытие»

Ипотека в других банках

- ипотека в Абсолют Банке

- ипотека в Газпромбанке

- ипотека в Генбанке

- ипотека в Сургутнефтегазбанке

Похожие кредитные предложения от других банков

Ипотека «Загородная недвижимость» от Сбербанка России

| 13% | 45 000 | до 30 лет | 15% |

Ипотека «Кредит на покупку строящейся квартиры совместно с «Донстрой»» от Банка «ФК Открытие»

| 7.9% | 500 000 | 3‑10 лет | 30% |

Подать заявку на перекредитование в «Открытии»

Чтобы сэкономить на ставке 0,5% рекомендуется подать заявку на рефинансирование онлайн. После первичной обработки поступит предварительное одобрение и сведения о необходимых документах.

После согласования ставки рефинансирование пойдет по следующей схеме:

- Оценка банком недвижимости и составление окончательных кредитных документов.

- Подписание кредитного договора в офисе банка «Открытие».

- Погашение первоначальной ипотеки.

- Снятие обременения с первоначального банка.

- Перерегистрация обременения в пользу банка «Открытие».

- Погашение ипотеки по новому графику.

На время перерегистрации обременения действует повышенная процентная ставка (+2%).

Рефинансирование ипотеки

Оформить заявку

Как подать заявку

Подать заявку на получение займа по программе рефинансирования ипотеки от «ФК Открытие» можно в любом отделении банка. Для этого потребуется посетить выбранный филиал с обозначенным комплектом документов.

Также отправить запрос на участие в программе можно на официальном сайте организации. Для этого достаточно на портале банка перейти в раздел «Ипотека» и выбрать «Оформить рефинансирование» (ссылка на страницу). В открывшейся форме заявки указать информацию об объекте недвижимости, существующем кредите, и о себе лично.

В течение 24 часов клиенту перезвонит менеджер и озвучит предварительное решение банка. В случае одобрения заявки потребуется собрать необходимые документы и передать их в ипотечный центр для дальнейшего изучения.

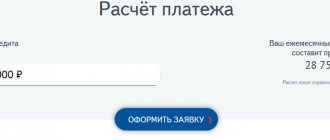

Калькулятор рефинансирования

Оценить переплату и определиться с необходимостью рефинансирования ипотеки в банке «Открытие» поможет наш калькулятор онлайн. Расходы на оформление в калькуляторе также можно учесть (страхование, оценка, оплата необходимых пошлин и оформление документов). Достаточно внести свои значения и нажать «Рассчитать».

Если калькулятор не виден, перейти на веб-версию страницы: https://renovar.ru/finance/ipoteka/bank-otkrytie-refinansirovanie-ipoteki

Требования к клиентам

Финансовая компания делает упор не только на надежность своего потребителя. Кроме того, потенциальный заемщик должен подходить по определенным параметрам.

Оформление рефинансирования возможно при наличии нужных характеристик профессионального плана, а также определенных возрастных и личностных параметров.

Рефинансирование ипотеки доступно следующим клиентам:

- людям с гражданством России и постоянной или временной пропиской;

- тем, чей возраст на момент заключения договора не превысил 65 лет;

- людям с 3-месячным сроком карьеры на последнем месте трудоустройства;

- если заемщик носит статус ИП, срок его регистрации на территории России должен иметь показатель в 2 года.

Если клиент хочет увеличить шансы на одобрение, допустимо вписать в договор созаемщиков. Ими могут быть родители, дети, братья или сестры клиента.

Однако, продукт может быть не предоставлен по причине несовместимости работы лица, ведь банк не работает с трудящимися определенных должностей. Онлайн заявка на рефинансирование ипотеки в банке «Открытие» подается на сайте кредитора.

Рефинансирование ипотеки невозможно для следующих лиц:

- Барменов и официантов.

- Сотрудников казино и игровых клубов.

- Телохранителей.

- Риелторов.

- Членов морских экипажей международного масштаба.

- Граждан, трудящихся неофициально.

Получить данный продукт можно в таких случаях:

- в процессе заключения контракта гражданин не имеет долгов по другому ипотечному рефинансированию, что касается как процентов, так и регулярных платежей;

- клиент не имеет просрочек регулярных платежей по продуктам ипотечного кредитования превышающих 30-дневный срок.

При соблюдении конкретных условий предложит клиенту индивидуальные, выгодные условия по рефинансированию.

Особенности

Военной ипотекой могут воспользоваться участники Накопительной ипотечной системы, взносы в которую вносит государство. Суть этой меры поддержки заключается в том, что жилищный кредит, полученный военнослужащим, оплачивается за счет госсредств. Взносы составляют определенную фиксированную сумму. Поэтому заемщик не может получить ипотеку с платежом, превышающим взносы. Рефинансирование военной ипотеки позволит сократить срок займа.

Программа в банке открытие имеет несколько особенностей:

- Заемщиком может быть только военнослужащий-участник накопительной системы. Привлечение третьих лиц к сделке недопустимо.

- Объект залога должен принадлежать исключительно заемщику.

- Если первоначальная ипотека взята на покупку квартиры на первичном рынке, рефинансирование в банке Открытие возможно только по завершении строительства и получения права собственности.

- Если Росвоенипотека не перечисляет платежи своевременно, штрафные санкции на заемщика не накладываются.

Перечень необходимых документов для рефинансирования

Чтобы получить заём, нужно подготовить:

- паспорт;

- документы, подтверждающие получение стабильного, постоянного дохода;

- кредитный договор, который требуется закрыть, и справку с информацией об остатке задолженности;

- позднее понадобятся документы на недвижимость, включая страховку и закладную.

Дополнительно нужно заполнить анкету-заявку на рефинансирование ипотеки других банков в банке Открытие. Если должник решил перекредитовать заём, выданный Открытием, кредитный договор не потребуется.

Отдельного внимания заслуживает информация о доходах. Их можно подтвердить:

- заверенной копией трудовой книжки (договора) и справкой (для физических лиц);

- копией налоговой декларации, если заёмщик – индивидуальный предприниматель;

- 3-НДФЛ или 2-НДФЛ, если заявку подаёт владелец юридического лица.

Требования банка к рефинансируемой ипотеке

Рефинансирование ипотеки возможно, когда:

- квартира была приобретена на первичном рынке недвижимости в доме, построенном аккредитованным банком застройщиком, либо на вторичном рынке (включая оплату иных неотделимых улучшений);

- залоговое обеспечение в виде квартиры или имущественных прав передаются под обременение банка, и полученные средства используются только на погашение оставшегося долга.

При оформлении займа на рефинансирование, у заемщика не должно быть просрочек:

- на момент подписания кредитного договора с банком;

- погашенных в течение последнего полугода длительностью более месяца.

Максимальная сумма займа зависит от того, где расположена квартира, передаваемая банку в залог.

Сумма займа не может превышать:

- сумму остатка тела кредита, если он оформлялся в банковской организации;

- сумму остатка тела кредита и начисленных на дату досрочного погашения займа процентов, если заем оформлялся в другом банке или организации. В этом случае ипотечному займу недолжно быть менее полугода.

Обеспечением по кредиту могут являться:

- предварительный договор ипотеки, залог имущественных прав по договору участия в долевом строительстве;

- ипотека квартиры, являвшейся обеспечением и объектом покупки по займу.

Рефинансировать ипотечный заем, оформленный в «ФК банк «Открытие»», можно не ранее, чем по истечению 1 года с момента его получения.