Условия ипотечного кредитования в банке

Первоначальный взнос устанавливается в размере минимально от 10% от стоимости недвижимости

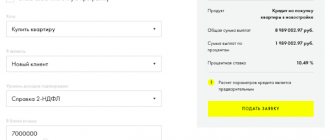

МТС банк предлагает следующие условия для своих заёмщиков:

- Максимальная сумма ипотеки 8 000 000 рублей и 15 000 000 рублей на недвижимость в новостройке в пределах Москвы;

- Ипотека предоставляется на срок от 3 до 25 лет максимально;

- Процентные ставки зависят от программы кредитования и кандидатуры заёмщика.

Для зарплатных клиентов предусмотрены более выгодные условия в виде возможности оформления без предоставления полного пакета документов, а также досрочного погашения без комиссий и дополнительных платежей.

Выгодно ли рефинансировать ипотеку в МТС Банке?

МТС Банк предлагает рефинансировать ипотеку по ставке от 9%. При этом кредит выдается без комиссии, а при хорошей кредитной истории или наличии зарплатной карты заявка будет рассмотрена максимум за 2 дня.

К примеру, если ипотека была оформлена под 14%, оставшийся срок кредита — 16 лет, а сумма долга на текущий момент — 3,5 млн рублей с ежемесячным платежом в 45 550 р., то после рефинансирования под 9% в МТС Банке платеж будет уменьшен до 34 459 р. в месяц. Ежемесячная экономия составит 11 091 р., а банку останется вернуть 2 129 472 р.

Требования к заемщикам

Заемщиками могут стать сключительно граждане Российской Федерации

МТС банк устанавливает для своих заёмщиков несколько нестандартные требования, которые связаны с кругом лиц, которые могут быть заёмщиками по ипотеке:

- Только зарплатные клиенты, сотрудники банка, а также лица, которые заключили трудовой договор с ;

- Достижение возраста 18 лет на момент подачи заявки и не более 65 лет на момент полного погашения задолженности по ипотеке, причём в случае совершеннолетия заёмщика, но недостижения им возраста 23 лет, необходимо обязательное привлечение созаемщиков, которым исполнилось больше 23 лет;

- Наличие постоянной регистрации;

- Стабильный источник дохода, причём работа должна находиться в месте действия полномочий банка;

- Стаж не менее 3 месяцев на текущем месте работы;

- Общий трудовой стаж или осуществление предпринимательской деятельности — не менее года;

- Возможность привлечения созаемщиков до 4 человек вместе с основным заёмщиком.

Условия ипотеки зарплатным клиентам МТС Банка

Здесь предусмотрены две программы ипотечного кредитования. Заемщик может приобрести как готовое жилье, так и новостройку. Кроме того, ему доступен вариант с рефинансированием займа, взятого в любом другом банке.

В любом случае претендовать на получение ипотеки могут только клиенты, являющиеся сотрудниками следующих организаций:

- МТС Банка;

- АФК Система;

- являющихся участниками зарплатного проекта МТС Банка.

Человеку «со стороны» оформить заем, к сожалению, не получится. Этот проект предназначен исключительно для «своих» сотрудников и для зарплатных клиентов.

Размер суммы, ставка и продолжительность кредитования зависят от выбранного продукта и статуса самого заемщика.

Требования к заемщикам

Чтобы заявка была принята к рассмотрению по любой имеющейся программе, заемщик должен удовлетворять базовым требованиям:

Если в роли созаемщика выступает ИП, то срок работы его фирмы должен составлять не менее 12 месяцев, а деятельность должна приносить доход

- возраст минимальный – 18 лет; предельный возраст (к году внесения последнего платежа по ипотеке) – 65 лет;

- общий стаж – не менее 1 года; продолжительность работы на последнем месте – от 3 месяцев (допускается также участие в программе заемщиков, успешно прошедших испытательный срок).

Для лиц, возраст которых находится в диапазоне от 18 до 23 лет, обязательно наличие хотя бы одного созаемщика. При этом его доход учитывается при расчете кредитного рейтинга заявителя и минимальной суммы ссуды.

Всего же можно привлечь не более 4 созаемщиков. Каждый из них должен удовлетворять базовым условиям (кроме места работы – тут можно привлекать работников любых предприятий).

Аналогичные требования установлены и при рефинансировании ипотеки в МТС Банк. При этом добавляются дополнительные условия к кредитам, которые подлежать рефинансированию. Например, не допускается просрочек по ним.

Досрочное погашение

При погашении ипотеки не установлено ограничений на досрочное погашение. Выплатить кредит можно уже хоть на следующий день после оформления – достаточно отправить заявление и обеспечить нахождение на ссудном счете достаточного количества средств.

Срок действия заявки

Решение о выдаче ипотеки действует в течение 3 месяцев после одобрения. Поэтому клиент имеет возможность выбрать понравившееся ему жилье и оформить все необходимые бумаги.

Комиссия за оформление ссуды не взимается, деньги перечисляются сразу на счет продавца.

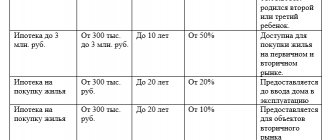

Виды ипотечных программ МТС Банка

Ипотечные программы МТС банка довольно разнообразны и классифицируются в зависимости от типа недвижимости, которую заёмщик планирует приобрести в ипотеку.

Видео по теме:

Жилье в новостройке

Ипотека для покупки жилья в новостройках сопряжена с некоторым риском для банка, поэтому она выдаётся по двум направлениям — изменение процентных ставок после завершения строительства или единая ставка от начала до конца.

Процентные ставки стандартно устанавливаются от 14% годовых при максимальном первоначальном взносе и наибольшем сроке кредитования. Минимум первого взноса составляет 20%.

Процентная ставка на время строительства может быть 12.75%+2%.

Обеспечением по ипотеке выступает право на участие в долевом строительстве, а после сдачи объекта к эксплуатации — сама квартира.

Жилье на вторичном рынке

Жильё на вторичном рынке недвижимости включает квартиры и дома, которые приобретаются у предыдущих собственников.

К ним выдвигается условие обязательной оценки реальной рыночной стоимости и сравнение ее с ценой продавца.

Сумма первоначального взноса по ипотеке должна составить не менее 10% от стоимости недвижимости, а процентные ставки устанавливаются от 11.75% годовых.

Загородный дом

Загородный дом может быть приобретён исключительно вместе с земельным участком, на котором он расположен.

Таунхаус это, частный дом или коттедж – неважно.

Первоначальный взнос из собственных средств заёмщика должен быть не менее 15%, а проценты составят от 14.5%.

По двум документам

Эта программа предусматривает упрощённую процедуру оформления ипотеки за счёт подачи всего двух документов без справок о доходах.

Сумма первоначального взноса для гарантии платёжеспособности заёмщика должна составить не менее 10%.

Процентные ставки определяются в зависимости от типа недвижимости, которая приобретается — от 12.75%+2% годовых.

Подробнее ознакомиться с перечнем банков, выдающих ипотеку по двум документам можно здесь.

Рефинансирование

Рефинансирование предусматривает смену банка-кредитора для того, чтобы иметь возможность погашать ипотеку на более выгодных условиях.

Подробнее узнать про оформление перекредитования ипотеки можно в этой статье.

При выборе МТС банка заёмщики могут рассчитывать на процентные ставки от 12.25% годовых при обеспечении не менее 15%.

Полезное видео:

На любые цели

Для того чтобы оформить ипотеку по данной программе, заёмщик должен иметь определённую недвижимость, которая может быть предоставлена под залог банку.

Тогда цель кредитования не определяется.

Сумма ипотеки определяется стоимостью заложенной недвижимости.

Первоначальный взнос составляет от 20% от суммы ипотеки при процентных ставках от 16% годовых.

Рефинансирование ипотеки через МТС Банк

Специальная программа по рефинансированию ипотеки в МТС Банке позволяет объединить несколько платежей в один и значительно уменьшить расходы на обслуживание займа.

Условия реструктуризации

Зарплатный клиент МТС Банка может объединить в одном платеже в рамках реструктуризации: обыкновенные займы, долги по кредитным картам, автокредиты, ипотеку.

При рефинансировании целевого кредита есть возможность вывести имущество – квартиру или автомобиль – из-под залога. Ключевые условия:

- валюта – только рубли;

- продолжительность выплат – от 6 месяцев;

- просрочки (текущие или в прошлом) должны отсутствовать;

- сумма – от 50 тыс. рублей до 3 млн рублей;

- срок – от 1 до 5 лет;

- ставка – 11,9%/13,9%/15,9% в зависимости от выделяемой суммы.

Ипотека в МТС Банк

Ипотека

Время рассмотрения заявки – максимум 2 дня. Если клиент решит присоединиться к программе финансовой защиты (т.е. оформит страховку), то он получит скидку в размере 1-2 процентных пункта.

Рефинансирование производится на основании паспорта и имеющихся кредитных договоров (также нужно предоставить реквизиты счета для перевода денег). МТС Банк самостоятельно погашает рефинансируемые кредиты, т.е. заемщик получит на руки деньги только сверх суммы общих долгов.

Если предложенные условия не устраивают, то можно рассмотреть другие банки для рефинансирования. Некоторые из них не рефинансируют собственную ипотеку, но охотно переманивают клиентов из других кредитных учреждений. Как правило, для зарплатных клиентов есть специальные предложения.

Снижение ставки до 11,9%

По программе предусмотрено:

- снижение ставки до 11,9%;

- сокращение ежемесячного платежа до комфортного уровня;

- выбор даты погашения нового займа;

- возможность получения свободных средств в личное распоряжение (т.е. можно получить кредит на большую сумму, чем у вас есть обязательств).

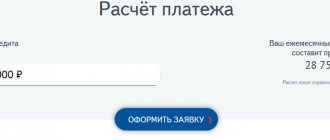

Ипотечный калькулятор

Для того чтобы рассчитать сумму ежемесячного платежа и оценить свои возможности по их выплате, можно воспользоваться ипотечным калькулятором.

Он позволяет узнать, какую сумму заёмщик должен будет перечислять банку каждый месяц.

Для этого достаточно просто заполнить все поля, которые содержат информацию об условиях ипотеки, и нажать «рассчитать», калькулятор показывает не только сумму ежемесячных платежей, но и общую переплату банку в результате оформления ипотеки.

Оформление ипотечного кредита

После выбора в пользу МТС Банка для оформления ипотеки необходимо заполнить заявление, к которому прилагаются все необходимые документы, подтверждающие сведения о заёмщике.

МТС Банк предоставляет возможность подать заявку по сети интернет, что является очень удобным и позволяет даже не выходя из дома узнать, дадут ли вам кредит, и на какую примерно сумму.

Банк рассматривает кандидатуру заёмщика, обращая внимание на уровень доходов и платёжеспособность.

По общему правилу, расходы от выплаты ипотеки ежемесячно не должны превышать более 60% дохода семьи заёмщика. Также учитывается наличие у него другой недвижимости, постоянной работы и других факторов.

Сотрудники МТС банка обещают очень быстрое рассмотрение кредитной заявки, которое длится до суток. Если заёмщик подаёт заявление лично, то ему вынесут вердикт уже в течение часа.

Видео по теме:

После этого заёмщик должен выбрать недвижимость, для приобретения которой ему необходима выдача ипотеки.

Так как эта недвижимость практически во всех случаях передаётся под залог банку, то она должна обладать достаточной ликвидностью, чтобы покрыть сумму ипотеки и процентов по ней. Ликвидность, как и реальная рыночная стоимость недвижимости, определяется в ходе проведения оценки.

Услуги профессионального оценщика оплачиваются клиентом или включаются потом в стоимость ипотеки. В случае нахождения расхождений в реальной стоимости жилья и ценой, которую установил покупатель, банк может отказать в выдаче ипотеки на эту недвижимость, если стороны не договорятся о снижении цены. На жильё также предоставляются документы, чтобы потом оформить обременение при государственной регистрации.

О том, как снять обременение после выплаты ипотеки читайте здесь.

После того, как все условия согласованы, составляется ипотечный договор, который подписывается всеми сторонами лично. В нем указываются все заёмщики и созаемщики, условия выдачи и погашения ипотеки.

Про законные права и обязанности созаемщика по ипотечному кредиту читайте здесь.

Стоит внимательно отнестись к вопросу ежемесячных платежей, возможности отсрочки платежей и условиям досрочного погашения.

МТС банк требует обязательное оформление страхового полиса на объект залога

Вместе с договором ипотеки заключается договор страхования.

Риски, которые обеспечиваются страховкой, указываются банком в зависимости от типа недвижимости.

Если заёмщик хочет получить дополнительные скидки на процентные ставки, то он может оформить также личное страхование на случай потери трудоспособности, болезни или смерти.

Деньги для покупки жилья переводятся на счёт заёмщика в банке.

После сделки купли-продажи вместе с оформлением права собственности делается отметка об обременении банком имущества до полного погашения задолженности по ипотеке, что означает, что заёмщик не может изменять его правовой статус без согласия банка.

Список необходимых документов

Также необходимо предоставить копию трудовой книжки

Для оформления любого вида ипотеки в МТС банке необходимо подать следующие документы:

- Вместе с анкетой заёмщика — копию всех страниц паспорта, копию документа о прохождении или отсрочке от военной службы — для мужчин возрастом до 27 лет, копию документа, подтверждающего государственную регистрацию на территории действия полномочий банка;

- Копию трудового договора;

- Справку о доходах за последние полгода;

- Справку об уплате налогов.

Созаемщики предоставляют банку те же документы. Все копии рассматриваются только при наличии оригиналов.

Помимо этого, заёмщик может подать другие документы, подтверждающие его особый статус и право на получение льгот.

При наличии имущества, которое может выступить залогом по кредиту или гарантировать платёжеспособность клиента, он также подаёт правоустанавливающие документы.

Оформление

Чтобы получить ипотечное кредитование в МТС-банке необходимо начать со сбора требуемых документов. В их число входит:

- Заявление в виде анкеты. Её можно скачать и заполнить на официальном домене или получить в ближайшем отделении.

- Справка о доходах за последние полгода. Заполняется по форме банка или по 2-НДФЛ. Для сотрудников компании бумага не требуется.

- Паспорт.

- Трудовая книжка. Для зарплатных клиентов и самих сотрудников организации этот документ не является обязательным.

- Копия СНИЛСа.

Для получения услуги рефинансирования дополнительно потребуются: копия договора о займе, документ о задолженности по кредиту, бумаги на объект жилья.

После сбора необходимой документации можно приступать к оформлению самой ипотеки. Порядок действий в этом случае будут следующим:

- Прийти в отделение банка с готовым пакетом бумаг. Отдать их сотруднику, указав свой номер для связи.

- Дождаться результатов одобрения или отказа. Срок рассмотрения ипотеки на новостройку или вторичное жильё составляет около 4-х рабочих дней. При рефинансировании период ожидания может достигать 10 дней. В некоторых непредвиденных случаях сроки затягиваются ещё на какое-то время, но об этом банк заранее предупреждает.

- Если поданное заявление одобряют, вам сообщают об этом по телефону и приглашают вновь посетить отделение.

- Здесь предстоит выбрать желаемую недвижимость и сообщить о своём решении МТС-банку, чтобы всё согласовать.

- Затем нужно подписать договор с застройщиком или собственником о приобретении квартиры.

- После предстоит оформить все страховые полисы. Это не обязательная часть, но пренебрегать ею не стоит, поскольку иначе набегут лишние проценты (вплоть до 5). Всего следует оформить три вида страхования: личное (жизни и трудоспособности), имущественное, титульное (страхование покупки). Полисы нужно продлевать ежегодно, в период всего действия займа. Это выльется в приличную сумму, однако это всё равно окажется выгоднее, чем дополнительные проценты.

- Далее внесите первоначальную сумму (если так оговорено в соглашении).

- Зафиксируйте переход права собственности. На этом этапе потребуется помощь нотариуса, который заверит документы.

- Подпишите в МТС-банке договор об оказании услуги ипотечного кредитования.

- Перечисляйте ежемесячно сумму согласно договору.

Смотрите на эту же тему: Банк Зенит: военная ипотека в [y] году

Для погашения кредита существует несколько способов. Без комиссии зачислить деньги можно через кассы и терминалы МТС-банка (однако при внесении более 15 тыс. руб. уже может взиматься комиссия), через мобильное приложение в личном кабинете и в салонах МТС. Другие способы – через сторонний банк (тарифы у каждого финансового учреждения разные) и с помощью электронных платёжных систем (здесь опять всё зависит от конкретного случая, однако какая-то комиссия всё равно будет).

Выгоднее всего погашать кредит напрямую в МТС-банке, чтобы не переплачивать лишние проценты. За несвоевременную уплату платежей предусмотрен штраф: 0,06% от просрочки за каждый день.

В данном финансовом учреждении присутствует возможность досрочного погашения займа. Осуществить её возможно уже спустя сутки после выдачи кредита. Для этого нужно только направить в банк заявку и подготовить на счёте нужную сумму денег.

Погашение ипотеки

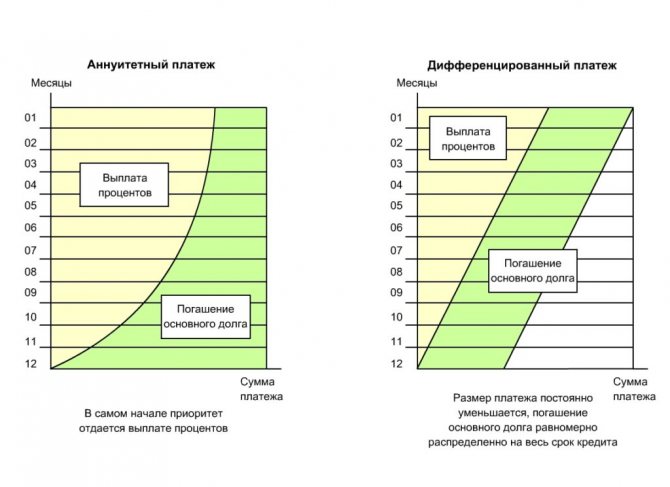

Погашение ипотеки происходит ежемесячно одинаковыми аннуитетными платежами.

Разница между аннуитетными и дифференцированными платежами

При фиксированной процентной ставке расчет суммы ежемесячных платежей осуществляется изначально и может изменяться только при досрочном погашении части ипотеки или изменению срока кредитования.

При плавающей процентной ставке размер ежемесячного платежа пересчитывается каждый год или в другой промежуток времени, за который проценты изменяются.

В одной из своих статей мы рассмотрели процентные ставки по ипотеке в банках РФ, ознакомиться с которой можно по ссылке.

Преимущества и недостатки

К плюсам и минусам оформления ипотеки в МТС банке можно отнести такие:

| Плюсы | Минусы |

| Достаточно прозрачные и выгодные условия. | Ограниченный круг заёмщиков. |

| Низкие процентные ставки. | Невозможность отказа от первоначального взноса. |

| Большой срок кредитования и возможность рефинансирования. | Необходимость тщательной и регулярной выплаты ежемесячных платежей, как и в любом банке. |

| Возможность использования государственных средств. | — |

Как взять ипотеку в МТС Банке

МТС Банк одобрит заявку на ипотеку в течение 2 рабочих дней. Решение будет действовать 3 месяца. За это время нужно подыскать подходящую квартиру. А далее потребуется оценить ее в компании, имеющей соответствующую лицензию.

После получения отчета об оценке недвижимости надо обратиться в МТС Банк для согласования приобретаемого жилья. Потом можно договариваться с продавцами и заключать сделку.

Когда договор купли-продажи и закладная будут подписаны, следует обратиться в МФЦ и зарегистрировать право собственности в Росреестре.

Отзывы

Олег, 40 лет: «МТС банк предлагает ипотеку для сотрудников на очень выгодных условиях, поэтому я не сомневался в выборе банка, так как работаю здесь уже 10 лет. Решил купить дом за городом для родителей. Процедура оформления прошла очень быстро, а затем у меня появились свободные деньги, так что задолженность была погашена досрочно и безо всяких комиссий.»

Ирина, 25 лет: «Мне требовалась ипотека очень быстро, подруга посоветовала МТС банк и программу оформления по двум документам. Действительно, открытие прошло быстро, да и сама процедура абсолютно меня не тревожила. Потом уже я посмотрела, что и процентные ставки ниже, чем в других банках.»

Отзывы клиентов об ипотеке в МТС Банке

Гуляев Андрей:

Журавлева Элеонора:

Власов Иван:

«Я уже давно являюсь клиентом МТС Банка. Решил заполнить анкету на ипотеку. Буквально через несколько часов со мной связался менеджер и попросил выслать документы. Одобрили заявку без проблем. При согласовании квартиры и проведении сделки также все прошло гладко. Сейчас стараюсь гасить кредит досрочно и, надеюсь, что со снятием обременения проблем тоже не будет».

Крылова Евгения:

«Мы давно рассматривали возможность покупки квартиры в ипотеку. Попалось хорошее предложение, и для нас было важно, чтобы банк одобрил все быстро. Заявку мы подали в офисе МТС Банка сразу с полным комплектом документов и буквально через день уже получили положительное решение. Квартиру согласовали примерно за неделю, и мы успели купить именно то, что хотели».