В Чехию с населением около 10 миллионов человек ежегодно приезжают 10 тысяч новых жителей (без учета студенческой молодежи). Только в прошлом году здесь построили более 30 тысяч квартир. Строительный бум позволяет приобрести современное жилье не только жителям Чехии.

Граждане любого государства могут оформить ипотеку на взаимовыгодных условиях. Цены на жильё постоянно растут, иностранным заёмщикам предлагают более жесткие тарифы, но по-прежнему взять здесь кредит на жилую или коммерческую недвижимость выгодно и удобно. Чтобы оценить свои шансы, стоит изучить условия его оформления. Информация имеется и на банковских сайтах.

Условия ипотеки для иностранцев

Наши соотечественники могут купить квартиру в Чехии по приемлемой цене, так как условия для местных заемщиков и требования к иностранцам существенно не различаются.

Ипотеку в Чехии для россиян выгодно отличают:

- Дифференцированный подход к заёмщику;

- Оформление в качестве залога приобретаемой недвижности;

- Отсутствие штрафных санкций при отказе от страхования;

- Лояльное отношение к иностранным заёмщикам из-за высокой конкуренции.

Жилищный кредит можно оформить для покупки квартиры или любой другой недвижимости, включая коммерческие объекты. Сумма займа (в чешских кронах) – до 70% оценочной стоимости жилья. Здесь немало доступной недвижимости, которую построили еще в советское время. Эти объекты, расположенные в основном в небольших населенных пунктах, банки не кредитуют – высокие риски.

Минимальная сумма кредита – €20 тысяч, но кредитор приветствует и покупку жилья до €50 тысяч. Выдают и миллион евро (в чешской валюте), но условия такой ипотеки вряд ли будут стандартными.

Плюсы и минусы

Оформление ипотеки в Чехии для россиян, покупающих жилье, связано со следующими преимуществами:

- значительным сроком предоставления кредита;

- разумными размерами кредитных ставок;

- необязательностью страхования для большинства финансовых учреждений данного государства;

- возможностью приобретения квартиры без большого разового вложения собственных средств;

- широкими возрастными границами и другими плюсами.

К недостаткам можно отнести повышенную кредитную ставку для заемщиков, не оформивших документы, позволяющие временное или постоянное проживание на территории страны и невозможность оформления ипотеки лицам преклонного возраста, неизбежные потери времени на заключение договора. Однако недостатки чешского ипотечного кредитования не представляют особенных сложностей и проблем при приобретении недвижимости подобным способом.

Как видно из представленного материала, взять ипотечный кредит, чтобы купить жилье в Чехии, россиянину не так уж и сложно, к тому же подобный способ приобретения недвижимости здесь характеризуется выгодными условиями для заемщика. Подобная процедура не растянется на несколько месяцев. Немаловажно, что такая возможность предоставляется чешским отделением Сбербанка.

Кто может получить жилищный кредит

К иностранцам у банкиров требования стандартные:

- Возрастные пределы – 18-70 лет;

- Разрешение на продолжительный срок пребывания в Чешской Республике;

- Положительный баланс счета в любом банке ЧР;

- Постоянная занятость и подтвержденная платежеспособность;

- Желание приобрести как готовое жилье, так и строящееся.

Нормальная кредитная репутация заёмщика обязательна. Оптимальный вариант для претендента на ипотеку – трудоустройство в чешской компании со стабильно высоким заработком, который переводят на банковский счет.

Вид на жительство (голубая карта ЕС) и статус ПМЖ могут быть дополнительным аргументом для банка, так как иностранцы с подобными привилегиями имеют статус лица с правами гражданина Чехии, включая лояльные условия ипотеки.

Цены на жилье в Чешской Республике растут, а вместе с ними и ипотечные тарифы. После нововведений, облегчающих получение ипотеки, банки лишились части стабильного заработка, потому и тарифы подняли. Эксперты утверждают, что заёмщики должны быть морально готовы и к дальнейшему повышению ставок, но на фоне российских или европейских тарифов чешские все равно выглядят привлекательно.

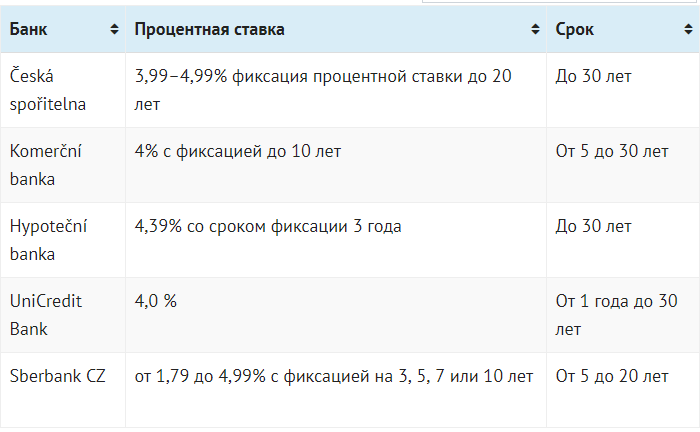

Ипотечные тарифы для иностранцев

Нерезиденты в Чехии могут рассчитывать на ставку от 4-5 %. Для чехов условия аналогичной ипотеки – 2-3%. В итоге разница в стоимости жилья получается не столь существенной. В конечном итоге размер ставки будет зависеть от суммы, срока действия договора и категории, присвоенной клиенту. Последний параметр связан с наличием шенгена, ПНЖ, ВНЖ, а также разрешения на продолжительное пребывание в стране. При хороших отношениях с банком в отдельных случаях он может снизить ставку до 1%.

Банки в республике фиксируют проценты по жилищным займам каждые 3, 5, 7, 10, 15 лет. Срок фиксации – это время, когда клиент может оплачивать ипотечные обязательства без комиссий и штрафов. В этом периоде можно закрыть долг или изменить условия договора, а также период фиксации.

Суть этого термина заключается в том, что заёмщик, оформляя ипотеку на 5 лет, может в течение этого времени погасить задолженность (полностью или частично). За месяц до расчета надо предупредить банк. Проценты за пользование деньгами пересчитываются в пользу клиента.

Приемлемая процентная ставка позволяет получать от приобретаемой недвижимости еще и дополнительный доход. Речь идет о сдаче квартиры в аренду (официально). Арендная плата в стране такая, что компенсирует все расходы по ипотеке.

Особенности ипотеки в Чехии

Большинство иностранных граждан, приобретая недвижимость в Чешской Республике (Праге и других городах), хотят оформить ипотечный кредит. Это объясняется не только недостаточным количеством средств, требующихся к одномоментному перечислению полной стоимости жилья, но и нежеланием выводить деньги из оборота.

Ипотечное кредитование по-чешски характеризуется относительно небольшими процентами по причине большой конкуренции между банками. Особенности чешского ипотечного займа предусматривают такие возможности:

- продления срока возврата средств до сорока лет;

- погашения ранее оговоренных сроков;

- взять кредит без вложения дополнительных денег от клиента (по причине мирового кризиса подобная возможность на какое-то время приостановлена).

Размер ставок зависит от следующих факторов:

- продолжительности периода расплаты по договору;

- на какой срок производится фиксация кредитных ставок;

- уровня рисков, в зависимости от платежеспособности иностранца и соотношения размеров займа с залоговой суммой.

На какой срок можно оформить

В Чехии также стараются оформить ипотеку на максимально возможный для возраста клиента срок. Максимальный срок действия договора может получить заёмщик в возрасте 36 лет, чтобы спустя 30 лет на момент последней выплаты ему еще не исполнилось 67 лет.

Смотрите на эту же тему: Валютные заемщики по ипотеке — последние новости на сегодня

Иностранным заёмщикам ипотеку предоставляют на 5-20 лет, верхний возрастной предел такой же. Период выплаты ипотечных обязательств будет зависеть от стоимости приобретаемого жилья, размера первоначального взноса, финансовых возможностей клиента. Согласно статистике, наши соотечественники оформляют жилищный кредит на 10-15 лет. За такое время задолженность можно погасить без ухудшения качества своей жизни.

Можно ли обойтись без первоначального взноса

Чешские финансовые компании обязывают иностранных претендентов вносить в качестве первого взноса сумму не менее 30-40% стоимости недвижимости (по рыночным ценам). Для местных жителей требование снижено до 10%. Без первоначального взноса ипотеку получить может разве что самый уважаемый клиент: с безупречной финансовой репутацией, известный своим многолетним успешным сотрудничеством с конкретным банком.

Необходимость такой серьезной предоплаты объясняют ужесточившимися мерами ипотечной политики банков. В 2020 году в Чехии отменили выдачу 100%-й ипотеки.

В каком банке можно оформить ипотеку

До подачи заявки претенденты мониторят предложения чешских банков и представительств финансовых компаний из других стран.

Из банков ЧР жилищные кредиты иностранцам можно оформить в:

- Raiffeisen Bank;

- Hypoteční banka;

- Fio Banka;

- UniCredit Bank;

- LBBW;

- GE Money.

У Сбербанка России тоже есть чешское представительство – дочерний банк Sberbank CZ, у соотечественников оно пользуются особой популярностью, так как условия ипотечных и потребительских кредитов здесь выгоднее, чем у конкурентов. Оформить займ могут и лица, у которых нет разрешения на продолжительное пребывание в стране. Никакое другое финансовое учреждение таких привилегий не дает.

Кредитный лимит для россиян в чешских отделениях Сбербанка составляет от 100 тысяч до 27 миллионов крон. Договор можно заключить на 5-30 лет. Процентный тариф – фиксированный (4,99%).

В любом из перечисленных банков для уточнения условий кредитования и необходимой документации можно воспользоваться услугами финансового консультанта.

Условия кредита на недвижимость в Чехии

Чешские банки с каждым годом наращивают объемы ипотечного кредитования. И все чаще выдают займы иностранцам. За первое полугодие 2017-го в стране выдали €4,6 млрд средств на покупку недвижимости, что на €727 млн больше, чем в прошлом году, который тоже был рекордным. Кредиты получили около 2 млн человек. (Население всей Чехии – всего 10 млн.)

Чтобы узнать, как взять ипотеку в Чехии россиянину, можно ознакомиться с актуальными условиями, которые банки публикуют на своих сайтах (у многих есть англоязычные версии).

Обратите внимание на Hypoteční banka, GE Money, Fio Banka, UniCredit Bank, Raiffeisen Bank, LBBW. В Чехии также есть отделение российского Сбербанка.

Местным жителям банки предоставляют более выгодные условия – ниже процентные ставки, мягче требования к заемщику.

Идеальный для банка претендент иностранец имеет ПМЖ или ВНЖ в Чехии, трудоустроен в местной компании и получает стабильную, высокую зарплату на счет в чешском банке. Но даже если этого нет (например, вы живете и работаете в России и никакого ВНЖ в Чехии получать не собираетесь), вы все равно можете купить квартиру в Праге в ипотеку.

Типичные условия кредитов на недвижимость для иностранцев

| Валюта кредита | Чешская крона |

| Сумма займа | До 70% от оценочной стоимости |

| Срок ипотеки | 5-30 лет |

| Возраст заемщика | 18-70 лет |

| Погашение кредита | Ежемесячно, аннуитетными или дифференцированными платежами. Во многих продуктах возможно досрочное погашение без штрафов. |

Какие документы готовить

Чем лучше удается подтвердить финансовую состоятельность, тем более лояльные условия вам смогут предложить. Для этого надо правильно и вовремя подготовить документацию. В стандартный комплект документов для ипотеки входят:

- Российский и заграничный паспорта;

- Подтверждение своего статуса пребывания в государстве;

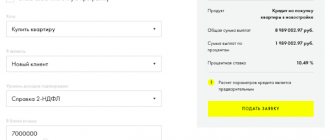

- Справка 2-НДФЛ (как минимум – за полгода) – для клиентов, работающих на предприятии, налоговая декларация – для ИП, выписка из счета в банке – если есть пассивный доход;

- Выписка из Бюро кредитных историй о состоянии кредитной истории;

- Документация на жилье (независимая оценка, выписка из кадастра, договор купли-продажи (можно и предварительный);

- Анкета-заявка.

Банки оставляют за собой право требовать и другие документы. Иногда просят предоставить трудовой договор с работодателем с указанием срока его действия. В идеале, это должен быть неопределенный срок или хотя бы период до конца действия ипотечного договора.

Принимаются во внимание и доходы семьи заёмщика, независимо от страны, где они получены. Главное, чтобы источники были подтвержденными. Если вы получаете стабильный доход от сдачи квартиры в аренду, надо предоставить договор, зарегистрированный в Министерстве юстиции РФ.

Нотариально заверенный перевод всей кредитной документации обязателен. Срок ее обработки зависит от сложности: заявление на приобретение типичного жилья рассмотрят быстрее, чем столичного торгового комплекса.

Этапы оформления ипотеки

Процесс оформления жилищного займа в Чехии состоит из нескольких этапов:

- Подбор подходящего жилья. При выборе недвижимости можно обратиться к риэлторам, другим посредникам, просмотреть объявления на специальных ресурсах. Чешские банки финансируют приобретение как жилых объектов, так и коммерческих.

- Подготовка документации. Собирать документы начинают еще в период анализа предложений рынка недвижимости, так как этот процесс способен существенно затормозить оформление ипотеки.

- Мониторинг предложений кредитных организаций. Чтобы выбрать оптимальный вариант, специалисты рекомендуют сравнить предложения хотя бы 5-7 банков. Рейтинг финансовой компании также имеет значение.

- Подписание договора купли-продажи. До заключения предварительного соглашения клиент обязан сообщить продавцу, что рассчитываться за жилье планирует при помощи заёмных средств. Без его согласия на такой вариант расчета продолжать процесс не имеет смысла.

- Подача заявления в банк. Кредитные организации в Чехии принимают к рассмотрению только анкету, заполненную собственноручно. К заявке прилагается полный пакет документов.

- Одобрение заявки и оценка выбранного жилья. От подачи документов до принятия решения банком проходит 5-14 рабочих дней. Если результат положительный, обсуждают условия сотрудничества и параметры жилищного кредита.

- Заключение кредитного договора. Если стороны пришли к единому мнению и клиент соответствует требованиям банка, назначают дату и время для заключения сделки.

- Оплата первого взноса. Оговоренную сумму заёмщик переводит на специальный счет банка. Наличные средства в подобных операциях не используются.

- Регистрация договора в госкадастре. Подают на регистрацию комплект документов, делают запись об обременении недвижимости.

- Окончательный расчёт. Еще при заключении предварительного договора купли-продажи прописывают крайний срок получения продавцом всей суммы за жильё. При нарушении указанных сроков покупателя ждут штрафы.

Смотрите на эту же тему: Новый федеральный закон «Об ипотеке (залоге недвижимости)» — действующая редакция [y] года

Чехия: ипотека от Sberbank для иностранцев

Число иностранцев, которые приобретают недвижимость в Чехии, с каждым годом растёт. Например, в прошлом году более трети новых квартир в столице страны купили граждане других государств, при этом каждый четвёртый покупатель воспользовался кредитом. Во многом это связано с тем, что чешские банки в настоящее время предлагают самые дешёвые ипотеки в истории. В марте 2013 года средняя ставка по ипотечным кредитам в Чехии в очередной раз снизилась и достигла 2,93% (некоторые банки дают гражданам ЧР или лицам с ПМЖ ипотеки под 2,5%).

Низкая стоимость – это важное преимущество, но кредит нужно ещё получить. Sberbank CZ с этой точки зрения является единственным банком в Чехии, который предоставляет гражданам России, которые не имеют разрешения на долгосрочное пребывание на территории Чешской Республики, ипотечные кредиты в объёме до 50% от стоимости недвижимости на срок от 5 до 25 лет. Данная статья освещает условия получения и оформления ипотеки в чешском Сбербанке и объясняет, кто может оформить кредит на покупку недвижимости.

Как получить ипотеку в Sberbank CZ

Подать заявление на получение ипотечного кредита в Sberbank CZ имеет право любое физическое лицо, являющееся резидентом Российской Федерации в возрасте от 18 до 70 лет. Тем, кто решил взять кредит на жилье в Сбербанке, следует иметь в виду, что обязательным условием для его получения является наличие у клиента официальной, подтвержденной документами заработной платы, а также как минимум туристической чешской визы. Среди других условий следует выделить:

- минимальная заработная плата или доход в РФ: при наличии туристической визы – 150 000 рублей (оценивается банком как 50% от зарплаты);

- при наличии ВНЖ/ПМЖ – 100 000 рублей (оценивается банком как 75% от зарплаты).

- не более 4-х заявителей;

- минимальный/максимальные размер кредита – 1 миллион/7 миллионов крон;

- минимальный/максимальный срок – 5/25 лет с момента подписания договора о кредите;

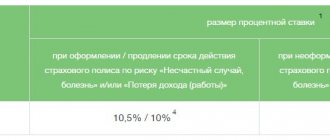

- процентная ставка: + 0,5 % к стандартной ставке SBERBANK CZ при ВНЖ/ПМЖ

- + 1,5 % к стандартной ставке SBERBANK CZ при тур. визе

- период фиксации – от 3 до 5 лет.

Отметим, что Sberbank CZ осуществляет кредитование следующих объектов недвижимости: незавершенное строительство, готовые к эксплуатации и проживанию частные дома, дачи, а также земельные участки и другие строения потребительского пользования. В этих целях клиенту предлагается воспользоваться продуктом «Ипотека под частный Дом / Кредит под строительство частного Дома».

Для этого заемщику следует предоставить банку земельное разрешение, строительное разрешение, информацию о городском планировании, а также проект дома. При этом условия получения ипотеки остаются такие же, как и в случае с квартирой, то есть заявитель с ВНЖ или ПМЖ может получить кредит под недвижимость с процентной ставкой + 0,5% от стандартной ставки Sberbank CZ.

Как оформить ипотеку в Sberbank CZ

Прежде, чем подавать заявление на предоставление ипотечного кредита, необходимо ознакомиться с различными вариантами ипотечных программ, предлагаемых Sberbank CZ. Об этом можно вы можете проконсультироваться в нашем агентстве, и лишь затем, исходя из уже выбранной программы, нужно приступить к сбору документации.

В банк предоставляется полный пакет документов касательно кредитуемого объекта, а также подтверждения о наличии доходов.

После проверки предоставленных документов и получения положительного ответа от банка, производится оценка приобретаемого недвижимого имущества. Затем заявка клиента рассматривается отделом рисков, после чего оформляется договор купли-продажи и договор страхования имущества. Процентная ставка составляет в среднем 4,5%.

По всем вопросам обращайтесь в наше агентство. Данное предложение действительно для конкретных объектов в новых проектах, при покупке которых вы не платите нам комиссию.

Если Ваша мечта — покупка недвижимости в Чехии, то ипотека от Sberbank CZ станет отличным вариантом даже тогда, когда Вы не имеете разрешения на проживание в ЧР и полной суммой для ее оплаты.

Новостройки в Праге и Карловых Варах здесь

Не хотите искать? Воспользуйтесь — мы все сделаем за вас онлайн. Услуга бесплатна. Просто опишите нам вашу заявку.

Тимур Кашапов

Как погашать ипотеку

Погашать ипотечные обязательства надо ежемесячно, по ануитетной или дифференцированной схеме, у многих банков предусмотрено и досрочное возвращение долга без дополнительных комиссий.

До 2020 года досрочное погашение ипотеки в Чехии не приветствовалось: при необходимости такой процедуры клиенту выписывали штраф в размере 7-10% всех заемных денег. Возможность досрочного погашения даже не указывалась в договоре.

В 2020 году в финансовой сфере произошли серьезные изменения, в соответствии с которыми клиент имеет право раз в году возвращать до 25% суммы долга без штрафов. При досрочном погашении всего тела кредита штраф составляет 51,5 тыс. чешских крон.

Эксперты подчеркивают, что при любых финансовых трудностях «исчезать с радаров» нельзя, так как кредитор вынужден пускать в ход Нотариальный протокол. С чешскими банкирами всегда можно договориться об отсрочке до 6 месяцев или определенный срок платить только проценты. Банк выдаёт заёмщику разрешение на самостоятельную продажу залогового жилья.

Ипотечное кредитование по-чешски

Западный мир очень сильно отличается от России. В нашей стране ипотечное кредитование находится в зачаточной стадии, процент обратившихся в кредитные банки с целью приобретения жилья составляет всего 10%. А вот в Европе как минимум 40-50% населения хоть раз, но брали кредит под залог недвижимости.

Европейцы привыкли жить в долг. Для них кредит не долговая яма, как для нас, а способ правильно вкладывать свои средства и получать блага цивилизации прямо сейчас. Поскольку продукт востребован, то среди банков существует немалая конкуренция. Чтобы привлечь клиентов, кредитные организации предлагают выгодные условия и низкие процентные ставки.

В Чехии редко бывают сделки, когда недвижимость приобретается за наличные. Проще и выгоднее взять ипотеку, чем выводить средства из оборота, поэтому ипотечным кредитованием здесь никого не удивишь.

Фото: https://pixabay.com/photos/city-sky-clouds-prague-1979892/

Особенности чешской ипотеки:

- низкая процентная ставка из-за большой конкуренции банков (2%-6% годовых);

- каждые 3, 5, 7, 10 и 15 лет происходит фиксация процентов, то есть заёмщик погашает долги без комиссий и штрафов, может полностью выплатить долг или изменить условия договора;

- обычно срок кредитования составляет 30 лет, но иногда его можно продлить до сорока лет;

- возможно досрочное погашение без комиссий и дополнительных условий;

- первоначальный взнос составляет 20-30% (в зависимости от банка) и выше, поскольку иностранцы входят в категорию риска;

- к каждому заёмщику применяется индивидуальный подход;

- отсутствует обязательное страхование ипотечной недвижимости, а вот застраховать жизнь и потерю трудоспособности придётся;

- решение по иностранцу банк будет принимать как минимум два месяца;

- минимальная сумма кредита – от 300 000 чешских крон, максимальная – без ограничений, но здесь банк будет тщательно проверять платёжеспособность клиента;

- приобретённую в ипотеку жилплощадь можно вполне официально сдавать в аренду (арендная плата достаточно высокая, поэтому все долговые обязательства погашаются значительно быстрее);

- ипотека не выдаётся тем, кто скрывает свои доходы;

- наличие собственности в Чехии не даёт права на вид на жительство.

Поскольку спрос на приобретение недвижимости в Чехии растёт, аналитики предполагают, что процентные ставки будут увеличиваться, а кредитные организации перестанут учитывать доходы, полученные вне страны.