Можно ли рефинансировать внутренний займ и взятый в другом учреждении?

Важно. Программа рефинансирования в Промсвязьбанке направлена преимущественно на перекредитование договоров, заключенных с другими банковскими учреждениями. Официальных заявлений о снижении процентной ставки по собственным ипотечным кредитам Промсвязьбанк не делал.

Однако клиент может изъявить соответствующее требование. Основаниями для его рассмотрения служат:

- отсутствие просрочек по платежам за последние 12 месяцев;

- хорошая кредитная история;

- срок окончания выплат — до полугода.

Для заемщиков в сложной жизненной ситуации необходимо обратиться с запросом на реструктуризацию ипотеки, приложив все необходимые документы, в первую очередь те, которые подтверждают наступление периода неплатежеспособности и оправдывают его.

Особенности программы

В большинстве случаев на итоговое решение банка оказывает влияние наличие у заемщика хорошего кредитного рейтинга, ведь ни одна организация не заинтересована в потере существенных сумм. Безусловно, проще всего договориться с кредитором будет тому гражданину, который уже получил здесь ипотеку и некоторое время ее гасил. В Промсвязьбанк могут обратиться даже те заемщики, в «родном» банке которых нет подобной услуги.

Для рассмотрения анкеты потребуется собрать пакет документов, подробный перечень которых приведен на официальной странице банка. Плюсы обращения в Промсвязьбанк за рефинансированием:

- Это позволит уменьшить ежемесячный платеж, расплачиваться с кредитом станет проще;

- Срок ипотеки можно увеличить или уменьшить по желанию заемщика в зависимости от его потребностей;

- Следить за балансом удобно в режиме онлайн через личный кабинет на сайте или узнавать полезные новости благодаря приложению для мобильного телефона.

Требования и условия к заемщику и недвижимости

Условия перекредитования зависят от программы рефинансирования, выбранной клиентом. Особых требований к недвижимости нет: процедура возможна в отношении первичного и вторичного жилья.

А вот к заемщикам банк выдвигает стандартные требования, которым должен соответствовать ипотечный заемщик:

- гражданство РФ;

- возраст от 21 года;

- возраст до 65 лет до момента возврата кредита;

- постоянная регистрация;

- мобильный и стационарный рабочий номер телефона;

- трудовой стаж от 12 месяцев;

- стаж по последнему месту работы от 4 месяцев;

- заемщиком выступает физическое лицо;

- военный билет для мужчин до 27 лет.

Важно! При отсутствии документа, подтверждающего прохождение или непригодность к военной службе, заемщиками должны выступать близкие родственники или супруг заявителя. Также его доход не будет учитываться при расчете ежемесячных платежей.

Программа реструктуризации ипотечного кредита

В Промсвязьбанке действует две программы рефинансирования: стандартная и для семей. Участие в семейной программе возможно, если с 1 января 2020 года у заявителя и его супруга родился 2-й и последующий дети.

Сравнительная таблица условий по обеим программам:

| Значение | Стандартное рефинансирование | «Рефинансирование. Семейная ипотека» |

| Минимальная сумма | от 1 млн | от 500 тыс |

| Максимальная сумма | до 15 млн, не более остатка основного долга по ипотеке |

|

| Срок кредитования | от 3 до 25 лет | от 3 до 25 лет |

| Процентная ставка, в год | 8% | 4,5% |

| Надбавки к процентной ставке | 3%* | 5%* |

| Комиссия | нет | нет |

| Коэффициент залога | 20-80% | 20-80% |

* начисляются при отсутствии комплексного страхования.

Важно. Заявленная процентная ставка начинает действовать после предоставления оригинала ипотечного договора, зарегистрированного договора залога прав. До этого момента, а также при отсутствии документов по истечении 60-ти дней после рефинансирования, процент увеличивается на несколько пунктов (для стандартной программы до 13%).

Подробней о документах, которые потребуются банку

Чтобы заемщик имел возможность получить самые выгодные условия, ему придется потратить время на подготовку и сбор документов. Итак, чтобы получить рефинансирование ипотеки в Промсвязьбанке нужно иметь при себе:

- Действующий банковский договор (исключительно его оригинал) и плюс график погашения долга, которого клиент придерживается. Допускается использование копии документа в том случае, если на ней проставлена подпись уполномоченного лица первоначального кредитора;

- Справка, содержащая в себе реквизиты, требуемые для перечисления средств в честь погашения ежемесячного платежа – тоже оригинал;

- Если у заемщика, который обращается за рефинансированием есть двое и больше детей в семье, потребуется справка о том, что средства материнского капитала не использовались с целью первоначального взноса или ими не гасили часть долга по ипотеке, которую требуется рефинансировать. Для этого нужно запросить получение выписки из Пенсионного фонда РФ – только ее оригинал;

- Если титульный заемщик по ипотеке и человек, обращающийся за рефинансированием – это разные люди, нужно заявление о передаче обязательств по кредиту на нового заемщика. Документ подписывает уполномоченный начального кредитора, проставляя свою печать. Нужен оригинал документа.

Также потребуется справка по рефинансируемой ипотеке. Она состоит из таких ключевых пунктов: дата оформления, сведения о заемщике и документах, которые удостоверяют его личность, указание суммы тела долга и даты, на которую эти сведения были получены. Также в ней прописывается остаток долга, в том числе и по процентам, с указанием номера ссудного договора. Требуется оригинал документа, на котором есть ФИО, подпись оформившего его сотрудника и печать банка.

Обратите внимание, что последний документ действителен лишь на протяжении 30 дней с момента получения.

Поэтому еще до заполнения анкеты на рефинансирование нужно озаботиться сбором всех сведений. Также банк оставляет за собой требовать другие документы, которые не представлены в этом списке, если это нужно для принятия окончательного решения. На сайте в соответствующем разделе имеется перечень всех связанных документов, образцы которых при необходимости можно скачать с целью ознакомления.

Какие документы и справки нужно подготовить?

В первую очередь необходимо заполнить анкету-заявку по форме банка. Основные документы:

- паспорт гражданина РФ;

- номер СНИЛС;

- военный билет;

- копия трудовой книжки, заверенная работодателем;

- справка о семейном положении.

Документы, подтверждающие доход заемщика (один на выбор):

- 2-НДФЛ, по форме банка или работодателя, подписанная уполномоченным лицом;

- выписка по зарплатному счету с печатью стороннего банка;

- выписка по зарплатному счету Сбербанка в pdf с факсимиле и круглой печатью.

Документы на квартиру:

- договор купли-продажи или долевого участия;

- выписка из ЕГРН или свидетельство из Госреестра;

- технический паспорт план;

- выписка из домовой книги из УК или паспортного стола;

- документ, подтверждающие согласование перепланировки (при необходимости);

- документ об оценке квартиры (можно заказать на сайте Промсвязьбанка).

Для рефинансирования ипотеки на первичное жилье достаточно предоставить только выписку из ЕГРН, договор долевого участия и отчет об оценке.

Важно! Справки предоставляются за прошедший и фактический год рефинансирования. По желанию заемщик предоставляет иные документы, подтверждающие доход. По семейной программе необходимо принести свидетельства о рождении детей.

Как заполнить заявку?

Оставить заявку для первичного одобрения можно на официальном сайте Промсвязьбанка. Потребуется указать персональные и контактные данные, затем ожидать обратной связи от сотрудников банка.

Подать заявление можно напрямую в ближайшее отделение без первичного одобрения. Там потребуется оформить анкету по форме банка, которая содержит:

- цель кредита (рефинансирование);

- вид недвижимости (квартира, дом, апартаменты);

- форму обеспечения по кредиту (залог, поручительство);

- стоимость предмета залога;

- наименование застройщика (для первичного рынка);

- сумму и срок кредитования, первоначальный взнос;

- условия страхования (да или нет);

- ФИО и паспортные данные основного заемщика;

- адрес фактического проживания;

- форма собственности по адресу проживания (аренда, собственность);

- мобильный телефон, рабочий стационарный телефон, e-mail;

- данные контактного лица для срочной связи (супруга или родственника);

- информация об образовании и семейном положении;

- персональные данные супруга, фактическое проживание, брачный договор;

- информация об активах заемщика (недвижимость, авто);

- сведения работодателе: адрес и наименование организации, адрес официального сайта, тип работодателя (ИП, ООО), численность штата, сфера деятельности (выбрать из списка), управленческий статус;

- сведения о занятости заемщика: совместительство, основная работа, должность, трудовой стаж;

- размер заработной платы (ежемесячной);

- дополнительные сведения о заболеваниях, задолженности по налоговым платежам, учредительстве в составе юрлица, инвалидности, расторжении брака, алиментах (выбрать из списка).

Важно. Заполненная анкета предоставляется сотруднику, в ней он оставляет свои данные и ставит подпись. Перед подписанием необходимо ознакомиться с информационным блоком на последнем листе документа.

Мы не рекомендуем самостоятельно оформлять документы. Экономьте время – обращайтесь к нашим юристам по телефонам:

+7 (499) 938-90-71Москва

Как рассчитать рефинансирование

Чтобы получить расчет, максимально соответствующий вашим требованиям, обратитесь в отделение банка.

Для быстрой предварительной оценки условий кредитования используйте ипотечный калькулятор, расположенный на сайте банка:

- с главной страницы перейдите в раздел для частных лиц по ссылке в самом верхнем меню;

- открывшуюся страницу пролистайте вниз до блока кредитов;

- перейдите по кнопке Ипотека;

- перед описанием ипотечных программ Промсвязьбанка размещен калькулятор.

Сервис не предлагает рассчитать продукт рефинансирование как таковой. Максимально приближенным по условиям является приобретение помещения на вторичном рынке, выберите соответствующие маркеры в калькуляторе. Укажите в нем также:

- свой доход;

- стоимость помещения – если у вас на руках свежий отчет об оценке, посмотрите в нем, иначе укажите рыночную стоимость, самостоятельно оценив предложения по объявлениям, важно не завысить расчетную цену;

- имеющиеся деньги в случае рефинансирования – это стоимость жилья минус запрашиваемая сумма;

- желаемый срок.

Под калькулятором будет ориентировочный расчет условий выплаты. Здесь же есть ссылка, что минимальная ставка – партнерская, на общих основаниях показатель 11%.

Как рефинансировать: процедура оформления по шагам

Алгоритм действий заемщика:

- Получите консультацию по телефону или при личном обращении в отделение.

- Подготовьте пакет необходимых документов по квартире и заемщику.

- Оставьте заявку на сайте, ожидайте обратной связи и согласуйте время и дату посещения.

- Предоставьте документы на заемщика и квартиру в банк для рассмотрения.

- Закажите отчет об оценке жилой недвижимости на сайте Промсвязьбанка.

- Ожидайте обратной связи от сотрудника банка, который сообщит о решении.

- Согласуйте время и дату сделки, выберите страховую компанию для комплексного страхования (для снижения процентной ставки).

- Получите письмо-согласие от страховой компании.

- Получите у первичного кредитора документ об остатке задолженности и справку о реквизитах перечисления средств.

- Направьте полученные документы в банк, ознакомьтесь с кредитной документацией, высланной по почте.

- Откройте счет, подпишите кредитную документацию, подпишите договор со страховой компанией.

- После выдачи кредита обратитесь к первичному кредитору и оформите заявление на досрочное погашение.

- После погашения получите справку о снятии обременения в пользу первичного кредитора.

- Зарегистрируйте ипотеку в Росреестре в пользу Промсвязьбанка.

- Получите справку о погашении рефинансируемого кредита.

После оформления сделки банк перечислит денежные средства на счет заемщика для досрочного погашения ипотеки в другом банке.

Отличия в процедуре для физических и юридических лиц

Важно! В программе рефинансирования от Промсвязьбанка могут участвовать только лица, работающие по найму. Однако при расчете суммы кредита могут учитываться доходы от участия в организации при условии, что она составляет не более 1/3 от общей.

Если сотрудник не работает в соответствующей организации по найму, то доля в уставном капитале организации должна быть не более 49%.

Юридические лица могут осуществлять перекредитование по программе «Кредит на кредит». Потребуется поручительство собственников бизнеса или юридических лиц.

Особенности рефинансирования ипотеки в Промсвязьбанке

Рефинансировать ипотеку в Промсвязьбанке, а также другие займы можно при условии, что клиент соответствует параметрам финансового учреждения. В случае если клиент является зарплатным, имеет хороший доход и положительную кредитную историю, выше вероятность одобрения потребительской ссуды на привлекательных условиях.

Рефинансирование физических лиц

Перекредитовать в Промсвязьбанке можно не только ипотеку, но и кредит на ТС, а также кредитные карты и займы на любые цели. Ставка рассчитывается в индивидуальном порядке исходя из кредитоспособности лица.

Военная ипотека

В банке предусмотрена специальная программа кредитования «Для работников предприятий ОПК и военнослужащих». В течение кредита возможно снижение ставки в случае своевременного внесения выплат.

Ипотека для граждан с детьми

На период субсидирования ставка при взятии ипотечного займа составляет от 6%. Для оформления подобного займа требуется предоставить большой пакет документов, в том числе свидетельства о рождении детей, документ, подтверждающий семейное положение.

Семейная ипотека с государственной поддержкой Дом. РФ

Льготное ипотечное кредитование с поддержкой государства предоставляется семьям, в которых с 2020 по 2022 год включительно родится второй и последующий ребенок. Ставка по займу – от 6%, предоставляется льготный период.

Плюсы и минусы

Плюсы:

- низкие процентные ставки;

- программа для семей;

- объединение до 5 кредитов;

- возможность удаленной подачи заявки;

- гибкий график выплат;

- контроль через онлайн-банкинг.

Минусы:

- дополнительные расходы на перекредитование;

- необходимость комплексной страховки для низкого процента;

- необходимость в смене страховщика;

- высокий минимальный лимит.

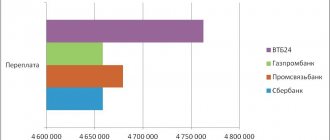

Важно! До перекредитования необходимо оценить дополнительные расходы и разницу между ставками. Иногда в результате рефинансирования может образоваться существенная переплата. Для этого воспользуйтесь калькулятором на сайте.

Предварительный расчет

Перед тем как осуществлять рефинансирование ипотеки в Промсвязьбанке, необходимо рассчитать размер ежемесячных платежей. Выполнить действие можно при помощи кредитного калькулятора. Он расположен на странице с предложением. Заемщику нужно лишь указать:

- размер дохода семьи;

- сумму займа, которая требуется для погашения обязательств;

- срок кредита.

Действие выполняется при помощи ползунков и выбора данных из всплывающего окна. Система автоматически производит расчеты. Информация является примерной. Она рассчитывается с учетом минимальной процентной ставки. На практике размер платежа может отличаться от полученных данных.

Когда могут отказать?

Основными причинами для отказа в перекредитовании являются отсутствие необходимых документов, низкий доход и плохая кредитная история. Банк может отказать в кредите, если усомниться в залоге под обеспечение договора.

Отказ возможен, если до окончания срока погашения первичного кредита осталось менее 2-х лет.

Что сделать, чтобы повысить шансы на одобрение?

Шансы на одобрение повышает хорошая кредитная история, отсутствие просрочек и высокая стоимость залогового имущества.

- Если доход заемщика сравнительно не велик, то рекомендуется привлечь к договору созаемщиков или поручителей.

- Если есть несколько небольших кредитов, то их лучше погасить перед подачей заявки. Перед подачей заявки рассчитайте сумму кредита через калькулятор на сайте ПСБ.

Учитывайте дополнительные расходы на:

- страховку;

- оценку недвижимости;

- нотариальное заверение;

- государственные пошлины.

Если выгода существенна, соберите необходимые документы, оформите анкету и направьте их в банк. По результатам рассмотрения с заемщиком свяжется сотрудник.

Отзывы о рефинансировании

Перед подачей заявки на рефинансирование оцените экономию от перекредитования и сопутствующие траты. Некоторых клиентов разочаровывает результат. Положительные отзывы оставляют те, кто рефинансировал ипотеку:

- по ставке, ниже предыдущей минимум на 1,5-2%;

- в первой половине срока выплаты кредита (именно тогда клиент выплачивает значительную часть процентов).

В сети практически не встречаются отзывы о рефинансировании ипотеки других банков в Промсвязьбанке. Можно предположить, что основные причины низкой популярности продукта в ставках, не выделяющихся из рыночных условий, а также в небольшом количестве отделений.

Единичные отзывы о кредитовании в Промсвязьбанке описывают большое количество сложностей при удаленном оформлении из-за требований к формату сканируемых/фотографируемых файлов.