Какова сумма первоначального взноса?

Вплоть до кризиса 2008 года, ипотечные клиенты банков могли рассчитывать на получение жилищного кредита без первого взноса. После экономической нестабильности оказалось, что большинство заемщиков, которые не могут выполнить финансовые обязательства, брали ипотеку без первоначального взноса. На основании этого факта, многие крупные российские банки отказались от ипотечных кредитных программ без первоначального взноса.

Сумма первоначального взноса определяется стоимостью приобретаемого жилья. Первый взнос, по сути, выступает оплатой части общей цены приобретаемой недвижимости. Эти средства вносятся в кассу банка в процессе оформления ипотеки. Оставшаяся сумма выдается заемщику в качестве кредита на покупку недвижимости. Эти средства ипотечный клиент банка обязуется погашать на протяжении всего срока жизни кредита в соответствии с составленным графиком платежей.

Сегодня ведущие банки предлагают своим клиентам ипотечное кредитование с первоначальным взносом на уровне 10-30% от стоимости ипотечной недвижимости. Эксперты считают, что оптимальным вариантом для клиента и кредитора выступает сумма на уровне 30% от цены квартиры. Кредиты с первым взносом ниже 10% выдаются редко, так как в этом случае банк не получает достаточных для себя гарантий дальнейшей платежеспособности клиента. Интересно, что если первоначальный взнос превышает 50%, кредитные организации также неохотно идут на сотрудничество, поскольку проценты могут начисляться только на оставшуюся сумму займа. Соответственно и доход банка в этом случае существенно снижается в сравнении с вариантами, когда первый взнос по квартире в ипотеку составляет 20-30%.

Требования к заёмщику

Чтобы взять ипотеку первоначальным взносом 10 процентов, нужно соответствовать требованиям, которые выставляет банк, а они являются более жёсткими по сравнению со стандартными кредитами.

Перечень общих требований включает:

- доход заёмщика должен превышать ежемесячные выплаты по кредиту минимум в 2, а в некоторых случаях в 2,5 раза;

- заёмщик должен документально подтвердить свой доход (часто не принимаются другие документы, кроме 2-НДФЛ);

- возрастные ограничения колеблются в пределах 18-65 лет;

- обязательным является наличие гражданства;

- стаж на последнем месте работы должен составлять не менее полугода.

Банковская организация заинтересована в добросовестном и регулярном погашении ипотечного кредита заёмщиком. Чем меньше первоначальный взнос по ипотечному кредитованию, тем больше оставшееся тело кредита, и в данном случае риски невыплаты кредита клиентом для банка являются более высокими.

Ипотечная программа с первоначальным взносом 10% является довольно редким продуктом и присутствует не во всех банках. Для многих потребителей такой вариант ипотеки остаётся единственным шансом приобрести собственное жильё, поэтому данные кредиты имеют высокую степень популярности. При точных подсчётах и правильном планировании финансов данная схема кредитования может быть достаточно комфортной и результативной.

Функции первоначального взноса

Нецелевые потребительские кредиты выдаются без первоначального взноса. В связи с этим у многих заемщиков возникают вопросы относительно того, зачем нужен первый взнос при оформлении ипотеки. Ответов на этот вопрос несколько.

Первоначальный взнос оказывает такое влияние на кредитную программу:

- Меняет сумму ипотечного займа – чем больше первый взнос, тем меньше сумма займа, которую клиенту предстоит выплачивать на протяжении срока жизни ипотеки. Соответственно и переплата по мере увеличения первого взноса, пропорционально уменьшается;

- Влияет на процентную ставку – большинство кредитных организаций готовы снижать процентную ставку по мере увеличения суммы первоначального взноса по кредиту;

- Снижает расходы на страхование – в связи с тем, что оформляя ипотеку, заемщику предстоит оформить страховку на недвижимость, а иногда и на жизнь, здоровье и титул жилья, следует учитывать уровень страховых расходов. Сумма страховки зависит от суммы займа. Чем больше первый взнос, тем меньше остаточная сумма долга и ниже страховая выплата по нему.

- Подтверждает надежность клиента – наличие определённой денежной суммы в виде собственных личных накоплений выступает подтверждением платежеспособности клиента для банка. Соответственно, если заемщик имеет возможность внести 30% от стоимости приобретаемой недвижимости, вероятность одобрения заявки на одобрение ипотечного кредита существенно повышается.

- Дает возможность получить кредит клиентам с плохой кредитной историей – в некоторых случаях, если заемщик готов оплатить большую часть стоимости жилья в виде первого взноса, банк может закрыть глаза на некоторые негативные стороны кредитной истории. Этот пункт остается на усмотрение кредитора.

В связи с перечисленным выше, перед приобретением жилья в ипотеку, эксперты рекомендуют задуматься о накоплении определенной суммы средств.

Где взять первоначальный взнос?

- Личные накопления. Довольно часто человек длительное время не решается на оформление ипотеки, стремясь накопить на собственное жилье самостоятельно. Если на протяжении какого-то периода времени это не удается, накапливается определённая сумма денежных средств, которая может использоваться в качестве первого взноса по ипотеке. Этот вариант подходит для тех заемщиков, которые имеют некоторую сумму денег, недостаточную для оплаты полной стоимости объекта недвижимости. Чтобы заемщику было проще накопить необходимую сумму, некоторые банки предлагают специальные ипотечные вклады.

- Продажа имеющейся недвижимости. Если человек уже имеет квартиру или дом, но стремится к улучшению своих жилищных условий, он может продать старую недвижимость и внести первый взнос по ипотеке на новое жилье. Такие сделки на российском кредитном рынке называют альтернативными. Этот вариант бывает очень выгоден также тем, кто имеет коммерческую недвижимость, не имеющую применения.

- Оформление потребительского кредита. Иногда, не имея собственных средств на внесение первоначального взноса по кредиту, заемщик принимает решение взять эти деньги у банка или микрофинансовой организации. Эксперты в области кредитования считают это решение крайне неудачным, поскольку на заемщика в этом случае возлагается двойная кредитная нагрузка. На протяжении определенного периода времени клиенту банка предстоит погашать сразу два кредита. При этом проценты и переплата по потребительскому займу, будут существенно выше, чем по ипотечному кредиту.

Некоторые категории заемщиков могут рассчитывать на льготные условия внесения первоначального взноса. Государственные программы ипотечного кредитования, предусматривают помощь отдельным категориям заемщиков, в том числе и путем внесения суммы первоначального взноса.

- «Материнский капитал» — эта программа государственной помощи, рассчитанная на семьи, имеющие двух и более несовершеннолетних детей. Согласно действующему законодательству, гражданин, имеющий право на получение материнского капитала, может использовать его, в том числе и на улучшение жилищных условий путем приобретения недвижимости в ипотеку. Государственная программа допускает возможность использования сертификата на материнский капитал в качестве первого взноса по ипотеке. Единственное условие и ограничение – до этого средства материнского капитала не должны быть использованы даже частично. Если заемщик предполагает использовать средства материнского капитала в счет уплаты первого взноса по ипотечному кредиту, он должен понимать, что средства поступят на счет банка только спустя несколько месяцев после обращения с соответствующим запросом в отделение пенсионного фонда.

- «Военная ипотека» — данная программа государственной поддержки нацелена на обеспечение жильем военнослужащих. Программа предполагает, что при поступлении на службу, на военнослужащего открывается индивидуальный накопительный счет. На протяжении всего срока службы в Вооруженных Силах на счет участника программы начисляются ежегодные денежные поступления. Спустя три года после вступления в программу, участник может воспользоваться накопительной частью военной ипотеки для оплаты первоначального взноса по кредиту.

Некоторые банки согласны принимать в счет первоначального взноса дополнительное залоговое имущество.

Плюсы и минусы большого первого взноса

Существует немало плюсов внесения большой суммы первого ипотечного взноса. Достаточно весомый первичный взнос по ипотеке значительно повышает лояльность банка по отношению к заемщику. Аргумент высокой платежеспособности клиента является достаточно убедительным для банка, который в большинстве случаев принимает положительное решение о выдаче ипотеки. Также многие банки при внесении большого первоначального взноса значительно снижают общую ставку по ипотеке.

Минусом внесения большого первичного платежа является возможность потерять значительную часть финансов при возможной продаже квартиры, находящейся в залоге у банка. В случае возникновения трудностей по оплате ипотеки банк будет вынужден продать ипотечную недвижимость.

При этом финансовой организации важно вернуть общую сумму ипотечной задолженности как можно быстрее.

Поэтому при наличии большого первоначального взноса банковская организация может продать залоговое имущество по сниженной цене — в таком случае заемщику не удастся получить даже части первого взноса, которая полностью уйдет на оплату ипотечного долга.

Что говорит закон?

Вопросы ипотечного кредитования регулируются на законодательном уровне посредством Федерального закона «Об ипотеке (залоге недвижимости)» от 16.07.1998 N 102-ФЗ. Этот законодательный акт регламентирует все основные аспекты ипотечного кредитования, не указывая каких-либо ограничений относительно внесения первоначального взноса. Это значит, что установление минимального уровня первого взноса по кредиту оставляется на усмотрение кредитной организации.

Некоторые банки и сейчас готовы предоставлять ипотеку без первоначального взноса, но этот факт оказывает существенное влияние на процентную ставку по кредиту.

На каком этапе оформления ипотеки вносится первоначальный взнос?

Большинство банков еще на этапе сбора документов для одобрения заявки на ипотеку, требуют от потенциального заемщика предоставить, в том числе документы, подтверждающие наличие денежных средств, необходимых для внесения первого взноса. Сами же денежные средства должны поступить на счет кредитора (банка) непосредственно перед подписанием ипотечного договора. Если заемщик вносит фактически меньшую сумму, чем та, которая оговаривается условиями кредитного договора, заявка может быть пересмотрена.

Приобретая квартиру в ипотеку с первоначальным взносом, клиент может внести средства как путем безналичного расчета, так и оплатив оговоренную сумму непосредственно в кассу банка.

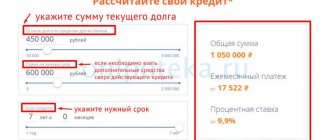

Калькулятор расчета ипотеки.

Подводим итоги

Прежде чем покупать квартиры по ипотеке с минимальным взносом стоит учесть обобщенные выводы:

- Если нет возможности внести первоначальный взнос больше, чем 10 %, то не пренебрегайте таким шансом получить собственное жилье.

- Чем больше вы сможете уплатить собственных средств, тем меньше нужно будет переплатить банку процентов.

- С малым взносом можно остаться в выигрыше только, если пользоваться государственной льготой.

- 10 % первоначального взноса рассматривается как рисковый способ оформления, но это не значит, что не допускается банком.

Каждый заемщик должен сам решить, лучше ли ему взять всю сумму в долг или использовать свои накопительные средства по максимуму. Риски небольшого первоначального взноса на самом деле присутствуют и для банка, и для клиента.

Кредитные предложения ведущих российских банков

В зависимости от того, какая сумма для внесения первоначального взноса имеется у потенциального заемщика, банки готовы менять условия кредитования, в частности, процентную ставку по ипотеке. Рассмотрим условия крупнейших российских банков в отношении первого взноса.

| Банк | Минимальный первоначальный взнос | Особенности внесения первоначального взноса по ипотеке |

| Сбербанк | 20% | Абсолютное большинство ипотечных программ Сбербанка устанавливают минимальный первый взнос на уровне 20%. Это значит, что если оценочная стоимость недвижимости составляет 4 миллиона рублей, внести в качестве первого взноса придется минимум 800 тысяч рублей. Рассчитывать на снижение этого показателя до 15% могут только участники федеральной программы «Молодая семья». От суммы первоначального взноса зависит процентная ставка. Если первый взнос по кредиту составляет от 20% до 30%, процентная ставка будет на уровне 13%. Если от 30% до 50% — ставка снижается до 12,75%. Если же заемщик готов оплатить при оформлении ипотечного договора более половины стоимости недвижимости, процентная ставка может быть понижена до 12,5%. Пример приведен с учетом одинакового срока кредитования равного 10 годам. Если ипотека берется на строительство дома, минимальный взнос будет составлять 30% от сметы проведения строительных работ. |

| ВТБ24 | 15% | Оформить ипотеку в банке ВТБ24 можно с минимальным первоначальным взносом на уровне 15%. Такая возможность доступна не во всех регионах. Для жителей Владимирской, Челябинской, Кемеровской и Ивановской областей минимальный первый взнос составляет 20%. Ипотека в ВТБ24 выдается сроком до 30 лет. Если же заемщик выбирает кредитное предложение «Ипотека по двум документам», сумма минимального первоначального взноса будет составлять 50% от оценочной стоимости жилья. Размер первоначального взноса на ипотеку для вторичного жилья не отличается от условий при покупке квартиры в новостройке. |

| Дельтабанк | 15% | Банк Дельтакредит готов предоставить заемщикам ипотеку, если клиент имеет минимум 15% от стоимости приобретаемого объекта недвижимости. Процентная ставка в этой кредитной организации также очень привлекательна для клиентов и составляет 12% годовых. При этом, если потенциальный заемщик готов внести больше половины от стоимости жилья в виде первого взноса, процентная ставка по кредиту может быть снижена до 11,5%. |

| АИЖК | 20% | Агентство Ипотечного Жилищного Кредитования (АИЖК) предлагает заемщикам оформить ипотеку на квартиру в новостройке или на вторичном рынке недвижимости под 12% годовых. Минимальная сумма первого взноса при этом всегда составляет 20% от оценочной стоимости выбранного жилья. |

| Россельхоз банк | 15% | Минимальный первый взнос по ипотечным кредитам в Россельхозбанке составляет 15%. Если недвижимость приобретается на первичном рынке (в новостройке) эта сумма должна составлять более 20% от цены квартиры. Если клиент банка берет ипотеку для приобретения элитных апартаментов или большого частного дома, банк потребует внести в качестве первоначального взноса не меньше 30% от стоимости дорогой недвижимости. Максимальный срок жизни ипотеки составит 30 лет. |