Благодаря преимуществам ипотеки многие семьи приобрели новое жилье. Ставка банковского процента ежегодно снижается и кредиты на крупные суммы становятся менее выгодными. Существует возможность перевести ссудные обязательства в другой банк и снизить размер платежей. Рефинансирование ипотеки других банков в Райффайзенбанке оказывается удобным решением, позволяющим снизить долговую нагрузку. Этим предложением уже воспользовались тысячи россиян.

Что такое рефинансирование

Услуги по переводу кредитных обязательств оказывают многие банки. Фактически заемщик получает новый кредит, равный остатку ссудной задолженности, гасит первоначальное обязательство и начинает работать с другим финансовым учреждением. При принятии решения о рефинансировании нужно посчитать расходы на оформление нового займа, на комиссии, подготовку акта оценки и страхование и сравнить их с выгодами от снижения процентной ставки.

Специалисты Райффайзенбанка считают, что совершение финансовой операции будет выгодным тогда, когда процент по новой ссуде будет более чем на 1% меньше, чем по предыдущей.

Читайте подробно:

Рефинансирование ипотеки: в 2020 году. Процентные ставки разных банков; Требования к заемщику; Требования к недвижимости; и другие нюансы.

Рассчитать ипотеку в Райффайзенбанке онлайн

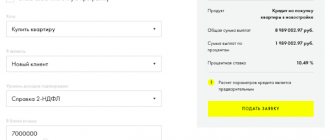

Калькулятор — это удобный онлайн-инструмент, позволяющий подобрать наиболее выгодные условия при перекредитовании. Для получения сведений заемщику достаточно ввести следующие параметры:

- остаток ссудной задолженности;

- оставшийся срок кредитования;

- процентную ставку.

Клиент может оставить платеж прежним. В этом случае уменьшиться переплата за счет снижения срока кредитования. При наличии финансовых затруднений можно снизить величину регулярного платежа за счет удлинения периода возврата средств.

Для расчета регулярных платежей в Райффайзенбанке воспользуйтесь удобным калькулятором кредита онлайн: Расчитать…

Преимущества рефинансирования в Райффайзенбанке

Среди достоинств рефинансирования в Райффайзенбанке:

- для оформления ипотеки для рефинансирования от заемщика требуется только паспорт – выписку из ПФР можно получить в электронном виде;

- рефинансировать можно не только ипотеку, но и другие кредитные обязательства;

- согласия предыдущего кредитора не требуется;

- сумма кредита может быть увеличена – дополнительные деньги на личные цели по ипотечной ставке;

- высокий уровень сервиса;

- своими платежами легко управлять через систему Райффайзен-Онлайн.

Все это побуждает снизить уровень задолженности и воспользоваться услугами нового финансового партнера. Онлайн-калькулятор рефинансирования ипотеки в Райффайзенбанке для физических лиц позволит оценить привлекательность предложения.

Необходимые документы и справки

При рефинансировании ипотечного кредита в Райффайзенбанке, для физических лиц действуют обычные требования. Пакет документов состоит из двух частей: одна на клиента (плюс возможных созаемщиков), другая на залог (недвижимость).

Полный перечень документов включает:

- общегражданский паспорт (для военнослужащих – служебное удостоверение личности);

- заявление-анкету;

- справку СНИЛС;

- свидетельство о браке (расторжении);

- свидетельства о рождении детей заемщика;

- подтверждение дохода справкой по банковской форме, 2-НДФЛ или иными документами (договор аренды сдаваемых объектов недвижимости, налоговая декларация для предпринимателей и т. п.);

- подтверждение трудовой деятельности (трудовая книжка, ГПД);

- документы на рефинансируемый кредит (договор, график погашения, справка об остаточной задолженности, номер специального счета, сведения о просрочках).

Все документы предоставляются в виде заверенных копий или на бланках банков и предприятий.

Документы на залоговое имущество составляют второй пакет. В него входят:

- основной правоустанавливающий документ;

- справка о присвоении кадастрового номера (для участка земли);

- технический паспорт с неистекшим сроком действия;

- оценочный отчет;

- справка о регистрации лиц на жилплощади или ее отсутствии.

Для новостроек данный пакет может быть расширен. От компании-застройщика Райффайзенбанк обычно требует информацию о хозяйственной деятельности предприятия в виде бухгалтерской и финансовой отчетности, регистрационного свидетельства субъекта хозяйствования, инвестиционных планов и пр.

Рефинансирование недостроенных и несданных в эксплуатацию объектов рассматривается индивидуально по причине отсутствия у заемщика правоустанавливающего документа. Взамен него может быть затребовано свидетельство паевого участия.

Условия рефинансирования

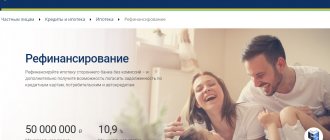

Райффайзенбанк предлагает три варианта рефинансирования:

- стандартное рефинансирование ипотеки других банков по ставке от 7,99%;

- рефинансирование ипотеки + потребительских кредитов (комплекс кредитных продуктов) по ставке от 9,99%;

- рефинансирование по программе «Семейная ипотека» по ставке 4,99% — для любых клиентов (своих и других банков).

Стандартное рефинансирование ипотеки под 7,99%

Стандартные условия при рефинансировании в Райффайзенбанке на текущий период выглядят следующим образом:

| Максимальная сумма | 26 млн. руб. |

| Срок | 1-30 лет |

| Минимальная процентная ставка (зарплатным и премиальным клиентам) | 7,99% годовых |

| Стандартная ставка | 8,19% |

Воспользоваться рефинансированием ипотеки можно для перекредитования стороннего банка под залог квартиры, таунхауса, строящейся квартиры. Дом рефинансировать по этой программе не получится.

Рефинансирование в Райффайзенбанке нескольких кредитов под 9,99%

Райффайзенбанк предлагает рефинансирование сразу нескольких кредитов в дополнение к ипотечному. Это удобно – можно объединить несколько займов в один и снизить общую переплату.

| Максимальная сумма | 9 млн. руб. и не более 70% от цены залоговой квартиры |

| Срок | 1-20 лет |

| Минимальная процентная ставка | 9,99% годовых |

Рефинансировать в Райффайзенбанке можно:

- ипотечный кредит;

- автокредиты;

- потребительские кредиты;

- лимит по кредитной карте.

При этом ипотечных займов должно быть не более 2, а потребительских – не более 5. Наличие хотя бы одной ипотеке в комплексе обязательно, то есть рефинансировать только потребительские займы не получится.

Рефинансирование Райффайзенбанка по семейной ипотеке под 4,99%

Те заемщики, у которых с начала 2020 по конец 2022 года родился второй или последующий ребенок, могут снизить ставку по ипотеке до 4,99%. Возможность доступна как клиентам других банков, так и заемщикам самого Райффайзенбанка. При этом повторное рефинансирование тоже не запрещено.

| Максимальная сумма | 12 млн. руб. |

| Срок | 1-30 лет |

| Минимальная процентная ставка | 4,99% годовых |

Рефинансирование в Райффайзенбанке одобрят на цели:

- приобретение строящейся квартиры у юридического лица (за исключением инвестиционного фонда, в том числе его управляющей компании) по ДДУ/уступке;

- приобретение квартиры/таунхауса у юридического лица – первого собственника (за исключением инвестиционного фонда, в т. ч. его управляющей компании) по ДКП.

Строящаяся квартира должна располагаться только в новостройке, аккредитованной Райффайзенбанком.

Читайте подробно:

Условия получения Семейной ипотеки: в 2020 году. Процентные ставки разных банков; Требования к заемщикам; Требования к недвижимости; и другие нюансы.

Удобные и экономически выгодные для клиента моменты в программе рефинансирования Райффайзенбанка

К числу таковых моментов следует отнести лояльное отношение банка к своим клиентам. Ипотека это классический вид долгосрочного кредитования, при котором даже 0,5% от суммы финансирования за 10,15 лет выливается для клиента в переплату серьезных размеров, достигающих за этот период сотни тысяч рублей. Поэтому в банке стараются создать для заемщика максимально комфортные и экономически выгодные условия предоставления ипотечных займов.

В банке для заемщика не считается обязательным отчисления в негосударственные пенсионные фонды. Менеджмент Райффайзенбанка не требует от заемщика оформления кредитной карты банка с удержанием с него тарифа за открытие карты, и выплаты различных комиссий.

Для зарплатных клиентов банка с положительной кредитной историей условия выдачи денег на ипотеку могут включать в себя различные льготы и бонусы. Самой существенной из таких льгот считается кредитование клиента по дисконтной ставке, менее 10,5%, установленной для заемщиков, обратившихся в банк, чтобы закрыть свои долговые обязательства в других кредитно-финансовых структурах. Можно быть уверенным, обратившись в Райффайзенбанк ставки по ипотеке в 2020, входят в ТОР 3 самых выгодных вариантов, успешно конкурирующих с предложениями Сбербанка. Подтверждает этот факт иормация в Интернете из рубрики Райффайзенбанк отзывы ипотека здесь наиболее рациональный способ решить жилищную проблему в экономических реалиях сегодняшнего дня.

Сделки в секторе жилой недвижимости достаточно сложный с юридической точки зрения вопрос для абсолютного большинства рядовых граждан. Поэтому весь комплекс консалтинговых услуг в банке заемщику оказывается бесплатно, с оформлением всего пакета документов под ключ. Все, о чем следует позаботиться потенциальному клиенту на получение ипотеки в Райффайзенбанке, это получить выписку о кредиторской задолженности в прежнем банке.

Эффективный экономический консультант для лиц, обратившихся в Райффайзенбанк ипотечный калькулятор. Эта сервисная опция на банковском сайте позволит моментально выяснить размер платы за взятый кредит, и сумму ежемесячных платежей, необходимых на погашение кредиторской задолженности заемщика.

Нюансы ипотечной ставки

Не все заемщики знают, что минимальная процентная ставка предоставляется только тем клиентам, которые воспользовались услугами комплексного ипотечного страхования. Срок новой ипотеки может быть любым, в пределах лимитов, он не связан с тем, на который предоставлялась первоначальная.

Важный момент – на период до регистрации залога в пользу Райффайзенбанка ставка вырастет на 2%. Это общая практика, такие правила существуют во всех банках. Чтобы снизить переплату по ипотеке, нужно оперативно зарегистрировать все документы в МФЦ.

Исходя из того, что учетная ставка Банка России, на которую опираются участники кредитного рынка, постоянно снижается, можно ожидать, что будет снижаться и процентная ставка при рефинансировании в Райффайзенбанке. Существуют и еще случаи, когда процентная ставка может измениться в рамках уже заключенного договора. В кредитном договоре может быть указано, что процентная ставка будет повышена, если заемщик не исполняет текущие обязательства.

Но в связи с текущей экономической ситуацией сроки выполнения ежемесячных обязательств могут переноситься, об этом указывается в публичной оферте банка. Но отсрочка не предоставляется автоматически, от клиента потребуется сообщить о желании воспользоваться ей по любому удобному каналу связи с кредитным учреждением.

Требования Райффайзенбанка при рефинансировании ипотеки

Ряд критериев применятся к потенциальным заемщикам при рассмотрении заявки на рефинансирование:

- старше 21 года и моложе 65 лет на момент погашения ипотеки;

- гражданство любое, но проживание и место работы – только в России;

- минимальный стаж работы – полгода на текущем месте и 1 год общий;

- ИП, владельцам бизнеса – деятельность ведется от 3 лет;

- нотариусам и адвокатам рефинансирование одобряется, если частная практика продолжается более 1 года;

- обязательно наличие рабочего и мобильного телефона;

- минимальный доход от 15-20 тысяч рублей в зависимости от региона;

- отсутствие плохой кредитной истории и не более 2 других действующих кредитов.

К залоговому имуществу тоже предъявляются требования. Квартира должна быть полностью пригодна для проживания, иметь отдельную кухню и санузел. Проблем с канализацией, водо-, тепло- и газоснабжением быть не должно. По поводу неузаконенных перепланировок банк решает в каждом индивидуальном случае, допустимо ли рефинансировать такое жилье.

Требования к расположению залогового имущества можно посмотреть здесь.

Допустимо ли перекредитование займа, взятого в другом банке?

Райффайзенбанк готов рефинансировать ипотечные кредиты, взятые и в других банках (Сбербанке, ВТБ, Открытие, Газпромбанке, Россельхозбанке, Дельта-кредит, Связь-банке и пр.). Главное чтобы заемщик не имел на дату подачи заявки-анкеты в Райффайзенбанке просроченной задолженности, штрафов и соответствовал другим требованиям нового кредитора.

Условия и требования

Требования к заемщикам других банков очень жесткие.

Банк ничего не знает об их платежной истории, и поэтому будет запрашивать справку о состоянии задолженности и статистике допущенных просрочек по займу.

Потребуется также заново оценить залоговое имущество у независимого оценщика. Требования к заемщику:

- возраст от 21 года;

- хорошая кредитная история;

- предельный возраст 60-65 лет;

- свой телефон для связи;

- наличие постоянного дохода;

- общий стаж не менее года, а для владельцев бизнеса или ИП не менее 3 лет.

Залоговая недвижимость должна быть:

- расположена в населенных пунктах, где представлен банк либо в пределах 50 км от Московской кольцевой автомобильной дороги;

- в исправном состоянии (с нормальным сантехническим оборудованием, окнами и крышей (последнее — для квартир на последних этажах), за исключением квартир без внутренней отделки во вновь построенных зданиях и квартир, где ведутся ремонтные работы.

Отчет оценщика должен быть не старше полугода. Его заказывают отдельно (в среднем придется потратить от 2 до 8 тыс. рублей в зависимости от площади недвижимости). Банк будет проверять возраст здания, в котором расположена квартира, отсутствие обременений (кроме ипотеки), состояние ремонта (на основе отчета оценщика и техпаспорта БТИ).

Важно! Райффайзенбанк может не только рефинансировать кредиты, но и объединять множество займов в один. Это отличный способ сэкономить для хороших заемщиков.

Как оформить рефинансирование ипотеки

Задача решается в 5 этапов:

- Консультация со специалистом и подготовка документов для заявки.

Это займет один рабочий день. Можно обратится в любое учреждение, можно создать заявку онлайн. Также доступна консультация по бесплатному телефону Горячей линии или. - Принятие решения банком.

Это занимает от одного рабочего дня. После получения пакета документов банк назначает обратившемуся гражданину персонального кредитного менеджера, который может задать ряд уточняющих вопросов. - Одобрение объекта залога.

Обычно на этот процесс уходит около трех дней. Необходимо представить в банк документы по объекту недвижимости, актуальные на дату обращения за кредитом. Так, отчет об оценке действует на более 6 месяцев. Возможно, потребуется заказать новый пакет технической документации, например, если была перепланировка и новый отчет. О всех вопросах и нюансах подробно расскажет персональный менеджер. - Подготовка к совершению сделки.

Заемщик знакомиться с пакетом договоров, назначается время их подписания. Он определяет, кто будет осуществлять перерегистрацию залога – он самостоятельно или партнеры банка. На этом этапе возможны нотариальные расходы на оформление доверенностей или копий документов. Сумма расходов зависит от структуры сделки, количества ее участников. На этом этапе нужно уведомить предыдущего кредитора о намерении рефинансировать ссуду и запросить у него документы, которые помогут снять предыдущее обременение с объекта недвижимости. - Сделка.

Она занимает 1 день. Заемщик или созаемщики подписывают документы, после чего деньги направляют предыдущему кредитору для гашения задолженности. На этом этапе возникают следующие расходы – государственная пошлина, оплата услуг регистратора, страховая премия.

Перерегистрация залога на Райффайзенбанк

После того, как кредит получен и рефинансирование состоялось, от заемщика потребуется совершение еще ряда действий:

- зарегистрировать залог объекта недвижимости, при необходимости зарегистрировать залог прав требования;

- если средства привлекались на строительство дома или на приобретение квартиры в новостройке, зарегистрировать залог после сдачи объекта в эксплуатацию;

- выбрать способ гашения кредита.

Следует учитывать, что возможно досрочное погашение ссуды или использование для цели погашения обязательств по рефинансированию ее в Райффайзенбанке средств материнского капитала. Также допускается направление на эти цели субсидий, выделяемых на улучшение жилищных условий для молодых семей или военнослужащих.

На время, пока залог не зарегистрирован на Райффайзенбанк, ставка будет увеличена на 2%.

Плюсы и минусы рефинансирования ипотеки

Рефинансирование ипотеки само по себе предполагает, что заёмщик видит для себя более выгодный условия, чем те, на которых он оформил кредит ранее.

Если проанализировать Райффайзенбанк, то можно отметить следующие преимущества и недостатки:

| Преимущества | Недостатки |

| Быстрое рассмотрение заявки. | Необходимость снова собирать полный пакет документов на заёмщика, недвижимость и поручителей. |

| Возможность общения с менеджером по телефону. | Дополнительные расходы на оценку, нотариуса и регистрацию сделки. |

| Высокий процент одобренных заявок. | Не все кредиторы готовы «отпустить» заёмщика сразу, поэтому некоторые из них требуют разрешения, а досрочное погашение может иметь высокий процент штрафа. |

| Помощь на всех этапах. | — |

| Более выгодные условия, чем те, что предлагают другие банки. | — |

| Уменьшение размера ежемесячных платежей и возможное увеличение срока кредитования по ипотеке. | — |

| Возможность сменить иностранную валюту на национальную. | — |

Ипотечное страхование

Ряд моментов, связанных с рефинансированием ипотеки необходимо учитывать. Если заемщик отказывается от услуги комплексного ипотечного страхования и подписывает только договор ипотечного страхования, по которому страхуется риск гибели или повреждения объекта недвижимости, банк предложит ему такие условия:

- заемщику или созаемщику еще не исполнилось 45 лет – процентная ставка повысится на один процентный пункт;

- если он старше и риск болезни или утраты трудоспособности более вероятен – придется платить больше на 3,2%.

Комплексное страхование включает в себя кроме рисков гибели недвижимости еще риски, угрожающие жизни или здоровью клиента. Страховую компанию клиент вправе сменить, выбрав вместо изначально предложенной банкой любую другую, с более выгодными условиями. Требуется только то, чтобы она была включена в рекомендованный Райффайзенбанком перечень.

Страхование по предыдущему ипотечному договору не подойдет, придется оформлять новое.