Снижение банковских ставок по ипотечным займам в нынешнем году спровоцировало рост потенциальных заемщиков, обращающихся за оформлением жилищного кредита на жилье в новостройках, загородную недвижимость, земельные участки под индивидуальное строительство. Каждый второй российский банк также обладает федеральными и льготными программами для определенных категорий граждан, заявка на ипотеку которых позволяет претендовать на комфортное жилье с частичным погашением средствами государственного бюджета.

Перечень программ ипотеки дает возможность подобрать лояльные и комфортные условия без высоких переплат за период пользования банковским кредитом. Разберемся детально, что нужно для подачи заявки на жилищный займ, и где заемщику найти полный перечень финансовых учреждений, выдающих ипотеку.

Универсальная заявка на ипотеку в несколько банков в 2020 году

Подать заполненное заявление в банк каждый соискатель может после выбора экономной и комфортной программы, подходящей по условиям и требованиям. Если сотрудничать с конкретным кредитором заемщик не желает, он вправе подать универсальную заявку в письменном или электронном виде, которая направляется и рассматривается несколькими банками.

В способах подачи таких заявок:

- посредством сайтов столичных застройщиков (например, ГК ПИК);

- с привлечением кредитного брокера, отлично ориентирующегося в банковских предложениях по ипотеке;

- в письменном виде с личным визитом в отделения и представительства банков.

Важно! Существуют специальные предложения финансовых структур РФ, которые позволяют оформить ипотеку онлайн с привлекательной скидкой по годовому проценту (1-2%). Изучите акции и уникальные программы ипотечного кредитования для расчета наиболее выгодных условий.

Если соискатель обращается в офис городского девелопера, предварительно составляется примерный график платежей, исходя из основных условий российских банков, находящихся в списках партнеров застройщика. Такой вид помощи считается наиболее результативным ввиду минимальных затрат времени, но имеет основной минус – выбрать жилье в ипотеку заемщик может исключительно на первичном рынке.

Как оставить заявку на ипотечный кредит?

Для начала необходимо уточнить, что сервис «Сбербанк Онлайн» позволяет подать заявку на получение только потребительского кредита, причем подобная услуга предоставляется исключительно зарплатным клиентам.

Если вы хотите заполнить анкету на получение ипотечного кредита, у вас два варианта: лично обратиться в отделение банка или сделать заявку через его официальный сайт.

Для этого нужно зайти на сайт Сбербанка, выбрать раздел «Взять кредит», после чего перейти в «Кредит на жилье». Затем вам останется только изучить все предложения банка и выбрать соответствующую программу. Далее будет открыта страница с описанием условий, онлайн-калькулятором и кнопочкой «Заполнить заявку» или «Подать заявку».

Затем сервис для подачи заявки перенаправляет на сайт, где заемщики могут:

- Изучить предлагаемые банком аккредитованные новостройки.

- Рассчитать кредитное предложение исходя из необходимой суммы, цели покупки, а также наличия денежных средств для первого взноса. На основании этого, сервис определит переплату и ежемесячный платеж, а также сообщит, какой уровень дохода должен быть для оформления ипотеки. Если доход недостаточен, то потребуется либо привлечь созаемщиков, либо уменьшить сумму.

- Подать заявку онлайн и при этом значительно снизить процентную ставку можно в случае, если клиент даст согласие на заключение договора страхования жизни (скидка в 1%), электронную регистрацию рассматриваемой сделки (ставка уменьшается на 0,5%), а также покупку жилья у некоторых застройщиков при сроке возврата заемных средств не более семи лет (снижение ставки на 2%).

Ипотечная онлайн-заявка состоит из следующих разделов:

- Паспортные данные;

- Личные данные кредитополучателя;

- Семейное положение;

- Информация о займе;

- Сведения об уровне дохода и работе;

- Дополнительная информация.

Стоит ли подавать заявку сразу в несколько банков?

На практике отправлять заявку сразу в несколько банков ля получения жилищного займа соискатели не решаются. Основной причиной остается фиксация всех поданных заявок в кредитной истории заемщика, которую в любой момент могут запросить следующие кредиторы. Мнение, что большое число заявок негативно отразиться на репутации клиента, ошибочно.

На самом деле ситуация такова:

- все виды заявок на кредитование (ипотеку, автокредит, потребительский займ, и пр.) хранятся в базе данных КИ не более 5 дней;

- после получения отказа в кредитовании от конкретного финансового учреждения, информация о заявке чаще не успевает зафиксироваться в КИ, поэтому не может быть получена другим банком.

Можно ли взять вторую ипотеку? Практика

Законом не ограничивается количество оформленных заемщиком ипотек, но на практике финансовое учреждение должно убедиться в абсолютной платежеспособности клиента. Документы и требования аналогичны основному жилищному займу, но желательно дополнять пакет документов выписками из медицинского учреждения о полной дееспособности.

Даже ипотека 2020 года не является основанием отказать заемщику в желании оформить еще один жилищный кредит на иную недвижимость или земельный участок для собственного строительства жилого дома.

Большая вероятность отказа в повторной ипотеке присутствует, если:

- клиент характеризуется отрицательной кредитной историей;

- выявлен недостаточный для погашения нескольких ипотек уровень доходов семьи;

- нет собственных сбережений на внесение первоначального платежа (обычно по второй ссуде запрашивается до 30-40%);

- залог обладает низкой ликвидностью;

- присутствуют несовершеннолетние иждивенцы.

Важно! Чтобы повторная заявка получила одобрение, заемщику необходимо привлечь поручителей, имеющий высокий доход, указать дополнительные источники финансирования семьи, обратиться в обслуживающий банк (зарплатным клиентам кредиторы охотнее идет навстречу).

Отказ банковского учреждения с мотивом «наличие основной ипотеки» официально незаконный, но в реальности доказывать свою правоту нет смысла. Лояльное отношение финансовые организации оказывают к клиентам возрастом 25-40 лет с предоставлением дополнительного залога в виде недвижимого имущества.

Как оформляется ипотека в Сбербанке

| Кредитная программа | Сумма | Срок | Ставка | Первоначальный взнос |

| Новостройка | до 30 000 000 рублей | до 30 лет | от 4,60% годовых | от 15% |

| Готовое жилье | до 30 000 000 рублей | до 30 лет | от 8,10% годовых | от 15% |

| Ипотека для семей с детьми (господдержка) | до 12 000 000 рублей | до 30 лет | от 1,20% годовых | от 20% |

| Строительство дома | до 30 000 000 рублей | до 30 лет | от 9,30% годовых | от 25% |

| Нецелевой | до 10 000 000 рублей | до 20 лет | от 11,30% годовых | — |

| Загородная недвижимость | до 30 000 000 рублей | до 30 лет | 8,50% годовых | от 25% |

| Военная ипотека | до 3 005 000 рублей | до 25 лет | 8,15% годовых | от 15% |

Описание продукта

В Сбербанке ипотечное кредитование осуществляется в отношении физических и юридических лиц с российским гражданством, возраст которых на момент обращения превышает 21 год, на момент возврата – не более 75 лет. У заемщика должен быть общий стаж 5 лет, а на последнем месте работы – не менее полугода. Но если вы – зарплатный клиент, данное условие не будет действовать. Когда суммы, одобренной банком, не хватает, позволяется привлекать созаемщиков (от 1 до 3 человек, для молодой семьи это число может достигать 6 человек).

Их доходы также учитываются. Чтобы оформить ипотеку, предъявляются документы: заявление-анкета, паспорт + один на выбор. Еще потребуются справки, подтверждающие наличие дохода и работы. Если займ берется с обеспечением, дополнительно придется предоставить документы по залогу. Ипотеку в Сбербанке дают по месту, где зарегистрирован заемщик или созаемщик, либо в регионе, в котором находится кредитуемая недвижимость.

Наибольшая величина ссуды равна 30 млн руб. Максимальный срок кредитования может составлять 25-30 лет. Первоначальный взнос варьируется в пределах 15-25% и более. Ставки разные. Ипотека для молодой семьи в Москве выдается на льготных условиях – от 1,20% в год. Если вы захотите взять ипотеку для приобретения новой квартиры, следует каждый год платить от 4,60%.

Если заемщику нужно оформить кредит для строительства дачи, дома, задаток будет равен 25% или более, проценты – от 9,30% годовых, а минимальная сумма кредитных средств – 300 тыс. руб. Сбербанк разрешает клиенту самостоятельно выбрать дату платежа и единожды в год ее поменять. Оформить ипотеку получится, если:

- заполнить заявку, предоставить к ней пакет документов;

- дождаться ответа. Заявка рассматривается 2-5 дней. Если вердикт одобрительный, банк затребует документы по объекту недвижимости;

- подписать всю кредитную документацию;

- пройти государственную регистрацию.

Узнать больше о Сбербанке >

На что обратить внимание при подаче заявки на ипотеку? Подготовка документов

Прежде, чем онлайн-заявка во все банки будет отправлена с помощью специального сервиса или финансового консультанта (брокера), необходимо детально изучить условия будущего кредитного договора и требования банка. Заявки, в которых присутствует малейшее несоответствие заемщика, включая возрастные планки, доходность и прочие факторы, сразу отклоняются.

Предварительно каждый соискатель учитывает:

- размер ежемесячных взносов по ипотеке, который составляет не более 50% официального дохода;

- наличие необходимой суммы средств на оплату ПВ (примерно 20-25%, чаще 30-40%);

- тип жилья, особенности расположения, что влияет на уровень ликвидности и расчет лимита ипотеки к выдаче.

Перед оформлением заявки у заемщика должны быть собраны основные документы на жилье, включая экспертную оценку, договор купли-продажи или ДДУ. Также необходимо иметь техническую документацию на жилплощадь, СНИЛС, ИНН и другие личные документы (полный перечень уточняйте в конкретных банках, где подробно описаны все бумаги для оформления ссуды на жилплощадь).

Порядок отправки онлайн-заявки

На официальных сайтах банков есть анкеты на ипотеку, которые можно заполнить и отправить на проверку. В них указываются данные паспорта, желаемые условия кредита и контакты. По такой заявке вы получите решение без посещения отделения — в случае одобрения вам перезвонит кредитный менеджер.

К примеру, чтобы подать заявление на ипотеку в Сбербанке, нужно следовать инструкции:

- Зайти на официальную страницу банка.

- Найти раздел «Ипотека».

- Выбрать подходящую программу и нажать на кнопку «Подать заявку».

- На открывшейся странице войти в личный кабинет (или зарегистрировать его) и заполнить анкету.

Ипотечные кредиты в городах

Взять ипотеку на практике легче ввиду большого количества свободных активов и развитой инфраструктуры. Дома и квартиры в поселках городского типа, деревнях и селах обладают низкой ликвидностью, банк критически относится к объектам такого плана, устанавливает минимальную стоимость такой недвижимости.

Также ипотечная заявка в городе будет рассмотрена максимальным числом банков, имеющих филиалы в регионе обращения. Периферия редко имеет большой перечень представительств российских банков, выбор сильно ограничен.

Важно! Жителям небольших населенных пунктов заявка в онлайн-режиме позволит подобрать наиболее комфортные условия в любом российском банке, принимающем электронные анкеты.

Как предварительно рассчитать ежемесячный платеж по ипотеке?

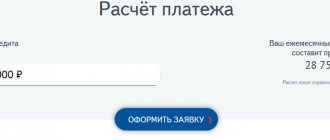

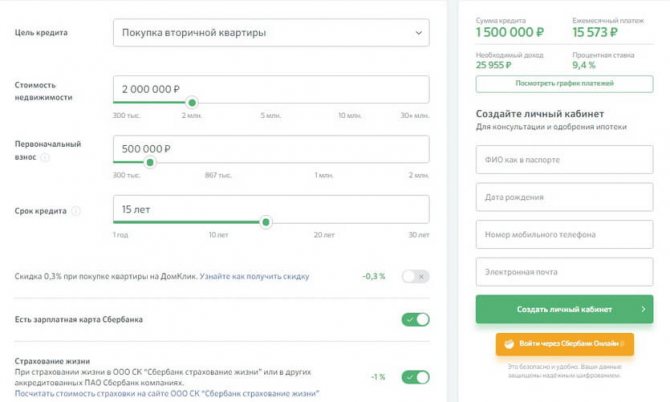

Перед подачей заявки можно рассчитать параметры ипотеки с помощью онлайн-калькулятора.

К примеру, на сайте Сбербанка для расчета в калькуляторе нужно указать:

- цель кредита;

- стоимость недвижимости;

- размер первоначального взноса;

- срок кредитования.

Пример расчета:

- цель кредита — покупка вторичной квартиры;

- стоимость — 2 миллиона;

- первичный платеж — 500 тысяч;

- срок — 15 лет.

Итог: ежемесячный платеж составит 15 573 рублей, ставка — 9,4%, необходимый доход для одобрения заявки — 25 955 рублей.

Поиск заявок онлайн в Москве

Системы онлайн-поиска ипотечных предложений позволяет одновременно просматривать наиболее популярные и выгодные предложения. Специальные фильтры позволяют отобрать актуальные предложения финансовых учреждений РФ в зависимости от принадлежности заемщиков к определенной социальной категории, по типу недвижимого объекта, виду кредитного договора (например, при рефинансировании).

Некоторые сайты созданы агентствами недвижимости и брокерскими организациями, которые возьмут на себя весь процесс оформления ипотечной ссуды, предварительно оставят заявку от имени клиента с дальнейшим сопровождением.

Подача заявки онлайн в Москве

Сервисы сравнения ссуды на жилье помогут определиться с конкретными предложениями, которые действуют в финансовых учреждениях на момент просмотра. Каждый ипотечный кредит сопровождается специальным калькулятором, который позволяет увидеть реальные данные по общей сумме ипотеки за весь период погашения и ежемесячным платежам. Также фильтр позволяет увидеть, подходит ли уровень дохода конкретного физического лица данной программе и стоимости выбранного жилья, или нет.

Внимание: детальная информация, представленная на сайтах по подбору ипотеки для подачи заявки в онлайн-режиме, соответствует условиям и требованиям центральных представительств. Заемщику необходимо уточнять запросы банка по месту жительства отдельно.

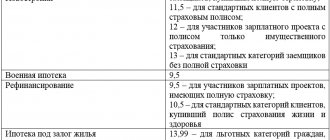

Сравнительная таблица онлайн-заявок на ипотеку в Москве

Рассмотрим некоторые программы ипотеки, где можно оставить предварительную заявку на рассмотрение через интернет, независимо от типа недвижимых объектов, возрастных планок и прочих условий для заемщиков.

| Наименование кредитора | Действующая процентная ставка | Период погашения ссуды на жилье | Сумма к выдаче |

| ТрансКапиталБанк | От 7,95% | 15 лет | До 12 млн руб. |

| Национальная Фабрика Ипотеки | 11,99% | 20 лет | До 10 млн руб. |

| Фора-Банк | От 9,5% | 25 лет | От 600 тыс. руб. |

| Центр Инвест | От 9,75% | 60 месяцев | До 5 млн руб. |

Важно! Кроме обращения к официальным коммерческим учреждениям (банкам) заемщикам предоставляются возможность получить ипотеку в сторонних компаниях, отличающихся более лояльным отношением к клиентам с негативной КИ или неофициальными источниками доходов.

Оставить такую форму можно лично в представительстве частного кредитующего учреждения или посредством онлайн-сайта в электронном виде.

Как повысить шансы на согласование онлайн-заявки

Отказ по заявке – еще не приговор для клиентов сервиса, так как наши специалисты подготовили ряд советов, которые помогут тем, у кого негативная кредитная история.

- Сервис «Подбор ипотеки» позволит ознакомиться с основными условиями, предъявляемыми банками-участниками. Эту информацию следует проработать перед подачей онлайн-заявки, чтобы определить наиболее подходящий банк для получения кредита.

- Один из советов по срокам ипотеки гласит – чем дольше срок кредита, тем выше шанс подтвердить свою платежеспособность. Поэтому банки чаще всего подтверждают заявку тем заемщикам, которые выбирают максимально возможный срок, тем самым выбирая минимальный ежемесячный платеж. Кроме того, многие банки позволяют заемщикам закрывать ипотеку раньше оговоренного срока и пересчитывают проценты в пользу клиента.

- Большую роль в рассмотрении запроса играет возможность клиента внести первоначальный взнос – 15-20% от стоимости недвижимости благоприятно сыграют на решении банка. Без первоначального взноса работают немногие представители финансового мира, поэтому перед подачей онлайн-заявки необходимо ознакомиться с требованиями банка.

- Стоит уточнить отношение банков-кредиторов к возрастным ограничениям. Среди них встречаются даже такие, которые предлагают оформить ипотеку неработающим пенсионерам, но это нужно тщательно обдумать, так как такой положительный момент может влиять на другие требования и условия.

- Если у потенциального заемщика возникли какие-то вопросы по поводу сервиса, условий банков или обслуживанию займа, то у него есть возможность связаться со специалистами бесплатной консультации. Тут можно задавать вопросы без регистрации.

- В распоряжении клиентов сервиса есть также возможность обращения к специальному бесплатному онлайн-юристу. Он проконсультирует клиентов по всевозможным вопросам, которые связаны с судебными разбирательствами в сфере недвижимости и кредитования, а также ознакомит с правовыми аспектами кредитования ипотеки.

В итоге, у клиентов сервиса подачи онлайн-заявки есть множество инструментов для того, чтобы облегчить процесс оформления кредита на недвижимость. Осталось дело за малым – желанием заемщика.