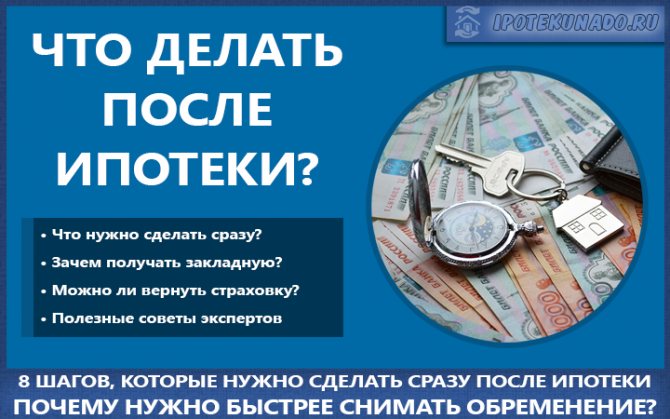

Внесение последнего платежа по ипотеке – это волнительный и важный шаг. Но собственники часто упускают из виду другие формальности, которые нужно уладить для того, чтобы квартира полностью перешла в собственность заемщика, а никаких разногласий с банком не осталось. Чтобы избежать попадания в сложную ситуацию, необходимо учитывать все нюансы, касающиеся закрытия ипотечного договора и действий после выплаты ипотеки.

Полное погашение ипотеки

Многие спрашивают, что надо делать дальше после погашения ипотеки. Не только оформление кредита на квартиру требует большого количества документов. Закрытие долга перед банком тоже подчиняется определенному протоколу.

Запрос в банк

Что делать уже после погашения ипотеки? С распространением интернет-банков можно открыть личный счет и посмотреть остаток долга. Тем не менее, лучше сделать официальный запрос в банк, запросив выписку с точной суммой последнего списания. Даже нехватка нескольких копеек повлечет за собой начисление процентов и незакрытием счета. Как правило взносы осуществляются равными платежами, и завершающий немного отличается от остальных. Оформление выписки доступно во многих банках через личный кабинет.

Внесение последнего платежа лучше проводить в офисе банка во избежание недоразумений. Электронные сервисы часто показывают информацию с задержками. Во время очного посещения будет сформировано заявление с актуальной суммой, внесена нужная сумма и сформирована справка.

После внесения последнего платежа доказательством погашения долга станут справка о погашении и выписка о подтверждении нулевого остатка по ипотеке. Их наличие подтвердит исполнение заемщиком обязательств.

Получение необходимых справок после закрытия ипотеки

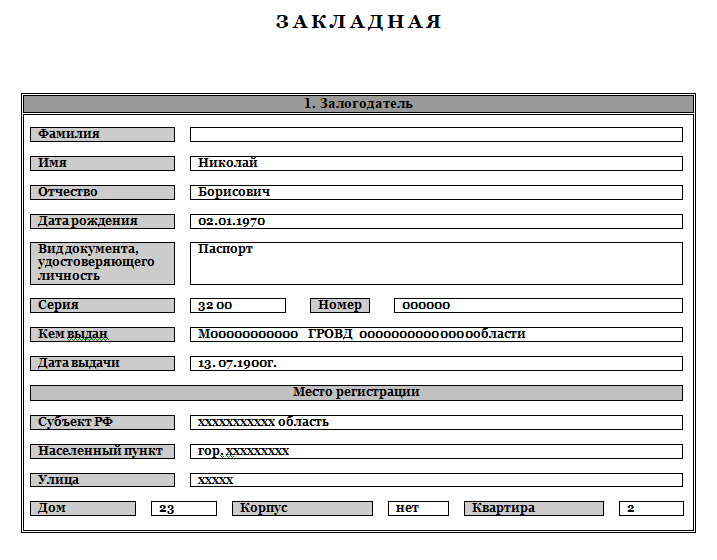

После погашения ипотеки необходимо погасить регистрационную запись в ЕГРП. Если этого не сделать, то это может негативно отразиться на возможности распоряжаться недвижимостью. Порядок снятия обременения зависит от наличия закладной. Именная ценная бумага подтверждает передачу имущества в залог. Закладной можно выступать любая недвижимость. Если залогодателям выступал заемщик, то достаточно обратиться в банк и получить закладную, на которой будет стоять отметка о погашении взятых обязательств. Банк предоставляет закладную с отметкой о погашении договора в течение пяти дней.

Ситуация осложняется, если залогодателем является другой человек. В этом случае обоим нужно заполнить заявление, предоставить закладную и выписку о погашенной задолженности. Госпошлину за погашение записи в ЕГРП платить не нужно. Прием документов на снятие обременение осуществляется в МФЦ, которые есть в каждом районе. Погашение осуществляется в течение трех-пяти рабочих дней после поступления документов. Подтверждением служит выписка из Росреестра, в которой отсутствует отметка об ограничении прав. После этого собственник сможет в полной мере распоряжаться своей недвижимостью.

Подавать заявление и документы может не собственник, а доверенное лицо. В этом случае нужно будет дополнительно предоставить заверенную у нотариуса доверенность. после погашения ипотеки закладную и другие документы стоит хранить в надежном месте – например, в банковской ячейке или сейфе.

Возвращение закладной после погашения долга

До погашения ипотеки закладная хранится либо у залогодержателя, либо у третьего лица. Важно после выплаты долга вернуть закладную с проставленной на ей отметкой о погашении записи в ЕГРП. Для этого нужно написать заявление. Сроки не должны превышать месяца со дня внесения последнего платежа.

Понятие обременения и порядок его снятия с ипотечной квартиры

Следующий шаг – погашение регистрационной записи об ипотечном кредите.

ФЗ «Об ипотеке» (ст.25) подразумевает, что обременение можно снять у Управлении федеральной службы государственной регистрации, кадастра и картографии. В некоторых населенных пунктах и городах эта услуга доступна и в МФЦ.

Для этого вам потребуется следующий пакет документов:

- Паспорт заемщика;

- Оригинал справки, подтверждающей исполнение обязательств в полном объеме – должна быть распечатана на фирменном бланке и иметь все необходимые реквизиты и подписи;

- Закладная от кредитора;

- Доверенность на снятие обременения, если представитель банка не может сопровождать клиента во время процедуры;

- Заявление установленного образца от лица заемщика;

- Квитанция об оплате госпошлины (стоимость – 200 рублей, и оплачивается только тогда, когда вам нужно свидетельство без отметок об обременении).

Если ипотека была оформлена без закладной, кредитору и заемщику нужно написать совместное заявление о снятии ограничений с недвижимости. Кроме того, потребуется обязательное присутствие сотрудника банка с доверенностью в МФЦ.

После того, как все необходимые документы будут переданы в Росреестр, обременение с недвижимости будет снято, а бывший заемщик станет его полноправным владельцем и сможет совершать любые операции с имуществом – продажу, дарение и т.д.

Погашение регистрационной записи, как правило, занимает около 3-5 рабочих дней, а вся информация о состоянии вашего дела будет находится на сайте органа регистрации в свободном доступе.

Под обременением понимается процесс оформления залога на покупаемую в кредит квартиру. Такая процедура считается гарантией дальнейших выплат со стороны заемщика. Без нее оформление ипотеки на приобретение жилища невозможно.

Закладная – ценная бумага (именная), регулирующая залоговые отношения, а также вопросы погашения долга между кредитодателем и кредитополучателем. В документе указываются основные условия ипотеки, являющиеся существенными. При несоответствии положений, закладная считается более весомой юридической бумагой по сравнению с ипотечным договором.

Если клиент злостно уклоняется от оплаты взносов, банковская организация, на основе закладной вправе конфисковать ипотечную квартиру и в дальнейшем реализовать (перезаложить, продать) ее для уплаты задолженности.

Выполнив обязательства по выплатам владельцу следует преступить к снятию с квартиры бремени. Процедура сводится к следующим действиям:

- Получение от сотрудников банка оригинал закладной. Документ должен содержать информацию:

- о выполнении клиентом всех обязательств перед кредитором;

- об отсутствии претензий к заемщику (пометка делается на обороте закладного документа);

- о дате последней выплаты.

Закладная заверяется подписью уполномоченного сотрудника банка.

- Обращение в локальное отделение Росреестра либо МФЦ. В орган должны обратиться все владельцы квартиры, предварительно собрав пакет нужных бумаг.

Для обращения в регистрирующий орган собственники квартиры должны собрать следующие бумаги:

- закладная (оригинал) – выдается в одном экземпляре на всех владельцев;

- письменное подтверждение закрытия ипотеки – документ оформляется на фирменном бланке банковской организации с реквизитами, печатями и подписью уполномоченных работников;

- личные документы (паспорта) всех владельцев (для несовершеннолетних до 14 лет –свидетельства о появлении ребенка);

- доверенность (если он сам не присутствует) от работника банка, оформившего закладной документ;

- договор о приобретении (купле-продаже) квартиры;

- требование об устранении обременения;

- договор о кредите – в документе нет необходимости, если во время процедуры клиентов сопровождает банковский работник;

- чек об уплате пошлины – пошлина равна 200 рублей (оплачивается при заказе новой выписки из ЕГРН, в которой нет записей о бремени).

Регистрирующая служба снимет с квартиры ограничение в течении 3-5 дней. Все данные по конкретному кредитному делу можно найти на веб-сайте Росреестра.

Если при выдаче кредита банк отказался от составления закладной, то при обращении в Росреестр для устранения обременения, владельцы и банк предоставляют совместное заявление. Присутствие представителя кредитора при этом обязательно.

Чтобы избежать попадания в сложную ситуацию, необходимо учитывать все нюансы, касающиеся закрытия ипотечного договора:

- Обязательно производить окончательную расплату, узнав точную сумму долга, с точки зрения банка. В противном случае на копеечный долг может набежать большой штраф.

- Закрыть расчетный счет, на который перечислялись ежемесячные взносы, чтобы не оплачивать его обслуживание.

- Если клиент не согласен с выпиской о сумме долга, лучше ее уплатить. А уже потом разбираться и в случае переплаты писать заявление о возврате переплаты.

- Обязательно пройти процедуру снятия обременения. Иначе, когда возникнет необходимость произвести какие-то действия с недвижимостью, сделать это будет невозможно.

- В случае утери закладной залогодержателем составляется ее дубликат в полном соответствии с оригиналом. И если после погашения долга найдется утерянный, он не будет обладать юридической силой.

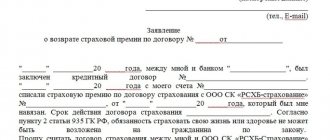

- Если кредит был погашен досрочно, то можно требовать вернуть часть страховки.

Для того, чтобы законодательно подтвердить право нового собственника на купленную недвижимость, следует обратиться в государственные органы регистрации. В Российской Федерации внесением данных об изменении собственника объекта жилой недвижимости занимается специальный государственный орган – Росреестр.

Еще по теме Увольнение во время испытательного срока на чьей стороне закон

Процедура данного законодательного акта строго регламентирована и распределена на следующие этапы:

- Подача пакета документации новым владельцем государственному регистратору;

- Проверка наличия всех необходимых экземпляров документов сотрудником;

- Проведение правовой экспертизы проведенной сделки и всех предоставленных иных обстоятельств;

- Указание на выявленные недостатки ( если есть);

- Принятие решения об удовлетворении запрашиваемого действия;

- Внесения соответствующих сведений в Электронный реестр владельцев недвижимого имущества;

- Оформление выписки из ЕГРН, которая является правоустанавливающим документов нового хозяина квадратных метров.

Каждая законодательная процедура предусматривает формирование определенного пакета документации. Необходимость эта обусловлена соблюдением всех букв Закона, согласно конкретной процедуре. Регистрация права собственности на квартиру не является исключением и предусматривает подачу определенных документов.

Для каждого индивидуального случая список свой, но основные не меняются:

- Документы, идентифицирующие личность каждого участника сделки;

- Заявление о проведении государственной регистрации изменений в Росреестре;

- Платежное поручение из банковского учреждения об уплате пошлины за регистрационные мероприятия;

- договор купли-продажи;

- Правоустанавливающее свидетельство предыдущего собственника;

- Договор ипотеки и закладная, в которой оговорены условия возврата денежных средств и условия вступления заемщика в полное право владения объектом недвижимости;

- Технический паспорт на квартиру;

- Справка их ЖЭКа о прописанных лицах в квартире;

- Документальное подтверждение отсутствия долгов по коммунальным платежам;

- Если квартира в совместном владении – то нотариальное согласие второй половинки или долевых собственников;

- Специальное опекунское разрешение, в случае, когда среди продавцов имеется несовершеннолетний ребенок.

При покупке квартиры в ипотеку на вторичном рынке жилья важно уточнить все важные моменты по документам до проведения сделки по перерегистрации имущественных прав. Основные моменты, важные для покупателя – это отсутствие задолженности по коммунальным платежам, проведение законной перепланировки, если она была и наличие всех подтверждающих документов.

Приобретенная по ипотеке квартира проходит регистрацию в Росреесре по стандартному пакету документов. После проверки предоставленных документов и внесения необходимых записей в главный реестр, должностное лицо в установленную дату обязано предоставить новому владельцу квартиры выписку из ЕГРН. Дата выдачи документов проставляется в расписке о получении пакета документации.

Оформление в собственность квартиры, купленной в новостройке сложнее, нежели на рынке вторичного жилья. Переход полного права собственности в данной варианте произойдет только после окончания строительных работ и сдачи жилого дома в эксплуатацию.

Прежде чем в юстицию вам нужно получить закладную от банка. Она предоставляется только после того как будет сделана оценка квартиры для ипотеки и подготовлен соответствующий отчет для банка. Основанием же для оформления оценки будет наличие кадастрового и технического паспорта на квартиру, которые в свою очередь, оформляются только после сдачи дома застройщиком.

Досрочная оплата

В большинстве программ по ипотечному кредитованию предусмотрено досрочное погашение займа. Как правило, устанавливается минимальный период, в течение которого нельзя гасить всю сумму – 6 или 12 месяцев. По истечению этого срока заемщик имеет право начать досрочно выплачивать ипотеку – небольшими ежемесячными платежами или же единовременной выплатой. В первом случае вносимые в график погашения изменения могут быть двух видов:

- С изменением суммы ежемесячного платежа.

- С уменьшением срока кредитования.

Чтобы сократить переплату по ипотеке, стоит выбирать второй вариант. Однако более безопасно вносить досрочный платеж с изменением суммы, при этом сохраняя размер платежа. Таким образом переплата все равно будет сокращаться, но в случае непредвиденной ситуации обязательная сумма будет гораздо меньше.

Перед началом досрочного погашения также стоит убедиться, что договор не предусматривает штрафов и пени за внесение средств вне графика.

Использование материнского капитала и выделение долей детям

Материнский капитал может служить для погашения ипотеки. Банки разрешают использовать эти средства, при этом не взыскивая штрафные санкции и не выставляя дополнительные условия.

Для начала владелец сертификата должен обратиться в Пенсионный фонд и написать заявление о том, куда он хочет направить средства. Для согласования сделки с кредитором нужно уведомить банк о своем намерении погасить ипотеку. В некоторых организациях можно сделать это без предварительного уведомления. Для оплаты долга нужно предоставить сертификат, справку из ПФР о сумме средств на счете. После этого банк сделает выписку с остатком ипотеки.

Затем можно приступать к собственно погашению. Для этого нужно собрать необходимые для использования материнского капитала документы, написать заявление и отправить весь пакет на рассмотрения. После положительного решения и подтверждения со стороны банка деньги будут перечислены на счет долга.

Вся процедура занимает достаточно длительное время. Заявление об использовании маткапитала рассматривается в течение 30 дней, а перечисляются еще через 10 дней. Это нужно учитывать при подготовке документов. Облегчает ситуацию то, что часть услуг можно получить в электронном виде. Для этого нужно иметь подтвержденную запись на Госуслугах.

Процедура выдачи закладной

Залог на приобретаемый объект оформляется в виде закладной – ценной именной бумаги, регламентирующей отношения банкира и клиента по вопросам залога и ликвидации задолженности. В документе указываются важнейшие условия договора. Если между ипотечным соглашением и закладной выявлены разногласия, то преимущественным правом обладает последняя – отнеситесь ответственно к ее составлению.

Ипотеку можно оформить и без закладной. Она необходима банку для реализации залога в случае нарушения заёмщиком своих обязательств. Новый владелец закладной изменить условия ипотечного договора не вправе.

Главное назначение таких документов – привлечение финансов на ипотечном рынке. При необходимости финансовое учреждение продаёт свой резерв закладных и освобождает оборотные средства.

Если оформление ипотеки сопровождалось составлением закладной, после окончательного погашения долга кредитор обязан отдать заёмщику этот документ (после составления акта о передачи закладной). В оригинальном экземпляре должна быть отметка о том, что все обязательства выполнены и претензий к заёмщику нет.

Смотрите на эту же тему: Можно ли взять ипотеку в декретном отпуске? Условия оформления

Далее прописывается дата и размер последнего платежа. Следующим шагом будет снятие ограничений на жильё в соответствующих органах.Выдают закладную в течение двух недель, если в городе есть представительство банка. Если документ хранится в центральном офисе, который находится в другом городе, процедура может растянуться на месяц.

Возможные проблемы

Погашая долг, важно внимательно изучить договор. Иногда заемщики сталкиваются со следующими проблемами:

- Отсутствие погашения регистрационной записи в ЕГРП. Квартира может неограниченно долго оставаться в залоге у банка. Ограничения при этом сохраняться, то есть владелец не сможет ни продать, ни подарить ее.

- Досрочное погашение без предварительного уведомления банка. В некоторых случаях это может повлечь за собой дополнительные штрафы и пени.

Погашение ипотеке – это важный шаг, поэтому следует внимательно изучить вопрос со всех сторон и подстраховаться, уточнив непонятные вопросы у сотрудников банка.

Ипотека является самым трудоемким вариантом покупки квартиры, поскольку требует выполнения множества задач. Многие не знают, что делать после выплаты ипотеки. Погашение долга осуществляется по определенной процедуре, включая получение справки из банка, написание заявления и погашение регистрационной записи. Тем не менее, хлопоты того стоят: ведь результатом является собственная квартиры без обременений.

Новое свидетельство на право собственности или выписка из ЕГРП?

При подписании договора купли-продажи ипотечной недвижимости в свидетельстве на право владения делают отметку о том, что жильё находится под обременением. После того, как все ограничения снимут, документ до 2020 года подлежал замене.

С 15.07.2016 года при оформлении права собственности на недвижимость вместо свидетельства выдается выписка из ЕГРП. В документе содержится вся актуальная информация о жилье на момент выдачи справки: его характеристики, данные владельца, зарегистрированное право владения, обременение (если есть). Выписку можно получить бесплатно только один раз.

Смотрите на эту же тему: Где лучше взять ипотеку на вторичное жилье под низкий процент? Самые выгодные предложения банков [y] года

Повторные свидетельства о праве собственности сейчас тоже не выдаются. При утере свидетельства, выданного ранее, при изменении характеристик объекта, фамилии владельца, снятии обременения (ипотека, арест) правообладатель может получить выписку на платной основе.

До посещения регистрационной палаты надо оплатить госпошлину (200 руб.) – в противном случае заявление не примут. Выдача документа занимает до двух недель. В перечне платных услуг банка может быть и подготовка документов для снятия обременения. В таких случаях сотрудники банка все формальности уладят самостоятельно.