Подробнее про возможность снижения ставки по ипотеке

Специалисты финансовой, экономической сферы делятся советами относительно снижения процентных ставок по ипотеке. Сделать это могут при желании многие заемщики, которые не хотят терять лишние средства при оплате кредитов. Снизить процентную ставку получится, если пользоваться такими простыми советами

:

- Нужно изначально подходить со всей внимательностью к выбору кредитного продукта, кредитора. Рекомендуется посетить банковское отделение, где у клиента имеется зарплатный счет. Там он сможет рассчитывать на получение привлекательных условий кредитования. В свою очередь процентная ставка может автоматически снизиться на пару пунктов.

- Если брать кредит по ипотеке, важно наличие хорошей кредитной истории. Хорошо, если она будет в том банке, где клиент планирует заключить договор. К примеру, он может взять займ на небольшую сумму или кредитку. После того, как долг погашен в срок, у клиента есть все надежды рассчитывать на жилищное кредитование с пониженной процентной ставкой.

- При покупке недвижимости следует внести первоначальный платеж. Желательно, чтобы он был максимально надежным. Ставка снизится в том случае, если риски для кредитора сократятся.

- Рекомендуется заручиться поддержкой платежеспособного поручителя, в роли которого может выступать близкий друг, родственник.

- Предоставление залога под ипотеку, к примеру, другого объекта недвижимости или авто.

- Участие в программе «ипотека с государственной поддержкой». Рассчитывая на бюджетные субсидии, можно надеяться на снижение ипотечных ставок. Тем не менее, семья, которая претендует на получение поддержки от государства, обязательно должна соответствовать определенным критериям, а также иметь документацию, которая подтверждает права на льготы.

Зная, как сократить процентную ставку, клиент банка сможет реализовать данные рекомендации на практике. Важно отметить, что совсем не обязательно переплачивать банку. Лучшие найти компромиссные условия сотрудничества и заключить соглашение, по которому каждый ежемесячный платеж будет заемщику по карману.

Ситуации, в которых банки готовы снизить ставку

Ввиду ситуации, сложившейся в банковской сфере, многие банки идут навстречу своим клиентам и снижают ставки по ипотечному кредитованию. Связано это с падением уровня ключевой ставки ЦБ РФ до 6%.

На самом деле вопрос того как уменьшить процентную ставку по ипотеке сейчас стоит достаточно остро. Законное желание клиента — сделать кредит максимально выгодным и удобным для себя. Зачем переплачивать, если есть возможность рефинансировать ипотеку в другом банке на более выгодных условиях? Чтобы не потерять вас, как клиента, банк может пойти на уступки и снизить ставку по ипотечному кредиту!

Назад к содержанию

Когда может понадобиться снижение ставки по ипотеке?

К изменению ставки не всегда ведет ухудшение материального положения семьи, иногда причиной может стать его улучшение. Как правило, на практике выделяются такие причины

:

- повышен размер заработной платы или уменьшен по причине смены должности, а также сокращения;

- в семье появляются иждивенцы, рождаются дети, планируется отпуск по уходу за малолетним ребенком, декрет;

- выход на пенсию, получение пособий от государства;

- другие причины, которые вызвали изменение состояния материального положения.

При появлении различных финансовых проблем банки готовы предложить такие варианты

:

- увеличение срока

, когда должен быть выплачен долг по кредиту на период трех-десяти лет, по причине чего будет уменьшена сумма выплаты на каждый месяц; - ипотечные каникулы

– отсрочка по выплатам на два года. В течение всего периода времени выполняется выплата процентов. Что касается тела кредита, то основной долг можно будет погасить несколько позже; - разработка индивидуального режима по выплатам

с учетом особенностей финансового положения человека, который выплачивает долг; - возможность оплачивать взносы в счет погашения задолженности за квартал

, но не ежемесячно, как установлено по договору с учетом наличия стандартного графика оплаты долга; - кредитные каникулы

– специалисты банка детально изучают финансовое положение заемщика и все существующие уважительные причины, которые стали основанием для получения данной льготы. При участии в госпрограмме процентная ставка снижается;

Сбербанк предлагает снижать процентную ставку в том случае, если услуга была оформлена в электронном виде. Подробности можно узнать на официальном сайте банковского учреждения. Заемщику выделяется персональный менеджер. Услуги оплачиваются при регистрации. Заявка в Росреестр подается online.

Программы господдержки

Данный способ снижения ставок по ипотеке окажется актуальным для семей, в которых недавно родился второй или третий ребенок. Программа господдержки семей с детьми предполагает установление максимально низкой процентной ставки по ипотеке в размере 6%.

Также рассчитывать на пересчет ставки по ипотеке могут семьи, в которых один из супругов недавно поступил на воинскую службу.

Таким образом, снизить ставку по ипотеке можно не только на этапе подписания договора кредитования, но и на этапе осуществления выплат. Своевременное обращение в банк с требованием о рефинансировании ипотеки поможет сэкономить немалую сумму денежных средств даже в случае незначительного снижения процентной ставки.

Об авторе

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Способы снизить ставку

По-другому рекомендуется действовать в том случае, если кредит оформлен, а банковская организация хочет сократить процентную ставку. Заемщик испытывает разочарование – он поспешил с заключением соглашения. Впрочем, из такой ситуации также имеется выход, поскольку переплата снижается по существующему ипотечному кредиту в том случае, если обратиться в кредитную организацию.

Как же сэкономить на процентной ставке, когда кредит уже получен? Доступны такие схемы ее снижения.

Рефинансирование

Берется «кредит на кредит». Делается это в том банке, в котором оформлялась ипотека. Тогда у заемщика не будет необходимости собирать большой пакет документов, производить оценку недвижимости, теряя на эти процедуры много времени. Обратившись в другой банк, нужно предварительно просчитать и выяснить, будет ли экономия существенной, а заключение соглашения на кредит — выгодным.

Желательно выполнить рефинансирование ипотечного займа, если разница в ставке будет в районе 1%.

Реструктуризация

Данная процедура дает возможность уменьшить/увеличить ежемесячный платеж и выиграть на переплате. Если доход заемщика увеличился, в таком случае стоит подать заявку в банк и приложить к ней документы, которые подтверждают данный факт. Аналогичные действия также проводятся и в случае досрочного погашения – сокращается срок соглашения, производятся выплаты большими суммами.

Субсидирование

Начать участвовать в государственных социальных программах никогда не поздно. Если заемщик является членом молодой семьи или поступил на военную службу, он может рассчитывать на субсидии от государства, а также снижение процентов. При рождении второго ребенка будет получен документ на материнский капитал. Данные средства можно использовать, чтобы снизить процентную ставку по ипотеке.

Суд

Во многих ситуациях нарушителем договора кредитования становится не только клиент, но и сам банк. Если права заемщика не соблюдены или он нашел определенную лазейку в документе, в таком случае ему рекомендуется обратиться в судовую инстанцию. Грамотный подход к судовому разбирательству позволяет снизить общую переплату по ипотеке. Тем не менее, заемщик обязательно должен быть уверен в личной правоте. В противном случае ему еще придется оплатить судебные издержки. Стоит отметить, что в момент судовых разбирательств нужно продолжать выплачивать задолженность по кредиту согласно графику, иначе банк в отношении должника будет проводить санкции.

Относительно утраты прав собственности на жилье следует сказать, что некоторые банки обязательно требуют застраховать данный риск на период ипотечного кредитования (где-то на три года – период исковой давности по действительным сделкам). Если же жилье было приобретено в новостройке, то данный титул страховать не обязательно.

Как правило, все тарифы на страховку рисков в первую очередь определяются индивидуально для всех заемщиков.

Страхование любого жилья полностью зависит от тех факторов, какие у здания перекрытия, наличие отделки, общее состояние жилья (техническое) и прочее.

Другие способы

Если квартира покупалась в новостройке, некоторые банки на момент строительства готовы дать ипотеку под достаточно высокую процентную ставку. Заемщик может после ввода нового дома в эксплуатацию оформить документ о собственности, оценить квартиру, застраховать ее и предоставить пакет документации в банк для снижения ставки до 3%.

Как уменьшить процент по уже оформленной ипотеке

Снижение ключевой процентной ставки ЦБ дает право гражданам, которые уже оформили ипотечный кредит, на уменьшение установленной ставки по ипотеке. Для этого достаточно обратиться в банк с соответствующим требованием. Главные условия для снижения процентной ставки – своевременное погашение предшествующих платежей и подтвержденная платежеспособность. Дополнительным требованием со стороны банка может стать – обязательное оформление страхования имущества, а также жизни заемщика.

Существует несколько основных способов снижения ставок по оформленной ипотеке:

- рефинансирование;

- реструктуризация;

- получение государственных дотаций.

Рассмотрим подробнее каждый из вариантов.

Можно ли снизить ставку по уже действующей ипотеке?

Чтобы получить льготы по оплате, нужно подать заявление в банк, в котором будут обосновываться причины изменения ипотечного соглашения. Без данного документа банковская организация не начнет разрабатывать дополнительный договор в рамках существующих программ по рефинансированию, реструктуризации задолженности.

Другой вариант – обращение в организацию, которая функционирует при господдержке (АИЖК). При наличии соответствующей возможности подается заявление на участие в программе господдержки для получения субсидирования, что позволит погасить часть долга. Как правило, деньги передаются банку напрямую, если они были накоплены на определенных счетах, которые финансируются федеральным бюджетом.

В случае соответствия требованиям программы по господдержке заемщик может получить выплату до 20% от общего размера займа. Важно, чтобы недвижимость подпадала под характеристики, которые указаны в правилах. Также должны иметься реальные подтверждения сложившейся сложной ситуации у должника и точное обоснование невыплаты задолженности.

Заемщик может самостоятельно подавать в финансовое учреждение заявление, в котором заключено соглашение ипотечного кредитования. Данный метод снижения процентов крайний, используется в том случае, когда рефинансирование/реструктуризация недопустимы по причине определенных нарушений по соглашению, наличию просрочек, появлению долгов по обязательным выплатам.

Реструктуризация долга

Реструктуризация долга поможет изменить условия договора ипотечного кредитования в случае, если доход заемщика официально существенно изменился – вырос либо сократился.

Если доходы заемщика увеличились, то для него окажется выгоднее увеличить сумму ежемесячных платежей для скорейшего погашения кредита. Банки зачастую соглашаются на подобную реструктуризацию, достаточно предоставить кредитной организации справку о доходах и соответствующее заявление.

В случае, когда доход значительно снижается, например, в связи с потерей работы, ни в коем случае нельзя переставать платить банку утвержденные взносы. Необходимо обратиться в банк с просьбой о реструктуризации ипотеки и предъявить документы, подтверждающие снижение дохода. Банковское учреждение может предложить продлить срок кредитования, тем самым уменьшив ежемесячный платеж, предоставить кредитные каникулы либо изменить график платежей.

Закон о снижении ставки по ипотеке

История с поднятием ключевой ставки с 10,5 до 17 % Центробанком в 2014г осталась позади для ипотечного рынка кредитования. На заседании в декабре 2020 правительство сократило ключевую ставку на 0,5 пунктов до 7,75%. Эксперты говорят о том, что в наступившем 2018 году Центробанк будет продолжать снижать ключевые ставки, благодаря чему банки смогут сократить размеры ипотечных ставок, а также увеличить спрос на недвижимость.

По прогнозам специалистов, в будущем рост рынка ипотечного кредитования только продолжится, в частности и благодаря программе государственных субсидий, которая была анонсирована Президентом РФ. Она будет доступна для семей, у которых с 1 января родится второй/третий ребенок. По ожидаемым прогнозам, средняя ставка сократится практически до 8%.

Рефинансирование ипотечного кредита

Рефинансирование означает перекредитование оставшегося долга на новых условиях. Банковские учреждения дорожат своими клиентами, поэтому зачастую соглашаются пойти навстречу заемщикам, которые подают заявления о рефинансировании. Однако, если Ваш банк отказал в просьбе снизить процент по ипотеке, — отчаиваться не стоит. Рефинансирование можно совершить и в сторонних банках, которые обычно готовы предложить более выгодные условия кредитования для того, чтобы привлечь новых клиентов. Получать согласие от текущего кредитора для этого не требуется.

Менее затратным окажется, конечно, рефинансирование в собственном банке. Для осуществления данной процедуры не придется заново собирать полный пакет документов или нести дополнительные расходы. Перекредитование в сторонней организации понесет ряд материальных затрат на оформление нового страхового полиса, оплату пошлины для оформления нового договора ипотечного кредитования, а также оценку недвижимости. Помимо этого, придется потратить время на сбор документов для банка.

Однако, несмотря на возможность дополнительных расходов, по подсчетам экспертов даже незначительное понижение ставки ипотечного кредитования (на 0,5 п.п.) принесет немалую выгоду заемщику. Так, снижение ставки по ипотеке на 2-3 пункта приведет к уменьшению среднемесячных платежей на 8-12%. Невыгодным окажется рефинансирование лишь для тех заемщиков, которые уже выплатили большую часть ипотечного кредита.

Как снизить процент по ипотеке в Сбербанке

Многие заемщики, оформившие ранее ипотеку под действующий на тот момент процент, желают пересмотреть условия договора из-за снижения ставки. Такую возможность банк предоставляет только добропорядочным плательщикам, которые каждый месяц вносили взносы без задержек.

Поскольку с сентября 2020 года льготная программа в Сбербанке закрыта, то клиентам предлагают альтернативные способы выхода:

- реструктуризация;

- рефинансирование;

- пересмотр условий договора по судебному решению.

Подача заявления

Чтобы уменьшить процент по действующему ипотечному кредиту, надо подать соответствующее заявление лично в ближайшее банковское отделение (по закону его обязаны принять) или через официальный сайт Сбербанка. После рассмотрения, банк сообщит заемщику о своем решении.

При этом, необходимо соблюдение определенных условий:

- своевременное внесение платежей по ипотеке;

- кредитное соглашение было подписано более 1 года назад;

- размер ипотечной задолженности не менее 500 000 руб.

Заявки соискателей рассматриваются аналитическим отделом Сбербанк в течение 10 рабочих дней.

Реструктуризация или рефинансирование в Сбербанке или в другом банке

Если клиент не в состоянии исправно выполнять свои долговые обязательства перед банком, он может подать заявку на реструктуризацию имеющейся задолженности. Под этим подразумевается изменение условий предоставленного кредита с целью уменьшения размера платежа, получения льготной отсрочки, сокращения сроков или смены валюты.

Путем сокращения срока выплаты ипотеки возможно снизить процент ставки на 0,5-1%. Для проведения подобной процедуры заемщику надо подать заявление в банк. Но, для получения положительного ответа, нужны весомые доводы, подтвержденные документально. Причины могут быть следующими:

- призыв на армейскую службу;

- рождение ребенка;

- сокращение с работы;

- утрата трудоспособности из-за болезни или серьезной травмы;

- значительное уменьшение денежных поступлений в семейный бюджет.

К заявке потребуется приложить следующие документы:

- справка с текущего места работы, в которой указан настоящий уровень дохода;

- копия приказа, согласно которому соискатель был переведен на другую должность или уволен;

- справка о начислении пенсии;

- бумаги, подтверждающие основания.

Рефинансирование в Сбербанке

Еще один вариант – это рефинансирование. Суть в том, что берется новый кредит и им погашаются все имеющиеся долговые обязательства в Сбербанке или сторонних финансово-кредитных организациях. Смысл в подобном шаге есть, при наличии разницы между ставками не более 2%.

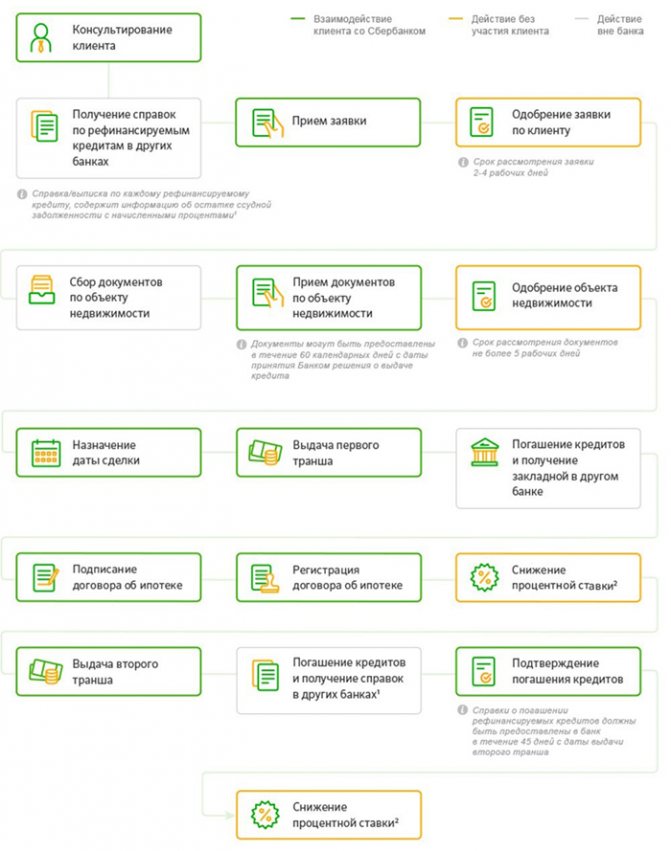

Инфографика рефинансирования ипотеки в Сбербанке

Итоговые 3 шага заемщик должен успеть выполнить за 2 месяца. Иначе банк начнет взыскивать кредит. Если же клиент не укладывается в этот срок, он может попросить отсрочку.

Заявку можно отправить непосредственно на онлайн-ресурсе Сбербанка, но система сразу перебрасывает на «ДомКлик». Там потребуется войти в Личный аккаунт и пройти недолгую процедуру регистрации через Сбербанк-Онлайн.

Какие потребуются документы:

- паспорт российского образца;

- заявление;

- справка о текущем доходе;

- ксерокопия трудовой книжки;

- кредитный договор с банком.

Уменьшение ставки через суд

Решить вопрос со ставкой по ипотеке можно через суд. К подобному шагу вынуждены прибегать заемщики, когда банковские структуры по собственной инициативе начинают повышать проценты по кредиту.

В такой ситуации пишут заявление в судебный участок по месту регистрации. На разбирательство в суд приглашается сотрудник банка, который будет объяснять, почему происходило завышение процентных начислений. На основании всего изложенного, судья принимает решение в ту или иную сторону.

Для обращения в суд понадобится собрать следующие документы:

- ксерокопия паспорта или иного документа, идентифицирующую личность заявителя;

- вид на жительство (если обращающийся не является гражданином РФ);

- копия договора по ипотеке;

- квитанции (чеки) о ежемесячном внесение ипотечных платежей;

- копию свидетельства о праве владения недвижимостью;

- квиток о внесении госпошлины.

Обязательно надо взять с собой оригиналы всех документов.

Все то время, что будет проходить судебный процесс, заемщику придется выплачивать кредит по завышенной ставке. Если он выиграет суд, то в дальнейшем банком будут возмещены затраты.

По программе господдержки многодетной семьи и другие программы

Снижение ставки по ипотечным кредитам в Сбербанке актуально только для наиболее распространенных льготных программ, например:

- На строящуюся жилплощадь. Предоставляется возможность купить строящиеся или готовые апартаменты у конкретного застройщика. Ставка составит от 4,1% при первоначальном взносе – от 10%. Выдается сумма от 300 тыс. руб. на срок до 12/30 лет в зависимости от условий застройщика. Обязательно страховать залоговую квартиру.

- С господдержкой. Рассчитано на покупку квартиры в готовой или еще нет новостройке под ключевой процент от 2,6% – при времени рассрочки от 1 до 7 лет, 6,1% – более 12 лет. Первоначальный взнос – от 15% от субсидируемой суммы. Существующие надбавки: +0,3% – при отказе от электронной регистрации, +1% – когда заемщик не страхует жизнь и здоровье.

- Господдержка семей с детьми. Ставка по ипотеке стартует от 1,2%, первый взнос – от 15%, максимальный лимит – 12 000000 руб. Условие выдачи такого кредита – чтобы в период с 2018 по 2022 год в семье родился ребенок.

- С привлечением маткапитала – допускается использовать материнский капитал. Ставка -от 4,1%, при сроке рассрочки до 30 лет. Капитал может послужить первоначальным взносом. Кстати, мат.капитал можно использовать как первоначальный взнос по ипотеке – читайте подробнее.

Участие в подобных программах позволяет значительно снизить кредитную нагрузку на заемщика. Чтобы воспользоваться своим законным правом, надо подать в банк заявление. После рассмотрения, заемщик получит ответ – входит ли он в число льготников или нет. А условия, следующие:

- размер семейного бюджета не должен превышать двух прожиточных минимумов, действующих в регионе проживания заемщика (показатель берут за предшествующие 3 месяца);

- на выплату ипотечных платежей уходит более 30% общего дохода семьи.

Заявку можно подать на сайте Сбербанка или «ДомКлик».

Специальные программы от застройщиков

Под этим подразумевается приобретение жилья в новостройках с господдержкой. При оформлении в онлайн-режиме ставка будет от 4,1%. По эскроу-программе и при банковском финансировании строительства первые 2 года процент составит всего 2,6%. Выдаваемый лимит – до 12 000 000 руб., сроком до 20 лет.

Кроме этого, весной была запущена акция от государства по выдаче льготной ипотеки под 6,5% годовых, как мера поддержки строительства и экономики. Подобный шаг дает возможность гражданам значительно сэкономить и приобрести более лучшее жилье. Предложение действует до 1 ноября 2020 г. и распространяется на жилплощадь, стоимость которой не превышает 8 000 000 руб.