Ипотечное кредитование – это самый распространенный способ стать собственником жилья не только в России, но и за границей. Покупка квартиры или дома за рубежом можно рассматривать как выгодную инвестицию, которая со временем только вырастет в цене. Наиболее привлекательна с этой точки зрения ФРГ.

Здесь ипотечный займ на равных условиях выдадут местному жителю и нерезиденту. Поэтому ажиотаж вокруг этой темы нарастает, а вместе с ним увеличивается и количество вопросов об оформлении ипотеки в Германии. На каждый из них будет отвечено в статье.

Особенности ипотеки в Германии

Россия позже других крупных мировых держав начала выдавать своим гражданам целевые кредиты под покупку жилья. Это привело к тому, что ипотечная система к 2018-2019 годам только формируется и не может предложить такие же низкие ставки, как в США и Европе.

Если внимательно рассмотреть банковскую систему европейских стран, то станет понятно, что в наиболее выигрышной экономической позиции Германия. Это позволяет ей не поднимать ставку по ипотеке выше 5% годовых для нерезидентов и 2% годовых для своих граждан. А в 2020 году процент по жилищным займам достиг своего предельного минимума. И все это на фоне стабильной экономической обстановки и растущем спросе на доступное жилье.

Естественно, что для россиян становятся интересны предложения немецких банков. Все чаще они оформляют ипотеку не в РФ, а именно в Германии. Но перед тем, как отправиться в страну на поиски недвижимости, нужно разобраться в особенностях жилищного займа в ФРГ. Специалисты насчитывают их не так уж и много.

Спрос и предложение

Спрос в стране значительно опережает предложение. Хорошие варианты встречаются редко, поэтому популярны предложения о покупке квадратных метров в домах:

- Которые на стадии строительства и будут сданы в эксплуатацию через 2-3 года;

- Чье строительство только запланировано (по закону квартиру можно продать даже в здании, под которое даже не вырыт котлован).

Существуют и предложения на вторичном рынке жилья, но они отличаются от российских. Дело в том, что на каждый сданный в эксплуатацию дом застройщик дает гарантию в 100 лет. Исходя из этого, квартира в «возрасте» 80 лет может числиться новой и в хорошем состоянии. А вторичке не самого лучшего качества может быть и 200 лет. Такие предложения мало интересуют иностранцев.

Стоимость квадратных метров

Как и в любой другой стране, в Германии цена на недвижимость зависит:

- От местонахождения относительно центра и близости транспортной развязки;

- Времени постройки;

- Площади.

Существует и еще одно сугубо местное правило – самое дешевое жилья находится на востоке страны, а самое дорогое строится на западе. Разброс цен достигает 1 500 евро за квадрат.

Вторичный фонд относится к самым недорогим в ФРГ. Если за квадратный метр в новостройке в Мюнхене нужно отдать 4 000 евро, то вторичка при равных условиях будет стоить около 1 500 евро за метр.

Порядок перевода суммы

На разные виды недвижимости немецкие банки устанавливают свои правила проведения транзакции. Если заемщик приобретает уже готовое жилье, то финансовое учреждение переведет на счет продавца полную сумму. В случае покупки квартиры в еще строящемся доме банки будут производить транши частями. Обычно первая транзакция – самая крупная, а остальные делятся на одинаковые или неравнозначные части.

Требования к титульному заемщику

В Германии банки ответственно относятся к проверке материального положения потенциальных заемщиков. Для кредиторов важно, чтобы доходы были получены легально, а солидная сумма несколько лет, как минимум, должна лежать на счету в немецком кредитном учреждении.

За счет скрупулезной проверки подготовка документов на ипотеку растягивается на 3-4 месяца в среднем. В редких случаях вопрос решается в течение 2 месяцев.

Затраты

Ипотека в Германии – это не только первый взнос и ежемесячные платежи. Оплачивать придется обязательные услуги:

- Риэлтора;

- Агентства по переоформлению права собственности;

- Нотариуса и не только.

Если иностранец планирует купить квартиру, дополнительные траты составят до 5% от ее стоимости, а дом обходится еще дороже – минимум 10% от общей суммы, не включая ежегодных расходов по обслуживанию банковского счета.

Ипотека в Германии, как один из лучших способов инвестирования свободных денег

Квартира в Германии в ипотеку стоит достаточно дорого, но такая покупка более чем выгодна по следующим причинам:

- Крайне высокая стоимость аренды

Квартира в Германии в ипотеку легко может быть сдана в аренду, и таким образом, жильцы будут выплачивать ежемесячные взносы почти полностью, и владельцу придется выплачивать лишь пару сотен евро.

- Постоянно растущая цена жилья

Немецкие строительные компании попросту не справляются с количеством желающих приобрести себе дом или квартиру. Быстро распродаются даже жилье, которое будет сдано в эксплуатацию лишь через 2-3 года.

О росте стоимости на квартиры говорит то, что лишь за 2020 год прибавка составила порядка 4%, что является рекордом среди всех стран Евросоюза.

И если подобный темп роста сохранится, то уже через 10 лет недвижимость отобьет свою стоимость на 40%, а через 20 лет жилье практически полностью окупит себя.

- Низкие проценты по кредиту

Проценты по ипотеке в Германии одни из самых низких в мире. И чем больше первоначальный взнос, тем ниже будет процентная ставка. В обычных условиях, ставка ипотечного кредитования составляет 3-4%, а если внести половину стоимость жилья в виде первоначального взноса, то ставка будет снижена до 2%!

Учитывая, постоянный рост арендной стоимости можно сдавать квартиру постояльцам и получать небольшой, но стабильный доход и покрывать процентную ставку банка.

Ипотека в Германии для россиян достаточно выгодна, и не стоит отказываться от возможности сделать свою жизнь лучше.

Чем выгоден кредит в Германии для россиян

Ипотека в Германии для российских граждан представляется довольно выгодным мероприятием по многим причинам.

Основные собраны в следующем списке:

- Исключительное качество немецких жилых зданий – застройщики не экономят на материалах и стараются применять новейшие технологии при возведении сооружений.

- Рекордно низкие ставки по ипотеке – в прошедшем 2020 году отмечены самые низкие показатели за десятилетие.

- Гибкие требования и условия заключения контракта с финансовым учреждением – клиенты, планирующие приобрести дом/квартиру за 100 000 евро и выше, могут рассчитывать на индивидуальное снижение ставки, льготные условия по договору и другие бонусы.

- Право сдавать недвижимость в аренду – несмотря на то, что по немецким законам квадратные метры, купленные в ипотеку в Германии (для россиян и не только), полностью принадлежат банку до момента закрытия договора, квартиру можно сдать в аренду, что будет частично покрывать затраты на оплату кредита.

Финансовые учреждения Германии положительно относятся к тому, что заемщик планирует сдавать жилье в аренду. Это рассматривается как дополнительный доход, который свидетельствует в пользу платежеспособности клиента. Если на стадии переговоров с банком упомянуть, что квартира будет сдаваться, то можно добиться снижения процентной ставки или других послаблений.

Большим плюсом для россиян является тот факт, что кредитные учреждения ФРГ не предъявляют отдельных требований к иностранцам. Даже в условиях непростой политической обстановки граждане РФ могут быть уверены, что отношение к ним будет таким же как к немцам, хорватам или американцам. Главное, что беспокоит менеджеров банков при рассмотрении ипотечной заявки – это 3 характеристики клиента:

- Платежеспособность;

- Постоянная работа;

- Наличие средств для уплаты первоначального взноса.

Если россиянин соответствует заявленным требованиям, то сможет без проблем взять ипотеку в Германии.

Счет и работа с банком

Если Вы покупаете доходный дом в Германии, то счет обязательно нужен для поступления арендной платы. К слову, у доходной недвижимости банковский кредит может покрываться из дохода со сдачи жилья в аренду

.

- Открытие счета — бесплатно.

- Стоимость за обслуживание — 150 евро в год.

- Карта банка — 10-20 евро.

Деньги с карты можно свободно переводить в России или снимать в любом банкомате. Карта отправляется по почте в РФ или в ФРГ — на адрес приобретённого дома или по доверенности.

Счетом можно управлять через сайт, доступен онлайн-банкинг — аналог «Сбербанк-онлайн». Мы помогаем оформить счёт в течение одного дня с функцией онлайн-банкинга (управление через сайт), можно управлять из России.

Для оформления ипотеки в Германии надо пополнить счет в банке. Есть 3 варианта:

- Переводом из России.

- Наличными средствами в банке (до 10 000 евро).

- Удобнее всего через интернет — доступен онлайн-банкинг, можно делать переводы.

Ипотека для иностранцев: условия, сроки и ставки

Кредитные учреждения ФРГ с большим удовольствием открывают кредиты иностранцам. В роли заемщика могут с одинаковым успехом выступать:

- Физические лица;

- Юридические лица.

Проще оформляются договора на суммы свыше 100 000 долларов. Для многих кажется странным, но в немецких банках получить крупный кредит гораздо легче, чем небольшой. Это объясняется определением платежеспособности клиента – человек со стабильно высоким заработком будет выгодным клиентом, который оформит в ипотеку престижную недвижимость.

В первый раз кредитоваться в Германии сложнее, чем в последующие. Помимо стандартного пакета бумаг с заемщика попросят увеличить первоначальный взнос до 50% от стоимости жилья. В последующем размер взноса снизится до 20%, а в зависимости от суммы сделки может быть и вовсе сведен к нулю.

На этапе переговоров с банком заемщик может увеличить первоначальную сумму на 20-30%. На такие изменения банк идет охотно, параллельно снижая ставку по ипотечному займу.

Срок жилищного кредита в Германии обычно рассчитывается пятилетиями, но официально минимальная граница установлена на отметке в 3 года. Максимальным будет срок в 30 лет. Иностранцы, берущие деньги на покупку жилья в кредит, должны знать, что на расчет ставки срок ипотечного договора влияет в первую очередь – на каждые 5 лет накидывается 0,5%. Чаще всего договор заключается на 10-15 лет. Это – оптимальный для Европы период погашения займа.

Смотрите на эту же тему: Что надо делать дальше после полного погашения ипотеки?

Требований к потенциальному заемщику у немецких банков немало, но наиболее часто выдвигают следующие:

- Наличие действующего счета в одном из финансовых учреждений ФРГ – он должен быть открыт не позднее 2 лет до подачи заявки на кредит и регулярно пополняться.

- К возрасту заемщика – на момент заключения договора клиент банка должен достичь 21 года, а на дату погашения ипотеки быть не старше 65 лет.

- Подтверждение доходов – от ФЛ требуется справка о доходах за 6 месяцев, а от ЮЛ выписки со счетов за 2 прошедших года.

- Подготовка справок о размере ежемесячных обязательных платежей.

Если заемщик уже имеет кредитные или алиментные обязательства, то должен документально доказать, что регулярно проводит платежи. Исходя из этой информации, банк выявляет процент от дохода, который будет вместе с ипотекой уходить на обязательные транши. По закону они не должны превышать 35% от всех доходов, включая средства, полученные от сдачи в аренду недвижимости.

Финансовые учреждения Германии берут в расчет только доходы, полученные на территории их страны. При оформлении жилищного кредита заработки иностранца на родине не принимаются в качестве доказательства платежеспособности. Поэтому ФЛ должны иметь стабильный доход от работы по найму, а ЮЛ быть зарегистрированными в ФРГ и тут же вести свою основную деятельность.

Условия ипотеки для россиян

В качестве основного условия ипотеки в республике Германии называется низкий процент ежемесячных выплат по ставке для погашения тела кредита. Это позволяет купить недвижимость даже иностранным гражданам, открывая для них возможность безболезненного отчисления средств в течение назначенного по договору периода. Поэтому большинство россиян, едва они обживутся в ФРГ, предпочитают взять в банке ипотечный кредит, чтобы купить себе жилье.

Чтобы вступить во владение купленной квартирой, сначала нужно выяснить цены в евро, определить подходящий для проживания район, сопоставить свои финансовые возможности в перспективе и имеющиеся под рукой наличные средства. Часто помощь в выборе объекта покупки оказывают специальные консультанты – в Сбербанке такого точно нет.

Германское правительство действительно прикладывает все усилия, чтобы привлечь иностранных граждан к покупке недвижимости, оказывая, в том числе, и консалтинговые услуги. Идти для этого никуда не нужно, сотрудник банка, оформляющий ипотечный заем, обычно владеет всей информацией о рынке недвижимости в своем районе, может дать разумный совет покупающему жилье иностранцу.

Процентные ставки

Жилищную ипотеку в федеративной Германии отличают выгодные условия: средняя ставка держится на уровне 5-6, но иногда по акции бывают скидки до 2-3 %. Перед тем, как брать кредит, заемщик должен изучить предложения нескольких (достаточно 3-4) банков, встретиться с их представителями и пообщаться на месте, а уже потом выбрать один, наилучший.

Для первого ипотечного кредитования обычно называют взнос в 40-50 % от общей стоимости договора. Эти деньги придется собрать, чтобы сразу же заплатить в банке. После полной выплаты займа для последующих кредитов ставка падает до 20 % (иногда ее отменяют вообще). Оправдавший доверие клиент заслуживает совсем иного отношения, чем новичок: отсюда и снижение годовых и ежемесячных процентов по кредитам.

Инструкция по оформлению ипотеки

Консультанты настоятельно рекомендуют до получения ипотеки провести небольшой анализ, обзор рынка недвижимости, обозначить сферу своих интересов – дом, квартира, особняк. «Примерить» на себя вероятность выплаты займа с учетом долгосрочного планирования.

Немецкое государство относится к одному из самых стабильных в Европе, в нем редко что-то меняется кардинально. Но даже с учетом этого возможно изменение (уменьшение) процентной ставки с целью привлечения нового клиента. Несколько сотен или даже тысяч евро никому не будут лишними, поэтому до того как получить ипотеку, следует подготовиться – собрать нужную информацию.

Плюсы и минусы

Оформление кредита в Германии в первый раз, да еще иностранцем, сопряжено с определенными трудностями. Как и любая серьезная структура, банк страхует свои средства от различных непредвиденных случаев, поэтому для россиян, как нерезидентов, процент выплат будет достаточно высоким. Понадобится также предъявить выписку о своих доходах за последних 12 месяцев (обязательное условие).

Это все минусы, а к плюсам следует отнести реальный шанс обзавестись собственным жильем, не выплачивая грабительские отчисления в пользу заимодателя. Опыт показывает, что выплата ипотечного займа вполне реальна. Доказательством этому утверждению служит число россиян, которые легализовались заграницей и приобрели себе недвижимость на территории Евросоюза.

Чтобы стать полноправным владельцем квартиры или дома на немецкой земле, совсем не обязательно долго копить деньги, открывая сберегательные вклады. Открытый ипотечный заем в одном из местных банков позволяет сравнительно быстро и без особых проблем купить жилье. В будущем его можно сдавать его в аренду или же проживать самому.

Основные параметры

| Срок | в среднем 20 лет |

| Процент | 1,5% — 2% |

| Величина кредита от стоимости недвижимости | Максимум 70%, для иностранцев 50% на первый кредит |

| Минимальный первоначальный платеж | 30%, для иностранцев 50% |

| Возраст заемщика | 18 лет (на момент выдачи) -65 лет (на момент завершения выплат) |

| Доля оплаты кредита в доходе заемщика | 35% |

| Досрочное погашение | должно быть прописано в договоре |

| Дополнительные суммарные затраты при оформлении кредита | Примерно 1% |

На что обратить внимание заемщику

Процедура оформления кредита на приобретение жилья таит в себе немало подводных камней. Иностранцы не всегда уделяют внимание тонкостям получения займа, а после подписания договора сожалеют о своей торопливости. Еще на стадии переговоров с финансовым учреждением нужно обратить внимание на следующие моменты:

- Вид ипотеки – наиболее выгодным является выбор кредита с фиксированной ставкой на весь период действия договора (об этом речь пойдет ниже).

- Соотношение размера платежа и уровня доходов – оптимальным вариантом будет 40% от заработка.

- Наличие личных сбережений – первоначальный взнос колеблется около 30%-50% от стоимости жилья, а дополнительные расходы составят не менее 10% от общей суммы.

- Важно учитывать, что немецкие банки педантично оценивают все возможные риски. Поэтому сумма кредита напрямую зависит от того, каким образом будет оценена личность потенциального заемщика.

Что надо знать?

Ипотечные кредиты выдаются как правило аннуитетным займом, так как не изменяющиеся платежи представляют хорошую основу расчета для клиента.

Аннуитетный займ

Аннуитетный займ — это форма финансирования недвижимого имущества. В Германии процентная ставка кодифицируется, как правило, на 5, 10 или 15 лет. Затем договор может быть расторгнут или продлен. Схема расчета немецкого ипотечного кредита довольно проста и понятна. С суммы ипотечного кредита, финансирующий банк снимает за предоставление кредита, свои годовые проценты (Zinsen). Кроме этого, клиент банка выбирает годовой процент погашения тела кредита (Tilgung) Из этих двух величин и складывается общий платеж (Rate). Далее эта сумма делится на 12 месяцев и таким образом рассчитываются ежемесячные расходы по содержанию кредита. Перерасчет кредита происходит каждый месяц после выплаты ежемесячного аннуитетного платежа. При этом аннуитетный платеж остается неизменным на весь срок кредитования в то время как сумма с которой рассчитываются годовые проценты (Zinsen) ежемесячно уменьшается, а выплаты по возвращению тела кредита (Tilgung) ежемесячно увеличиваются.

Право собственности

Недвижимость полностью переходит в вашу собственность только после окончательного погашения ипотечного займа. Несмотря на это, недвижимость можно в любое время продать, предоставив банку гарантии выплаты остаточной суммы кредита, например из денег, полученных за продажу жилья.

Размер процентов

Размер процентов по ипотечным кредитам в Германии составляет нa данный момент около 1,5 – 3,5% годовых. Такая низкая процентная ставка а так же возможность получения бессрочного вида на жительство (для юридических лиц), делает оформление ипотечного кредита, на приобретение недвижимости для российских граждан, очень привлекательным.

Налоговый зачет

В соответствии с соглашением об избежании двойного налогообложения между Россией и Германией, российские налоговые органы предоставляют налоговый зачет на подоходный налог, выплаченный в Германии.

Единоразовые расходы

Единоразовые расходы при покупке недвижимости в Германии расчитываются от суммы, зафиксированной в договоре о купле-продаже:

- 3,5% — налог на покупку;

- 2,0% — расходы по нотариальному и юридическому оформлению;

- 3,5% — услуги маклера;

- 2,5% — услуги ипотечного брокера.

Аннуитетные платежи — равные друг другу платежи, выплачиваемые через определённые промежутки времени, содержащие денежные средства на оплату процентов и частичный возврат кредита. Если кредит погашается аннуитетными платежами, значит, каждый месяц вы будете платить по кредиту одинаковую сумму независимо от того, находитесь ли вы в начале или в конце срока кредита.

Виды погашения ипотеки

Российская система кредитных займов существенно отличается от той, что действует в ФРГ. Поэтому иностранцам непросто сразу разобраться в тех видах погашения кредита, которые предлагает им банк. В разделе будут разобраны плюсы и минусы всех вариантов.

Фиксированная процентная ставка

Это самый популярный вариант. Суть предложения заключается в том, что на протяжении действия договора заемщик ежемесячно выплачивает одну и ту же сумму. В первые годы ее большая часть состоит из процентов по кредиту, а в последующие – плавно перетекает в тело займа. Но клиент банка разницы не замечает, так как для него сумма не меняется.

Такой вариант для россиян наиболее удобен, так как позволяет на несколько лет вперед просчитать свои расходы и доходы. Это несомненный плюс фиксированной ставки, но и минус у нее тоже существует – при общем снижении процентов по ипотеке за годы прошедшие после подписания договора заемщик не сможет воспользоваться шансом уменьшить свое кредитное время с помощью перезаключения соглашения с банком.

Погашаемая закладная

Эта система в России известна мало, а вот в Европе она выступает в качестве классического варианта ипотечного займа. В ФРГ такой вариант погашения выстраивается на следующих нюансах:

- Основа платежей – погашение процентов по займу, которые не зависят от количества лет.

- Клиент сам предлагает, какую долю кредита он хотел бы погашать ежегодно – меньше 1% эта сумма не может быть.

- К указанной сумме добавляется процентная ставка.

- На основе полученных цифр рассчитывается срок кредита.

Для россиян этот вариант удобен тем, что допускает смену графика платежей в пользу большей суммы погашения. Сделать этом можно в виде разового транша.

К минусам погашаемой закладной относят сложности с досрочным погашением жилищного займа, если в будущем материальное положение титульного заемщика улучшится.

Выплата только процентов

В Германии этот вариант не самый популярный, так как сопряжен с рядом рисков для финансовых учреждений. В первую очередь он не подходит тем, кто планирует взять крупный займ с небольшой долей первоначального взноса. Банки просто не предложат такой способ погашения кредита клиенту.

Он заключается в выплате процентов равными долями в течение срока действия соглашения, а тела займа – одним траншем в последние месяцы.

Обычно получить ипотеку с погашением только процентов могут лица, планирующие приобрести объекты недвижимости для коммерческих целей или для сдачи в аренду. При содействии опытного ипотечного брокера можно убедить банк в том, что именно такой погашения кредита удобен ему в конкретном случае.

Для банковской сферы ФРГ характерен индивидуальный подход к любому клиенту. При четких общих требованиях менеджеры внимательно рассматривают каждый случай и подбирают приемлемый вариант платежей.

Как выбрать размер ежемесячного взноса

Определить сумму, которую придётся уплатить в течение первого года в пользу банка, несложно. Для этого достаточно знать сумму кредитования, срок и процентную ставку. Например, при ипотеке на 10 лет суммой €100 тыс. под 3,22% годовых в первый год вы заплатите банку €3220 в качестве процентов, или по €268,33 в месяц. Эта сумма не погашает ваш долг, а оплачивает кредитные проценты. Сам долг будет погашаться суммой, которую вы сможете платить свыше стоимости процентов. Например, если вы в состоянии платить по €600 в месяц, то тело кредита будет погашаться на €331, 67 в месяц, или примерно €4 тыс. в год. То есть за первый год вы выплатите примерно 4% ипотеки. Эта величина в Германии имеет название Tilgung.

Чем выше этот показатель, тем выше ежемесячный взнос, но и быстрее скорость погашения долга. Как правило, в немецких банках Tilgung составляет 1%, но при таких условиях погасить заём за 10 лет точно не удастся. Но при запросе на более высокий Tilgung растёт и процент. При показателе Tilgung в 4% процент по ипотеке составит уже не 3,22%, а 3,42%. Это своеобразная защита банков от слишком скорой и невыгодной им выплаты долга.

Чтобы избежать этой банковской ловушки, существует Sondertilgung – возможность один раз в год вносить некую сумму для погашения собственно долга без погашения процентов. Как правило, она составляет 5% или 10% от суммы начального долга. Очень важно, чтобы в вашем ипотечном договоре была прописана такая возможность.

Тонкости ипотечного кредитования

Чтобы быть уверенным в том, что соглашение с банком заключено на взаимовыгодных условиях, нужно изучить основу ипотечной системы Германии, о некоторых аспектах которой речь пойдет ниже. вариант погашения кредита удобен ему в конкретном случае.

Для банковской сферы ФРГ характерен индивидуальный подход к любому клиенту. При четких общих требованиях менеджеры внимательно рассматривают каждый случай и подбирают приемлемый вариант платежей.

Лимит ипотечного кредитования

Стандартный жилищный займ не превышает 65% от общей стоимости приобретаемого жилья. Это возможный максимум, который могут дать банки. При такой сумме ставка будет весьма привлекательной для клиента, а срок кредита установлен в рамках 10-15 лет.

Если денег на крупный первоначальный взнос у клиента нет, то ему придется запрашивать у банка больший ипотечный лимит. Финансовое учреждение может пойти на встречу клиенту, но в этом случае поднимет процентную ставку. В зависимости от ситуации она может подняться вдвое. Автоматически вырастет и срок действия договора – до 20-25 лет.

Переплаты и недоплаты

Педантичные немецкие банкиры не принимают отсрочек ежемесячных траншей по кредиту. Такие явления как «ипотечные каникулы», «перерыв» или «реструктуризация долга» в Германии неизвестны. Поэтому перед оформлением ипотеки иностранцам стоит просчитать, смогут ли они добросовестно выполнять свои обязательства.

Но, несмотря на строгость, банки гибко подходят к ежемесячным выплатам, допуская:

- Повышение ставки для сокращения срока кредитование;

- Понижение ставки для продления договора;

- Изменение графика платежей (за весь срок сотрудничества с банком такое возможно сделать 2-3 раза);

- Единовременные долевые выплаты.

Последний пункт существенно сокращает долевое бремя. Если клиенту необходимо, то финансовое учреждение вносит в договор пункт о единовременном транше 1 раз в год в размере 5% от оставшегося долга. Сумма устанавливается в размере 1-5%. Больший платеж банки обычно не принимают.

Сроки оформления

От начала изучения рынка недвижимости до совершения сделки в Германии проходит около 4 месяцев. Из них:

- 1,5 месяца занимает поиск объекта недвижимости;

- 4 недели уходят на визит в банки;

- 4 недели уходят на визит в банки;

- 2-3 недели нужно выделить на сбор документов;

- до 4 недель кредитное учреждение рассматривает заявку;

- 2-3 дня регистрируется сама сделка.

Ряд банков рассматривает заявку в течение 1,5 месяцев. Поэтому договариваясь с продавцом, нужно прописывать в соглашении длительный срок расчетов.

Срок ипотеки

Рассматривая практику ипотечного кредитования в Германии, выясняется, что средний срок займа составляет 10 лет. Россияне могут оформить договор с банком на 5-40 лет.

Немцы осторожно относятся к рискам невыплаты кредита. В стране редко доходит до продажи квартиры с торгов в случае пропуска нескольких платежей. Если у заемщика возникают серьезные материальные проблемы он сразу сообщает о них в финансовое учреждение. После рассмотрения заявки ему идут на встречу и продлевают действия договора, параллельно снижая ежемесячную кредитную нагрузку.

Смотрите на эту же тему: Что такое ипотека в силу договора и в силу закона: главные отличия

Страхование жизни

Большая часть немецких банков практикует выдачу ипотеки только при обязательном страховании жизни заемщика. Это делается с согласия клиента и обеспечивает обеим сторонам соглашения материальную безопасность при наступлении страхового случая.

Самый распространенный вариант страхования – это Risikolebensversicherung. Он выстраивается по следующей схеме:

- Застрахованное лицо вносит платеж каждый год;

- В случае смерти клиента полное возмещение получает его семья;

- Если страховой случай не наступил, то компания выплачивает клиенту всю накопленную сумму.

Выплата может быть единовременной или раздробленной на несколько частей.

Поданные на рассмотрение документы кредитное учреждение тщательно проверяет. Если в них обнаружатся ошибки или подлог, то потенциальный заемщик не получит жилищный займ в ФРГ. Все последующие попытки будут прерываться на стадии переговоров с банком.

Дополнительные расходы при покупке недвижимости в ФРГ

Расходы покупателя объекта недвижимости складываются из:

- Сумма займа (тело кредита);

- Проценты, назначенные банком;

- Дополнительные расходы.

Они рассчитываются в процентах от цены недвижимости:

- Государственный налог – 3,5-6,5%;

- Оформление права собственности – 0,5-1%;

- Нотариальные услуги – 1,5-3%;

- Услуги маклеров, брокеров и риэлторов – 3-6%;

- Внесение данных в кадастр – 0,5%;

- Банковская комиссия за оформление документов на займ – 1%;

- Аудит квартиры или дома – 0,5-1,5%.

Кроме перечисленных расходов, существуют и фиксированные ставки:

- Оценка объекта недвижимости в качестве залогового объекта – 1 500 евро;

- Оформление выписок и ведение банковского счет – максимум 150 евро (каждый год).

В среднем на момент заключения сделки заемщик должен иметь на руках не менее 10 000 евро свободными деньгами.

Стоит учитывать и содержание недвижимости, которое в Германии обходится значительно дороже, чем в России. Просрочка ежемесячных платежей приведет к моментальному отключению от воды и газа.

Требования к заемщикам

К гражданам Германии и нерезидентам страны банки предъявляют одинаковые требования. В фаворе у кредитных учреждений следующие категории потенциальных клиентов:

- Находящиеся на государственной службе;

- Имеющие фиксированный заработок выше среднего уровня;

- Получившие высокие баллы по шкале Шуфа.

Последний пункт списка касается кредитной истории заемщика. Наиболее высокие баллы получают те, кто добросовестно относился к финансовым обязательствам на родине и за границей. Если кредитной истории у заявителя нет, то это будет отнесено банком к явным недостаткам.

Важным для менеджеров будет и описание объекта недвижимости. Большие шансы на получение ипотеки есть у тех, кто покупает квартиру:

- В престижном районе;

- В хорошем состоянии;

- В новостройке;

- В строящемся доме.

Для финансового учреждения значимым аргументом в пользу кандидатуры заявителя будут личные сбережения. Они играют роль страховки на случай материальных проблем.

Список документов

Немецкие банки редко запрашивают с клиентов дополнительные документы, обычно для рассмотрения заявки достаточно стандартного пакета, состоящего из:

- Копий заграничного паспорта и удостоверения личности российского образца;

- Анкеты, заполненной на немецком языке;

- Подтверждения размера заработной платы;

- Выписки с банковского счета;

- Налоговой декларации;

- Оценки недвижимости.

Банку нужно и официальное описание квартиры/дома.

Погашение ипотечного кредита в Германии

Финансовые учреждения не приветствуют досрочного погашения жилищных займов. Но идут на встречу заемщикам и находят вариант досрочного закрытия договора, который устроил бы обе стороны соглашения.

Rate, Zinsen и Tilgung: что это такое

Фиксированный ипотечный кредит, как наиболее популярная схема погашения задолженности, легко просчитывается на несколько лет вперед. Схема выплат выстраивается из:

- Rate – общий годовой платеж;

- Zinsen – банковские проценты, составляющие часть Rate;

- Tilgung – тело займа, составляющее вторую часть Rate.

Зная Rate и разделив его на 12 частей, можно определить ежемесячный платеж, который будет оставаться одинаковым, хотя в нем Zinsen стремится к нулю, а Tilgung – повышается.

Sondertilgung – возможность быстрее погасить тело кредита

Если клиент уверен в своем материальном положении, то может после переговоров с кредитным учреждением внести в соглашение пункт Sondertilgung-Möglichkeiten. Он гласит, что 1 раз в год клиент может внести от 3% до 7% от суммы кредита.

Подобная поправка в договоре не обязывает заемщика совершать такой платеж. Но при желании транш может производиться.

Азиатские регионы

В Азии филиалы банка можно найти только в Турции. В этой стране имеется возможность взять кредит на покупку жилья в национальной валюте, долларах или Евро, а также в рублях. Размер ставок зависит от выбранной валюты. При оформлении кредита в российских рублях процент составляет 18% годовых. В долларах и Евро он составляет до 7.2 процентов. А в турецкой лире – 11.2.

Эти показатели действительны для участников программы ипотечного кредитования для иностранных граждан. Это вид кредита доступен для российских граждан при условии, что они могут оплатить не менее 40 процентов от стоимости выбранного жилого объекта для приобретения в ипотеку.

Как иностранному гражданину получить ипотеку

Иностранец, как и гражданин Германии, в процессе оформления ипотеки проходит несколько этапов. Подойти к ним нужно со всей серьезностью.

Шаг первый: анализ предложений

В банковской сфере Германии царит атмосфера конкуренции, поэтому в поисках наиболее выгодных предложений рекомендуется посетить 10-15 учреждений. Если в одном из банков упомянуть о выгодном предложении, поступившем от предыдущего, то можно получить еще более интересное предложение.

Но это произойдет только при определенных характеристиках объекта недвижимости:

- Новостройка;

- Престижное расположение;

- Сдача в наем.

Искать жилье самостоятельно в ФРГ не принято. Делается это через:

- Риэлторские компании;

- Интернет-ресурсы (здесь часто размещается и кредитный-онлайн калькулятор);

- Маклеров.

Доступные варианты жилья представлены следующими предложениями:

- Reihehäuser – стандартные дома, выстроенные в ряд;

- Eigentumswohnung – квартиры в черте города.

Наиболее престижные варианты – это:

- Doppelhaus – коттедж на 2 семьи;

- Einfamilienhaus – дом на 1 хозяина;

- Altbauhauser – старинный особняк.

Важно учитывать, что в Германии допускается продажа жилья с жильцами. Выселить их до окончания срока договора невозможно.

Шаг второй: подготовка необходимых документов

К этому этапу нужно отнестись с максимальной серьезностью и не допускать ошибок, которые могут привести к отказу в предоставлении кредита.

Шаг третий: открытие счета в банке и его пополнение

Все сделки с недвижимость в ФРГ оплачиваются только через банк. Для открытия счета понадобятся:

- Личное присутствие клиента;

- Копии 2 удостоверений личности;

- Справка о прописке;

- Заполненный бланк заявления;

- Рекомендации.

Финансовые учреждения страны опасаются работать с «грязными» деньгами, поэтому требуют показать источник получения денег.

Счет открывается только в евро, а работать с ним можно сразу же после заключения договора.

Шаг четвертый: заключение договора

Вопросы оформления ипотечного займа регулируются 2 документами:

- ГК ФРГ;

- Закон об ипотечных банках.

Соглашение между банком и заемщиком заключается с учетом внесения обязательных пунктов:

- Размер суммы с учетом процентов;

- Условия получения ипотеки в Германии;

- Характеристика всех выплат;

- Возможные способы погашения задолженности;

- Условия прекращения договора.

В документе очерчивается круг действий, которые заемщик имеет право совершать с недвижимостью – ставить на учет, страховать и не только.

Сроки

Германия — медленная страна. Срок оформления ипотеки в ФРГ — до 60 дней.

3 шага

- Подготовка документов, анализ предложений — от 1 до 3 недель.

- Ваше посещение Германии, желательно на 2 полных дня.

- Время ожидания ответа — от 2 до 4 недель.

Далее — открытие счета, подписание договора на ипотечный кредит в банке.

Ипотечные кредиты в ФРГ выдаются на срок до 40 лет. Как правило, мы рассматриваем краткосрочные варианты — 4-6 лет — с возможностью досрочного погашения.

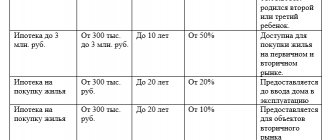

Предложения от банков Германии

Каждое финансовое учреждение страны предлагает ипотечным заемщикам свои предложения, но изучить их все на расстоянии невозможно. В таблице приведены самые интересные варианты от крупных банков.

| Описание | Название | ||

| Deutsche Bank | Commerzbank | Sparkasse | |

| Годовая ставка | 1-10% | 0,77% | 1,54% |

| Длительность договора | до 30 лет | до 50 лет | до 40 лет |

| Досрочное погашение | 10% | индивидуальный подход к вопросу | индивидуальный подход к вопросу |

| Кредитный минимум | 25 000 евро | 25 000 евро | индивидуальный подход к вопросу |

| Кредитный максимум | не установлен | 750 000 евро | индивидуальный подход к вопросу |

| Характеристика банка | самый крупный и выгодный для оформления жилищного займа | старейшее финансовое учреждение | популярнейшее кредитное учреждение в Германии |

| Сумма ежемесячного платежа при кредите в 100 000 евро | 865,83 евро | 865,83 евро | 568 евро |

Рассматривая предложения от банков, стоит учитывать, что не все они сотрудничают с иностранцами. Приведенные выше финансовые учреждения и еще около 10 названий открывают жилищные кредиты нерезидентам на длительный срок.

Ипотека в Германии – это сегодня не несбыточная мечта, а реальная возможность для россиян стать обладателями собственной квартиры или дома в одном из уютных немецких городков.

Deutsche Bank

Самый крупный банк Германии. Он предоставляет ипотеку по самым выгодным условиям. Заемщиком может стать гражданин страны и иностранец. Минимальная процентная ставка может составлять в этом банке 1,5 %

Рис. 1. Логотип Deutsche Bank

Банки запускают собственные программы ипотечного кредитования. Самая подробная информация доступна заемщику при личной консультации в отделении банка.

Deutsche Bank предлагает даже «зеленое ипотечное кредитование» и финансирование семейного дома. За этим стоит комбинация аннуитетных займов и финансирования жилищного займа.

Жилищный кредит основан на сочетании промежуточного финансирования и чистого финансирования жилищного строительства.

Таблица 2. Условия Ипотеки в Deutsche Bank

| Предложение | Показатель |

| Годовая процентная ставка | 1-10% |

| Срок кредитования | до 30 лет |

| Максимальное специальное погашение | 10% от оставшейся задолженности |

| финансирование | до 100% от цены приобретения |

| Минимальная сумма кредита | 25 000 € |

| Максимальная сумма | Не определена |

| Фиксированная ставка заимствования | 0,76% годовых |

| Оценка (ежемесячное погашение) | 865,83 евро |

Источник: deutsche-bank.de