Что такое титульное страхование при ипотеке?

Страхование титула при покупке квартиры в ипотеку – необязательная разновидность страховки. Ее оформление добровольное, кредитные учреждения редко настаивают на покупке подобного полиса. Оформление полиса защищает клиента и кредитное учреждение от потери прав собственности на покупаемый объект.

Права могут быть утрачены по следующим причинам:

- незаконность заключения договора покупки (квартиры, коттеджа, особняка, гаража);

- наличие поддельной документации при реализации объекта со стороны покупателя и/или продавца;

- участие в заключаемой сделке недееспособных, несовершеннолетних и иных лиц, не имеющих права подписывать подобные соглашения;

- недействительность приватизации недвижимого имущества.

Важно! Титульное страхование – разновидность добровольной страховки. В отличие от страхования от потери трудоспособности, кредитные учреждения такие страховые полисы навязывают своим клиентам при взятии ипотеки редко.

Титульное страхование не всегда спасает от лишения квартиры

О том, что нужно тщательно проверять историю квартиры, говорят постоянно, однако в реальности даже профессиональные риелторы и юристы не могут дать гарантию того, что на право собственности покупателя никто никогда не покусится. Считается, что обезопаситься от потери права собственности можно при помощи титульного страхования – Российская гильдия риелторов даже предложила сделать его обязательным. Однако, как выяснила редакция IRN.RU, титульное страхование работает не всегда. Во всяком случае, в своем нынешнем виде.

Как лишаются права собственности

По словам директора департамента рисков НСКА Бориса Шаронова, около 2% сделок в год расторгается по решениям судов в результате различных исков. Право собственности может быть оспорено во многих случаях. Это могут быть ошибки, допущенные при регистрации прошлых сделок, или, например, случаи, когда права собственника предъявляет лицо, чьи права при приватизации или отчуждении недвижимости были нарушены: скажем, на тот момент человек не достиг совершеннолетия, или находился в заключении, или был болен и недееспособен.

Также основанием для претензий может быть наличие поддельной или подложной доверенности при совершении в прошлом какой-либо из сделок, совершение сделок по поддельным или подложным документам, совершение сделок недееспособными лицами или лицами, которые находились под влиянием заблуждения, обмана, насилия, стечения тяжелых обстоятельств или лицами, не способными понимать значение своих действий или руководить ими, совершение сделок с нарушением прав сособственников недвижимости или наследников и другие дефекты в праве собственности.

Лишиться квартиры можно, если продавец страдает психическими расстройствами и в установленном порядке признан недееспособным, на приобретенное имущество наложен судебный арест из-за долгов бывшего владельца, а также в результате мошеннических действий.

Страхование титула

Механизм, призванный решить проблему, — это титульное страхование, которое защищает интересы собственника в случае непредвиденной утраты квартиры. Застрахованным риском в данном случае является утрата объекта недвижимости вследствие прекращения права собственности по причинам, не зависящим от страхователя. Страховка покрывает оговоренную сумму (обычно – рыночную стоимость квартиры на момент сделки), также в договоре титульного страхования может быть предусмотрено покрытие расходов на ведение дел в суде.

Первый полис титульного страхования в России был выдан в 1994 году . Однако, по словам Бориса Шаронова, официально титульного страхования не существовало вплоть до 1998 года, когда страховые компании, включая, в частности, «Стандарт-Резерв», «Росгосстрах», «Лидер», РОСНО, «Спасские ворота» и др., получили первые лицензии на осуществление титульного страхования.

Эксперт приводит пример из страховой практики: в 1995 году пропал бизнесмен; через много лет его дочь, получив с помощью определенных «профессионалов» свидетельство о его смерти и завещание в свою пользу, продала квартиру отца. «Впоследствии сделка была оспорена родственниками жены пропавшего собственника. К счастью, у нового владельца квартиры был полис титульного страхования, ему удалось отстоять квартиру с помощью адвоката страховой компании», — рассказывает Борис Шаронов.

Nagatino i-Land Москва, Южный округ, район Даниловский, м.Технопарк, м.ЗИЛ

Страхование титула получило стимул для развития только с приходом ипотечного кредитования. Банки, знающие о наличии титульных рисков, настаивали, чтобы заемщики страховали риск утраты права собственности при получении ипотечных кредитов. Сегодня большинство страховщиков занимаются титульным страхованием только в рамках сотрудничества с банками, причем полагаются, главным образом, на результаты банковской проверки заёмщика и чистоты сделки, поэтому заключают такие договоры едва ли не автоматически. Однако нужно иметь в виду, что страховое возмещение в таком случае получит банк, а не покупатель квартиры. То есть он в любом случае лишится собственности, банк получит страховку, а максимум, на что может претендовать человек – на разницу между страховой выплатой и остатком долговых обязательств перед банком.

Когда могут отказать

По словам управляющего партнера «Миэль-Сеть офисов недвижимости» Татьяны Саксонцевой, страховые компании порой отказывают в заключении договора титульного страхования в связи с высокорисковой историей переходов прав на объект недвижимости: недавнее наследство по завещанию, неправильное определение долей, двойные продажи квартир в новостройках, нарушения прав несовершеннолетних при приватизации.

Отказать также могут в страховании квартиры, поступившей в собственность по договору ренты, особенно если после смерти получателя ренты прошло менее года, в случае наследования дальними родственниками, продаже по доверенности.

Также надо учитывать, что страховка распространяется только на случаи, когда обстоятельства для выплаты компенсации возникли независимо от страхователя. Если произошла передача приобретаемого имущества другим лицам по возмездному или безвозмездному договору (даже если человек был введен в заблуждение), страховой выплаты он не получит. Кроме того, в выплате могут отказать, если застрахованный объект используется не по назначению (например, если жилая квартира используется как офис), если произошло изменение характеристик, свойств, конструктивных параметров объекта недвижимости, если объект подлежит изъятию у страхователя (например, фискальными органами).

Подводные камни

Есть и не столь очевидные нюансы. Первая проблема заключается в сроках. Чаще всего квартира страхуется на три года – срок давности по искам в отношении сделок с недвижимостью составляет три года. Однако, во-первых, в некоторых случаях срок может быть продлен до 10 лет, а во-вторых, истец может в суде настоять на том, чтобы этот срок отсчитывался не с момента заключения сделки, а с того времени, когда истец узнал, что его права были нарушены. «А узнать, возникнуть на пороге и пригрозить судом он может и через 10, и через 20 лет», — говорит Борис Шаронов. Выплачивать страховку в течение всех этих лет весьма накладно. Стоимость обычно составляет 0,2-1% в год, а в особо сложных случаях может достигать 5%. То есть это десятки тысяч рублей в год за бюджетную квартиру в Москве.

Еще один важный момент – далеко не всегда страховка будет покрывать риски, о которых думает покупатель, заключая договор с Эльвира Дадашева. – Это означает, что если причина, по которой собственник может потерять право собственности из-за притязаний третьих лиц, возникла до страхования титула (а в основном оно так и происходит), а страховой случай наступил уже в период обладания правом собственности, то страховая компания не будет ничего возмещать». Раньше такие случаи были очень распространены и по сути являлись показателем недобросовестности страховщиков – ведь в этом случае страховка практически теряет смысл. Сейчас чаще всего страхуются как раз события в прошлом, но нужно внимательно читать договор.

Рассказово Новая Москва, Новомосковский округ, п. Рассказовка, 7 км от МКАД

«Кроме того, страховая компания может оспорить тот факт, что утрата объекта недвижимости произошла по причинам, не зависящим от страхователя, упирая на то, что покупатель недостаточно хорошо проверил документы, например, не запросил справку о дееспособности продавца», — говорит адвокат, президент «Гильдии Юристов Рынка Недвижимости» Олег Сухов. Поэтому титульное страхование не избавляет от необходимости проверки документов и истории квартиры.

Так как титульное страхование призвано ограждать покупателя только от рисков, связанных с потерей права собственности на купленное имущество, то в случае возникновения обременения оно не действует. Например, купили вы квартиру, прожили в ней определенное время. Неожиданно на пороге появляется человек, освободившийся из мест лишения свободы. Если даже он никогда не владел вашей жилплощадью, но когда-то был прописан в квартире, он имеет право в ней жить, согласно ст. 40 Конституции России, — при условии, что другого дома у него нет. В этом случае титульная страховка не работает, так как на ваше право собственности никто не претендует. И вам придется делить жилье с незнакомым человеком.

За рубежом

За рубежом практика титульного страхования более распространена и дает больше гарантий. В первую очередь, благодаря более четкому определению понятия «титул». В российском законодательстве его по сути нет, страхуется не титул как таковой, а риск утраты собственности.

В Европе и США практически все сделки с недвижимостью предполагают наличие титульного страхования. По словам управляющего инвестициями в недвижимость, основателя портала Indriksons.ru Игоря Индриксонса, в США объект страхуется один раз на всю жизнь его владельца и страховщик выплачивает клиенту сумму, необходимую для приобретения такого же жилья на момент наступления страхового случая. Напомним, в России размер страховки фиксированный (то есть не учитывает возможное изменение цен на рынке) и договор заключается на определенный срок.

В Канаде и Германии действует не титульное, а актовое страхование – то есть гарантии дает не страховая компания, а государство. Что-то случилось – государство платит, а потом само разбирается с нарушителями и взыскивает с них деньги. Взнос уплачивается единовременно в момент совершения сделки и обычно не превышает 1-2% от стоимости жилья. А, например, в Австрии плата за государственную гарантию и вовсе символическая – 0,15% от стоимости объекта.

По мнению экспертов, лучший способ повысить эффективность титульного страхования – сделать его пожизненным, так как риски лишения собственности могут возникнуть в любой момент. Однако в западных странах, где история квартиры более прозрачна, а механизмы защиты прав собственников лучше налажены, реально лишиться прав на квартиру сложнее. Поэтому возможны недорогие варианты пожизненной страховки. В России такое страхование будет очень дорогим.

Shome Москва, Западный округ, район Фили-Давыдково, м.Кунцевская, м.Славянский бульвар, м.Пионерская

Плюсы и минусы титульного страхования

Основное достоинство страховки титула – защищенность прав собственности у клиента банка. Дополнительно, перед заключением сделки, сотрудники страховой фирмы проводят предварительную экспертизу, изучая юридическую чистоту недвижимого имущества. Таким образом существенно уменьшается вероятность столкнуться с мошенниками и подписать невыгодный договор.

Многие юристы, специалисты в сфере недвижимости и ипотечных кредитов, призывают заемщиков отказываться от личного страхования титула. Причины следующие:

- Если недвижимость, по мнению страховщика, смотрится подозрительной, то он ее никогда не застрахует при ипотеке. Поэтому страхуются только полностью проверенные и на 99,99% чистые объекты. Возникновение страховых случаев при использовании таких полисов сводится к нулю.

- Если страховой случай возникает, то страховщик обязательно будет доказывать в суде и иных инстанциях, что недобросовестным оказался не только продавец, но и покупатель (заемщик по ипотеке). Сотрудники страховой будут убеждены, что покупатель заранее знал о нечистоте сделки. Страховая фирма будет всячески стараться расторгнуть соглашение в одностороннем порядке без совершения положенных выплат.

Статья по теме: Особенности страхования коммерческой недвижимости, тарифы и порядок оформления

Поэтому, если говорить, что такое титульное страхование при обычной ипотеке, то стоит отметить, что для многих потенциальных страхователей оно не выгодно.

Объекты и риски титульного страхования недвижимости

Особенностью титульного обеспечения является защита не от будущих событий, а от уже произошедших, но не известных владельцу. Титульное страхование недвижимости предусматривает защиту от таких моментов:

- Документ был составлен неправильно с юридической точки зрения.

- Мошенничество.

- При совершении сделки не были учтены пожелания второго супруга.

- Не учтенные права несовершеннолетних собственников.

- Суд принял решение, что человек произвел сделку, находясь в состоянии заблуждения, насилия или угроз.

- Суд признал гражданина, совершившего сделку, недееспособным или неспособным отвечать за свои поступки.

- Другие случаи.

Данный полис позволяет защитить свое право на новоприобретенное жилье. Во время страхования рисков при взятии кредита под обеспечение недвижимости или ипотеки, также рекомендуется оформлять данный вид страховки, чтобы иметь возможность получения компенсации на оплату кредита при утрате права на владения залогом.

Объекты и риски титульного страхования недвижимости

Кроме редких исключений, данная процедура осуществляется только с объектами вторичного рынка, которыми могут являться:

- квартира;

- дом;

- нежилое помещение, строение;

- земельный участок.

Кто может застраховать титул?

Подать документы на страховку титула может только покупатель, имя которого будет указано в договоре купли-продажи. Покупателю, если он решил приобрести такой страховой полис, настоятельно рекомендуется обратиться к страховщику до момента регистрации прав собственности на недвижимость – это обеспечит настоящую защиту его интересов. Если после изучения сделки и объекта страховая компания отказала покупателю в продаже полиса, то это серьезный повод задуматься о приобретении объекта.

Важно! Новостройки не подлежат традиционному титульному страхованию. Во время возведения здания, квартиры никому не принадлежат. После сдачи дома компания-застройщик автоматически оформляет первые права на покупателя.

В каких случаях страховая может отказать в выплате

Страховая компания может отказать выплачивать средства при возникновении случаев, не покрываемых страховкой, в том числе и случаи-исключения.

К таким случаям можно отнести следующие обстоятельства:

- Вина застрахованного лица в потере титула, т.е. фактическое лишение недвижимости должника и передача его в пользу банка за неуплату кредита;

- Обращение застрахованного лица состоялось по истечению установленного срока;

- Страхователь сообщил ложные сведения и не способствовал сохранению имущества;

- Не было подтверждено наступление страхового случая;

- Было получено возмещение от виновного лица;

- Наступил случай-исключение, к которому относятся: наводнение, террористический акт, землетрясение, взрыв и т.д.

Как правильно оформить?

Перед оформлением договора на страхование титула при ипотеке необходимо сразу уточнить, какая будет стоимость полиса с желаемыми рисками, типом выплаты страховой суммы и другими важными пунктами. Окончательная стоимость указывается в договоре.

Рекомендуется оформлять все страховки при ипотеке в одной компании. Такой подход позволяет сделать клиента более важным для страховой компании, поэтому ему будут оказаны дополнительные консультационные услуги при обращении.

Оформлять соглашение на титульную страховку надо до регистрации прав собственности на недвижимость. В противном случае в получении такого полиса будет мало смысла.

На какой срок заключается договор титульного страхования

Оформить страховой полис, защищающий право собственности на недвижимость, можно на срок от 1 года до 10 лет. На практике подобные договора чаще всего заключаются на 3 года, так как в течение именно этого периода сделка с недвижимостью может быть оспорена.

Справка: при заключении договора на несколько лет страхователь может сэкономить на оплате страховой премии. Это обусловлено тем, что первый год титульного страхования самый дорогой, так как именно в этот период риск оспаривания сделки максимально высок. Каждый последующий год приближает окончание срока исковой давности по заключенной сделке и снижает риск наступления страхового случая.

Стоимость титульного страхования при ипотеке

Стоимость страхового соглашения при страховании титула варьируется в серьезных пределах. Расчет премии, которую нужно выплатить страховщику, осуществляется с учетом общей страховой суммы (за основу берется обычно стоимость недвижимого имущества), используемого страховой компанией тарифа. Размер тарифа на титульное страхование варьируется от 0,25 до 0.5%.

Важно! После проведения экспертных работ по изучению объекта недвижимости специалисты страховщика могут применить увеличивающие коэффициенты для титульного страхования (например, если заподозрят какие-то риски нечистоты совершаемой сделки). Например, подозрительными моментами являются: большое количество сделок по покупке квартир и домов у продавца или покупателя, незначительная давность совершения последних сделок и т. д.

Титульное страхование – непопулярный страховой продукт, от которого многие специалисты рекомендуют сразу отказываться. Но если есть определенные подозрения насчет нечистоты совершаемой сделки, то страховку титула купить рекомендуется (особенно, если страховщик предлагает ее по невысокой стоимости или в комплексе со страхованием жизни, утраты трудоспособности).

Видео по теме статьи

Процесс оформления страховки

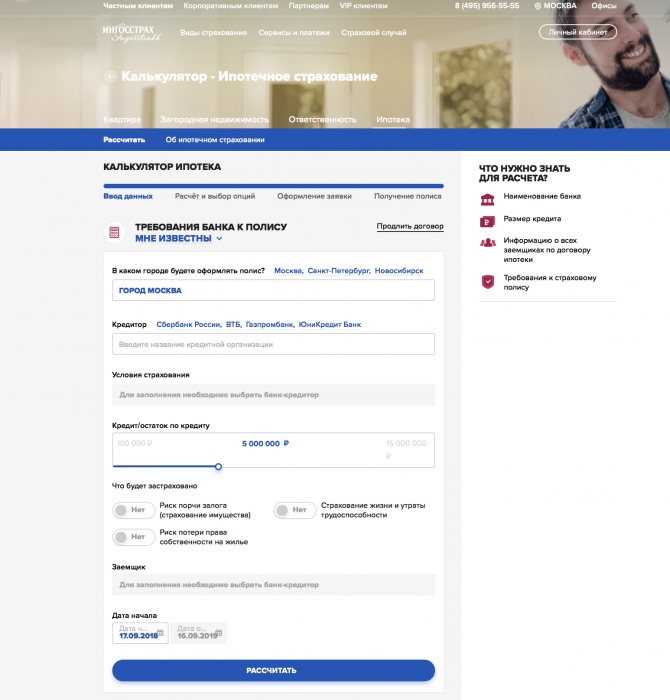

Страхование ипотеки на официальном сайте Ингосстрах https://www.ingos.ru/mortgage/calc/

Для своих клиентов компания предлагает интересные и удобные условия работы, предполагающие возможность длительного страхования на несколько лет с проведением необходимых платежей через личный кабинет на сайте «Ингосстрах». Что касается стоимости страхования, то она может достигать 10-15% от общей величины заимствованных средств. Для определения наиболее привлекательного по цене варианта целесообразно воспользоваться онлайн-калькуляторами. При обращении в «Ингосстрах» можно в течение одного дня получить необходимое одобрение, оформив страховку не только имущества, но и жизни заемщика.

Необходимый портфель документов

Для оформления страхования ипотеки клиенту требуется сформировать пакет документов. Он включает в себя:

- Документы права собственности на недвижимость, приобретаемую на условиях ипотеки;

- Заявление и медицинские справки в случае, если страхуется жизнь заемщика;

- Набор правоустанавливающих документов при страховании титула.

Порядок приобретения страховки

Для оформления страховки ипотеки на официальном интернет-сайте пользователю требуется выполнить несложный набор действий.

- Первоначально требуется зайти на сайт компании, где перейти в соответствующий раздел.

- С использованием встроенного калькулятора производится предварительный расчет стоимости страховки.

- Указываются город оформления страховки и кредитная организация, в которой заключен кредитный договор.

- Указываются сведения по приобретаемому жилью, готовое или в строящемся доме. Отражается информация по ставке ипотечного займа.

- С использованием шкального бегунка устанавливается величина остатка по кредиту при оформлении займа.

- Выбираются пункты страхования, по которым обеспечивается защита, например, от потери прав собственности или потери трудоспособности заемщиком.

- Вносится информация о страхователе, в частности его возраст, пол и иные предлагаемые на сайте параметры.

- Указывается дата начала действия страхового полиса.

- После этого остается по кнопке «Рассчитать» определить стоимость документа страхования. Система выдаст и величину страхового покрытия, при этом не исключена ситуация, при которой банк потребует ее увеличения, то есть увеличится и стоимость самого полиса.

- Если предложенные страховщиком условия устраивают клиента, можно переходить к оплате страховки ипотеки.

- После этого вносится контактная информация с указанием телефонного номера и адреса E-mail. Они нужны для связи с клиентом сотрудника .

- При одобрении заявки пользователю придет подтверждение оформления страховки с указанием номера заявки.

- После этого на экране появится предложение получения подарка, позволяющего получить скидки на другие услуги отечественного страховщика.

Оформление заявки на сайте страховщика возможно и без организации предварительного определения стоимости полиса. В этом случае от клиента требуется внести контактные данные, данные по приобретаемому объекту недвижимости. Вносятся данные и по оформленной ипотеке. После того как заявка оформлена, останется только ждать звонка менеджера.

Процесс оформления титульного страхования сделок с недвижимостью

Титульное страхование сделок с недвижимостью, как развивающееся направление, не имеет четкого механизма действия. Поэтому следует тщательно изучать договор перед подписанием. В нем могут быть прописаны некоторые нюансы, которые влияют на признание случая страховым. Как например, получение юридической консультации у организаций, не сотрудничающих с конкретной компанией.

Оформление титульного страхования сделок с недвижимостью

Для заключения договора потребуются такие документы:

- регистрация права собственности;

- копии паспорта клиента и продавца объекта;

- план земельного участка;

- технический паспорт на жилье;

- выписка из домовой книги;

- документы об отчуждении продаваемого жилья за последние 5 лет;

- свидетельство, подтверждающее право на наследство, копия завещания, свидетельство о смерти завещателя (при наследовании жилья);

- разрешение опекунов, при наличии несовершеннолетних собственников;

- согласие второго супруга на операцию с общей собственностью;

В индивидуальных случаях могут быть понадобиться дополнительные документы, как например, справка из психоневрологического диспансера, для подтверждения дееспособности покупателя.

Стоимость

Цена страхования титула, как правило, зависит от оценочной стоимости, которая проводится бюро технической инвентаризации. Страховка титула чаще всего стоит 0,5-1% от оценочной стоимости. Полис покупается каждый год.

Если квартира стоит, к примеру, 5 миллионов рублей, то каждый год придется платить по 25-50 тысяч до полного погашения ипотечного займа. Допускается оформить полис сразу на несколько лет — от 1 до 10. Такие сроки выбраны неспроста, а рассчитаны страховщиками. Этот вариант более дорогостоящий, к тому же нельзя исключать вариант досрочного погашения ипотеки. Так что оптимальное решение — покупать каждый год новый полис титульного страхования.

Цена данной услуги зависит от:

- Страховой суммы, которая равняется оценочной стоимости приобретаемой недвижимости.

- Страхового тарифа, который устанавливается в процентном отношении каждой конкретной страховой компанией.

- Срока, на который рассчитан договор.

- Страховой схемы (имеется в виду список покрываемых рисков).

- Прочих моментов, которые устанавливаются каждой страховой компанией на свое усмотрение.

Расчет стоимости страховки

Расчет цены договора формируется исходя из тарифов, которые утверждены внутренним регламентом Росгосстраха. Рассмотрим базовые ставки по основным продуктам.

Жизнь и здоровье:

- Для мужчин: 0,1-0,8%.

- Для женщин: 0,07-5,6%.

Имущественное страхование:

- Жилые и нежилые помещения: 0,12-0,15%.

- Жилые и нежилые строения: 0,25-0,65%.

- Земельные участки: 0,08-0,1%.

Титульное страхование:

- Жилые и нежилые помещения: 0,15-0,2%.

- Жилые и нежилые строения: 0,2-0,35%.

- Земельные участки: 0,2-0,35%.

Для расчета ипотечного страхования наш портал предлагает калькулятор. Рассмотрим, как правильно им пользоваться и какая информация запрашивается.

Калькулятор

Для расчета стоимости страхования жизни при ипотеке в Росгосстрахе предлагаем воспользоваться калькулятором кредита. Для получения информации следует указать:

- Регион получения ипотеки.

- Стоимость имущества.

- Условия страхования.

- Дату начала срока действия.

После останется запросить расчет, выбрать предложение и оформить защиту.

Преимущества и недостатки данной услуги

Главные преимущества:

- Договор о титульном страховании реально заключить еще до оформления купли-продажи.

- Перед заключением договора такой страховки идет предстраховая экспертиза, то есть объект недвижимости тщательно изучается с юридической стороны.

- Для заключения страховки титула требуется минимум документов.

- Страховая компания, которой оформлялось титульное страхование, может выступать в суде в качестве третьего лица.

- Если недвижимость передается предыдущему владельцу (сделка купли-продажи признается недействительной), то покупатель получает денежную компенсацию от своей страховой компании.

- Автоматически снижается процентная ставка по ипотеке.

Недостатки:

- Для того чтобы заключить договор титульного страхования, нужно очень тщательно подбирать страховую компанию. Важно быть уверенным в том, что работники досконально проведут проверку объекта перед заключением договора.

- Недобросовестные страховые компании стараются выплатить меньше денежных средств по компенсации, чем затратил покупатель на приобретение недвижимости.

- Высокая стоимость полиса. На самом деле так кажется лишь на первый взгляд: это будет не дороже, чем повышение банком процентной ставки из-за отсутствия страхового полиса. И уж тем более, полис не будет дороже, чем убытки, которые можно понести при возникновении каких-то проблем с квартирой.

- Если новый собственник узнает, что квартира на длительный срок была сдана в аренду, договор титульного страхования не поможет. Фактически собственник не лишился права собственности, хотя и не может полноценно пользоваться жильем (пока не окончится срок аренды).