Краткая информация о банках

Сбербанк ведёт свою деятельность не только на территории России, но и в других странах.

Количество филиалов достигает отметки в 20 тысяч. Наиболее выгодные условия кредитования и обслуживания обуславливают то, что банк занимает первое место среди кредитных организаций страны.

Многие граждане привыкли доверять этому банку, поскольку ещё со времен Советского союза он был и остаётся одним из самых надёжных.

Банк ВТБ 24 был создан с целью обслуживания физических и юридических лиц.

Это коммерческий банк, также имеет дочерний филиал «Почта банк».

Для физических лиц предлагаются выгодные условия для кредитования и открытия депозитов, операций с личными счётами, юридические лица также могут рассчитывать на коммерческие программы.

Банк занимает второе место среди кредиторов, которые выдают ипотеку, а также кредиты на автомобили. Опережает его лишь Сбербанк.

Ипотечные программы

Ипотечные программы сравниваемых банков отличаются не только названиями, но и условиями, так как каждый банк модифицирует их под свои потребности и интересы и своих клиентов.

Широко распространена поддержка государственных программ со стороны обоих банков.

Видео по теме:

В Сбербанке

- Жильё в новостройках — предлагается поучаствовать в долевом строительстве или выкупить уже готовую квартиру у застройщика в ипотеку. Процентные ставки устанавливаются на уровне от 10.9%, кредит выдаётся на срок до 30 лет.

- Приобретение готового жилья — программа для покупки жилья на вторичном рынке недвижимости, включая квартиры, дома или комнаты. Процентные ставки по ипотеке устанавливаются на уровне от 10.75%, срок кредитования до 30 лет.

- Ипотека плюс материнский капитал допускает внесение в качестве первоначального взноса средств материнского капитала для покупки недвижимости любого типа. Процентные ставки составляют от 12.5%.

- Строительство жилого дома предусматривает самостоятельную постройку на уже имеющемся или взятом в аренду земельном участке, ипотека оформляется на покупку стройматериалов. Процентные ставки составят от 12.25% годовых.

- Загородная недвижимость — программа предусматривает покупку собственного дома или постройку его в зонах, предназначенных для этих целей, а также дачи или садового домика. Процентные ставки по ипотеке составят от 11.75%.

- Военная ипотека — программа является поддержкой государственной системы и предусматривает кредитование военнослужащих на льготных условиях с выплатами от государства. Процентные ставки устанавливаются от 11.75%.

Полезное видео:

В ВТБ 24

- Покупка готового жилья предлагает клиентам приобрести недвижимость вторичного рынка застройки на выгодных условиях, которые включают процентные ставки в размере от 12.6% и первоначальный взнос от 10%.

- Квартира в новостройке — покупка жилья в ипотеку первичного рынка застройки. Банк предлагает более 100 аккредитованных объектов и застройщиков, которые работают с банком ВТБ 24 и поддерживают госпрограммы и льготные условия. Процентные ставки устанавливаются от 12% при первом взносе от 10%.

- Залоговая недвижимость — программа предлагает клиентам выкупить жильё, которое выставлено на публичные торги после конфискации у заёмщика, который просрочил выплаты по задолженности по ипотеке. Проценты составят от 12% годовых.

- Ипотека для военных предлагает военным, участвующим в накопительной системе, оформить ипотеку на льготных условиях с государственными выплатами. Первоначальным взносом выступает сумма с личного счёта военного, которая должна составлять не менее 15% стоимости жилья, а процентные ставки устанавливаются в размере от 12.1%.

- Победа над формальностями — программа, позволяющая оформить ипотеку всего по 2 документам. Процентная ставка составит от 12.5%.

- Кредит под залог имеющегося жилья предлагает более выгодные условия и отказ от первоначального взноса по ипотеке за счёт дополнительных гарантий в виде залога уже имеющейся у заёмщика собственности. Процентные ставки будут несколько выше — от 13.6%.

- Рефинансирование ипотечного кредита — предусматривает выплату ипотеки, открытой в другом банке, за счёт средств, полученных в ВТБ 24 на более выгодных условиях. Проценты составят от 12.6%.

- Больше метров — меньше ставка — программа, являющаяся новинкой на рынке банковских предложений, которая предусматривает покупку жилья в ипотеку с большой площадью от 65 квадратных метров, за что процентная ставка снижается на 1%.

Преимущества обслуживания в ВТБ

ВТБ 24 позиционирован на рынке как банк для корпоративных клиентов и частного бизнеса. Но количество новых программ для физических лиц и процентные ставки убеждают, что данная структура работает с клиентами всех категорий, в том числе и с физическими лицами.

Как для частных лиц, так и для ИП, предприятий и корпораций в ВТБ 24 разработаны дистанционные системы круглосуточного доступа к счетам. Физические лица, успешно используют мобильное предложение для смартфонов на базе Android и iOs. А также полновесную версию интернет-банка через веб-сайт.

Кредитование в ВТБ

Кредит наличными в банке ВТБ

| Макс. сумма | 5 000 000Р |

| Ставка | От 6,4% |

| Срок кредита | До 7 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | От 2 минут |

Одна из наиболее распространенных услуг банка — выдача займов. Самый популярный продукт — кредит наличными:

| Общие условия | Минимум | Максимум |

| Процентная ставка | 10,9 % | 19,2 % |

| Сумма | 100 000 рублей | 5 000 000 рублей |

| Период кредитования | 12 мес. | 84 мес. |

Наиболее выгодные условия предусмотрены для клиентов, которые получают заработную плату в ВТБ. Но банк предлагает для всех клиентов уникальное предложение по снижению процентной ставки как льготной, так и базовой на 3%. Для этого заемщику понадобится оформить кредитную Мультикарту. Затем в личном кабинете подключить опцию «Заемщик». Беспроцентный период по карте длится 101 день.

Кредитная карта Мультикарта ВТБ

| Кред. лимит | 1 000 000Р |

| Проц. ставка | От 16% |

| Без процентов | 101 день |

| Стоимость | От 0 руб. |

| Кэшбек | До 4% |

| Решение | 1 день |

Уменьшение процента по кредиту происходит за счет проведения безналичных оплат пластиковой картой. Банк автоматически пересчитывает процентную ставку после каждого расчета в магазине или в ресторане. Плюсовую разницу, которая возникла при пересчете, банк возмещает на карту до конца следующего месяца.

Тем клиентам, которым сложно получить 2-НДФЛ для оформления заявки на кредит, ВТБ 24 идет на уступки. Можно заполнить облегченную версию документа о доходах — справку по форме банка, которую заверит работодатель потенциального заемщика. На ней обязательны подписи руководителя, главного бухгалтера и печать организации.

Еще один бонус от банка ВТБ при оформлении кредита наличным — это планируемые кредитные каникулы. Раз в полугодие клиент вправе «пропустить» один ежемесячный платеж. И это никак не отразится на кредитной истории заемщика. Единственное условие, плательщик обязан оповестить банк заранее о своем намерении воспользоваться кредитными каникулами. До наступления очередной даты погашения кредита понадобится позвонить на горячую линию или подойти в офис банка.

Рефинансирование в ВТБ

Процентные ставки по программе рефинансирования в ВТБ такие же самые, как и при кредитовании наличными.

Дополнительные выгоды, которые получают клиенты:

- не требуется оформлять залог или искать поручителя;

- доступно объединить до 6 кредитов и кредитных карт, открытых в других финансовых организациях;

- можно подать заявку на большую сумму, чем сформированная на текущий момент кредиторская задолженность и получить свободные деньги для решения текущих задач;

- бесплатный перевод средств, полученных по программе рефинансирования, в другие банки для закрытия старых кредитов.

Рефинансирование кредитов от ВТБ

| Макс. сумма | 5 000 000Р |

| Ставка | От 6,4% |

| Срок кредита | До 7 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | 5 минут |

ВТБ по программе рефинансирования предлагает льготы для зарплатных клиентов. Здесь также предусмотрен вариант кредитных каникул. Кроме того, клиенты получают такие преимущества:

- оплата установлена в один день, а не как раньше, пока кредитов было несколько;

- за счет льгот и бонусов уменьшается общая переплата за пользование заемными деньгами;

- если ежемесячный платеж слишком велик для заемщика, то ВТБ в индивидуальном порядке пересматривает процентную ставку, либо продлевает срок погашения;

- ВТБ не снимает комиссии за выдачу средств и при досрочном погашении;

- если по одному из предыдущих кредитов было оформлено имущество в залог, то его можно вывести из залога, потому что данная программа проходит как кредит наличными;

- при предоставлении данных по предыдущим займам не надо брать справки и выписки, если клиенту подключены интернет-банки тех кредитных организаций.

Ипотека в ВТБ

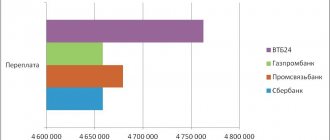

Чтобы выбрать, где выгоднее взять ипотеку в ВТБ или Сбербанке, следует сравнить близкие продукты этих банков между собой.

| Название программы | Ставка, в % | Срок, в годах | Сумма, в млн. рублей РФ | Первоначальный взнос, в % |

| Вторичное жилье | 8,9 | 30 | 60 | 10 |

| Новостройка | 8,9 | 30 | 60 | 10 |

| С господдержкой | 5 | 30 | 12 | 20 |

| При покупке от 100 кв. м | 8,9 | 30 | 60 | 20 |

| Без подтверждения дохода | 9,15 | 20 | 30 | 30 |

| Рефинансирование ипотеки другого банка | 9,3 | 30 | 30 | Нет взноса |

Для оформления ипотеки по каждой программе предусмотрен свой пакет документов. Его можно найти на официальном сайте банка, в Телебанке или в личном кабинете интернет-банка. Также по данному вопросу может проконсультировать специалист горячей линии или сотрудник офиса при личном обращении.

Условия и требования к заемщику

Для того чтобы получить ипотеку в банках, необходимо соответствовать таким требованиям:

- Возрастные ограничения;

- Требования к стабильным доходам;

- Может понадобиться регистрация в месте приобретения недвижимости (Сбербанк);

- Наличие стажа работы не менее года, а на текущем месте работы — 6 месяцев.

В зависимости от выбранной программы и льгот, которые она предусматривает, могут устанавливаться дополнительные требования к заёмщикам и созаемщикам.

Условия банков включают процентные ставки, сумму первоначального взноса и срок кредитования, которые отличаются в зависимости от выбранной программы.

Чем порадует Сбербанк?

Сбербанк кредитует приобретение жилья различного типа: готового или строящегося, а также загородных особняков.

При этом имеются привилегированные категории заемщиков, которые могут получить кредиты под меньший процент, с небольшим первоначальным взносом, а также с отсрочкой в выплате процентов.

Такая «щедрость» возможна благодаря значительным ресурсам, находящимся в распоряжении крупнейшего банка страны, а также государственной поддержке. Это касается поддержки, в первую очередь, тех, кто планирует покупку нового жилья.

Таким образом убиваются два зайца:

- люди получают возможность улучшить условия своего проживания;

- строители – продать продукты своего труда.

Кредит выдается под 12% в рублях. Эта программа продлена до конца 2020 года.

Отдельное внимание уделяется молодым семьям и семьям с новорожденными детьми. Помимо льготных условий кредита имеется возможность использовать для погашения части его суммы материнского капитала. Это касается покупки не только нового жилья, но и готового: ипотека предоставляется под 12,5% годовых.

Читайте подробнее про ипотеку для молодой семьи:

Достаточно привлекательные кредиты предусмотрены для военнослужащих: программа «Военная ипотека» хоть и ограничивает срок выдачи кредита пятнадцатью годами (предыдущие варианты имеют верхний временной порог 30 лет), однако процент остается на том же уровне: двенадцать с половиной.

Читайте по теме: РКО в «Дело банке»

Преимущества и недостатки банков

Оба рассматриваемых банка имеют как свои достоинства, так и недостатки. Сами сравните их, чтобы принять решение. Ниже мы предоставим информацию, на которую следует обратить внимание.

Видео по теме:

Сбербанк

Преимущества и недостатки Сбербанка представлены в таблице ниже.

| Преимущества | Недостатки |

| Высокая надёжность банка. | Рассмотрение заявок и документов занимает больше времени, чем в других банках, из-за большого количества клиентов, а также тщательной процедуры одобрения кандидатуры заёмщика. |

| Наиболее приемлемый первоначальный взнос по ипотеке, чем в других банках в размере от 10%. | Для клиентов, которые никак не сотрудничали с Сбербанком ранее, будут установлены более высокие процентные ставки, чем для зарплатных. |

| Возможность воспользоваться государственным жилищным сертификатом или средствами материнского капитала. | Тщательная проверка доходов и регистрации рядом с отделением банка. |

| Лояльные требования к объекту покупки. | Обязательное участие другого из супругов как созаемщика не для каждого является приемлемым. |

| Низкие процентные ставки, которые регулярно пересматриваются. | Штрафы за просроченные платежи. |

| Расположение банковской сети по всей территории России. | — |

ВТБ 24

Преимуществами банка выступают:

- Постоянная разработка новых предложений и усовершенствование программ;

- Не менее широкая известность, чем у Сбербанка;

- Возможность оформления заявок онлайн;

- Быстрая процедура рассмотрения и принятия решения;

- Наличие упрощенной процедуры по 2 документам;

- Не требуется регистрации по месту покупки или на территории отделения банка — достаточно лишь иметь официальный доход.

Как недостатки банка можно определить следующие пункты:

- Более высокий первоначальный взнос в 20% (однако это лишь по сравнению со Сбербанком);

- Очень дотошная процедура проверки объекта залога;

- Жёсткие условия при просроченном платеже по ипотеке.

Линейка продуктов Сбербанка и ВТБ 24

Сбербанк

Учреждение ориентировано обслуживание всех слоев населения, для каждой из социальных групп разработаны минимальные пакеты услуг. Вклады в банке открываются с небольшой суммы под средние на рынке проценты, что позволяет учреждению уверенно аккумулировать значительные средства на своих счетах.

Специальные программы лояльности разработаны для пенсионеров и клиентов, получающих зарплату через банк. Финансовое учреждение много работает с мелкими потребительскими кредитами, подключается к обслуживанию социальных программ.

Приоритетом банка является охват обслуживанием физических лиц, проживающих в районе, где расположено отделение. «Чужие» клиенты, не имеющие истории платежей, будут вынуждены пользоваться более дорогими кредитами, чем клиенты, лояльные к банку.

Банк расширяет рамки онлайн-обслуживания клиентов через развитие и совершенствование программы «Сбербанк Онлайн», имеющей также мобильную версию (признанную лучшей по версии журнала Global Finance 2020 года в Центральной и Восточной Европе), мобильные банковские приложения.

Большой поток клиентов, высокая загруженность персонала, тщательный отбор заемщиков приводит к медленному рассмотрению заявок на кредитование (от 10 до 30 дней).

ВТБ 24

Ориентируется на обслуживание юридических и физических лиц «средней весовой категории». Ставки по депозитам на несколько пунктов выше, чем в Сбербанке, но минимальная сумма депозита стартует с 100 тыс. руб. Аналогично по кредитным программам – процентные ставки превышают уровень Сбербанка, но банк готов предоставить своим клиентам крупные суммы.

Учреждение работает активно работает над программами лояльности и удобства для постоянных клиентов, заявки рассматривает быстро, имеет собственные критерии проверки кредитоспособности клиента.

Банк технологичен, постоянно работает над разработкой и усовершенствованием собственных программных продуктов, имеет свою отличную систему интернет-банкинга «Телебанк», абсолютно не уступающую аналогичному программному продукту Сбербанка.

Оба банка активно работают с программами кредитования недвижимости, в некоторой мере являются «законодателями моды» в этой сфере и ориентиром для других банков в процентной политике и методике отсеивания слабых клиентов.

Какой банк выбрать?

Рассмотрев все условия и особенности ипотечных программ в Сбербанке и ВТБ 24, можно утверждать, что не зря они оба пользуются такой популярностью среди своих клиентов.

Оба предлагают довольно лояльные условия и низкие процентные ставки по ипотеке, а также неограниченный выбор недвижимости для покупки.

В пользу какого банка сделать выбор, решать каждому лично, исходя из индивидуальных особенностей ситуации.

Полезное видео:

Ипотеку в Сбербанке можно порекомендовать людям более зрелого возраста, которые привыкли доверять этому банку и не бояться долгих проверок, лишь бы быть уверенным в надёжности кредитора.

Обратить внимание на программы ВТБ 24 следует молодым людям, которые в силу профессии и ритма жизни находятся в вечной спешке, а также хорошо разбираются в компьютерах для подачи заявки онлайн. Также в этом банке существует возможность взять кредит на меньшую сумму без справки о доходах, что удобно для некоторых.

Таким образом, рекомендуем обратить внимание на банк ВТБ 24, который идёт в ногу со временем, а также предоставляет большие суммы.

Подведем небольшой итог:

- При выборе банка рассматривайте все специальные условия

(скидки, акционные понижения ставки, возможность использования льгот, маткапитал, участие в региональных программах по улучшению жилищных условий), это поможет вам сэкономить от 12 процентов за срок кредитования на 10 лет, и от 25% общей переплаты за 30 лет, и это только при условии, что вы получите займ хотя бы на 1% меньше чем в другом банке. - Оформляя кредит, трезво оценивайте свои возможности

. Быть уверенным на 100% в том, что вы не потеряете работу в ближайшие 10 лет сложно. Лучше выбирать кредиты на более длительный срок, но при этом, если на это есть возможность, вносить дополнительные платежи, которые помогут сократить переплату, или постепенно уменьшить ежемесячную нагрузку. - Если же у вас есть уверенность, что вы сможете выплатить кредит за меньший срок, то лучше сразу уменьшить срок кредитования

, тем самым сократить ваши предстоящие переплаты банку. - Что же касается страховки, то это, конечно, хороший способ перестраховать себя на всякий случай

. И если она реально меньше 1%, который добавит банк в случае от ее отказа, то лучше таки ее оформить. Тем более, что в первый год вы можете ее оформить, а на следующий отказаться от нее, если она будет вам более финансовозатратной чем при переплате по процентам на 1%.

Отзывы

Василий, 52 года: «Брали кредит в Сбербанке еще 10 лет назад на покупку квартиры. Долго не раздумывали, поскольку давно пользуемся услугами этого банка. Дотошность процедуры проверки нисколько не раздражала, а наоборот порадовала, поскольку этим не только банк показывает свою надёжность, но и клиенты. Процентные ставки невысокие, а кредит мы взяли на 15 лет, так что ежемесячные платежи по ипотеке получаются весьма подъёмными, а мы не затрудняемся их выплачивать.»

Снежана, 35 лет: «Когда мы решили оформить ипотеку, то искали вариант не очень затруднительный, так как муж часто ездит в командировки, а я сижу дома с ребёнком, так что времени на сбор документов и хождение по разным органам у нас нет. Остановились на банке ВТБ 24, поскольку он предусматривает онлайн оформление почти всех операций, а также представление всего 2 документов. Мы появились в отделении банка ВТБ 24, только когда подписывали договор. Доходы мужа позволяют необременительно выплачивать ежемесячные платежи по ипотеке, они просто снимаются с его карты и теперь мы можем жить в своей квартире, а не переезжать по съемным каждый раз.»