Жизнь в кредит, или Ипотека по-американски

Американцы – очень избалованная нация, они уже давно привыкли жить в долг. Дом, машина, мебель, одежда и даже продукты – всё можно взять в кредит. Вспомните любой американский фильм – редко кто расплачивается наличными деньгами, зато абсолютно все пользуются кредитными карточками. Жить в долг можно вполне комфортно, если экономика страны стабильна.

Самым выгодным вложением накоплений в Америке считается покупка недвижимости. С начала двухтысячных годов в США был огромный спрос на жильё, а, следовательно, и на ипотечные кредиты. Вот только американцы не столь глупы, они на несколько лет вперёд просчитывают свои траты. Зачастую купленный дом был своеобразным кормильцем – цена на недвижимость растут, а ставки по ипотеке падают. Дом можно было перепродать, расплатиться с банком, а разницу положить себе в карман. Причём вырученная сумма получалась весьма немаленькой.

А можно перезаложить жильё – продать его самому себе за большие деньги и опять же получить неплохой доход. Банки на этом также зарабатывали.

Фото: https://pixabay.com/photos/money-finance-mortgage-loan-2696229/

Рост цен на недвижимость являлся своего рода толчком к росту экономики.

Финансовый кризис разразился в 2008 году, но предпосылки к нему появились значительно раньше. Уже в 2006 году продать дом было очень сложно – рынок недвижимости уже стоял. Заёмщики, ранее аккуратно оплачивающие ежемесячные платежи, оказывались неплатёжеспособными – теряли бизнес, работу, доходы. Перепродать или перезаложить недвижимость уже не получалось. А банки требовали погашение долгов.

Через два года цены на жильё во Флориде упали на тридцать процентов, порядка 60% выставленных на продажу домов не находили своих покупателей. Заёмщики выбивались из последних сил, продавая всё, что у них есть, лишь бы удержаться на плаву и иметь возможность платить ипотеку. В итоге наступал день, когда они не могли платить по счетам. С положительной кредитной историей пришлось попрощаться. На очереди прощание с жильём.

Банки массово высылали уведомления должникам, что за неуплату их дома будут конфискованы и выставлены на аукцион. Некоторые отчаявшиеся заёмщики прибегали к процедуре short sale, что в переводе означает «короткая продажа».

Смысл её в том, чтобы продать дом хоть по какой-то приемлемой цене, лишь бы расплатиться с банком, пусть даже частично. Банки шли на этот шаг, они теряли слишком много денег – количество конфискованных домов было огромно, но покупать их никто не собирался. К тому же это оказалось весьма затруднительным. Если и находились покупатели, то они даже не могли толком осмотреть дом – разъярённые и озлобленные бывшие владельцы очень часто умышленно наносили вред имуществу, например, заливали бетон в канализацию, били окна, вырывали электропроводку.

Самые отчаявшиеся объявляли себя банкротами. А по закону, пока дело не будет рассмотрено в суде, кредитор не имеет права выгнать должника из дома. Суды были завалены такими делами, поэтому некоторым заёмщикам удавалось прожить в своём бывшем доме от полугода до года.

Итоги

Всё новое – это хорошо забытое старое. Многое со времён финансового кризиса 2008 года изменилось. Так, правило Волкера ограничило трейдинговые операции, которые могут проводить банки, а третья часть Базельского соглашения и директива Solvency II ужесточили требования к капиталу банков, страховых компаний и крупных хедж-фондов. Появился Закон Додда – Франка, направленный на повышение ответственности и прозрачности в финансовой системе, на регулирование процедур банкротства. Однако, многое с тех времён осталось таким же, как было.

Правительства всё ещё принимают важные экономические решения, используя устаревшие экономические модели. Мы слишком сильно уверены в количественных моделях, не понимая допущений, положенных в их основу. Маржинальная торговля связывает рынки, казалось бы, ничего общего не имеющие, через компании, торгующие на них. Поэтому риск-менеджмент невозможен без учёта корреляции между рынками и финансовыми инструментами.

Я уверен, что в конце концов случится ещё один финансовый кризис, хотя он и будет выглядеть иначе. Полагаю, что некоторые из причин кризиса 2008 года, о которых я рассказал, ещё сыграют свою роль в экономике. Кроме того, формируются новые операционные риски. Это и рост похожих алгоритмических торговых систем, и слабо связанные электронные биржи, и плохо спроектированное программное обеспечение. Всё это уже показало свою тёмную сторону в 1987-м, и, совсем недавно, во время мгновенного обвала фондового рынка в 2010-м. По моему скромному мнению, операционные риски будут играть всё более важную и опасную роль в финансовых системах будущего.

Что привело к ипотечному кризису

Жадность – это основная причина, почему ипотечный пузырь лопнул.

После ужасного теракта с башнями-близнецами экономика США резко пошла на спад. Правительство всеми силами старалось привлечь внешние инвестиции в страну, и ему это удалось – инвесторы смогли возродить экономику. На руках граждан появились свободные средства, которые можно было вложить в недвижимость.

Ипотечные компании получили от правительства поддержку на кредитование малообеспеченных слоёв населения. Банки стали предлагать дешёвые и доступные ипотечные кредиты, которые могли себе позволить даже люди с минимальными доходами. При этом кредитную историю и платёжеспособность зачастую даже не проверяли.

Граждане стали массово приобретать для себя жильё (почему не взять, раз предлагают по весьма заманчивым условиям?), надеясь, что из-за роста цен на недвижимость можно будет несколько лет выплачивать ипотеку, а потом перепродать дом и выручить кругленькую сумму. То есть у населения была возможность получить лёгкие и быстрые деньги.

Теперь давайте немного углубимся в историю. В период финансового краха, который случился в тридцатых годах прошлого века, был принят закон «Гласса-Стигола». Он разделил банки на коммерческие и инвестиционные. Также, чтобы избежать мошенничества и спекуляций на рынке, была запрещена торговля акциями и введено обязательное страхование собственных накоплений простых граждан.

Появившиеся свободные средства на руках у населения и коммерческих банков привело к тому, что денег стало слишком много. Появилась потребность «выпустить пар», но торговля на бирже была запрещена законом «Гласса-Стигола». Поэтому ещё в 1982 году был принят закон, разрешающий коммерческим банкам выдавать кредиты любым организациям, хотя раньше это было возможно только для государственных банков.

Это положило начало к большим изменениям в банковской структуре США. Рынок отправился в свободное плавание, кредиты стали выдавать всем подряд и под любой залог, используя не фиксированную, а плавающую ставку.

Дальше больше, банки стали выдавать кредиты самим себе, создавая для этого дочерние фирмы.

Ну и, конечно, как же без субстандартного кредитования. Для людей, имеющих низкий доход, условия обычной ипотеки были неприемлемы – слишком высокая процентная ставка. А поскольку у банков накопился излишек свободных средств, то этот капитал было жизненно важно куда-либо инвестировать. Появились ипотечные программы с весьма заманчивыми условиями.

Фото: https://pixabay.com/photos/house-home-residence-real-estate-961401/

Заёмщикам предлагалось:

- воспользоваться плавающей ставкой. В течение нескольких лет ставка была фиксированной, а потом банк ежегодно менял её в зависимости от экономического положения в стране. Девяносто процентов всех заёмщиков брали ипотеку именно по плавающей ставке;

- выбрать наиболее оптимальную систему платежей. Например, заёмщик мог выбрать приемлемый для него размер ежемесячного платежа и долю процентов по ипотеке.

Риск был оправдан – если у заёмщика не хватало денег на обслуживание кредита, то банк конфисковал недвижимость, продавал её на аукционе и покрывал ущерб.

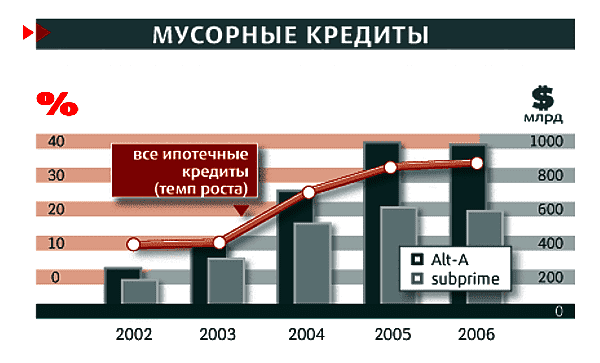

То есть любой американец мог получить кредит, не имея стабильного дохода и сбережений для внесения первоначального взноса. Такие ипотеки сами банки называли «мусорными», поскольку они были высокорисковыми и всем было понятно, что заработать на них вряд ли получится.

Например, New Century Financial без проблем одобрял ипотеку размером в полмиллиона долларов рядовому сотруднику McDonalds с годовой зарплатой 35 000 $. Чтобы расплатиться с банком, ему даже нескольких жизней не хватит.

Какой же в этом смысл? Банки жертвовали малым, чтобы заработать огромные деньги от реализации ипотечных ценных бумаг.

«Мусорные» кредиты выдавались всем желающим, лишь бы у заёмщика был счёт в банке. Естественно, граждане массово стали оформлять ипотеку и покупать даже не одно жильё, в надежде, что с ростом цен затраты окупятся в разы.

Ипотечный мыльный пузырь начал надуваться. Кредиты раздавались направо и налево. Банки придумали новую схему – заработок на ценных бумагах. Стали выпускать облигации на сумму выданной ипотеки, в основе которых лежала закладная на недвижимость. Сходные по своим параметрам ипотечные кредиты объединялись в пулы, а затем продавались инвесторам.

В итоге, банки возвращали заёмные средства, снижая тем самым свои риски, а инвесторы перепродавали облигации, зарабатывая на этом. Вторичный рынок ценных бумаг (перепродажа) приносила многомиллионные барыши банкам, инвесторам, брокерам, застройщикам и всем остальным участникам рынка недвижимости.

Ценные ипотечные бумаги выпускали практически бесконтрольно. Большинство финансистов оценивало эти облигации как нечто реальное, обеспеченное залоговой недвижимостью и денежными средствами. На деле же они оказались пустышкой.

Фото: https://pixabay.com/illustrations/invest-money-growing-plan-business-3965215/

К тому же ведущие американские банки договорились с крупными рейтинговыми компаниями об искусственном завышении рейтингов. Везде был обман, ловко завуалированные финансовыми мошенниками.

Не отставали в мошенничестве и спекуляциях и рядовые граждане. Находился бомж или малообеспеченный человек, на которого оформлялось несколько ипотек. В течение нескольких лет «добрые дяди» добросовестно платили за него ежемесячные взносы, а когда жильё в очередной раз поднималось в цене, дом продавали.

За два года до кризиса большинство домов, взятых в ипотеку, были выставлены на продажу. Предложение превысило спрос – цены стремительно понеслись вниз. Продать недвижимость стало невозможно, а плавающие проценты постепенно росли. Кризис субстандартного ипотечного кредита повлёк за собой и кризис обычной ипотеки. Это коснулось даже среднего класса, люди больше не могли или не хотели платить ежемесячные платежи.

Банки не смогли взыскать долги, чтобы выполнить свои обязательства перед инвесторами. Те внезапно прозрели и увидели, что ипотечные ценные бумаги на данный момент ничего не стоят. В итоге ипотечный кризис повлёк за собой финансовый. Мыльный пузырь лопнул…

Исходя из вышеизложенного, можно выделить основные причины ипотечного кризиса в США:

- рост внешних инвестиций;

- изменения в законодательном регулировании банковской системы;

- субстандартное кредитование малообеспеченных;

- спекуляции и мошенничество на ипотечном рынке.

Субстандартное кредитование

Для банковской практики США приемлемым уровнем кредитов с высокой степенью риска традиционно считались 6-8% от общего размера ипотечного портфеля. Но для покрытия начавшегося строительного бума такой процент неблагонадежных заемщиков оказался слишком низким и банки начали постепенное снижение обязательных требований. Такие кредиты получили название субстандартных и было разработано множество их модификаций:

- с плавающей процентной ставкой (interest-only mortgage) – в течение определенного начального периода действия кредита уплачиваются только проценты, а не основная сумма долга. К началу кризиса более 90% кредитов имели плавающую ставку;

- выбор клиентом варианта оплаты («payment option» loan) – можно выбрать размер ежемесячного взноса, при этом неуплаченные проценты могли прибавляться к основной сумме кредита. Почти каждый десятый займ в период 2005-2006 года был оформлен подобным образом;

- возможность погашения большей части долга на момент окончания договора (balloon-payment mortgage) и другие варианты.

Апофеозом борьбы за клиента любой ценой стали кредиты с наличием активов (средств на банковском счете), но без регулярного дохода (income, verified assets, NIVA), и займы вообще без активов и доходов (no income, no assets, NINA).

Последствия для США

Ну что же, пузырь лопнул, пора оглядеться и посмотреть, к чему же привела жажда к наживе:

- к 2011 году боле девятисот тысяч домов были изъяты у заёмщиков в пользу банков;

- банкиры потеряли клиентов, инвесторы – деньги, а заёмщики – недвижимость;

- фондовый индекс снизился почти на пятьдесят процентов по сравнению с 2006 годом;

- с лета 2007 года по осень 2008 стоимость компаний, занимающихся производством, упала на 20%;

- чтобы удержаться на плаву, банки ML и Bank of America произвели слияние;

- инвестиционные банки Lehman Brothers и Bear Stearns были признаны банкротами;

- снижение показателей произошло во всех секторах экономики;

- огромное число рядовых обывателей потеряли свои накопления, включая пенсионные.

Что предприняло правительство

Правительство США разработало и применило следующие шаги.

- Проведено обширное разбирательство «на самом верху», где выяснилось, что первые признаки пузыря появились ещё в 2006-2007 годах. Об этом, естественно, догадывались многие участники рынка, успевшие подстраховаться и заработать на кризисе.

- Было признано, что с привлекательными условиями и ослаблением требований для заёмщиков поторопились.

- В конце лета 2008 года был принят так называемый «План Полсона», призванный спасти американскую экономику. За счёт бюджета правительство выкупило все «мусорные» кредиты, потратив на это более семисот миллиардов долларов.

- Был заключён договор с крупнейшими кредиторами об отсрочке для рядовых граждан, чтобы избежать конфискации и реализации залогового жилья.

- Заёмщикам частично вернули налог за недвижимость в счёт погашения долговых обязательств.

- Крупным банкам были предоставлены льготные кредиты, чтобы они смогли удержаться на плаву, иначе их банкротство могло привести к краху всей экономики.

- Ипотечные ценные бумаги теперь разрешено выпускать только под реальное залоговое обеспечение.

Рост масштабов

Но совсем недолго кризис находился в пределах этого государства. Кризисные явления довольно быстро распространились по всему миру. Для многих стало шоком то, что даже крупные игроки банковского сектора были вынуждены объявить себя банкротами. От подобного конца некоторые финансовые организации спасали национальные правительства. На протяжении последующих двух лет отмечалось снижение котировок на фондовых рынках. Многие компании, оценивая размещение своих ценных бумаг, понимали, что получение капитала не всегда будет возможно. Эти процессы ярко характеризуют мировую экономику 2008.

Кризис отразился и на производственной сфере. В этом секторе он проявился в снижении объемов производства, уменьшении спроса на товары и сырье. Это, конечно же, повлекло за собой падение потребности в трудовых ресурсах. В связи с кризисом многие люди потеряли работу по сокращению.

Последствия для России и мировой экономики

Поскольку финансовый рынок является одним из самых продвинутых и глобальных, от ипотечного кризиса США так или иначе пострадали практически все страны мира, включая Россию. А причиной этому является привязка к американскому доллару, который является эквивалентом торговли.

Фото: https://pixabay.com/illustrations/financial-crisis-stock-exchange-544944/

Хронология событий день за днём:

- 2007 год – обвал рынка недвижимости из-за невозможности заёмщиков погашать долговые обязательства по высокорисковым ипотечным кредитам;

- январь – июль 2008 года – акции крупнейших ипотечных агентств Fannie Mae и Freddie Mac обесцениваются на 80%;

- 15 сентября 2008 года – объявлено о банкротстве банка Lehman Brothers (его долг составил 613 млн. долларов);

- сентябрь 2008 года – падают индексы на мировых финансовых биржах;

- июль – декабрь 2008 года – снижаются мировые цены на нефть с 133$ до 43$ за баррель;

- октябрь 2008 – Исландия на грани банкротства, просит кредит МВФ;

- октябрь 2008 – Россия не может перекредитоваться в европейских банках;

- 7 октября 2008 года – нефтяные компании Лукойл, Газпром, Роснефть и другие просят правительство РФ о кредитах, чтобы погасить долговые обязательства по внешним займам;

- 23 октября 2008 года – рейтинговое агентство Standard & Poor’s меняет суверенный прогноз России со «стабильного» на «негативный»;

- 11 ноября 2008 года – Центральный банк сообщает о начале девальвации рубля;

- с августа 2008 года по февраль 2009 года – курс доллара в РФ вырос с 23,41 по 36,17 (почти в полтора раза).

ВВП России по итогам 2009 года уменьшился на 7,8%. К докризисным темпам роста показатель пока ещё не вернулся.

Промышленное производство снизилось на 10,8%. По данным Форбс число долларовых российских миллиардеров сократилось более чем на треть, а их общий капитал уменьшился в пять раз.

Большие потери понесли отечественные заёмщики, которые взяли ипотеку в валюте. Из-за резкого скачка доллара их долги увеличились в разы. В результате этого многие россияне потеряли недвижимость.

Перепроизводство доллара

Некоторые специалисты выделяют одну главную причину экономической дестабилизации 2008. Кризис, по их мнению, образовался вследствие перепроизводства американского доллара. Ситуация разрослась до огромных масштабов, потому что доллар является мировой валютой. До семьдесят первого года двадцатого века доллар был обеспечен золотым запасом Соединенных Штатов. После того, как подобная связь между валютой и драгоценным металлом перестала существовать, доллар перестали печатать в неограниченных количествах.

Причина массовости кризисных явлений заключается еще и в том, что покупательная способность национальной американской валюты обеспечивается не только внутренним валовым продуктом самих Соединенных Штатов, но и аналогичным показателем других государств. Но даже в том случае, если финансовый сектор державы напрямую зависит от доллара, страна не имеет никакого влияния на объем эмиссии валюты. Даже само правительство США не имеет контроля над этим процессом. Единственной структурой, которая обладает таким правом, является Федеральная Резервная система США. Эта организация носит еще название Центральный Банк Соединенных Штатов. Она представляет собой совокупность из двадцати частных банков. Их объединяет одно направление деятельности, которое заключается в печати долларов. После того как прервалась связь между валютой и золотом, произошел рост объемов массы мировых денег. Он во много раз превысил объем фактической товарной массы в мире. Такая ситуация являлась хорошим плюсом для двух субъектов – руководителей структурных элементов Федеральной Резервной системы США и самих государств.

Огромное количество финансов уходило на выдачу кредитов по сниженным требованиям к заемщикам. Как правило, целью таких займов было приобретение недвижимости. Подобное предложение было очень привлекательным для людей, так как оно предоставляло массу возможностей при минимальном заработке. Единственным обязательством была работа на погашение, а срок кредита растягивался на тридцать лет. Оплачивать подобную программу можно было только за счет необеспеченной эмиссии доллара. Центральный банк Соединенных Штатов заранее предполагал, что не все средства будут возвращены. Можно сделать вывод, что правительство осознанно осуществляло данный процесс, зная, что в какой-то момент наступит обрушение доллара. То есть перепроизводство мировой валюты является одной из причин того, что образовался глобальный кризис 2008-го.