На каких условиях выдаётся ипотека

Что представляет собой ипотека, на каких условиях выдаётся? Это обеспеченный залогом кредит, чаще всего предоставляемый для покупки недвижимого имущества. Обычно закладывается как раз кредитуемое, то есть приобретаемое на заёмные финансы жильё, но обеспечением может становиться и уже имеющаяся у заёмщика собственность.

Чем ипотека отличается от потребительских кредитов? Во-первых, ставками: они снижаются за счёт предоставления обеспечения в форме залога. Во-вторых, гораздо крупнее суммы, ведь они должны покрывать расходы на приобретение дорогостоящей недвижимости. В-третьих, продлеваются сроки погашения, ведь выплатить большие деньги за короткий период вряд ли удастся.

Рассмотрим все особенности ипотеки, разделив их на преимущества и недостатки. Плюсы таковы:

- Шансы на получение кредита выше, чем на взятие крупного займа, так как имеет место залог, являющийся обеспечением.

- Закладываемая собственность будет принадлежать новому собственнику, который приобретает её на ипотечные деньги.

- Вы сможете получить большую сумму, достаточную для совершения по-настоящему крупной покупки.

- Процентная ставка будет ниже, чем по условиям потребительского кредита, а сроки выплат – гораздо продолжительнее.

Минусы следующие:

- Когда вы оформляете ипотеку, по её условиям закладываете либо имеющийся в собственности, либо кредитуемый объект. И возникает риск лишиться этого имущества, ведь в случае прекращения поступления выплат от вас банк продаёт недвижимость и за счёт вырученных средств закрывает вашу задолженность.

- Оформление ипотеки с помощью или самостоятельно требует сбора немалого количества документов.

- Не все объекты недвижимости кредитуются и принимаются в качестве залога по условиям ипотеки.

- Собственность при получении ипотеки обременяется, и владелец не может закладывать её повторно, менять, продавать, а также прописывать новых жильцов.

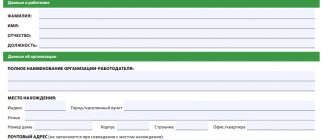

Функции кредитного отдела Сбербанка

Любое относительно крупное отделение Сбербанка имеет кредитный отдел, который работает с заявителями и заемщиками по займам (в том числе ипотечным).

Смотрите на эту же тему: Как получить ипотеку с отсрочкой платежа на время строительства? Образец заявления

Кредитный отдел курирует оформление и выдачу ссуд и выполняет ряд функций на каждом этапе, связанным с их получением. Отдел:

- Осуществляет консультацию соискателей по ипотеке;

- Занимается оформлением заявки;

- Проверяет сведения из собранного соискателем пакета документов;

- Одобряет заявку или отказывает в выдаче кредита;

- Оформляет кредитный договор;

- Выдает деньги;

- Следит за исполнением дебитором кредитных обязательств;

- Выдает залогодателю справку о полной выплате долга.

Кредитный отдел занимается и рефинансированием ипотеки (или иных займов). В этом случае он также выполняет все свои функции – от консультации потенциального контрагента до подтверждения выполнения заемщиком финансовых обязательств.

Где можно получить ипотеку

Ипотечный кредит в Москве возможно получить в разных предлагающих услуги кредитования банках. Рассмотрим самые популярные вместе с их условиями:

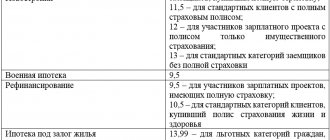

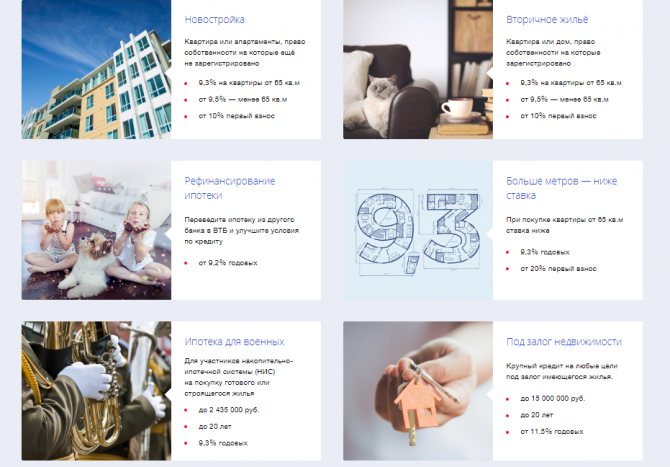

- «Сбербанк» одобряет получение ипотеки, причём на разные объекты: относящиеся ко вторичному или первичному рынку квартиры, жилые дома, участки, загородные коттеджи и так далее. Есть и нецелевая программа. Ставки начинаются с приемлемых 10-11%, есть программы для отдельных социальных групп (военных, молодых семей), периоды выплат доходят до 30-и лет. Может понадобиться первоначальный взнос, а вот подтверждение заработков необходимо не всегда.

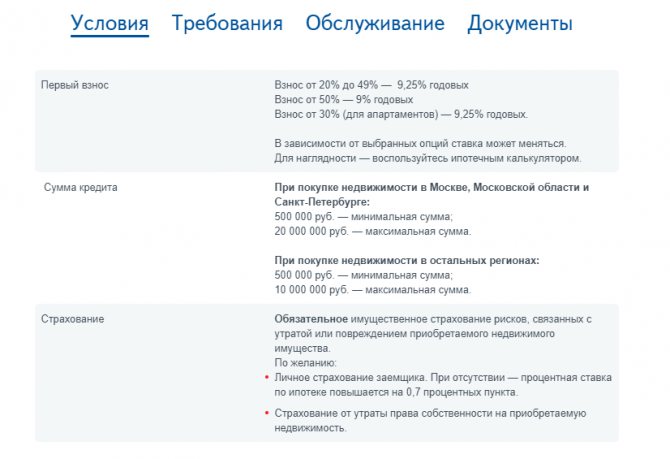

- Много программ ипотеки и у «ВТБ», который предлагает стартующие с 9,3% ставки, достигающие тридцать лет сроки погашения и суммы до шестидесяти миллионов рублей. Почти всегда делается взнос, также предусматривается комплексное страхование (обязательно).

- Выгодный кредит возможно без посторонней помощи оформить в банке «Восточный», выдающий ипотеку на сроки от трёх лет до тридцати со ставкой от 10 процентов (точные размеры определяются величиной взноса). В Москве максимальные выдаваемые на жильё суммы достигают двадцать миллионов в российской валюте.

К сведению! В столице и Московской области имеются офисы и прочих крупных банков, поэтому выбор у москвичей достаточно большой.

Как Сбербанк устанавливает сумму кредита для заемщика?

Она назначается Сбербанком по результатам анализа финансовой состоятельности соискателя и стоимости залоговой недвижимости. Минимальная сумма ипотеки составляет 300 000 р., а максимальная по состоянию на текущий год равна 15 млн р. Срок кредита также зависит от перечисленных факторов.

Смотрите на эту же тему: Сколько стоит проверка юридической чистоты квартиры перед её покупкой? Можно ли самому проверить квартиру перед покупкой?

Можно ли снизить переплату по займу?

Да, такие возможности имеются.

- Предоставление максимума документов, необходимых для оформления ссуды: ипотека по двум документам предполагает повышенную ставку.

- Использование программ льготного ипотечного кредитования и материнского капитала.

- Досрочное погашение ипотеки.

При расчете переплаты по ипотеке Сбербанк предоставляет скидку своим зарплатным клиентам и пользователем сервиса по покупке и продаже недвижимости ДомКлик.

Как рассчитывается процентная ставка по ипотеке?

Расчет ставки связан с рядом факторов:

- Спецификой ипотечного продукта (льготные программы предполагают меньшие траты);

- Стоимостью залогового жилья;

- Использованием Материнского капитала;

- Уровнем дохода клиента;

- Наличием зарплатной карты Сбербанка.

Приблизительное представление о ставке потенциальный заемщик получает, ознакомившись с информацией на сайте Сбербанка.

Более конкретные сведения дает онлайн-калькулятор, в который вводят требуемую сумму ссуды под залог жилья и срок ее погашения. Однако для конкретизации сведений необходима консультация менеджера банка.

Какую жилплощадь покупают на заёмные средства?

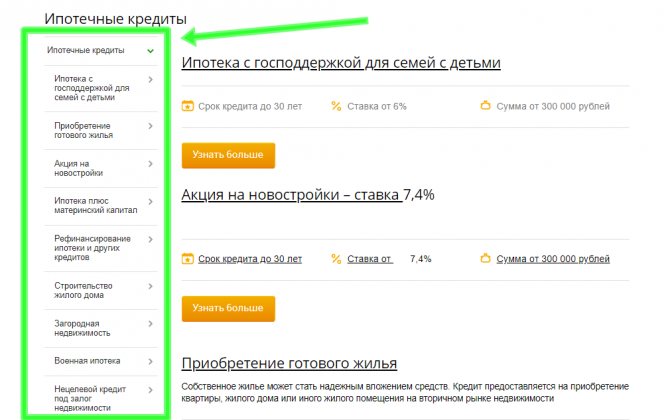

Ипотечные программы Сбербанка разнообразны. Выбрав отвечающую запросам, клиент может купить:

- Квартиру или жилой дом на первичном рынке недвижимости;

- Квартиру или дом из вторичного жилфонда;

- Деревянный дом (в Московской и Липецкой областях);

- Садовый дом (дачи);

- Гараж или машино-место.

Сбербанк участвует во всех программах льготных ипотек:

- С Материнским капиталом;

- Военной;

- Льготной 6%-ной при рождении второго или следующего ребенка;

- Программе «Молодая семья».

Возможна и выдача нецелевого кредита под залог недвижимости.

Строящаяся или купленная за счет ипотечных средств недвижимость должна отвечать требованиям, предъявляемым к ней Сбербанком. Если покупается строящееся жилье, банк проверяет надежность строительной компании.

Если же объектом ипотеки становится жилье со вторичного рынка, оно проверяется на ликвидность и общее состояние. Оно не должно быть аварийным и/или построенным раньше определенного года (по состоянию на текущий год недвижимость не должна быть «старше» 1950 года).

Соблюдение требований к покупаемой недвижимости связано с тем, что, помимо объекта покупки, оно одновременно является и залогом, гарантирующим возврат денег банку.

На залоговое жилье не должно быть наложено обременение, кроме текущей ипотеки. В противном случае оно не сможет быть обеспечением кредита, и ссуда не будет выдана.

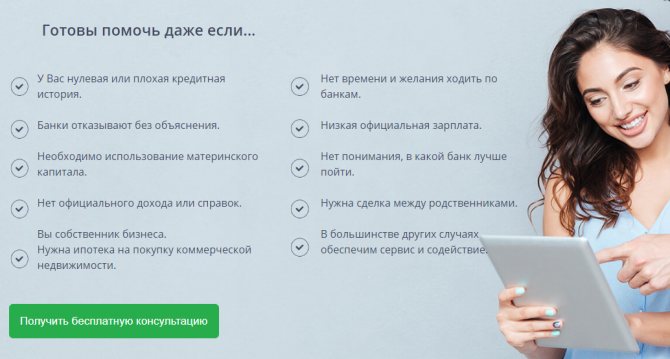

Кому и в каких случаях нужна помощь в получении ипотеки

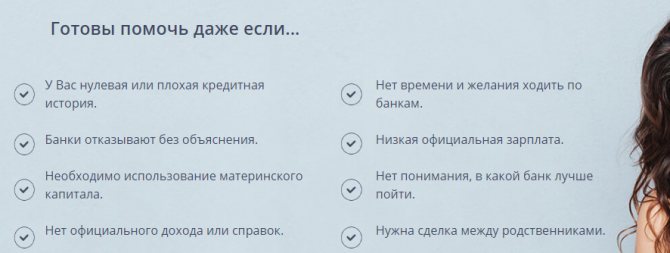

Помощь в оформлении ипотеки в Москве нужна тем, кому банки отказали. Если вы самостоятельно обращались за ипотечными кредитами в разные финансовые организации, и везде получали отрицательные ответы, значит, ситуация критическая, и надежд на получение займа остаётся мало.

Причин отказов банков в выдаче ипотеки существует несколько:

- Несоответствие заёмщика основным установленным банком требованиям, в перечень которых включаются определённый возраст (обычно от 20-21 года до 60-75, в зависимости от конкретного кредитора), официальное трудоустройство и минимальный определённый стаж труда, гражданство и регистрация.

- Отсутствие или небольшие размеры доходов. Обычно это условие входит в список обязательных, причём нужно иметь «белые», то есть официальные заработки, которые вы сможете подтвердить. Иногда принимаются и альтернативные варианты подтверждения платежеспособности, но если кредитор заработки посчитает недостаточными для погашения ипотеки без посторонней помощи, то он откажет в выдаче.

- Недвижимость не соответствует установленным требованиям. К кредитуемым и закладываемым объектам тоже предъявляются требования, и если им не соответствует покупаемая вами или же закладываемая квартира (участок, дом и так далее), то заявку отклонят.

- На одобрение ипотеки без посторонней помощи не стоит рассчитывать при испорченной кредитной истории. Если за вашими плечами многочисленные просрочки по другим кредитам, или же есть не выполненные долговые обязательства (открытые активные договоры), то вряд ли ипотеку выдадут.

- Нет денег на внесение первоначальной суммы. Если взнос включается банком в перечень обязательных для получения ипотеки условий, то его отсутствие или недостаточные размеры могут послужить поводом для отказа в получении ипотеки.

- Иные причины, которые банк вполне может и не сообщить вам. Он вправе отказать в ипотеке по любым поводам, поэтому получив отказ, не стоит обращаться к кредитору за разъяснениями.

К сведению! Помощь в получении ипотеки может быть нужна и в ином случае, например, когда банки предлагают вам не самые выгодные, не удовлетворяющие вашим запросам и требованиям или не подходящие условия. Если они вас не устраивают или являются слишком обременительными или невыполнимыми, тогда обращайтесь за помощью.

Какие банки не запрашивают справку о доходе

Получить ипотеку без посторонней помощи, не имея справок о доходах, можно в некоторых российских банках. Они идут навстречу безработным и не имеющим официальных заработков гражданам и предлагают варианты выдачи кредитов по упрощённой схеме.

Рассмотрим актуальные предложения:

- «Сбербанк». При отсутствии справок о доходах подойдёт программа ипотеки на готовое жильё, предоставляющая возможность взять сумму размером до 85% кредитуемой и закладываемой недвижимости на максимум тридцать лет с внесением от 15% первоначально под минимум 11,4 процента годовых.

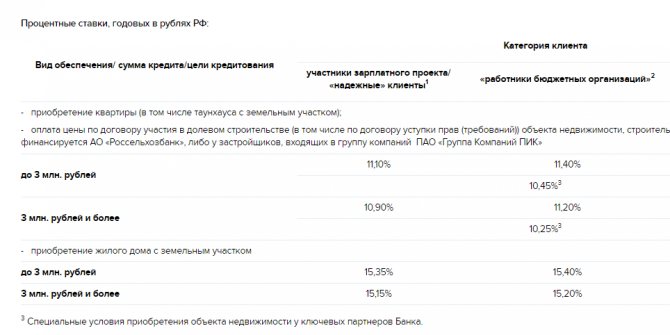

- Получение кредита на квартиру клиентам без справок о доходах предлагает «Россельхозбанк», выдающий ипотеку по двум документам. Получить можно до четырёх миллионов (до восьми в Москве и столичной области), но не больше 60% квартиры или 50% цены дома. Минимальные сроки ипотеки могут составлять как несколько месяцев, так и один-два года, а максимальные – двадцать пять лет. Обязательное условие при отсутствии доходов – первоначальный взнос от 40-50%, в зависимости от типа кредитуемого жилья. Минимум по ставке – 11,1%.

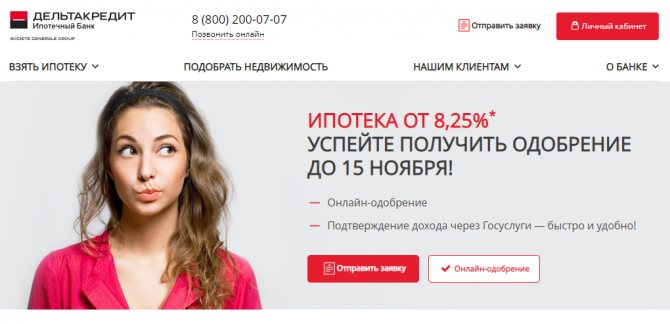

- «ДельтаКредит» имеет программы, избавляющие от необходимости получать справки о доходах. Ипотека может выдаваться по справке, сформированной в один клик с помощью портала «Госуслуги», на максимум двадцать пять лет под минимум 8,25% годовых с внесением 15% первоначально. Есть вариант ипотеки для предпринимателей, но он требует внесения минимум половины всей стоимости кредита.

Кто поможет в получении денег

Получение помощи по ипотеке предлагают различные ипотечные брокеры. Такие организации являются посредниками между претендующими на получение денег заёмщиками и занимающимися финансированием организациями. Компании призваны помогать находить интересующие и подходящие по всем параметрам предложения, а также в конечном итоге получать деньги.

Как работает типичный кредитный брокер? Вы подаёте заявку, которая обычно формируется онлайн (брокерские организации делают всё для упрощения жизни своих клиентов), и далее она рассматривается брокером: он анализирует ваши потребности и подбирает варианты, которые подойдут по заданным вами параметрам: ставкам процентов, срокам погашения ипотеки, размерам сумм, штрафным начислениям.

Затем рассмотренная заявка направляется дальше – непосредственно к кредиторам, которые анализируют запрос и выносят свой вердикт. Решение сообщается подававшему запрос заёмщику, и брокерская компания помогает ему выходить на сделку: сообщает полный список документов, ориентирует в процедуре оформления и оказывает помощь иного характера.

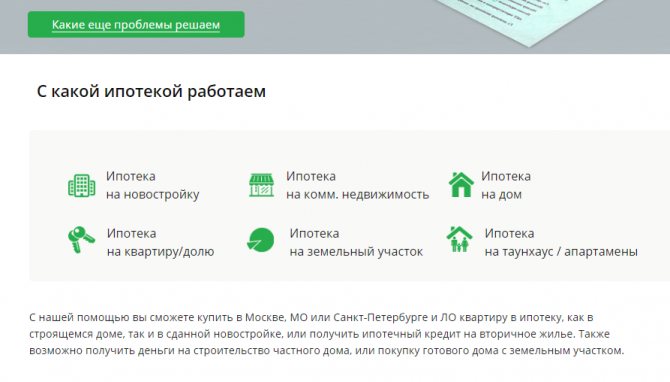

Если вас заинтересовали услуги брокера в Москве, то за помощью в получении ипотеки лучше обращаться в проверенные компании, и именно такой является «ДомБудет.ру», которая помогает добиваться одобрения 85% своих клиентов и предлагает более чем выгодные условия. Причём организация берётся помогать всем, в том числе имеющим испорченные кредитные истории заёмщикам (но без активных просрочек), а также гражданам без официальных доходов.

«ДомБудет.ру» может оказывать помощь в ипотеке на следующих условиях:

- Ставки процентов, начинающиеся с минимальных 7,9 процентов.

- Минимальный срок погашения вашей ипотеки – год, а максимальный – целых тридцать лет.

- Рассчитывать вполне возможно на сумму, достигающую 120 000 000 в российской валюте. Минимальный размер денег – пятьсот тысяч.

- Можно обойтись без первоначальных взносов по ипотеке.

- В учёт берутся совокупные доходы семьи и до трёх лиц в общей сложности.

- Получение ипотеки с помощью «ДомБудет.ру» возможно на разные типы недвижимости: таунхаусы, квартиры в новостройках и на вторичном рынке, дома, участки и доли квартир.

Отдельно о брокерах

Брокерские услуги стали популярными, поэтому о них лучше рассказать подробнее. Если интересует получение кредита на жильё Москве, то обращайтесь за помощью в брокерскую компанию. Она примет и обработает ваш запрос, проанализирует платежеспособность и другие характеристики и подберёт подходящие программы. Далее брокер будет помогать получать деньги: отправит запросы кредиторам, имеющим оптимальные продукты, составит список документации и поможет заключить сделку.

Пример успешной брокерской , оказывающая помощь в оформлении ипотечного кредита без дохода в Москве. Она сотрудничает даже с безработными, имеющими маленькие заработки или не получающими официальные доходы гражданами. Данный брокер предлагает хорошие условия: минимально 7,9% в год, от года до тридцати лет на погашение ипотеки, до 120-и миллионов. Не всегда требуется взнос, могут быть учтены доходы созаёмщиков.

Получить ипотеку без справки о доходах возможно. Выбирайте подходящий способ и становитесь владельцем собственного жилья.

Какие ещё варианты существуют

Если помощь в ипотеке запрашивать вы не желаете, то есть и другие пути получить кредит на недвижимость, но не всегда они выполнимы и просты:

- Попробовать получить потребительский крупный кредит: необеспеченный или с обеспечением в виде залога вашего имущества. Но не факт, что его одобрят.

- Взять в МФО залоговый займ. При предоставлении залога сроки продлеваются, а суммы увеличиваются, но всё же денег может не хватить на ваши цели (особенно если это приобретение недвижимости), а переплаты заметно возрастут, так как проценты будут начисляться ежемесячно или ежедневно.

- Привлечь созаёмщиков или поручителей. Их заработки будут учитываться при анализе платежеспособности.

- Получить кредитку и пустить входящие в кредитный лимит деньги на нужную покупку. Но финансов может не хватить, а если вы будете выполнять условия недобросовестно и допускать задержки, то долг увеличится в геометрической прогрессии.

- Найти средства на внесение первой суммы. Это значительно увеличит шансы на получение ипотеки, но порой обойтись без помощи всё же не удаётся, ведь столь крупные деньги есть не у всех.

Рассчитывать на получение ипотеки в Москве вполне можно, а если вы обратитесь за помощью, то шансы заметно увеличатся. Зная условия и особенности, взять деньги будет проще.

Условия кредитования

В сравнении с предложениями по ипотеке для рядовых граждан, условия кредитования для коммерсантов имеют ряд отличий. Вот типовое предложение по коммерческой ипотеке:

- срок кредита от 3 до 15 лет;

- сумма зависит от возможностей заемщика;

- залогом является сама кредитная недвижимость;

- первоначальный взнос — не менее 15%;

- ставка по кредиту определяется индивидуально и начинается от 10%.

Разница заметнее всего проявляется в длительности (для рядового гражданина — до 30 лет), обязательном первоначальном взносе и сумме займа (она может достигать нескольких десятков миллионов рублей). Если сумма крупная, кредитор наверняка потребует от физического лица поручителя из ближайших родственников или совладельцев бизнеса.

Некоторые банки с целью привлечения клиентов разрабатывают специальные предложения:

- возможность воспользоваться кредитными каникулами на срок до 6 месяцев в случае форс-мажора;

- составление индивидуального графика платежей по запросу клиента;

- отсутствие скрытых комиссий и минимизация платных услуг;

- досрочное погашение без штрафов и переплат;

- дополнительный залог не обязателен.

В некоторых банках возможно одобрение еще до приобретения самого объекта, то есть у вас есть некоторое время (в среднем 2 месяца) для поиска объекта, который подойдет вам и устроит кредитора.

Всем известно, что получение ипотеки для ИП — непростая задача, но сегодня все больше банков идут физическим лицам навстречу и выдают выгодные кредиты под залог ипотечной недвижимости.

Особенности ипотечной сделки с коммерческой недвижимостью

Одним из важных нюансов ипотеки на покупку коммерческой недвижимости физическим лицом является невозможность оформления залога на предмет сделки до того, как право собственности перешло от продавца к заемщику. В связи с этим при оформлении сделки с коммерческой недвижимостью используются сложные схемы.

Если продавец готов ожидать получения денег за недвижимость больше месяца, можно воспользоваться следующей схемой:

- заключается договор между продавцом и заемщиком, будущим собственником;

- заемщик передает продавцу аванс за недвижимость (первоначальный взнос по ипотеке, что оговаривается в соглашении с банком);

- банк передает продавцу гарантийное письмо, подтверждающее, что после перехода права собственности на объект ипотеки к заемщику и оформления договора залога продавец получит оставшуюся сумму по сделке купли-продажи;

- банк закладывает средства в ячейку банка;

- проходит регистрация сделки купли-продажи и ипотечного договора в Росреестре, появляются соответствующие записи в ЕГРН;

- оформляется договор залога, заемщик лично передает деньги продавцу, или продавец сам забирает их из ячейки. Порядок расчетов нужно определить заранее, чтобы у сторон на почве недоверия друг к другу не возникло желание отказаться от сделки.

Если продавец не готов ждать, можно предложить ему самому оформить залог на недвижимость при сделке:

- покупатель передает продавцу аванс и гарантийное письмо от банка, которое подтверждает, что после оформления залога на недвижимость продавец получит оставшуюся сумму по договору купли-продажи;

- банк закладывает деньги в ячейку;

- продавец закладывает недвижимость в банке, заключает договор купли-продажи с заемщиком и получает оставшуюся сумму из банковской ячейки;

- после этого проходит регистрация перехода права собственности в Росреестре, и объект залога (ипотечная недвижимость) переходит к заемщику, оставаясь под обременением на весь сроки потеки.

Эта схема сложнее с точки зрения оформления, но она в равной степени приемлема для всех участников сделки.

Оплата страховки также является неотъемлемой части ипотечного кредитования физических лиц. Чаще всего для получения коммерческой ипотеки банки требуют приобрести следующие виды полисов:

- страхование самой недвижимости;

- страхование титула (риска потери права собственности) сроком на 3 года.

Длительность страхования титула связана с исковой давностью. По истечении 3-х лет оспорить сделку невозможно в соответствии с российским законодательством.

При желании можно дополнительно застраховать физическое лицо от невыплаты ипотеки при непредвиденных обстоятельствах. Но учтите, что страховые компании тоже анализируют риски при продаже своих продуктов, поэтому если ваш бизнес по итогам проверки признают малонадежным, останется надеяться на собственные силы.

Оставьте заявку и узнайте как получить ипотеку на коммерческую недвижимость