Особенности ипотеки в Казахстане

Вид на жительство

Ипотечное кредитование в Казахстане позволяет приобрести достойный объект недвижимости, расположенный в этой Республике. На сегодня, это доступно не только гражданам этой страны, но и для иностранцев.

В частности, для людей, которые зарегистрированы в России для граждан Республики Беларусь и прочих стран. Необходимо лишь подтвердить, что Вы постоянно проживаете именно в РК.

Однако это доступно лишь в том случае, если человек имеет вид на жительство в Казахстане.

В этом случае, человек, желающий оформить ипотеку в одном из казахстанских банков, может получить доступ к приобретению любой недвижимости, на условиях выбранного кредитора. Однако прежде, необходимо понять, подходите ли Вы всем требованиям, выгодны ли для Вас условия ипотечного кредитования и нравятся ли Вам варианты доступной ипотечной недвижимости.

Будет полезно просмотреть:

Возможные проблемы и нюансы оформления

Самые крупные банки страны предлагают ипотеку на достаточно сложных условиях. Как получить денежные средства без первоначального взноса? В Казахстане потенциальные заемщики могут рассчитывать на доступный ипотечный заем в нескольких банках. Рассмотрим самые выгодные предложения. Нужно учитывать, что для согласования сделки понадобится дополнительный залог в форме ценного имущества.

КЗИ Банк предоставлял ипотеку сроком до пяти лет под десять процентов в 2020 году. На официальном сайте банка размещена информации о временном прекращении кредитования физических лиц.

В Евразийском банке клиенты могут воспользоваться несколькими программами. В условия продукта «Просто ипотека» входит:

- Срок кредитования составляет до 240 месяцев.

- Заем выдается в национальной валюте — тенге.

- Ставка вознаграждения установлена на уровне от тринадцати процентов.

- Потенциальные заемщики могут выбрать несколько способов оформления ипотеки.

- Стандартная сумма первоначального взноса установлена на уровне от тридцати процентов годовых. Если у клиента недостаточно денежных накоплений, он может в качестве гарантии заложить дополнительное имущество.

Для подтверждения права собственности и стоимости недвижимости в банк нужно предоставить дополнительные документы.

Действуют также другие предложения:

- Клиент может выбрать жилье в строящемся комплексе.

- Проект «Шар Курылыс» отличается низкой процентной ставкой — всего 12,5% годовых. При этом размер первоначального взноса зависит от официальной суммы дохода. Если клиент сможет подтвердить платежеспособность, сумма первого платежа устанавливается на уровне пятнадцати процентов. Если банк учитывает косвенные поступления, клиенту следует внести на начальном этапе от тридцати процентов стоимости жилья.

- Участники проекта «Ромул» могут получить заем в национальной валюте. Ставка вознаграждения с официальным подтверждением дохода составляет девять процентов. Первоначальный взнос при доказанной платежеспособности устанавливается на уровни пяти процентов.

Требования банков к заемщикам

В первую очередь, стоит обратить внимания на требования, которые банк выдвигает к своим заемщикам. Разумеется, каждый кредитор может устанавливать собственные параметры, однако изначально необходимо ориентироваться на базовые, которые применяются в большинстве банков Республики Казахстан.

А именно:

- Заемщик должен быть гражданином Казахстана;

- Если клиент является гражданином другой страны, то он должен обязательно подтвердить факт постоянного проживания в РК и получить вид на жительство;

- Идеальный заемщик должен быть не младше 21 года, но наряду с этим не старше 48. В определенных случаях, клиент может быть и старше, однако обязательное условие – внести последний взнос по ипотеке до наступления пенсионного возраста. Если заемщик младше 21 года, то к ипотеке привлекаются его родители в качестве поручителей или созаемщиков;

- Не меньше 6 месяцев работы на последнем месте трудоустройства;

- Клиент должен иметь достаточный доход. Заработная плата идеального заемщика должна быть не меньше 100 000-150 000 тенге в месяц;

- Положительная кредитная история.

Обратите внимание! Разные банки могут устанавливать разный возрастной порог. Помимо того, заработок клиента может быть и меньше, в зависимости от срока кредитования и суммы займа. Главное, чтобы Вы могли вносить ежемесячные платежи, без существенного ущерба для своего бюджета.

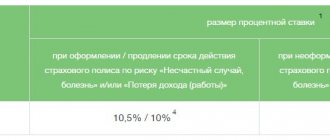

Процентная ставка

Представленная выше информация позволяет сделать вывод о возможной разнице в процентных ставках в зависимости от источника финансирования оформляемого займа. Логика проста: если ставка субсидируется за счет небанковского источника, то для заемщика она будет минимальной.

Например, по программе развития регионов действуют следующие проценты по ипотеке:

- 7,5% годовых – если предоставляется финансирование из бюджета;

- 9,5 – 10% годовых – при финансировании за счет банка.

Важно понимать, что минимальную ставку сможет получить только остро нуждающийся в жилье заемщик, имеющий на руках документальное подтверждение о постановке в очередь.

По программе «Астана Жастары» будет установлена фиксированная ставка в 5% годовых на весь срок кредитования. А по ипотеке для военных, ставку озвучат уже на стадии одобрения заявки, так как вопрос финансирования господдержки может занять определенное время.

Условия получения ипотеки

Кредитные организации ставят свои условия для участия в ипотечном кредитовании.

Однако потенциальному заемщику сразу необходимо обратить внимание на следующие пункты:

- Валюта, в которой можно взять кредит;

- Стоимость и существующие виды комиссии;

- Способ погашения;

- Варианты приобретаемой недвижимости;

- Процентная ставка.

Валюта

В 2020 году кредитные организации Казахстана не слишком охотно оформляют ипотеку и крупные займы в тенге. Однако, несмотря на это, некоторые банки все же поддерживают национальную валюту, правда условия такого кредитования будут не слишком выгодными для заемщика.

В основном, можно взять ипотеку в таких валютах:

- Тенге;

- Евро;

- Доллары.

Рекомендуем к просмотру:

Комиссия

Разные кредитные организации могут поддерживать разные виды комиссий. Вместе с этим и их стоимость будет разной, в зависимости от вида и кредитора.

Всего их может быть три:

- За прием и рассмотрение заявления;

- За оформление ипотеки;

- За выдачу ипотеки.

Обратите внимание! Чаще, кредиторы поддерживают два из трех вышеперечисленных видов комиссии.

Переплата и досрочное погашение

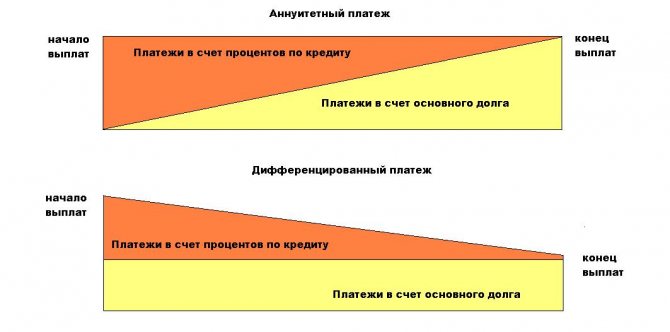

В казахстанском банке, Вы можете выбрать либо аннуитетный, либо дифференцированный способ внесения платежей.

Первый вариант предусматривает, что заемщик вносит ежемесячные платежи, сумма которых не изменяется на протяжении всего срока кредитования. Дифференцированный же предусматривает оплату ипотеки равными долями.

Как взять ипотеку на первичное жилье

Если взять итоги 8 месяцев текущего года лидера по выдаче ипотеки Жилстройсбербанка, то здесь доля кредитования «первички» существенна — 38% кредитов были выданы для покупки жилья на первичном рынке и 58% — для покупки недвижимости на «вторичке». Такая доля была в большей степени обеспечена реализацией банком госпрограмм.

Ипотеку можно взять на строящееся жилье

Банковский заем на покупку квартиры можно получить на этапе строительства, но это только в том случае, когда строительная компания имеет гарантию Фонда гарантирования жилищного строительства (ФГЖС), являющегося дочерней структурой холдинга «Байтерек».

Схема такая: застройщик получает гарантии ФГЖС и заключает договор с Жилстройсбербанком, который разрешит своим вкладчикам покупать более дешевые квартиры на этапе строительства без всяких дополнительных залогов. Достаточно иметь первоначальный взнос 30% от стоимости жилья.

Важно то, что для граждан нет никаких ограничений для покупки квартиры в рамках проекта. В отличие от госпрограмм, нет условий по отсутствию жилья и постоянной прописке.

Однако объектов, которые получили гарантию Фонда, пока мало и сосредоточены они лишь в нескольких городах, таких как Нур-Султане, Алматы, Шымкенте. Это связано с тем, что получение гарантии от Фонда гарантирования подразумевает большие требования к застройщикам, а именно: опыт работы должен составлять не менее 3 лет, результаты выполнения построенных жилищных площадей, безубыточную деятельность за последние два финансовых года. Поэтому дольщики, которые будут покупать квартиры у застройщиков, получивших гарантию от ФГЖС, будут защищены от незавершения строительства.

Документы для ипотеки на первичное жилье

Если застройщик сотрудничает с банком, то, как правило, ипотечные менеджеры, которые будут заниматься сделкой, уже предоставили банку пакет документов. Среди них чаще всего требуют:

— все правоустанавливающие документы (акт ввода в эксплуатацию и другие);

— решение ТОО о продаже квартиры;

— письмо от застройщика о готовности реализации объекта;

— реквизиты для перечисления;

— удостоверение личности директора;

— кадастровая справка на квартиру или на дом.

Покупатель также предоставляет:

— оригиналы и копии удостоверений личности заемщика (созаемщика, гаранта) и супругов;

— адресные справки заемщика/созаемщика (ов)/гаранта и супругов;

— оригинал и копию свидетельства о заключении (расторжении) брака заемщика (созаемщика, гаранта);

— справку о заработной плате заемщика (созаемщика, гаранта) с указанием всех удержаний, предусмотренных законодательством РК;

— Если клиент индивидуальный предприниматель, то он должен предоставить свидетельство о госрегистрации либо соответствующее уведомление от налогового органа, патент/налоговый отчет за последние 12 месяцев, декларацию (форма 910, 911, 200, 220, 240), справка об отсутствии задолженности.

Самые выгодные ипотечные программы для «первички»

Программы Жилстройсбербанка

На сегодняшний день ипотека от Жилстройсбербанка остается наиболее выгодной и востребованной. Свыше 50% займов, выданных казахстанцам на покупку жилья, обеспечивает ЖССБК по системе жилстройсбережений. Доля кредитов данного банка от ипотечного портфеля страны по итогам 2020 года составила уже 51,4%, против 42,4% годом ранее.

В рамках «Нурлы жер» займы по ставке 5% годовых можно получить при наличии на счете ЖССБК 20% от стоимости жилья. Это льготные условия для участников госпрограмм.

Для покупки жилья вне госпрограмм и собственной программы банка «Свой дом» вкладчику необходимо накопить 50% от стоимости жилья в течение минимум 3 лет, чтобы получить заём по ставке 5%.

Расчет стоимости покупки квартиры по жилищному займу

| Стоимость квартиры | 10 000 000 |

| Ежемесячный взнос в период накопления | 150 000 |

| Накопления за 3 года с учетом премии государства и вознаграждений банка | 5 858 384 |

| Ежемесячный взнос в последующие 6 лет под 5% годовых | 66 700 |

| Переплата | 660 784 |

«7-20-25». Условия участия

Объект кредитования — первичное жилье.

Процентная ставка — 7%.

Первоначальный взнос — от 20%.

Срок погашения займа увеличен до 25 лет.

Комиссий нет.

Жилье не должно быть дороже 25 млн тенге для городов Астана, Алматы, Актау, Атырау, 15 млн тенге — для других регионов.

Участник не должен иметь жилье на праве собственности, за исключением наличия комнат в общежитиях полезной площадью менее 15 кв.м на каждого члена семьи; жилых домов в аварийном состоянии.

Расчет стоимости жилья по программе «7-20-25»

| Квартиры в г.г. Астана, Алматы, Актау и Атырау | Ежемесячный взнос, в тг (при сроке займа — 25 лет) |

| 1-комнатная (от 37 кв.м) | 37 317 |

| 2-комнатная (от 50 кв.м) | 50 888 |

| 3-комнатная (от 65 кв.м) | 66 154 |

| Квартиры в других регионах | Ежемесячный взнос, в тг (при сроке займа — 25 лет) |

| 1-комнатная (от 37 кв.м) | 29 400 |

| 2-комнатная (от 50 кв.м) | 39 579 |

| 3-комнатная (от 65 кв.м) | 51 453 |

По данным пресс-службы ИО «Баспана», на начало сентября, в рамках программы «7-20-25» одобрено 10 306 заявок на предоставление займа.

На сегодняшний день кредиты рамках этой программы выдают 8 банков: Банк ЦентрКредит, Сбербанк, Народный Банк, АТФБанк, Jýsan bank, Bank RBK, Евразийский Банк и ForteBank.

Условия участия

Зачастую у потенциальных участников программы возникают трудности с официальным подтверждением доходов. Минимальный доход должен покрывать ежемесячный платеж по кредиту, расходы на иждивенцев, товары первой необходимости, коммунальные услуги, транспорт, связь и другие имеющиеся у заемщика обязательные платежи. При покупке квартиры за 10 миллионов достаточно официально подтвердить ежемесячный доход в 120 тыс. тенге. Можно привлечь созаемщика.

Для потенциальных участников программы запустили проект «Предквалификация». Сервис позволяет любому казахстанцу в режиме онлайн оценить свои возможности для получения займа по программе «7-20-25» и значительно сократить время на получение займа в банке.

«Баспана Хит»

Это рыночная программа ипотечного жилищного кредитования. В ней могут участвовать граждане, имеющие жилье. Можно приобрести как первичное, так и вторичное жилье. Так как в залог принимается приобретаемое жилье, оно должно соответствовать требованиям к залоговому обеспечению, устанавливаемым внутренними документами банка-участника. То есть банк самостоятельно определяет требования к залоговому обеспечению, исходя из принципа его ликвидности.

Определен лимит по стоимости жилья: для Астаны, Алматы, Актау и Атырау — 25 млн тенге, для регионов — 15 млн тенге.

Согласно мониторингу портала kn.kz, о готовности кредитовать по программе «Баспана Хит» отвечают в колл-центрах 6 банков: Bank RBK, Банк ЦентрКредит, Сбербанка, АТФБанка, Халык банка, Цеснабанка.

Условия участия

Объект кредитования — первичное и вторичное жилье.

Первоначальный взнос — от 20% от стоимости жилья.

Годовая ставка — базовая ставка Национального банка + 1,75%. С учетом того, что сейчас она составляет 9,25%, ставка по продукту «Баспана» равна 11%.

Срок кредита — до 15 лет.

Расчет ежемесячного платежа по программе «Баспана Хит» при внесении первоначального взноса 20% на 15 лет

| При цене объекта 10 млн | При цене объекта 15 млн | При цене объекта 20 млн | При цене объекта 25 млн |

| 90 900 | 136 400 | 181 900 | 227 300 |

| Переплата | Переплата | Переплата | Переплата |

| 8 366 700 | 12 551 000 | 16 734 000 | 20 916 000 |

Менеджеры подчеркивают, что доход заемщика должен составлять не менее 60 000 тенге. Но его точный размер зависит от стоимости жилья. Например, при покупке квартиры стоимостью 10 миллионов тенге официальный доход заемщика должен составлять не менее 180 000 тенге. Можно привлечь созаемщика.

Банки в данной программе вправе взимать комиссии, утвержденные Нацбанком.

«Орда»

Ипотека «Орда» также недавно появилась на ипотечном рынке. Программа рассчитана для покупки жилья в дорогом сегменте — до 65 миллионов тенге.

Данный продукт представляет собой кредитование Казахстанской ипотечной компанией физлиц на покупку квартир через банки-партнеры. По данным пресс-службы КИК, в настоящее время партнерами АО «ИО «Казахстанская ипотечная выступают следующие финансовые институты: АО «Банк , АО «First Heartland Jýsan Bank», АО «Евразийский Банк», Центр ипотеки BI Finance.

Условия участия

Объект кредитования — недвижимость на первичном и вторичном рынке жилья для всех казахстанцев вне зависимости от наличия жилья в собственности.

Ставка по ипотечному займу — при полном подтверждении платежеспособности 12% годовых, при частичном подтверждении — 14% годовых.

Первоначальный взнос — от 30% от стоимости жилья при полном подтверждении дохода и от 50% при частичном подтверждении. Взнос можно заменить залогом в виде недвижимости.

Сумма займа — 1 до 40 млн тг, для займов в городах Нур-Султан и Алматы — до 65 000 000 тг.

Срок займа — до 20 лет.

Заемщиком может стать любой гражданин Казахстана в возрасте от 21 года. На момент погашения кредита возраст заемщика или созаемщика не должен превышать возраста выхода на пенсию.

Расчет ежемесячного платежа по программе «Орда» при внесении первоначального взноса 30% на 20 лет

| При цене объекта 10 млн | При цене объекта 15 млн | При цене объекта 20 млн | При цене объекта 25 млн |

| 77 100 | 115 600 | 154 200 | 192 700 |

| Переплата | Переплата | Переплата | Переплата |

| 11 498 000 | 17 247 000 | 22 996 000 | 28 746 000 |

Ипотека без государственного участия

Для полноты картины стоит отметить, что с разработкой госпрограмм ипотечного кредитования стандартные ипотечные программы от банков становятся неактуальными для граждан. Высокие процентные ставки, повышенные требования к доходу заемщика и большие комиссии делают коммерческую ипотеку неконкурентоспособной. Так или иначе, ипотечные программы с госучастием удовлетворяют потребности всех категорий потенциальных заемщиков независимо от наличия жилья, выбора первичного или вторичного рынков. Остается лишь выбрать подходящую потребностям заемщика программу.

Единственное преимущество собственных программ банков — это стоимость жилья, которая может быть высокой и ограничиваться лишь доходом заемщика.

Варианты приобретаемой недвижимости

В Казахстане, заемщик может оформить ипотеку либо на жилье, либо на земельный участок. Наряду с этим иностранец, постоянно проживающий в Республике, имеет права на те же виды недвижимости, что и гражданин.

Однако если Вы хотите приобрести земельный участок, то сложностей будет больше.

Для иностранцев, людей без гражданства или негосударственных юридических лиц, можно взять ипотеку на земельный участок лишь в таких целях:

- Для застройки участка производственными или непроизводственными (жилыми, в том числе) сооружениями;

- Для обслуживания сооружений, в соответствии с их предназначением.

Это указано в 23 статье ЗК РК. Также, в ней сказано, что иностранцы, люди без гражданства и негосударственные юридические лица не имеют права на покупку участков, для ведения сельскохозяйственной и лесоразведенческой деятельностью. Такие участки можно получить лишь в аренду, да и то всего на 10 лет. Последнее оговаривается в 10 статье ЗК РК.

Обратите внимание! Из вышеперечисленного исходит, что иностранец может приобрести квартиру, дом и земельный участок для постройки дома в ипотеку. Но для граждан РК нет таких ограничений.

Вместе с этим некоторые банки требуют, чтобы заемщик покупал недвижимость в регионе своего расположения. То есть, если кредитор находится в Петропавловске, то Вы уже не сможете переехать в Алматы.

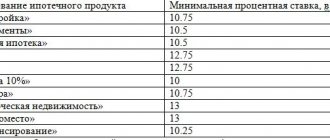

Банки и процентные ставки по ипотеке

Чтобы лучше ориентироваться в том, насколько ипотека в Казахстане выгодная, необходимо ознакомиться с предложениями наиболее популярных в РК кредитных организаций. Также, стоит выяснить, какие банки устанавливают приятые процентные ставки, какие дополнительные условия они ставят и чем отличаются от прочих кредиторов.

| Банк | Срок кредитования | Процентная ставка (% годовых) | Первый взнос (% от суммы займа) | Особенности |

| Сбербанк | 10 лет | От 14,6% | 30% | Ипотека Сбербанка предлагает низкие процентные ставки и государственные программы для льготников. Поддерживается программа «Молодая семья». |

| Altyn Bank | 10 лет | 18% | 40% | Низкая стоимость комиссии. Для участников зарплатного проекта ставка снижается на 1%. |

| ЦентрКредит | 10 лет | От 16,5% | 30% | Можно взять ипотеку без подтверждения дохода. |

| Народный банк Казахстана | 30 лет | От 17,5% | 20% | Самый длительный срок кредитования и низкая стоимость первого взноса. |

| RBK | 10 лет | От 19% | От 30% | Возможность взять кредит на очень крупную сумму. |

| Qazaq | 15 лет | От 19% | От 20% | Возможен займ на небольшую сумму. |

| ForteBank | 10-15 лет | От 21,49% | От 15% | Низкая стоимость первого взноса. |

| Цеснабанк | 10 лет | От 20,5% | От 40% | Возможность кредитования без первого взноса. |

| Евразийский банк | До 20 лет | От 12,5% | От 30% | Возможность кредитования без первого взноса. |

| Альфа-Банк | 10 лет | 23% | От 30% | Возможность кредитования без первого взноса. |

Обратите внимание! Однако наиболее выгодной ипотекой является предложение от Жилстройсбербанка. Жилстройсбербанк Казахстана без первоначального взноса позволяет взять ипотеку. Это лучший вариант, если у Вас уже есть 50% от стоимости выбранной недвижимости. Ежемесячно придется платить по 150 000 тенге, если недвижимость стоит 12 миллионов. Наряду с этим срок кредитования будет небольшим – Вам удастся выплатить ипотеку всего за 3 года.

Можно ли взять ипотеку без первоначального взноса в ЖССБ

Жилстройсбербанк Казахстана – единственный банк в стране, занимающийся реализацией системы жилищных строительных сбережений. Суть такой системы заключается в привлечении средств населения в жилищные строительные депозиты и выдачу льготных ипотечных кредитов с нулевым первоначальным взносом.

То есть клиент открывает в банке специальный вклад, предназначенный для приобретения жилья в дальнейшем. Заключая договор о ЖСС (жилищных строительных сбережениях), вкладчик обязуется вносить на свой счет ежемесячные взносы. Накопленная на депозите минимальная сумма будет направлена на оплату части стоимости покупаемого объекта жилья, а оставшаяся часть будет выдана заемщику в форме ипотечного займа на льготных условиях.

Выгода здесь очевидна: клиент получает не только начисленные на накопленные средства проценты, но и автоматическую гарантию выдачи ипотеки в ближайшем будущем. Минимальный срок накопления – 3 года. Для оформления ипотеки необходимо накопить на счете сумму не менее 30% от цены недвижимости.

Каждому клиенту присваиваются определенные оценочные баллы, зависящие от величины накопленной суммы, его финансовой репутации и иных показателей. От полученного балла будут зависеть конечные параметры ипотеки (размер процентной ставки, сумма и срок). Чем больше этот балл, тем выгоднее можно будет оформить кредит на покупку жилья.

Получение жилищного кредита сегодня возможно только с помощью системы ЖСС. В остальных случаях потребуется внести не менее 30-50% от стоимости жилья за счет собственных сбережений.

Порядок оформления ипотеки

При оформлении ипотечного займа, Вам предстоит совершить следующие шаги:

- Подать заявление;

- Прикрепить к нему паспорт, справку о своем месте проживания, заработной плате и свидетельство из ПФ;

- Подождать, пока рассмотрят заявку и проверят Ваши документы;

- Далее, рассчитывается стоимость платежей;

- Взять у продавца заверенные копии документов на квартиру и предоставить их в банк;

- После проверки, передайте продавцу письмо от кредитора;

- Заключение соглашений купли-продажи и ипотеки;

- Внесение первого взноса;

- Получение займа и передача денег продавцу.

Ипотека в Казахстане не слишком отличается от российской. Вы можете стать заемщиком даже не будучи гражданином РК, главное лишь чтобы Вы постоянно проживали в этой стране. Для Вас доступен любой способ внесения платежей и вид ипотеки. Касательно взносов, то для расчета их стоимости можно использовать калькулятор, находящийся прямо на сайте банка.

Максимальная сумма и какой нужен доход

Для ипотеки без первоначального взноса предельное значение выдаваемых кредитных средств банком не может превышать 45 миллионов тенге. Данная цифра не является конечной величиной, так как ее можно увеличить за счет привлечения созаемщика/созаемщиков.

Важно! К созаемщикам предъявляются точно такие же требования, что и к заемщику в отношении платежеспособности, занятости и остальных параметров. Созаемщик несет солидарную ответственность вместе с заемщиком по надлежащему исполнению кредитных обязательств.

Что касается требуемого дохода, то определить его минимум можно в процессе консультации от банковского служащего или при использовании ипотечного калькулятора на сайте банка, когда система определит примерный ежемесячный платеж.