- Анна Антонова

- 4 661

Одно из приоритетных направлений в кредитовании россиян – снижение процентной ставки по ипотечным займам. В прошлые годы государство разработало несколько программ с предложениями, направленных на то, чтобы оказать поддержку нуждающимся в собственном жилье гражданам, в том числе программы для молодых семей. Ипотечное кредитование в России в 2020 году имеет следующие отличительные черты:

- Довольно высокая процентная ставка по сравнению с мировыми показателями (от девяти процентов минимум);

- Длительный период кредитования (вы можете оформить ипотеку на срок до тридцати лет максимум);

- Как правило, займы на покупку жилья оформляются в рублях (с учетом резкого удорожания курсов евро и долларов в прежние годы, вызвавшего кризис валютных ипотечных заемщиков);

- Стать полноценным владельцем недвижимости с правом ее продажи, сдачи в аренду, перепланировки и других действий, можно лишь после полного погашения всей суммы ипотеки. Объект покупки является до тех пор залоговым обеспечением;

- Залоговый объект недвижимости необходимо в обязательном порядке застраховать (за счет заемщика, а не банка).

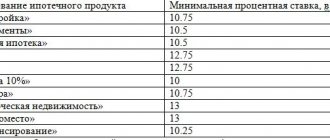

Если вы решили оформить ипотеку в 2020 году, вам будет предложено немало банковских продуктов по программам. Рассмотрим основные основные программы ипотеки:

Общие условия ипотечного кредитования

Вы можете стать собственником жилья с помощью банковских денег, выбрав удобное для себя предложение:

Ипотечный кредит

По программе вам необходимо будет внести 10-20 процентов от рыночной стоимости недвижимости, и оформить ипотеку на период в 15-20 лет. Величина процентной годовой ставки будет не более 13 процентов, но и не менее 10 процентов.

Ипотечный кредит без первого взноса

В этом случае по программе приготовьтесь платить повышенную процентную ставку. Кроме того, банк может потребовать оформить страховой полис не только на покупаемое жилье, но и на вас лично (здоровье и жизнь). Для одобрения заявки вам нужно будет предоставить поручителей (до трех человек) с хорошим финансовым состоянием.

Ипотечный кредит под материнский капитал

Вы можете прибегнуть к помощи денег по программе с материнского сертификата. Но учтите, что такую возможность представляют не все банки. Вы можете оплатить недвижимость целиком или частично, сделав первый взнос. В покупаемом жилье вам необходимо будет выделить равную долю для каждого ребенка своей семьи. В список необходимых для предъявления в банк документов должно войти письменное согласие ПФ РФ.

Ипотека для военных

Программа предлагается только тем гражданам, которые служат в ВС России. Величина займа ограниченная. Потратить заемные средства военнослужащий может только на покупку недвижимости.

Ипотека с Государственной поддержкой

Предложение по программе актуально только для льготников, которые официально нуждаются в улучшении условий проживания. Также оно доступно молодым специалистам, семьям с большим количеством детей и молодым семействам. Государство берет на себя обязательство по выплате определенной части стоимости недвижимости. Кроме того, деньги могут быть выданы гражданам на руки – но такой вариант крайне редкий.

Льготный ипотечный кредит частично погашаемый крупными концернами

Получить такую ипотеку по программе могут лишь специалисты организаций. В качестве кредитора выступает партнерский банк концерна. Фирма платит проценты по ссуде из личного финансового фонда. Как правило, сотрудникам организаций необходимо подтверждать отсутствие места для проживания. На данный момент список предприятий РФ, которые готовы помочь своим специалистам в покупке жилищной площади, очень скромный. Выделим Газпром и РЖД. Указанные выше условия кредитования приблизительные. Если вы желаете оформить заем на покупку недвижимости, вам следует узнавать точные условия банковских программ.

Нестабильная экономическая ситуация

По сути, ипотека – это долгосрочный кредит, измеряющейся не годами или месяцами, а десятилетиями. Кредитные организации, предоставляющие гражданам ипотечные займы, вкладывают свои деньги на срок в среднем от 10 до 20 лет. Чтобы быть способными предложить столь длительные проекты, банкам требуется некая гарантия экономической стабильности. Да и заемщики хотят быть уверенными, что смогут выплачивать кредит в течение длительного периода времени.

Экономика нашей страны во многом зависит от общемировых цен на ресурсы и от экономической ситуации в мире в целом. Сегодня доходы нашего государства и каждого отдельного гражданина то падают, то повышаются, подвергаясь резким изменениям в условиях мирового кризиса и введения или снятия санкций. Поэтому на сегодняшний день никто не может дать гарантий о финансовой стабильности в России.

Вследствие этого, предоставление долгосрочных ипотечных займов сопряжено для банков с большими рисками, и чтобы обезопасить себя и нивелировать всевозможные риски, кредитные организации вынуждены компенсировать возможные потери высокими процентными ставками. А выплату высоких процентов по кредиту, опять же, могут себе позволить лишь малый процент граждан, которые к тому же защищены только государством и законом «Об ипотеке». Путь решения данной проблемы развития ипотечного кредитования заключается в стабильности экономической и политической ситуации стране.

Высокая стоимость ипотечных кредитов

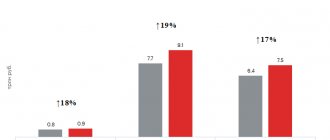

Из двух предыдущих причин недостаточного развития ипотеки в России, вытекает еще одна, не менее важная, проблема жилищного кредитования в нашей стране – это высокие процентные ставки по ипотеке. В 2013 году средний процент по ипотеке составлял 13%, в 2014 – 15%, а в 2020 году стоимость ипотечного кредитования взлетела до 20%. Переплата по ипотеке при таких показателях будет очень большой и может доходить до 200%, если заемщик оформит ссуду на 25–30 лет.

Что препятствует развитию ипотеки в РФ?

Снизить стоимость ипотеки, то есть уменьшить процентные ставки финансовым учреждениям не позволяет высокая стоимость привлечения ресурсов – проценты по депозитам должны быть не меньше уровня инфляции, чтобы вкладчикам было выгодно хранить денежные средства в банке. То есть та же ситуация по кругу, о которой мы говорили, освещая проблему инфляции. Соответственно с ростом процентов по депозиту, растут ставки и по жилищным займам.

Правительство РФ в начале 2020 года предложила временные пути решения проблемы: снижение ставки по ипотеке до 13% за счет государственного субсидирования ипотечных кредитов, и рассматривается возможность снижения ставки до 12%. Однако это лишь временное решение, полностью искоренить проблему поможет лишь существенное снижение темпов инфляции в России.

Монополизация рынка кредитования

К сожалению, до сих пор рынок первичного жилья непрозрачен. В России очень мало строительных компаний, занимающихся возведением многоквартирных жилых домов. Отсутствие здоровой конкуренции между застройщиками приводит к искусственному повышению и удержанию высоких цен на жилую недвижимость. Руководители строительных компаний, желая получить большую прибыль, лишают рядовых граждан возможности приобрести жилье на первичном рынке.

В свою очередь, кредитные организации, которые предоставляют жилищные займы, также напрямую зависят в разработке ипотечных программ от цен, диктуемых монопольными строительными компаниями. Данную проблему можно решить, только снизив цены на недвижимость в новостройках. А цены на жилье на первичном рынке автоматически снизится, когда рынок долевого строительства перестанет быть монополизированным, когда у застройщиков появится конкуренция.

Чтобы поддержать основание новые организаций, которые будут специализироваться на строительстве жилых многоквартирных зданий, необходимо создавать льготные условия для развития этого перспективного направления бизнеса. Лишь тогда ипотека на первичном рынке станет дешевле и привлекательнее для рядового населения нашей страны.

Недостаточное количество социальных ипотечных программ

Ипотечные кредиты, помимо решения жилищной проблемы, являются инструментом решения различных социальных задач. Правительство РФ разработало целый ряд льготных ипотечных программ для военнослужащих, молодых семей, работников полиции и МВД, молодых специалистов, ученых и учителей. Однако, как показывает практика, все эти программы требуют существенных доработок. В скором времени государство должно разработать аналогичные программы для молодых врачей и многодетных семей. Пока что эти социально незащищенные категории граждан вынуждены оформлять ипотеку на общих условиях.

Для населения программы льготного ипотечного кредитования, безусловно, являются существенной помощью. А вот банки вовсе не заинтересованы в появлении социальных программ, так как такие займы не являются для них рентабельными. Кредитные организации предлагают льготные ипотечные кредиты только при условии, что государство компенсирует финансовые потери от льгот, предоставленных заемщику. Поэтому данным категориям граждан остается надеяться только на государственную поддержку.

Какой процент по ипотеке

Перед тем, как отправиться в банк, подумайте, быть может, вы можете стать участником какой-либо льготной программы по ипотеке, действующей в этом году? Возможные варианты:

Льготная ипотека для семей с детьми

Под 6% годовых вы можете получить кредит на покупку жилья. Срок кредитования и необходимый первоначальный взнос будут установлены для вас в индивидуальном порядке. Та часть процентной ставки, которая превышает 6%, будет вам субсидирована. Учтите, что предложение действует только для рефинансирования прежде оформленного ипотечного кредита или на покупку недвижимости в новостройке.

Проценты ипотеки под материнский капитал

Величина процентной ставки, срок кредитования и необходимый первоначальный взнос будут установлены для вас в индивидуальном порядке. Вам необходимо будет предоставить бумаги из ПФ России и выделить каждому ребенку в семье равную долю в приобретаемом жилье.

Ипотека для молодых ученых и учителей

Величина первого взноса составляет 10%, период кредитования будет установлен для вас в индивидуальном порядке. Что касается процентной ставки, то она фиксированная – 8,5% годовых. Кроме того, вы получите дополнительную компенсацию в размере одной пятой от цены купленного жилья.

Социальное ипотечное кредитование

Величина процентной ставки и срок кредитования будут установлены для вас в индивидуальном порядке. Учтите, что вам необходимо будет сделать первоначальный взнос в сумме более 10% от стоимости выбранного объекта. Предложение распространяется только на платежеспособных и нуждающихся в улучшении условий проживания россиян. Вы можете получить: пониженную процентную ставку, деньги на внесение первоначального взноса или возможность приобрести квартиру по стоимости в несколько раз ниже рыночной цены;

Ипотечный кредит военнослужащим

На срок до двух десятков лет, внеся минимум 15% от стоимости выбранного жилья, под фиксированные 9,5% можно оформить ипотеку тем россиянам, которые оформлены в военные силы России. Это государственная программа, которая позволяет получать целевые займы величиной до 2.300.000 рублей на приобретение «квадратных метров»;

Ипотека для молодой семьи

Если вы нуждаетесь в жилье, состоите в официальном браке, и вам еще нет 35 лет, вы можете претендовать на ипотеку на условиях, предусмотренных для молодых семей. Государство возместит вам 30-40% от рыночной цены недвижимости. Величина процентной ставки, срок кредитования и необходимый первоначальный взнос будут установлены для вас в индивидуальном порядке.

Еще раз укажем на необходимость уточнять все условия кредитования ипотеки: в отделении банка или на его официальном сайте.

Срок ипотеки

Услуга ипотечного кредитования — долгосрочный банковский продукт, по условиям которого за установленный период клиент обязуется выплатить банку стоимость приобретенного жилища вместе с оговоренной процентной ставкой.

Средний срок погашения кредита сегодня равняется 10–15 годам, однако максимальный срок погашения кредита может варьироваться и достигать даже 30 лет.

Условно принято выделять долговые ипотечные обязательства нескольких видов:

- краткосрочные (период выплат до 10 лет);

- среднесрочные (выдаются на 10–20 лет);

- долгосрочные (превышают 20 лет, однако должны быть погашены не более чем через 30 лет).

Многими банками и кредитными организациями устанавливается строго фиксированный срок выплаты ипотечного кредита, однако в зависимости от ситуации сроки могут быть изменены.

Долгосрочная ипотека позволяет уменьшить сумму ежемесячного платежа, легче совершать частично-досрочные погашения по мере возможности.

Краткосрочные долговые обязательства обязуют клиента погасить кредит за 5–10 лет. Главное преимущество этого типа состоит в том, что за меньший срок придется выплачивать меньше процентов, в результате покупка жилья будет выгоднее.

Минусами краткосрочной ипотеки являются высокий ежемесячный платеж и вероятность получить отказ в кредитовании в том случае, если у банка появятся основания для сомнений в платежеспособности клиента.

Каждый из типов кредитования имеет как положительные, так и отрицательные стороны, поэтому следует тщательно выбирать соответствующий период, за который можно погасить ипотечный заем в полном объеме и без просрочек.

Ипотека для молодой семьи с двумя и тремя детьми

В текущем году решение о субсидировании ипотеки для молодой семьи имеет законную силу. Как мы знаем, Президент подписал указ о том, что семьи, в которых есть более двух детей, могут рассчитывать на такие условия кредитования по программе:

- Получить ипотеку под фиксированные 6% (часть процентной ставки более 6% погашается государством);

- Оформить займ на сумму в 3-8 миллионов рублей с учетом места проживания (чем больше городом, тем больше сумма);

- Есть возможность рефинансировать уже оформленную ипотеку;

- Заключить ипотечное соглашение, внеся в качестве первоначального взноса менее 20% от стоимости выбранного жилья.

Несколько важных условий новой программы для семьи с детьми:

- Возраст ипотечных заемщиков не имеет значения (границы в 35 лет нет);

- Участвовать в программе могут семьи, в которых подрастает более двух детей, появившихся на свет после 1 января 2020 года;

- Срок действия государственной программы – до 2022 года включительно;

- Необходимо оформление страховых полисов: на надвижимость, здоровье и жизнь заемщиков;

- Семьи, в которых появился первенец или четвертый или последующий ребенок, в программе не участвуют;

- Заемщик должен вовремя оплачивать ежемесячные взносы, в противном случае от участия в программе он будет отстранён.

Поддержка государства молодым семьям

В наступившем году молодые семьи могут участвовать в государственной программе «Доступное жилье 2018». Условия предложения таковы:

Займ целевой, и предоставляется только на улучшение жилищных условий;- Брачный союз должен быть официально зарегистрирован в ЗАГСе России;

- Возрастная граница участников программы – максимум 35 лет, минимум 21 год;

- Факт необходимости в покупке жилья должен быть подтверждён официально;

- Участвовать в программе могут, в том числе, молодые люди без детей, проживающие на площади не более 42 квадратов;

- Необходимо сделать первый взнос по ипотеке.

В какой форме предоставляется государственная помощь? В форме процента от цены недвижимости:

- Семейства с 2 и более ребятами получат до 40%;

- Семья с одним и более ребенком и мужем/женой, имеющим гражданство иного государства, получат до 35%;

- Родитель, воспитывающий дитя самостоятельно, получит до 35%;

- Семейства без ребят получат до 30%.

В государственной программе участвуют далеко не все российские банки. Рассмотрим несколько предложений от тех организаций, которые предлагают оформить ипотеку по государственной программе «Доступное жилье 2018».

Требования к заемщику

На решение банка предоставить ипотеку потенциальному заемщику влияет то, соответствует ли клиент ряду требований.

Требования к заемщику при получении ипотеки бывают двух типов — обязательные, несоблюдение которых влечет за собой отказ в выдаче займа, и дополнительные, носящие рекомендательный характер, но улучшающие условия одобренного кредита.

К обязательным требованиям, одинаковым для всех банков, относятся:

- гражданство Российской Федерации (необходимо предъявить паспорт гражданина России);

- возраст (чаще всего от 21 года до 55 лет для женщин и 60 лет для мужчин);

- хорошая кредитная история (проверка, нет ли у клиента задолженностей и других невыполненных обязательств, осуществляется через БКИ (Бюро кредитных историй);

- наличие банка в том же районе, где расположена недвижимость;

- согласие на оформление сделки всех собственников приобретаемого жилья;

- наличие у заемщика непрерывного трудового стажа (продолжительный трудовой стаж выступает гарантом устойчивого положения клиента).

К обязательным требованиям относится и подтверждение социального статуса, и принадлежность к специальной программе, если таковая предусмотрена.

Дополнительные требования к заемщику должны снизить риск невозврата денежных средств банку:

- семейное положение, поскольку банковская организация рассматривает общий доход семьи;

- наличие страхования жизни и здоровья клиента помимо обязательной страховки залоговой недвижимости;

- отсутствие судимостей, подтвержденное специальным документом.

Все сведения, полученные о клиенте, тщательно изучаются банком, на основании этого анализа принимается решение о выдаче ипотечного кредита.

Как снизить ставку по ипотеке

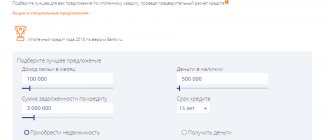

Вы можете попробовать снизить ставку по вашей ипотеке в текущем году, выбрав указанные ниже варианты:

- Оформите зарплатную карту у того кредитора, у которого будете брать ипотеку по государственной программе;

- Предложите в качестве обеспечения по ипотеке другую недвижимость (ту, которая является вашей собственностью, и уже целиком принадлежит вам или супруге/супругу);

- Найдите финансово обеспеченных поручителей, которые смогут доказать свое хорошее благосостояние документально;

- Если вы хотите оформить ипотеку в Сбербанке, используйте онлайн сервис заключения ипотечной сделки;

- Не отказывайтесь от покупки дополнительного страхового полиса (позволяет уменьшить величину процентной ставки на несколько процентов).

Также не забывайте, что пониженная процентная ставка обычно предоставляется при минимальных сроках ипотечного кредитования.