Аннуитетные платежи

Этот способ погашения кредита наиболее распространён в международной банковской практике. Сумма долга складывается с начисленными процентами и делится на равные доли. Человеку не нужно запоминать большое количество цифр. Достаточно зафиксировать в памяти размер аннуитета, который не меняется на протяжении всего срока договора.

Аннуитетный платёж предполагает приоритетное гашение процентной составляющей. Размер начисленных процентов будет уменьшаться по мере закрытия долга. Внеплановые перечисления средств при внеочередном возврате долга предполагают значительную переплату и не являются выгодными для заёмщика.

Можно ли поменять аннуитетный на дифференцированный?

Переход с одного выбранного способа на другой сопряжен с немалыми сложностями. Требуется заручиться согласием самого финансового учреждения, выдавшего займ по ипотеке.

Возможность перехода должна быть отражена в подписанном договоре, иначе просьба о пересмотре становится просто бессмысленной. Отсутствие соответствующего пункта не помешает досрочному погашению. Размер оставшейся суммы займа не оговаривается,и есть шанс стать полноценным владельцем жилья раньше положенного срока.

Как перевести деньги с карты ситибанка на карточку Сбербанка?

Необходимо подать заявку, содержащую подробный отчет о предыдущих выплатах с точным указанием чисел, процентов и суммой задолженности. Комиссионный сбор в этом случае не предусмотрен и переплачивать не придется. Происходит своего рода рефинансирование и желательно обладать должной суммой для закрытия вопроса.

Дифференцированные платежи

Эта схема погашения подходит состоятельным гражданам. Данный метод возврата задолженности подразумевает приоритетное погашение тела долга. Особенности ипотечного кредита с дифференцированными взносами заключаются в том, что в первую очередь заёмщику придётся вносить крупные суммы. После этого взнос начинает постепенно уменьшаться.

Именно эта схема часто используется людьми, которые планируют досрочное погашение долга. Она предполагает меньший объём переплаты, чем аннуитетный вариант возврата ссуды. Дифференцированный платеж позволяет сэкономить значительные суммы на выплате страховых премий (вознаграждение зависит от объёма задолженности).

Есть ли выгода в ипотеке с дифференцированными платежами?

Подыскать банк, выдающий ипотеку с дифференцированными платежами проблематично. Связано это с двумя факторами.

- Первый – это желание банка получить выгоду от кредита, при аннуитетной схеме процент прибыли значительно выше. Даже если заемщик решит досрочно закрыть кредит на любом этапе. С дифференцированной схемой размер переплаты меньше за счет регулярного пересчета долга и процентов.

- Второй фактор – низкий доход большинства клиентов. Не каждый человек в состоянии выдержать финансовое бремя ипотеки при больших первых взносах. От заемщика при кредите на жилье часто требуют первоначальный взнос и потом платить много и сразу тяжело. Чтобы не рисковать, банки предпочитают выдавать ипотеки с аннуитетной схемой погашения долга.

Но выгода для заемщика очевидна – дифференцированные платежи позволяют сэкономить в общей сложности. Если есть возможность сразу внести большую сумму или планируется получение дохода (увеличение зарплаты, вступление в права наследства и т.д.), то лучше выбрать этот вариант. Также досрочно вернуть долг банку выгоднее при дифференцированных платежах, так как проценты выплачиваются не сразу, а постепенно в зависимости от размера задолженности.

Есть ли недостатки у дифференцированных платежей

С одной стороны, очевидно, что переплата по аннуитету значительно больше, чем по дифференцированной схеме. Но у последней есть и свои недостатки:

- От заемщика потребуется подтверждение довольно высокого заработка, поскольку первоначальный размер платежей большой.

- Поскольку риск невозврата немного увеличивается, банк может подстраховаться и предоставить в кредит меньшую сумму, чем предоставил бы для погашения по обычной аннуитетной схеме.

- К тому же банк может предложить не столь выгодные условия, повысив ставку, страховые взносы и т.п.

Определенный риск есть и у самого заемщика. При дифференцированной схеме он должен обеспечить предоставление больших ежемесячных сумм для погашения ипотеки. В случае с аннуитетом можно просто перечислять равные взносы. А для экономии переплаты за проценты гасить долг досрочно, внося немного большую сумму, чем требуется.

Обратите внимание!В большинстве случаев банки предоставляют ипотеку и другие кредиты именно с аннуитетной схемой погашения. Благодаря этому они снижают свои риски и риски самого заемщика.

Отзывы

Однозначно оценивать отклики о методах погашния ипотеки не приходится. Мнения разделены и связаны с материальным благосостоянием.

Сергей, Екатеринбург:

Оформил ипотеку и решил остановиться на аннуитетном варианте, тем более что в Сбербанке настояли на этом. Понравился сам принцип и возможность вносить одинаковую сумму во время погашения обязательств. Это помогает рассчитать бюджет и не бояться переплатить деньги.

Доверенность в Альфа Банке

Екатерина, Москва:

Заняла новую должность,и резко возрос ежемесячный доход. Продала старую квартиру, получила кредит и приобрела отличное жилье в новостройке. Пришлось немного подождать до ввода в эксплуатацию. Дифференцированная отдача отразилась на расходах, но радует возможность в дальнейшем платить минимальные деньги.

Андрей, Воронеж:

Переход на хорошую работу привел к мысли заняться жильем, особенно после свадьбы и ожидания первенца. В самом начале выплачивать кредит было не слишком сложно, зарплата явно позволяла это делать. Кризис привел к закрытию фирмы, и пришлось искать другое место. Выплачивать большие суммы стало невыгодно и пришлось быстро перейти с долгами в Сбербанк на аннуитетный способ, где точно известен ежемесячный взнос.

Аннуитетные или дифференцированные платежи: как выбрать по ипотеке и что это такое

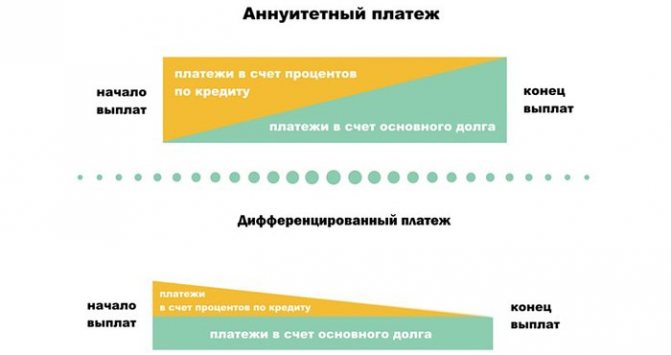

Термин «аннуитетный» и «дифференцированный» относятся к понятиям сферы кредитования и представляют собой варианты погашения займа. Основное отличие заключается в способе начисления и удержания процентов. При аннуитетном платеже ежемесячные выплаты равны в течение всего срока действия кредитного соглашения.

Сумма транша складывается из следующих частей:

- части задолженности;

- начисленных процентов;

- дополнительных сумм комиссии.

При выборе варианта с аннуитетными платежами на протяжении всего срока действия ипотечного договора сумма ежемесячного платежа не меняется и остается равной. Такой вариант удобен при отсутствии дополнительных источников дохода и желания досрочно погасить кредит. Должник точно знает сумму ежемесячного платежа, что исключает риск возникновения недоразумений.

При дифференцированных платежах ежемесячная сумма транша не является постоянной величиной. Она постепенно уменьшается в равных долях, а процент начисляется на оставшийся остаток задолженности. Такая схема предполагает существенную финансовую нагрузку на начальном этапе, которая с каждым месяцем снижается. Она выгодна заемщикам, обладающим хорошей платежеспособностью и готовых к большим ежемесячный платежам, а также рассматривающим возможность закрытия кредита ранее оговоренного срока.

Ипотека аннуитетные или дифференцированные платежи: что лучше

Любого заемщика при оформлении ипотеки волнуют, как минимум, две вещи: через какое время будет погашен кредит и насколько велика сумма итоговой переплаты. Если сравнивать вариант с аннуитетными и дифференцированными платежами по критерию стоимости использования заемных средств, то выгоднее окажется вторая схема.

При уплате равными частями заемщик погашает меньшую часть остатка, в итоге с учетом начисленной суммы процента сумма оказывается больше, но такой способ имеет ряд достоинств.

Преимуществами аннуитетного способа принято считать:

- Широкий выбор предложений, так как большинство банков в рамках стандартных условий закладывают аннуитетные платежи;

- Возможность получения прозрачных условий, точное представление о сумме ежемесячного платежа;

- Возможность рассчитывать на большую сумму кредита;

- Меньшая нагрузка на семейный бюджет, что облегчает процесс выплаты займа;

- Минимальный риск ошибок и нарушения графика выплаты, а как следствие минимальный риск возникновения штрафов из-за просрочки или неверно уплаченной суммы.

Использование аннуитетного способа расчета позволяет рассчитывать на одобрение и получение в банке большей суммы кредита. При определении максимально возможного объема займа кредитной организацией учитываются финансовые возможности клиента. Равные платежи позволяют безболезненно выделять сумму из полученного дохода, а растянутые во времени платежи равномерно распределяют нагрузку на бюджет.

При дифференцированных платежах в первой половине заемщику приходится «напрягаться», так как суммы в течение первых лет могут быть значительными. Подобный нюанс требует тщательной оценки возможностей на предмет выделения такой суммы из семейного бюджета. В банковской сфере действует правило, что расходы на ежемесячный кредитный транш не должны превышать 40%. Возможно будет интересно! Можно ли взять ипотеку на двоих и на каких условиях

Существенным недостатком аннуитетных платежей считается более большая сумма переплаты по ипотеке. Тело кредита уменьшает более медленно, поэтому с учетом начисленных процентов стоимость кредита возрастает. Заемщик получает удобство в виде фиксированной суммы платежа и возможность планирования семейного бюджета, что удобно в плане финансовой дисциплины. При этом рассчитывать на снижение нагрузки в будущем не приходится, что является одним из главных достоинств дифференцированных платежей.

Преимуществами схемы дифференцированных платежей принято считать:

- меньшая сумма переплаты по займу;

- постепенное уменьшение финансовой нагрузки;

- большие возможности для досрочного погашения.

Недостатком варианта с применением дифференцированных платежей считаются большие суммы платежа в первой половине срока. При определении максимальной суммы кредита во внимание принимается возможность клиента вносить такой транш. В итоге одобренная сумма займа в большинстве случаев оказывается меньше, чем при аналогичных условиях в ситуации выбора аннуитетного способа. Заемщик вынужден периодически сверяться с утвержденным графиком платежей, так как при каждой очередной выплате объем платежа отличается.

Можно ли изменить аннуитетный платеж на дифференцированный?

После заключения ипотечного договора изменить схему погашения кредита нельзя. Банки дают ипотеку на определенных условиях, и аннуитет им более выгоден. Но если клиент желает сэкономить и появились дополнительные средства, то можно досрочно вернуть долг по ипотеке.

Оплачивать комиссию за досрочное погашение не требуется.

Для этого необходимо в устной или письменной форме (требования по досрочному погашению указаны в ипотечном договоре) предупредить банк о своих намерениях. Указать сумму вносимую и дату совершения операции. После поступления денег на счет, размер основного долга и процентов будет пересчитан, и клиенту выдадут новый график выплат.Проводить операцию разрешается неограниченной число раз, суммы взносов значения не имеют.

Обязательно следует предупреждать о частичном или полном погашении раньше срока, чтобы не возникло путаницы и банковской ошибки.

Аннуитетный и дифференцированный платеж — что это и как считать?

При оформлении ипотечного займа банк просит заемщика выбрать параметры кредита. Они во многом зависят от выбранной схема погашения долга. Кредит возвращается ежемесячными платежами – это единственная устоявшаяся банковская система. Заемщику необходимо вернуть тело кредита и начисленные на него проценты.Можно выплачивать сумму равными частями – аннуитет, или вносить деньги разными суммами – дифференцированные платежи.

Аннуитетный платеж

Аннуитетная схема предусматривает внесение ежемесячных взносов равного размера. Банком устанавливается сумма регулярного платежа в зависимости от размера кредита и выбранного срока. На весь займ сразу начисляются проценты, и сумму процентов и кредита банк делит на количество месяцев. Рассчитывается сумма по специальному алгоритму и клиенту перед заключением договора сотрудник озвучивает сумму ежемесячного платежа.

Аннуитетный платеж удобен, но проводить с ним досрочное погашение бессмысленно, экономия будет минимальной. Аннуитетная схема рассчитана на внесение вначале процентов в большей части, а тела кредита в меньшей, но к концу срока все меняется. Из-за этого при просьбе пересчитать размер кредита выясняется, что все проценты уже погашены, а сократить сумму самого займа банк не может.

Каждая из схем имеет свои особенности, но встретить вторую на банковском рынке трудно.

Дифференцированный платеж

В альтернативном способе погашения ипотечного займа банк рассчитывает сумму ежемесячного взноса в зависимости от остатка долга. Каждый месяц количество процентов уменьшается и платить по кредиту легче. Но изначально клиенту придется вносить большие суммы, где процентная часть значительно меньше тела займа. С дифференцированным платежом при досрочном погашении заемщик может сэкономить, так как сумма процентов высчитывается от остатка долга, а он уже погашен в большей степени. Но узнавать нужно не только, какие банки дают ипотеку с дифференцированными платежами, но и каковы условия расчёта сумм.

В связи с финансовой нагрузкой на клиента в первые месяцы ипотеки, займ с дифференцированными платежами одобряют не всем. Рассчитывать на него могут только заемщики с высоким официальным доходом. Так как, согласно законодательству, сумма платежа не должна превышать 50% от размера ежемесячной заработной платы.

Программы банков

В Россельхозбанке можно получить от 100 тыс. до 60 млн руб. на срок до 30 лет. Минимальный первый взнос – 15%. Ставка зависит от размера кредита, категории заёмщика, типа недвижимости.

Более выгодные условия для молодых семей – первый взнос от 10% и ставка от 9% годовых.

Требования РСХБ к заёмщикам:

- возраст от 21 года до 65 лет (до 75 лет получить заём можно при наличии созаёмщиков, а также в том случае, если до 65-летия заёмщика пройдёт не менее половины срока кредита);

- российское гражданство и регистрация;

- не менее 6 месяцев стажа на последнем месте работы и не менее 1 года общего стажа за последние 5 лет.

Также выбор между аннуитетными и дифференцированными платежами предоставляет Газпромбанк. Рассмотрим условия нескольких программ этого банка: ипотека по двум документам, первичный рынок и вторичный рынок.

На первичном рынке в ипотеку можно взять квартиру, апартаменты или таунхаус. Ставки стартуют с 10,5%. Минимальный первый взнос зависит от типа недвижимости. Для квартиры – 10%, для таунхауса и апартаментов – 20%. Максимальная сумма займа – 60 млн руб., минимальная – 50 тыс. руб. Срок кредита – от 1 года до 30 лет.

На вторичном рынке на заёмные средства можно купить квартиру, последнюю долю в недвижимости, а также таунхаус. Минимальный первый взнос для квартиры и доли – 10%, для таунхауса – 20%.

Банк прибавляет к ставке 0,3%, если заёмщик не является зарплатным клиентом или покупает недвижимость не у партнёра. Ещё 1% накидывают при отказе от страхования жизни.

В рамках ипотеки по двум документам размер первого взноса составляет минимум 40%, предельный размер кредита – 10 млн руб.

Требования к заёмщику у Газпромбанка следующие:

- гражданство РФ;

- регистрация или постоянное проживание в России;

- возраст не менее 20 лет и не более 65 лет;

- непрерывный стаж на последнем месте работы не менее 6 месяцев (общий трудовой стаж не менее 1 года).

Банки, которые выдают ипотеку с дифференцированными платежами в 2020 году

Абсолютное большинство банков РФ (практически 99% от общего числа) выдают ипотечные кредиты с аннуитетной системой погашения долга. Кредиторы, практиковавшие ранее возможность выбора клиентом удобной для него системы оплаты долга, сегодня также перешли на аннуитеты.

Ниже приводится таблица с условиями оформления ипотеки в банках с дифференцированными платежами, предлагающих своим клиентам такую систему.

| Банк | Программа ипотеки | Величина заемных средств | Процентная ставка, % в год | Срок возврата | Доля первоначального взноса, % от цены приобретаемого жилья |

| Газпромбанк | Первичный рынок | От 500 тысяч рублей | От 4,5 | До 30 лет | Не менее 10 |

| Вторичный рынок | 8,1 | ||||

| Россельхозбанк | Первичный рынок | От 100 тысяч до 60 миллионов рублей | От 4,7 | 1 – 30 лет | От 15 |

| Вторичный рынок | От 100 тысяч до 8 миллионов рублей | От 8 | До 25 лет | Не менее 40 |

И Газпромбанк, и Россельхозбанк предварительно принимают во внимание желаемый для потенциального заемщика тип обслуживания долга. После детального анализа финансового положения клиента (прежде всего, его кредитоспособности и качества кредитной истории) Кредитный комитет принимает окончательное решение о способе погашения задолженности.

Условия ипотечного кредитования в обеих кредитных организациях относятся к одним из лучших и выгодных предложений на российском рынке. Низкие процентные ставки, постоянно действующие акции и спецпредложения, а также возможность выбора дифференцированной системы оплаты способствуют постоянному росту спроса на ипотечные займы и удерживанию лидерских позиций по многим направлениям.

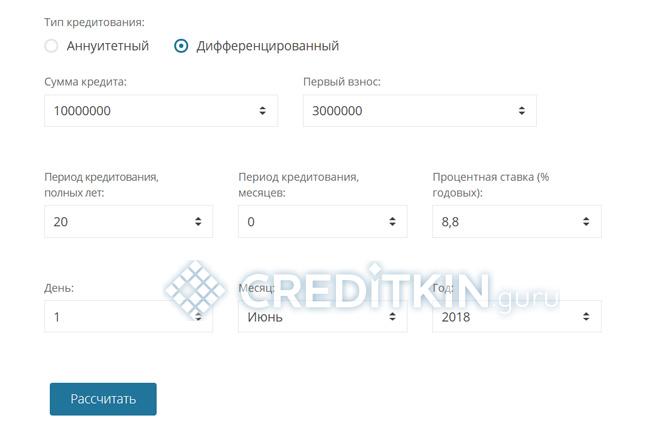

«Газпромбанк»

В «Газпромбанке» заемщику предоставляется два вида схемы выплат – аннуитетная или дифференцированная. Последняя возможна для всех жилищных кредитов за исключением военной ипотеки. Так, заемщик может оформить рефинансирование ипотечного займа другого банка и тем самым перейти с аннуитета на более выгодную систему оплаты.

Параметры рефинансирования:

- ставка от 8,8%;

- срок – от 42 до 360 месяцев;

- кредитный лимит – от 500 тыс. до 45 млн рублей.

Для незарплатных клиентов действует надбавка к ставке в размере 0,5 п.п.

«Россельхозбанк»

Ипотечное жилищное кредитование от «Россельхозбанка» позволяет приобрести следующие виды недвижимости:

- квартиру и апартаменты (первичный и вторичный рынок);

- частный дом вместе с земельным участком или таунхаус;

- участок земли.

Сумма кредита выдается в пределах от 100 тыс. до 60 млн рублей, процентные ставки начинаются от 8,95%. При оформлении клиент самостоятельно может выбрать порядок выплат.

Преимущества перекредитования ипотеки в Россельхозбанке

Отсутствие комиссий по кредиту

Возможность выбора схемы погашения кредита (аннуитетная / дифференцированная)

Досрочное погашение кредита без ограничений

Возможность изменить срок кредитования и размер платежа

Возможность подтверждения дохода по форме банка

«КубаньКредит»

Банк кредитует приобретение объектов недвижимости по программе «Готовое жилье», которая включает квартиры, в том числе с земельным участком, и частные дома. Финансирование осуществляется как по аннуитетной, так и по дифференцированной схеме.

Ипотека выдается под 10,99% годовых, на период от 1 до 30 лет. Минимальный размер кредита – 300 тыс. до 7 миллионов рублей. Для держателей зарплатных карт ставка снижается до 10,49%.

Программа «Готовое жилье» в банке «Кубань Кредит»Сумма кредита

от 300 тысяч рублей до 7 миллионов рублей

сроки кредита

от 1 года до 30 лет

ставка кредита

от 10,99% годовых

* — для зарплатных клиентов ставка снижается до 10,49%

Жилищные займы предоставляются только на территории присутствия банка (Ростовская область, Краснодарский край, республика Адыгея). При этом заемщик – физическое лицо, может иметь прописку в любом регионе РФ.

Таким образом, наряду с огромным количеством предложений банков по ипотеке с аннуитетными платежами, выбор продуктов с дифференцированной схемой ограничен. Однако однозначно нельзя ответить на вопрос, какой вариант выплат лучше. Во-первых, условия выдачи средств по разным системам отличаются незначительно и причина тому – лишь внутренняя политика банка. В подтверждение можно привести любую программу, где предусмотрен выбор схемы расчета ежемесячных выплат: ставки, суммы и сроки не меняются. Во-вторых, необходимо учесть разные факторы: собственные возможности и цели кредитования. В некоторых случаях выгоднее взять квартиру у ключевого застройщика Сбербанка и получить ставку 7,9%, чем обратиться в «КубаньКредит» за дифференцированным платежом и процентом переплаты в 10,99% годовых.

Ознакомившись с плюсами и минусами каждой из схем, каждый заемщик сможет самостоятельно определиться с выбором.

Есть ли в ВТБ дифференцированная ипотека?

Банк ВТБ предлагает различные программы ипотечного кредитования:

- на приобретение новостроек и вторичного жилья,

- ипотеку для военных и с господдержкой,

- даже с оформлением всего по двум документам.

По всем эти видам кредитования предусмотрена аннуитетная модель погашения. На официальном сайте компании ничего не сказано о том, есть ли вообще дифференцированная ипотека в ВТБ24 или нет.

На банковских порталах, где перечислены предложения с дифференциацией платежей, также не встречается программ от этого банка.

Но вы можете узнать все точно сами, позвонив лично по горячей линии. Так вы получите наиболее свежую информацию.

Дает ли Сбербанк ипотеку с дифференцированным способом?

Необходимо перейти к конкретным программам кредитования, связанным с предложениями крупнейшего финансового учреждения. Заемщику предлагают:

- приобрести готовое или строящееся жилье под ставку от12 до 12.5 процента;

- заняться строительством собственного дома (13 %);

- купить земельный надел или частный дом (от 12.5 процента);

- выбрать участок под строительство гаража (от 13 процентов).

Отдельно представлена военная ипотека. Не забыт материнский капитал, способствующий решению жилищного вопроса для многодетных семей.

Специалисты банка намеренно продвигают аннуитетный вариант. Отработанная схема известна и снижает долговую нагрузку. Это особенно важно в первый период после одобрения кредита и приобретения жилья.

Сложившееся финансовое положение в стране заставляет Сбербанк принять особые меры безопасности. Сейчас практикуется аннуитет, сводящий риски для двух сторон к минимуму.

В каком банке есть дифференцированные платежи по ипотеке в 2020 году

Банки, дающие ипотеку с дифференцированными платежами, не достаточно распространены, так как, оформляя данных клиентов, финансовые организации упускают возможность выгоды в выплаченных должником процентах. Дифференцированный платеж, как альтернативный выбор способа погашения, это – ежемесячная выплата по ипотеке, которая, в свою очередь, состоит из разных частей, основной и переменной. Также важная особенность дифференцированного платежа состоит в том, что с каждым отчетным месяцем он идет на уменьшение согласно специальной формуле. Грубо говоря, заёмщик к концу ипотеки оплачивает минимально низкий платеж, при этом всю основную часть всех процентов успел выплатить в начале срока.

Разница в погашении ипотеки при аннуитетном и дифференцированном платеже Главный вопрос, волнующий население, в каком банке в 2018 году присутствует продукт ипотеки с дифференцированными платежами? В этом списке числятся следующие организации:

- Газпромбанк . Крупнейший российский известный банк, имеющий в своем арсенале множество выгодных ипотечных предложений с низкими ставками, комфортными для заёмщиков условиями, а главное возможностью дифференцированно выплачивать кредит.

- Россельхозбанк . Данная финансовая компания также идет навстречу своему населению, и запускает процесс формирования дифференцированных платежей по ипотеке. Это довольно повысило количество потенциальных обратившихся граждан за ипотечным кредитом практически в два раза.

Что нужно для одобрения на ипотеку с дифференцированными платежами?

Оформить ипотеку с дифференцированной схемой уплаты средств трудно, ведь банки строги к потенциальным заемщикам из-за больших рисков не возврата. Человек обязательно должен:

- Быть трудоустроенным официально. Запрос подается для уточнения общего стажа за последние пять лет (должен быть более года) и стажа на текущем месте работы (от 6 месяцев). Кредитора также интересует насколько ценен сотрудник и каков его карьерный рост. Поэтому часто подается запрос и для сбора дополнительной информации.

- Иметь высокую заработную плату. Ее размера должно хватать на выплату самого большого платежа, назначенного банком по ипотеке. Учитывается официальный доход, подтверждаемый справкой 2-НДФЛ. В банке называют либо точный размер зарплаты, требуемый для взятия ипотеки, либо процент, нужный для погашений.

Для повышения шансов на одобрение ипотеки с дифференцированными платежами человек может:

- Предоставить залоговое имущество. Необходимо пригласить оценщика для установления точной суммы, либо указать ее самостоятельно при подаче заявки. Но врать или утрировать не стоит, банк расценивает такие действия как попытку мошенничества и автоматически отказывает в кредите.

- Пригласить поручителей или созаемщиков. До 2-3 человек разрешается привести в банк для увеличения суммы по ипотеке или получения дифференцированной схемы. Их доход учитывается обязательно.

- Предоставить данные об идеальной кредитной истории. Предварительно ее можно бесплатно заказать в БКИ, чтобы убедиться в соответствии банковским требованиям. Если обнаружились ошибки, то необходимо исправить их перед подачей анкеты на ипотеку.

Чем больше документов в пользу своей финансовой стабильности и обеспеченности предоставит заемщик, тем больше шансов получить одобрение на ипотеку с дифференцированными платежами..

Рефинансирование ипотеки: дифференцированные платежи и иные условия

Программы рефинансирования появились на рынке кредитования относительно недавно, но быстро стали популярными среди граждан. Суть таких предложений заключается в том, что заемщик получает возможность получить более выгодные условия кредитования по сравнению с ранее заключенным договором.

В число возможных преимуществ входит:

- получение более низкой ставки;

- продление срока кредитования;

- изменение системы расчетов;

- замена валюты договора;

- смена основного кредитора;

- объединение одного или двух кредитов в один.

Для заключения нового договора гражданин может обратиться в собственный банк или в другую кредитную организацию. За последние несколько лет в банковском секторе наметилась тенденция к снижению ставок по кредитам, что позволяет заемщикам получить новый займ на более выгодных условиях. Появление программ рефинансирования также связано с тем, что количество клиентов с хорошей кредитной историей продолжает неуклонно расти, а банки вынуждены все активнее бороться за каждого нового заемщика.

Перед обращением в кредитную организацию необходимо тщательно просчитать целесообразность перезаключения договора. Дополнительные расходы потребуются на перезаключение договора страхования и оплату услуг оценщика, что следует учитывать при расчете параметров нового займа по программе рефинансирования. Если причина связана с ухудшением финансового положения и невозможностью выплачивать большую сумму по графику дифференцированных платежей, то стоит сначала рассмотреть вариант получения у банка отсрочки или «кредитных каникул».

Сегодня значительное количество банков заключают договоры кредитования с применением системы аннуитетных платежей, но в некоторых организациях клиенты имеют возможность выбирать способ погашения. Каждый из вариантов имеет определенный перечень достоинств и недостатков, поэтому необходимо учитывать финансовые возможности и личные предпочтения.

Разница между дифференцированными и аннуитетными платежами

Во время оформления ипотечного договора банк предлагает клиенту на выбор схему погашения задолженности – аннуитетную или дифференцированную.

Дифференцированный платеж по ипотеке подразумевает оплату самого тела кредита в первые месяцы. Проценты будут начисляться ежемесячно в зависимости от остатка долга. Поэтому когда тело кредита будет выплачено, заемщику останется погасить проценты.

Людям с низким заработком такая схема не приносит выгоды, так как суть в быстром погашении тела кредита. Дифференцированные платежи позволяют сэкономить на процентах, особенно если внести в течение первых месяцев большую часть долга.

Аннуитетный платеж проще для расчётов, ведь здесь банк изначально на всю сумму долга относительно срока начисляет процент и выводит ежемесячную сумму для погашения. Первыми выплачиваются проценты, а лишь после деньги идут на погашение самого долга. Начисление процентов происходит с определенной регулярностью, в зависимости от того, в каком банке вы взяли ипотеку. Поэтому схемы могут несколько разниться по условиям.

Аннуитетный платеж не выгоден для человека, предполагающего досрочное погашение, ведь все проценты он и так уплатит банку.