Снижение ставки по ипотеке Газпромбанк позволяет действующим заемщикам улучшить условия кредитования и снизить сумму итоговой переплаты за использование заемных средств. Процедура имеет определенные особенности, о которых рекомендуется узнать перед обращением в банк.

Чем обусловлено снижение ставок?

Для многих российских граждан ипотека стала единственным финансовым инструментом, при помощи которого они могут приобрести собственное жилье. На рынке банковских услуг сегодня представлено большое количество предложений, в том числе для объектов первичного и вторичного сектора жилья.

Недостатком кредитных продуктов принято считать:

- Высокий уровень переплаты за пользование заемных средствами;

- Длительность договорных отношений;

- Невозможность точного планирования на продолжительный срок;

- Нестабильность экономической ситуации и непредсказуемость инфляционные процессов;

- Высокая степень влияния политических факторов на рынок финансовых услуг.

Последние несколько лет на рынке кредитования наблюдалась тенденция снижения процентных ставок, что во многом было обусловлено устойчиво низким уровнем инфляции и стабильным развитием экономики. Подобная ситуация позволила Центральному Банку принять решение о возможности снижения ключевой ставки.

На основе ее значения российские банки определяют уровень процентов по предлагаемым ипотечным продуктам. Принятое решение ЦБ вызвало ответную реакцию крупнейших игроков финансового рынка, поэтому в течение короткого времени последовали заявления о смягчении условий программ кредитования.

Крупнейшие банки страны в течение последнего года приняли решение о снижении ставок по ипотечным кредитам. Подобная тенденция коснулась практически всех финансовых продуктов, позволив клиентам рассчитывать на переоформление кредитов на новых условиях и снижение суммы итоговой переплаты. Даже уменьшение ставки на доли процента с учетом больших объемов ипотечного займа в итоге приводит к существенной экономии средств семейного бюджета.

Основные причины отказа

Решение финансового учреждения об оформлении жилья в кредит будет отрицательным при наличии у клиента следующего:

- плохая кредитная история;

- текущая задолженность по займам;

- невысокий уровень заработка или высокая платежная нагрузка;

- предоставление ложных данных или поддельных документов;

- несоответствие требованиям кредитора;

- проблемы с объектом обеспечения.

Дополнительно одобрение кредита можно не ожидать при наличии в жизни заемщика банкротства физического лица за последние 5 лет.

Важно! Все показатели заемщика формируют его единый кредитный рейтинг, который учитывает кредитор при рассмотрении заявки. В случае несоответствия установленным параметрам отказ происходит сразу.

Плохая кредитная история

Наиболее распространенной причиной для отрицательного решения банка является испорченная КИ:

- несвоевременно закрытые кредиты;

- полное отсутствие займов за всю жизнь;

- наличие незакрытых просроченных кредитных программ;

- длительный период пропуска платежей.

Все эти моменты отражаются в бюро кредитных историй, к которому имеет доступ любой кредитор, ведущий свою финансовую деятельность на территории Российской Федерации.

Задолженность

Поводом для отклонения заявки может стать любая задолженность, которая имеется у гражданина, обратившегося за ссудой:

- по текущим кредитам;

- перед службой судебных приставов;

- долги по имущественным налогам;

- задолженности по административным штрафам.

За исключением первого момента, остальные данные не влияют на историю кредитования, однако в службе безопасности банка их также проверяют при заявке на крупную ссуду.

Низкий официальный доход

Еще одна причина отказа в ипотеке – это нестабильный или низкий уровень официального заработка, либо его отсутствие. При проверке кредитор рассчитывает доход заемщика следующим образом:

- часть затрат на коммунальные услуги;

- определенные расходы на транспорт;

- затраты на продукты питания;

- иные расходы заемщика.

В итоге на оплату ссуды должно приходиться не более 20-30% от месячного заработка, в ином случае в предоставлении займа будет отказано.

Подделка документов

Служба безопасности финансового учреждения укомплектована специалистами. Нередко многие из них прошли ранее службу в силовых ведомствах и иных государственных структурах, из-за чего имеют доступ к полноценной проверке заемщика. Если приложенная документация не числится в базе ведомств, то в займе будет отказано. Дополнительно клиент рискует столкнуться с уголовной ответственностью за изготовление фальшивых документов.

Важно! Некоторые нечестные на руку

ипотечные брокеры, периодически промышляют предоставлением фальшивых справок подтверждения доходов, что сулит заемщику серьезные последствия.

Несоответствие требованиям банка

Каждое финансовое учреждение выдвигает к своим клиентам ряд требований, что соответствует минимизации рисков утраты денежных средств. Эти параметры рассчитаны так, чтобы кредитор нес минимальные риски, либо вовсе исключал все возможные потери.

Проблемы с предметом залога

Кредитор может не удовлетворить запрос на предоставление крупной ссуды при наличии следующих трудностей:

- наложен арест на имущество;

- присутствует запрет на регистрационные действия;

- собственность находится в обременении;

- в имуществе зарегистрирован несовершеннолетний;

- отсутствует одобрение другого долевого собственника.

Дополнительно в выдаче займа будет отказано при отсутствии страховки и документов на недвижимый имущественный объект.

Другие причины

Имеются также иные причины, почему банк имеет право отказывать в ипотеке потенциальному заемщику:

- гражданин за последние 5 лет признавался банкротом;

- присутствует непогашенная судимость;

- отсутствует регистрация на территории РФ;

- не предоставлен определенный документ;

- предоставлены ложные данные.

Причин для отказа может быть масса, но кредиторы часто не озвучивают, из-за чего не удовлетворяют заявку.

Важно! Заемщикам при обращении за ипотекой следует предварительно делать некоторые действия, чтобы существенно увеличить свои шансы на оформление ссуды.

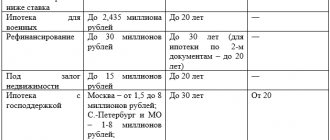

Предложения от Газпромбанка.

Сегодня в линейке ипотечных предложений Газпромбанка представлено несколько продуктов. Клиентам предоставляется возможность получения заемных средств для приобретения недвижимости на первичном и вторичном рынках. При желании можно стать владельцем квартиры стандартной планировки или танхауса.

Уровень процентной ставки зависит от нескольких факторов, а итоговое значение рассчитывается с учетом использования индивидуального подхода к клиенту.

Определяющими выступают следующие моменты:

- объем выдаваемого займа;

- размер авансового взноса;

- регион нахождения жилья;

- качество истории кредитования;

- наличие у клиента особого статуса.

Процедура получения ипотечного кредита стандартна для всех программ. Перечень документов зависит от ее направленности, привлечения средств субсидий от государства и конкретных обстоятельств сделки.

Возможно будет интересно!

Ипотека с первоначальным взносом от Газпромбанка.

Документы для отсрочки выплаты

Рассмотрение вопроса о реструктуризации ипотеки в Газпромбанке происходит после представления полного . Необходимо изучить перечень бумаг на сайте банка и только после этого отправляться в его офис. Что потребуется от созаемщиков:

- ;

- копии паспортов всех участников сделки (заемщика, созаемщиков, поручителей, залогодателей);

- подтверждение ухудшения финансового положения (выписка с зарплатного счета, , трудовая книжка с записью об увольнении, , дополнительное соглашение к трудовому договору об изменении размера оклада, справка о постановке на учет в Центр занятости и т.д.);

- документы о том, что вскоре доход снизится (уведомление о сокращении штата);

- доказательство увеличения расходов (свидетельство о смерти членов семьи, присвоении им инвалидности, решение суда о назначении алиментов);

- документ об утрате трудоспособности (больничный лист, справки о наличии хронического заболевания или присвоении инвалидности, свидетельство о смерти заемщика или созаемщика);

- свидетельство о рождении ребенка, приказ об отпуске по беременности;

- справка о призыве в армию;

- документальное доказательство существенной утраты имущества.

Рекомендуемая статья: Со скольки лет можно брать ипотеку

Пакет документов для реструктуризации ипотеки в Газпромбанке собирается в зависимости от сложившейся ситуации. Следует ориентироваться на приведенный выше перечень. Однако банк имеет право запросить и другие бумаги при необходимости.

Важно знать: Что делать если нет денег платить ипотеку

Банкротство и ипотека: как сохранить квартиру?

Условия по действующей ипотеке.

Светлана

Эксперт по недвижимости

Задать вопрос

Востребованной и популярной ипотечной программой от Газпромбанка считается продукт «Новоселы». Снижение процентной ставки при последних изменениях условий составило 0,2 п. п., а базовая ставка сегодня равна 7,5%.

Заемные средства предоставляются на следующих условиях:

- срок кредитования – до 30 лет;

- лимит денежных средств – 60 млн. рублей;

- минимальная сумма – 100 000 рублей;

- первоначальный взнос – от 10%.

Снижение процентной ставки до базового уровня возможно, если жилой объект приобретается у партнера банка, клиент имеет статус участника зарплатного проекта Газпромбанка и соглашается на заключение договора о дополнительном страховании.

Если клиент желает воспользоваться преимуществами программы рефинансирования, то возможно заключение договора по ставке 8,9 %. Для использования такой в возможности срок действующего кредита должен составлять не менее 12 месяцев. Допускается наличие 2-х просрочек, но длительность каждой не должна превышать 29 дней.

Особенности рефинансирования

Получив отказ в снижении процентов по действующему жилищному займу, можно подать заявление на рефинансирование ипотеки другого банка в Газпромбанк.

При этом банк выполняет снижение процентной ставки, уменьшает действующую месячную выплату, а также позволяет получить дополнительный кредит.

Последний можно использовать на личные цели или для погашения потребительского кредита в ином учреждении. До конца действующего займа должно быть более 3 лет.

Рефинансирование в Газпромбанке пользуется спросом у лиц, имеющих ипотеку в других банках (по информации портала Банки.ру)

Условия рефинансирования в 2020 году в Газпромбанке выглядят так:

- Сумма: от 0,5 млн. рублей или от 15% от цены жилья;

- Лимит: 45 млн. или 85%, если недвижимость приобретена от собственника, 80% — в новостройке;

- Длительность: 3,5 – 30 лет;

- Страхование: недвижимости обязательно, титула – по отдельному требованию, личное – добровольно;

- Процентная ставка: от 9,2%.

На период до регистрации залога, предусмотрено повышение ставки:

- +1%, при составлении доверенности на уполномоченного сотрудника Газпромбанк для регистрации ипотеки;

- +2%, при отсутствии доверенности.

Заявление на снижение процентной ставки по ипотеке Газпромбанка 2020.

Все процедуры построения взаимоотношений с банком четко регламентированы, поэтому сложностей с заполнением заявления обычно не возникает. При оформлении потребуется указать дату и номер кредитного договоров, тщательно перепроверив реквизиты. При посещении отделения банка рекомендуется иметь с собой оригинал соглашения на бумажном носителе. Необходимо также правильно указать контактные данные для возможности обратной связи.

Срок рассмотрения заявок обычно не превышает 30 дней, а клиент информируется о принятом решении посредством СМС или иного вида сообщения. Оно может содержать как положительный, так и отрицательный ответ, так как банк вправе принять любой вердикт. Банк вправе принимать решение на основе своих критериев и не объяснять причины выдачи неудовлетворительного для действующего заемщика решения.

Возможно будет интересно!

Ипотека на дом с земельным участком в Газпромбанке в 2020г.

Условия реструктуризации ипотеки

Если вы понимаете, что стало сложно выплачивать жилищный кредит Газпромбанка, не нужно доводить ситуацию до судебного взыскания или передачи долга коллекторам. Решить финансовые проблемы можно в самом их начале, когда еще нет просрочки. Поможет реструктуризация ипотеки в Газпромбанке, но проводится эта процедура на особых условиях.

Есть два способа облегчить выплату кредита:

- полная отсрочка погашения на определенное время;

- уменьшение ежемесячного платежа в льготный период.

Первым делом нужно подтвердить свое тяжелое материальное положение, не позволяющее оплачивать кредит как раньше. Документы будут приняты банком на рассмотрение, если у заемщика или созаемщика появились следующие обстоятельства:

- они потеряли работу и встали на учет как безработные;

- установлена 1 или 2 группа инвалидности, не позволяющие полноценно трудиться;

- нетрудоспособность более 2 месяцев;

- доход снизился больше, чем на 30%;

- родился ребенок;

- на попечении появился инвалид.

В Газпромбанке реструктуризация ипотеки доступна при соблюдении требований и к самому кредиту. Его сумма не может превышать 15 млн. рублей. Жилье, являющееся предметом ипотеки, должно быть единственным пригодным для проживания заемщика или созаемщика.

Реструктуризация ипотеки в Газпромбанке

проводится только один раз.

Отзывы.

В открытых источниках немало негативных отзывов действующих клиентов различных банков, которые негодуют в отношении неправомерных действий кредитных организаций. Подобная реакция часто вызвана получением отказа на просьбу о снижении процентной ставки по ипотеке. Многие считают неправильным, что по программе произошло изменение условий, а по действующим кредитам банк отказывает в аналогичных действиях.

Светлана

Эксперт по недвижимости

Снижение ставки процента невыгодно банкам, так от ее значения во многом зависит уровень получаемой прибыли. Тенденция к снижению во многом обусловлена высокой конкуренцией на рынке финансовых услуг и борьбой за расширения клиентской базы. Банк вправе не комментировать причины отказа, но при определенных условиях шанс получения отрицательного решения довольно высок.

Усугубляют ситуацию следующие обстоятельства:

- Плохая кредитная история;

- Отказ от заключения договора страхования;

- Малый срок действия договора;

- Незначительное количество внесенных платежей;

- Использование ранее механизма реструктуризации, кредитных каникул и иных инструментов для улучшения условий кредитования;

- Допущение просрочек и финансовых нарушений.

Сегодня банки готовы идти на сотрудничество с клиентами и применять в своей деятельности индивидуальный подход. Кредитные организации стремятся удержать действующих заемщиков, так как для них крайне нежелателен уход к конкурентам.

Иногда заявителю могут озвучиваться условия, при которых просьба о снижении и предоставлении льготных условий может быть удовлетворена. В значительной части случаев подобные ситуации связаны с предложением о заключении добровольного страхования в отношении жизни и здоровья основного заемщика.

При выдаче положительного решения необходимо учитывать, что новые правила будут действовать только в отношении непогашенной задолженности по кредиту. Компенсации по выплаченной части займа не предусмотрено и текущий остаток будет погашать только посредством новых платежей.

Порядок оформления

Реструктуризация ипотеки в Газпромбанке займет некоторое время. Кредитору необходимо оценить финансовое положение клиента и рассчитать новые условия погашения. Если будет представлен неполный перечень документов, могут и отказать. Но чаще кредитная организация идет навстречу, ведь она тоже заинтересована в дальнейшем погашении займа.

Процедура реструктуризации ипотеки в Газпромбанке происходит в следующем порядке:

- клиент собирает пакет бумаг и передает на рассмотрение в банк;

- документы проверяются, при необходимости запрашиваются уточняющие справки;

- кредитор принимает решение и сообщает его заемщику;

- подписывается дополнительное соглашение к кредитному договору, выдается новый график выплаты.

Как оформить ипотеку в Газпромбанке

Порядок оформления кредита довольно простой.

- Первым делом надо подать заявку.

Для этого сначала желательно получить консультацию у сотрудника Газпромбанка. Сделать это можно по телефону или в ближайшем отделении. Затем надо собрать документы, необходимые для оценки вашего финансового состояния. После чего можно подавать заявку на ипотеку в ближайшем офисе или на сайте Газпромбанка.

- Получите решение.

После того, как вы подали заявку, надо дождаться СМС с решением банка. Если заявка одобрена, можно начинать поиск жилья для покупки. На это дается три месяца. Срок действия решения банка по вашей заявке составляет 90 календарных дней.

- Подберите квартиру.

Выберите квартиру на вторичном рынке или в новостройке.

Если Вы приобретаете квартиру в строящемся доме, уточните наличие аккредитации объекта в ГПБ. Если строящийся дом не аккредитован, необходимо предоставить расширенный пакет документов (список можно уточнить в отделении банка).

Как только вы присмотрели подходящую квартиру, получите у собственника или застройщика необходимые документы и отправьте их в банк. ГПБ должен одобрить квартиру, которую вы предоставляете в залог.

Если банк согласен с вашим выбором, то остается только совершить сделку.

- Получите кредит.

Для подписания ипотечного договора надо съездить в отделение банка. После этого останется только оформить договор с продавцом недвижимости.

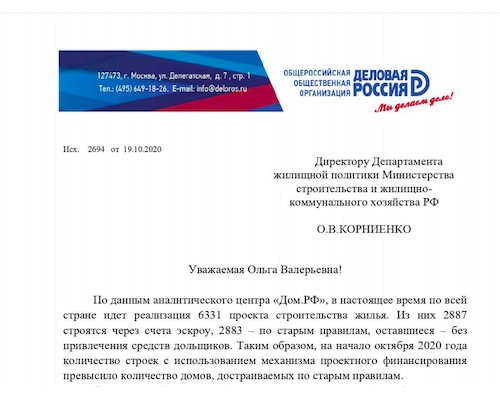

Общероссийская общественная организация «Деловая Россия» направила в Минстрой предложение о внесении соответствующих изменений в 214-ФЗ. Этот документ есть в распоряжении портала ЕРЗ.РФ.

Фото: www.pbs.twimg.com

Согласно инициативе «Деловой России», предлагается сократить действующий срок на раскрытие счетов эскроу, установленный 214-ФЗ, с 10-ти до 3-х рабочих дней.

Авторы обращения отмечают что, несмотря на позитивное восприятие новых механизмов работы, застройщики остаются заложниками несовершенства работы банковской системы и чрезмерно жестких правил использования проектного финансирования.

На практике банки не всегда спешат открывать счета эскроу оперативно, а срок раскрытия счетов с учетом выходных может составить до 14-ти календарных дней. При этом застройщик продолжает оплачивать банку проценты за пользование кредитными денежными средствами.

Все это негативно сказывается на средних и малых застройщиках, снижая и без того низкую маржинальность проектов.

Фото: www.infokanal55.ru

Напомним, что в соответствии с 202-ФЗ, вступившим в действие в июле 2020 года, денежные средства участников строительства перечисляются застройщику сразу после получения разрешения на ввод в эксплуатацию. Ранее требовалось предоставить сведения о регистрации права собственности в отношении одного объекта долевого строительства.

По состоянию на 1 сентября 2020 года банки раскрыли уже 15 817 счетов эскроу на общую сумму 36,2 млрд руб.

Портал ЕРЗ.РФ ранее информировал о достижении по итогам 8 месяцев текущего года объемов жилищного строительства в России с использованием счетов эскроу на уровне 38,5 млн кв. м.

| Фото: www.alatvesti.ru | Фото: www.omskrielt.com |

Другие публикации по теме:

Банк ДОМ.РФ раскрыл счета застройщику ЖК «Четыре сезона» в Воронеже

ЦБ: объем денежных средств на счетах эскроу превысил 600 млрд руб

Ведущий девелопер России раскрыл первые эскроу-счета в рамках проектного финансирования от Банка ВТБ

Банк ДОМ.РФ раскрыл счета эскроу крупному пермскому застройщику, возводящему ЖК в краевом центре

«Деловая Россия» фиксирует устойчивую тенденцию снижения спроса на жилье в новостройках

«Деловая Россия»: стоимость кредитов для застройщиков составляет 12—18% годовых

Торгово-промышленная палата предлагает ввести для застройщиков поэтапное раскрытие эскроу-счетов

Банк ДОМ.РФ раскрыл счета эскроу застройщику нижегородского ЖК

Эксперт: в кризис следует разрешить застройщикам поэтапно раскрывать эскроу-счета

Сумма средств, перечисленных с раскрытых счетов эскроу, достигла 7 млрд руб (графики)

В более четверти субъектов РФ состоялось раскрытие эскроу-счетов

Банк ДОМ.РФ раскрыл счета эскроу воронежскому ДСК

Банк России: поэтапное раскрытие счетов эскроу — это возврат в прошлое, чреватый появлением новых пирамид

Госдума не поддержала законопроект эсеров о поэтапном раскрытии счетов эскроу

Владимир Якушев: Вопрос о поэтапном раскрытии счетов эскроу отложен минимум на год

Почему могут отказать?

Рассматривая заявку потенциального клиента, кредитные организации оценивают достаточно много показателей как относительно самого клиента, так и созаемщиков (при их наличии). Также немало внимания уделяется и объекту недвижимости, для приобретения которого оформляется кредитное обязательство. Иногда возникают ситуации, когда, казалось бы, при полном соответствии всех факторов, имеющих значение для банка, заявителю отказывают в предоставлении средств. Причем банковская организация и ее сотрудники не обязаны объяснять причину отказа. В связи с этим получение информации о том, по каким причинам банк может отказать, значительно сэкономит время и поможет заранее предусмотреть слабые стороны одного из факторов и усилить другие. Среди основных причин отказа в ипотечном кредитовании можно выделить плохую кредитную историю, низкую ликвидность недвижимости, неплатежеспособность заемщика, предоставление ложной информации и другое. Рассмотрим каждую из причин подробнее.

Плохая кредитная история

Одной из причин отказа в предоставлении ипотечного кредита является плохая кредитная история, на которую обращают внимание практически все крупные банковские организации, работающие уже не первый год — Сбербанк, ВТБ, Райффайзенбанк и другие. Такая история формируется на основании взаимоотношений клиента банка и финансовых организаций в процессе оформления займов и их погашения. Причем вовсе не обязательно принимаются во внимание отношения с тем банком, в который подается заявка на оформление ипотеки. Центральное Бюро Кредитных историй содержит в себе информацию о кредитовании заемщика во всех банковских организациях Российской Федерации.

В том случае, если при оформлении прошлых кредитов были просрочены текущие оплаты или, что еще хуже, остались непогашенными обязательства, срок по которым уже вышел, рассчитывать на положительное решение банка не стоит. Иногда могут возникать ситуации, при которых по сути в плохой кредитной истории сам заемщик не виновен — такое случается, если в программе произошел некоторый сбой и информация о платеже поступила не вовремя, при этом само перечисление было выполнено в срок или же на заявителя был оформлен кредит при изготовлении поддельного или украденного документа. Каждый гражданин РФ имеет право проверить свою кредитную историю и при возникновении таких ситуациях следует немедленно обратиться в тот банк, который подал такие сведения для исправления ситуации.

Низкая ликвидность ипотечной недвижимости

Низкая ликвидность квартиры не менее частая причина отказа в предоставлении кредита. Практически все банки обращают особое внимание на характеристики объектов недвижимости, которые будут приобретаться посредством ипотеки и будут выступать в качестве залога. В качестве примера можно привести Газпромбанк, Россельхозбанк, которые не примут положительного решения в том случае, если квартира или дом не будут соответствовать определенным требованиям. Такой факт связан с тем, что при условии, что заемщик не сможет погасить кредит, жилье будет реализовано и за счет вырученных средств банк получит причитающуюся ему сумму денег, а продать выгодно неликвидную квартиру вряд ли выйдет.

Низкий уровень дохода заемщика

Следующей причиной отказа может стать отсутствие достаточного уровня дохода. Принимая решение о возможности предоставления крупной суммы долга банк должен быть уверен в том, что клиент будет иметь возможность погашения займа своевременно. В качестве подтверждающего фактора платежеспособности заемщика выступает справка о доходах, которая содержит сведения об официальном заработке. Если на основании предоставленного кредита заемщик не сможет погашать обязательство с использованием не более 35-50% от величины дохода (в зависимости от условий банковской организации), то в ипотеке будет отказано.

Предоставление ложной информации

Попытка предоставления недостоверных данных или поддельных документов также становится фактором, увеличивающим возможность отказа. Нередко возникают ситуации, когда для того, чтобы получить ипотечный кредит, потенциальные заемщики предоставляют документы, не являющиеся действительными. Несмотря на то, что составить такой документ, в котором данные не будут соответствовать действительности, достаточно просто, сотрудники службы безопасности могут выяснить насколько данные соответствуют действительности и финансовая организация не только откажет в предоставлении средств, но и может занести заявителя в черный список. Отсутствие средств на первоначальный взнос тоже приводит к отказу в ипотеке. Несмотря на то, что кредитные организации могут предоставлять деньги и без первоначального взноса, отсутствие средств на оплату части стоимости жилья значительно уменьшает шансы на получение одобрения.

Прочие причины

В Газпромбанке и Абсолют Банке, к примеру, могут отказать в кредите в том случае, если у заемщика будут иметься неоплаченные штрафы в ГИБДД или долги перед налоговой инспекцией, в частности, образовавшиеся по неуплате положенных сумм взносов лица, который выступает индивидуальным предпринимателем. Аналогично отрицательное влияние оказывает наличие судимости — банки идут на уступки только в том случае, когда такая судимость была дана условно и не связана с совершением тяжелых проступков или экономическими преступлениями.

Трудовая нестабильность является не менее редкой причиной отказа. Несмотря на то, что клиент предоставляет справку о доходах с текущего места работы, банковские организации могут проверить историю его трудовых отношений. Отказ можно получить в том случае, если заявитель изменил много мест работы и между официальными трудоустройствами имеется значительный перерыв, поскольку такой фактор свидетельствует о его финансовой ненадежности. Также отказы часто происходят просто по причине неуверенности клиента — если при общении со специалистом банка заявитель на ипотеку путается в ответах, ведет себя неуверенно, для подачи определенных данных совершает много звонков. Такое поведение работники финансовой организации могут расценить как попытку предоставить недостоверные данные и обязательно внесут это в соответствующую анкету.

Кто может взять ипотеку в Газпромбанке

Банк предъявляет к заемщику следующие требования:

- Гражданство РФ;

- регистрация или постоянное проживание на территории РФ;

- отсутствие негативной кредитной истории;

- возраст не менее 20 и не более 70 лет (на дату полного погашения кредита);

- непрерывный стаж на последнем месте работы не менее 3 месяцев и общий трудовой стаж не менее 1 года.

В Газпромбанке также уточняют, что доход заемщика для получения ипотеки должен позволять получить и обслуживать запрашиваемую сумму кредита.