Какие сложност и возникают в бизнесе кредитного брокера?

Существует большое количество барьеров, которые будут мешать начинающему брокеру выйти на рынок кредитного брокериджа. В первую очередь возникает вопрос, где взять клиентов? Этот вопрос должен быть ключевым, причем не только в брокерском бизнесе, но и в любом другом. Многие потенциальные клиенты в России опасаются обращаться к кредитному брокеру, потому что на рынке присутствует большое количество «серых» и «черных» брокеров. Так что, если вы решили брать за свои услуги большой аванс, работать с вами вряд ли кто-то будет.

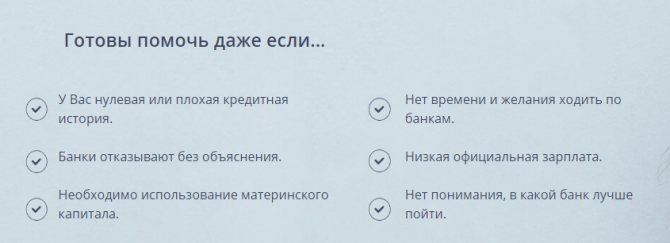

Во вторую очередь, при обращении к кредитному брокеру клиент хочет иметь гарантию получения кредита. Так почему же он обращается к брокеру, а не идет напрямую в банк? Ведь всего небольшая часть клиентов по-настоящему занята, и не имеет на это времени. В остальных же случаях, клиент имеет плохую кредитную историю или не имеет возможности официально подтвердить свой доход.

Как открыть бизнес с нуля: ипотечный брокер

Ипотечным брокером называют специалиста в области ипотечного кредитования и предоставляющего клиентам услуги в соответствующей отрасли. Главная особенность, свойственная специалистам этого профиля – они должны быть квалифицированными в вопросах кредитования, а также разбираться в ситуации на рынке недвижимости.

На видео: Ипотека 2020, ипотечный брокер, ситуация на рынке недвижимости

Причин, по которым стоит выбрать профиль ипотечного брокера, несколько:

- относительная незанятость этой ниши: сегодня существует совсем небольшое количество специализированных агентств, предоставляющих консультационные и прочие услуги в вопросах ипотеки. Поэтому востребованность в частных специалистах все возрастает;

- минимальные стартовые вложения;

- высокая прибыльность такой деятельности.

Одним из аспектов, которые делают идею открыть бизнес по предоставлению услуг ипотечного брокера очень перспективной, называют прогнозируемое снижение ставок по кредиту. В ближайшем будущем это может означать возрастание спроса на приобретение населением жилья в рассрочку. Таким образом, услуги этих специалистов станут еще более востребованными.

На видео: Ипотека без первоначального взноса

Основными обязанностями ипотечного брокера будут следующие действия:

- предоставление консультаций клиентам относительно условий оформления ипотеки в современных банках;

- подбор подходящих предложений с учетом пожеланий клиента;

- оказание содействия в подготовке документов для ипотечного кредитования.

Открыть бизнес с нуля, занимаясь ипотечным брокерингом, может быть сложно по нескольким причинам.

Во-первых, необходимо наладить связи с наиболее крупными банками, предлагающими ипотечное кредитование, а также держать руку на пульсе современного состояния отрасли недвижимости в своем городе и регионе. Фактически эти знания, а также умение оперативно использовать интернет-технологии помогут не только открыть, но и добиться продвижения своей деятельности.

На видео: Где брать клиентов ипотечному брокеру, личный опыт

Сам ипотечный брокер должен иметь определенное образование – как правило, ему понадобятся знания и навыки в области кредитования и недвижимости. Это означает, что брокер должен иметь образование банкира, экономиста или бухгалтера, неплохо при этом, если у него будет опыт работы в кредитных структурах.

Многие брокеры начинают свою деятельность с подписания договора с кредитными организациями. Это не только гарантирует наличие клиентов, но и дает некоторые другие преимущества. В том числе банки нередко бесплатно предоставляют брокерам – своим партнерам необходимое программное обеспечение, что значительно облегчает работу и позволяет сэкономить на стартовых затратах.

Для начала станьте кредитным агентом

Прежде, чем прийти к решению, мол, «я стану кредитным донором», станьте кредитным агентом. По сути своей, это тот же самый кредитный брокер, но действующий исключительно от имени конкретного банка. Это своего рода менеджер по продажам банковских продуктов, который за свою работу получает агентское вознаграждение. Такие программы существуют у многих крупных российских банков.

Выгода от такого сотрудничества очевидна – банки хотят, чтобы вы приводили им клиентов. Для этого вас снабжают всеми необходимыми рекламными материалами и знакомят со всеми существующими кредитными продуктами. Задачи перед кредитным агентом стоит всего две: найти клиента, который хочет получить кредит, и уговорить его оформить заявку. В среднем за каждую одобренную заявку агент получает 150-200 рублей.

Стоимость услуг

За свою работу посредник взимает плату, причем сумма удержания достаточно высокая. Рассмотрим основные параметры, от которых зависит стоимость услуг брокера:

- регион, где клиент обращается за услугами и оформляется ссуда (к примеру, вознаграждение за ипотечный кредит в Москве наиболее высокое);

- перечень услуг, которые предоставляет посредник заемщику (при дополнительном поиске недвижимости цена увеличивается);

- на какую сумму претендует клиент при оформлении ипотеки, а также размер первоначального взноса;

- условия кредитора, которые могут быть предложены заемщику по кредитной программе при оформлении.

Из этих параметров складывается удержание, которое взимается посредником за помощь клиенту при оформлении ссуды. Как правило, российские учреждения, удерживают комиссию от 5 до 15% по итогам совершения успешной сделки.

Важно! Надежный посредник не занимается удержанием с клиента предоплаты, так как взимает плату только за качественный результат и оформленную ссуду.

Как работают кредитные брокеры

Кредитные брокеры заключают агентские договоры сразу с несколькими банками: имея в распоряжении множество кредитных программ они готовы предложить своим клиентам возможность выбирать лучшее.

Они имеют полную информацию о том, какие факторы учитываются банками при процедуре оценки заемщиков, и помогая в сборе и оформлении документов, могут существенно увеличить шансы на одобрение. Кроме того, кредитный брокер может указать на «подводные камни» в договоре и в итоге сэкономит вам немало денег.

Что касается оплаты услуг специалистов, то это может быть либо процент от одобренного займа, либо фиксированная оплата. Последний вариант в России более распространен.

Перечень предлагаемых услуг

Обширные знания в области кредитования недвижимости, страхования и некоторых других смежных областях позволяет ипотечному брокеру взять на себя всю работу по:

- выбору банка-кредитора и конкретной программы кредитования;

- сбору и заполнению всей необходимой документации;

- подбору недвижимости;

- получению одобрения банка;

- сопровождению процесса подписания ипотечного договора.

Обязанности

К основным обязанностям ипотечного брокера относятся быстрый подбор максимально выгодной ипотечной программы и заключение кредитного договора между заемщиком и банком.

В России не существует закона регламентирующего деятельность брокеров по ипотеке. Поэтому важным моментом в работе с посредником является заключение договора, в котором обозначаются все его обязанности. Следует помнить, что брокер имеет право не оказывать услуг, не прописанных в договоре. И обязать его это сделать будет невозможно.

Возможности брокерских услуг

Чтобы более полно представлять, кто такой ипотечный брокер, необходимо понять какие возможности открываются пред заемщиком, пользующимся его услугами:

- Специалист имеет представление обо всех действующих кредитных программах и ориентируется в их условиях. Заявка на кредит может быть подана на рассмотрение одновременно в несколько банков;

- Налаженные контакты и связи с банковскими кредитными отделами значительно сокращают сроки рассмотрения заявки. В отдельных случаях выдача кредита может производиться прямо в день подачи анкеты;

- Использование профессиональных посреднических услуг при заполнении анкеты и сбору документов значительно снижает риски отказов;

- Многие брокеры имеют договоры с банками о предоставлении своим клиентам некоторых привилегий. Например, ипотека под сниженную процентную ставку или другие приятные бонусы.

Как выглядит сотрудничество с ипотечным брокером

При первом обращении специалист по подбору ипотеки подробно расспросит:

- какое жилье и на каких условиях хочет приобрести клиент;

- на какую сумму кредита он рассчитывает;

- финансовое состояние;

- какие условия ипотеки рассматривает.

На основе анализа полученных данных и финансового состояния заемщика специалист подбирает среди предложений банков наиболее выгодные ипотечные программы. Кредитный гуру подробно и обстоятельно расскажет обо всех нюансах и особенностях сотрудничества с каждым из банков-претендентов.

Следующим этапом работы будет подписание посреднического договора, в котором будут расписаны все услуги, оказываемые специалистом, и их стоимость. На этом этапе нужно быть предельно внимательным и тщательно изучить все пункты предлагаемого к подписанию документа.

Сбор и заполнение необходимых документов, подача заявки производится совместно с заемщиком. После получения одобрения банка наступает черед подбора недвижимости. Ипотечный брокер поможет проверить юридическую чистоту квартиры, оценит финансовое состояние компании-застройщика, подберет наиболее выгодные условия страхования.

Клиенту еще до подписания ипотечного договора будут разъяснены все пункты и условия предоставления кредита понятным и доступным языком. Работа ипотечного брокера будет закончена только после завершения заемщиком сделки и получения жилья.

Что нужно, чтобы стать ипотечным брокером

О том, как стать ипотечным брокером, можно узнать пройдя специальное обучение. Первые курсы по ипотечному брокериджу были созданы в 2005 году по инициативе банковского сектора, Российской Гильдии Риэлтеров и Ассоциации индивидуального жилищного строительства. Многие крупные брокерские агентства на основе своего опыта разрабатывают и внедряют собственные программы.

помимо образовательных услуг предлагают будущим специалистам свою поддержку и помощь в развитии и продвижении бизнеса. Лига разработала специальные стандарты профессии и ввела систему добровольной сертификации.

Профессиям «Кредитный брокер» и «Кредитный консультант» обучают в Самарском государственном экономическом университете. Программа курса была разработана совместно с Ассоциацией кредитных брокеров России.

В сети Интернет можно найти и другие центры обучения мастерству ипотечного брокера. Примечательно, что такое обучения колеблется по стоимости от 10-15 до 60 тыс. руб.

Как работает

Белые брокеры по ипотеке умеют отказывать лицам, обратившимся за помощью в получении заемных банковских денег. Если по итогам опроса обратившегося (в офисе либо по телефону) специалист приходит к выводу, что этому лицу ни один банк не даст жилищный заем, то сразу сообщает об этом.

Многие добросовестные компании отказывают лицам, не имеющим крупной официальной зарплаты, подтверждаемой по форме 2-НДФЛ. Не стоит рассчитывать на ипотечный кредит заемщикам с безнадежной кредитной историей.

Я не привожу списка случаев, когда банки стопроцентно отказывают, но профессионалам брокериджа они (случаи) известны, и порядочные посредники не вводят клиентов в заблуждение невыполнимыми обещаниями.

Если помочь потенциальному ипотечнику возможно, специалист предлагает ему подписать договор.

Посредник может взять на себя заполнение заявки на ипотечный заем, но собирать остальные документы приходится заемщику, брокер лишь консультирует, какие бумаги нужны, как они должны быть оформлены.

Когда весь пакет бумаг собран, он передается в банк. Посредник может существенно ускорить процесс рассмотрения документов и принятия решения по заявлению на крупный заем.

Узнав, что кредитор решил вопрос клиента положительно, брокер приглашает его позвонить сотруднику банка, договориться о дате и времени визита в отделение, прийти и подписать договор. Затем довольный заемщик перечисляет посреднику плату по факту успешной сделки.

Дальнейшие заботы – расчет с продавцом недвижимого объекта, оформление права собственности на жилье, передача его в залог банку – ложатся на ипотечника.

Виды услуг

Брокер по ипотеке:

- выбирает кредитную программу;

- помогает заемщику собрать и заполнить документацию, требуемую для обретения заемных средств;

- подбирает подходящий недвижимый объект, под залог которого банк согласиться выдать заем;

- делает все возможное для одобрения кредитором заявки на ипотеку;

- сопровождает процесс заключения ипотечного соглашения банка с ипотечником.

Также посредник способен помочь заемщику с оформлением нецелевого займа наличными (потребительского кредита), который будет использован в качестве первоначального взноса по ипотеке.

Какими знаниями должен владеть

Специалист по ипотечному брокериджу знает:

- специфику обслуживания заемщиков банками;

- свойства кредитных банковских продуктов;

- юридические тонкости оформления ипотечных договоров;

- характеристики жилых недвижимых объектов;

- характер работы посредника.

А много ли получает брокер?

Что ж, с затратами понятно – время плюс деньги на обучение, стартовый капитал для первых операций, наработка опыта. А много ли получает брокер? Тут всё будет зависеть от двух факторов. Во-первых – фиксированная ежемесячная ставка той организации, в которую Вы устроитесь (если Вы решили трудиться как штатная, а не самостоятельная единица). А во-вторых – проценты с каждой успешно проведённой операции. Последний фактор предсказать трудно – всё будет зависеть от количества людей, которые доверят Вам свои средства, и от знания рынка. Опытные брокеры с прочной репутацией, мгновенно улавливающие малейшие колебания курса валют и ценных бумаг, обладают стабильно высоким заработком.

Процент кредитного брокера

Понятно, что услуги кредитного брокера не могут быть бесплатными. Другое дело, что в западной практике обязанности по оплате работы брокера берут на себя банки, которым специалист «поставляет» клиентов, а в России расплачивается заемщик.

Речь может идти о разных схемах оплаты:

- проценты. Обычно кредитные брокеры берут от 1% до 5% в зависимости от суммы кредита. Если ни один займ не одобрен, оплата не производится;

- фиксированная ставка. Разные брокерские компании предлагают различные расценки на свои услуги — уточните этот вопрос заранее;

- смешанная схема. На выбор клиента — либо проценты, либо фиксированная сумма. Разделение по способам оплаты может зависеть от спектра предлагаемых услуг, например, за консультацию брокер может попросить фиксированную оплату, тогда как за посредническую работу возьмет процент от полученного займа.

Поможет ли ипотечный брокер избежать отказа или получить одобрение по кредиту?

Да. Это его прямая функция. Но все в рамках закона.

Скажем, если ипотечный брокер видит, что вы как потенциальный заемщик с высокой вероятностью получите отказ, он предупредит вас об этом и подскажет варианты решения проблемы.

Наивно думать, что если вы получите отказ в 2-3-4 банках, то с 5-ым наверняка повезет. Причины отказов обычно системные, и во всех банковских учреждениях плюс-минус схожая скоринговая система. Плюс не стоит забывать о кредитной истории — доступ к ней тоже есть у всех банков.

Для того, чтобы понять вероятность отказа в получении ипотечного кредита, следует знать наиболее распространенные причины такого решения кредитного комитета:

Испорченная кредитная история

Банкиры очень тщательно проверяют, насколько добросовестно гражданин вносил платежи по уже ранее взятым, прошлым кредитам:

- Если человек просрочил платеж единожды, и не более чем на 5 дней, банки при оформлении ипотеки не обратят на это внимания;

- В случае, если просрочки были регулярными и длительными, здесь банк может одобрить кредит, но клиент должен подтвердить, что он исправился, но также могут и отказать;

- Если же человек так и не вернул денежные средства по прошлым кредитам, то банк даже не будет рассматривать такую анкету.

«Серая» заработная плата.

Сегодня многие банки налево и направо рекламируют о том, что готовы выдать кредит всем желающим, даже гражданам, получающим зарплату в конверте. Для этого у них есть собственный бланк для подтверждения дохода заемщика. Клиенту необходимо лишь подписать его у директора организации или главного бухгалтера.

Однако проведенные опросы показывают: если клиент не смог представить справку 2-НДФЛ, хотя бы на маленькую зарплату, то в ипотеке ему будет отказано.

Нет официального трудоустройства

Многие люди, которые официально не трудоустроены, сталкиваются с проблемой получения ипотечного займа. Они готовы представить выписки со своих депозитных счетов, показать свое имущество, привести много поручителей, но, как правило, это не помогает — банк все равно отказывает.

Чем дешевле всего огородить участок? Забор из металлической сетки

Пол в доме: ламинат, паркет или линолеум. Что лучше?

Бетономешалка для строительства дома. Какую лучше выбрать?

Как правильно выбрать частный дом для постоянного проживания?

Кем и как управляются коттеджные поселки? Функции управляющих компаний

Как купить муниципальную землю и оформить ее в собственность? Аукционы и торги на земельные участки

Энергосберегающие методы строительства домов и коттеджей

Исследование: Как изменяется стоимость участков в зависимости от удаленности от центра Москвы

Проекты коттеджей. Почему такая разница в ценах?

Как защитить растения на участке от мороза?

Маленький стаж работы

Если вы только недавно устроились на работу, и имеете небольшой стаж, получить ипотеку будет сложно.

Официально банки заявляют, что могут прокредитовать молодого специалиста, если его опыт работы превышает 1 год, но, на практике это далеко не так. Проще всего получить ипотеку если вы имеете солидный стаж работы, и проработали более 3-х лет на последнем месте трудоустройства.

Возрастной ценз

В российских банках специалисты считают, что с выходом на пенсию гражданин теряет свою платежеспособность, и этот факт не подлежит обсуждению. То есть, если лицу осталось 5 лет до выхода на пенсию, то он, конечно, теоретически может рассчитывать на получение кредита, но банк, все равно, ему откажет.

Закредитованность

Довольно часто банки отказывают клиентам с большим количеством непогашенных кредитов. При чем у всех банкиров эта цифра разная: кому-то подозрительным кажется уже 2 взятых сразу кредита, а кому-то и 5 оплачиваемых заемщиком кредитов кажутся нормой. Тут еще многое зависит от размера ссуд и самого банка.

Казалось было, человек взял кредиты и их платит — это должно наоборот послужить подтверждением его платежеспособности. Однако кредитные эксперты опасаются, что заемщик не сможет выдержать бремя выплат, а значит, платежи будут нерегулярными, а, если клиент разорится, то претендовать на взыскание долгов будут сразу несколько банков.

Как стать брокером в России

Перед тем, как стать брокером в России, необходимо пройти специальное обучение. На курсы подготовки Вас направит федеральная служба по финансовым рынкам, имеющаяся в каждом регионе РФ. Обратите внимание: курсы должны быть официальными. То есть, их должны проводить лицензированные компании. Обучение займёт от 2 до 8 недель, в зависимости от выбранной Вами специфики будущей работы и желаемого уровня мастерства. Успешно пройденным обучение будет считаться, если Вы сдадите экзамен. Справившись с этим последним испытанием, Вы получите лицензию, позволяющую официально предоставлять брокерские услуги на территории РФ.

Ценовая политика услуг за помощь в получении ипотеки

Сколько стоит помощь в получении ипотеки зависит от того, является ли брокер по ипотеке представителем интересов конкретного банка или застройщика либо независимым экспертом. Заинтересованные в клиентах банки могут оплачивать услуги ипотечного брокера, цена для заёмщика при этом уменьшается. Однако клиенту следует проявить осторожность, поскольку кредитные специалисты имеют прямую заинтересованность для оформления ипотеки в конкретной финансовой организации, что может быть невыгодно.

В среднем оформление ипотеки через брокера стоит порядка 1-3% от суммы получаемого кредита. Процент колеблется в зависимости от ряда факторов:

- ликвидности приобретаемой недвижимости, поскольку неликвидное жильё сложнее реализовать, что накладывает ограничения на количество кредитных учреждений;

- желаемого срока кредитования в связи с банковскими ограничениями;

- размера первоначального взноса, который чем выше, тем больше банков заинтересуются в клиенте;

- реноме заёмщика (кредитная история, наличие или отсутствие официального дохода, закредитованность).

Обычно специалист по ипотечному кредитованию до исполнения обязанностей желает получить стопроцентную предоплату. Заёмщику можно на это пойти при условии возврата при отказе банками от ипотеки. В противном случае при отсутствии чёткости в договоре у клиента не будет оснований потребовать аванс за услугу, которая фактически не предоставлена.

Кто регулирует деятельность ипотечных брокеров в России

Сегодня в России отсутствует надзорный орган, регулирующий эту деятельность. Даже полномочия финансового мегарегулятора – ЦБ РФ – на посредников между кредиторами и заемщиками не распространяются.

Отсутствует и федеральный закон о понятии кредитного брокериджа, правах и обязанностях участников рынка. Соответствующий законопроект был разработан, но впоследствии остался непринятым.

Посему в России свободно работают как белые, так и черные брокеры, чья деятельность не нарушает Гражданский, Уголовный и другие кодексы. Белые чтут законы, черные умело их обходят, пользуясь юридической неграмотностью или просто наивностью тех, кто верит их обещаниям, дает предоплату, остается ни с чем.

Заемщикам лучше выбирать добропорядочного поставщика услуг из списка членов АКБР – Ассоциации кредитных брокеров России. АКБР в меру своих возможностей содействует развитию цивилизованного рынка в стране.

Договор оказания услуг

В обязательном порядке, между заемщиком и посредником заключается соглашение при наличии удовлетворения интересов клиента. Здесь прописывается следующая информация:

- Сведения о предмете соглашения.

- Данные о кредиторе, заемщике и посреднике.

- Характер оказываемых услуг.

- Величина вознаграждения.

- Информация относительно объекта обеспечения.

- Все необходимые данные о кредитном продукте.

Отдельно прописываются права и обязанности сторон, а также ответственность в случае нарушения соглашения. Отдельно указываются все реквизиты участников сделки.

Важно! Договор на посредничество составляется в трех экземплярах и распределяется между заемщиком, кредитором и сторонним учреждением.

На территории Российской Федерации, свою деятельность ведут различные посреднические компании, которые оказывают помощь в оформлении целевых займов. Их деятельность существенно облегчает задачи клиента при получении ссуды, однако нельзя забывать, что за работу взимается комиссия, причем ее размер достаточно крупный. Кроме того, присутствует ряд недобросовестных посредников, которые стремятся обмануть клиента, извлекая из этого дополнительную выгоду.

Как стать ипотечным брокером: пошаговый бизнес-план

Пошаговый бизнес-план развития агентства кредитного брокера обязательно должен включать в себя следующие пункты:

- Чёткое определение спектра предлагаемых услуг.

Это может быть консалтинг, оказание помощи с выбором банка для получения кредита, подготовка всех необходимых документов или полное проведение сделки.

- Необходимо правильно выбрать место под офис. Представительство брокерского агентства должно располагаться в оживлённом городском районе.

- Должен быть грамотно подобран персонал.

Менеджеры обязаны разбираться в особенностях оформления кредитов, чётко определять, насколько платежеспособен каждый заёмщик.

Каждый сотрудник должен иметь подготовленное рабочее место.

- Рекомендуется для продвижения своих услуг пользоваться наружной рекламой. Размещать её следует в окрестностях собственного офиса. Эффективна реклама в интернете.

Также нужно продвигать собственные услуги на специализированных форумах и давать объявления об услугах на соответствующих сайтах.

- Результатом всех проведенных операций является уровень окупаемости проекта. На самом первом этапе не приходится рассчитывать больше, чем на 15-20 клиентов в течение месяца.

Если рекламная компания проведена правильно, обеспечивается увеличение количества клиентов ото 20% в течение месяца.

При таком порядке вещей, затраты окупаются за четыре месяца.

Регистрация бизнеса

Для начала коммерческой деятельности, необходимо открыть ООО или зарегистрировать индивидуального предпринимателя. Если у вас не хватает на это времени или денег, перед тем как стать брокером, с первыми клиентами можно поработать без официальной регистрации, как частное лицо. Но чтобы избежать проблем в будущем, документы нужно оформить обязательно. В первое время можно работать в статусе индивидуального предпринимателя по упрощенной системе налогообложения.

Никакие сертификаты, лицензии или другие разрешительные документы для посреднической деятельности в области кредитования не нужны.

С чего начать: выбор направления деятельности

Выбор конкретного направления осуществления предпринимательской деятельности и предоставления брокерских услуг играет важную роль в процессе реализации рассматриваемого бизнес-проекта. Предприниматель может практиковаться в направлении одной кредитной услуги либо предоставлять клиентам широкий спектр брокерских услуг в сфере кредитования. К примеру, в случае предоставления брокерских услуг ипотечного кредитования конкуренцию брокеру, помимо других компаний, составят агентства недвижимости.

Месторасположение офиса

Желательно, чтобы офисное помещение находилось неподалеку от банка, бизнес центра или авторынка. Если вы сумеете правильно выбрать месторасположение, приток клиентов в вашу фирму будет стабильным.

Для работы вам не понадобится большой офис. Достаточно арендовать помещение площадью 10-20 кв. метров. В нем следует оборудовать рабочие места для менеджеров, которые будут предоставлять клиентам информацию о кредитных продуктах разных банков, а также об их преимуществах и недостатках.

Свой бизнес кредитный брокер может вести и без офиса. В таком случае для работы понадобится только стол, стул и компьютер с доступом в интернет. Можно также консультировать клиентов, выезжая к ним на дом. Такая услуга обычно стоит дороже, поэтому приносит дополнительную прибыль.

Оборудование и расходные материалы

Для организации бизнеса достаточно будет закупить необходимую офисную мебель и оснастить рабочие места компьютерной техникой, стационарными телефонными аппаратами.

Как обустроить рабочее место брокера

Цель организации хорошо оснащенного рабочего места для каждого сотрудника состоит в максимальной производительности труда. Для этого понадобится повести многоканальную телефонную линию и высокоскоростной интернет.

Соответственно приобрести предметы мебели (столы, стулья, шкафы и т.д.) и оргтехнику. Ориентировочные затраты на все вышеперечисленное примерно 50 тысяч рублей. Для ведения бизнеса помимо менеджеров-брокеров потребуется бухгалтер и системный администратор.

Обычно системного администратора и человека, занимающегося бухгалтерией, на постоянную работу не нанимают. Услуги бухгалтера и сисадмина заказывают в специализированных компаниях. Оплату данных услуг за 1 месяц будет составлять 15000-18000 руб.

Персонал

Для работы в брокерской конторе нужно нанять следующий персонал:

- Менеджеры;

- Системный администратор;

- Бухгалтер.

Менеджеры должны объективно оценивать платежеспособность клиентов, а также четко знать процедуру оформления кредита. Поэтому на такую должность желательно брать бывших сотрудников банков или выпускников с высшим экономическим образованием с их последующим обучением на практике.

Таким специалистам платят постоянный оклад в размере 6–10 рублей и определенный процент от каждой сделки. С каждого кредита сотрудники получают 0,5–1%. Когда дела наладятся, оклад можно снять, поскольку на процентах будет получаться вполне достойная зарплата. Каждый сотрудник должен иметь свое рабочее место, на обустройство которого придется потратить 40 тыс. рублей. Также вам придется приобрести выделенный канал в интернете и телефонную линию.

В качестве бухгалтера и IT-специалиста можно нанять сотрудников из аутсорсинговой компании. Системный администратор будет приходить в офис раз в квартал. За каждый визит ему придется платить примерно 2 тыс. рублей. Бухгалтер берет за свои услуги в среднем около 20 тыс. рублей в месяц.

Как видите, бизнес идея кредитный брокер не требует больших капиталовложений, но при этом позволяет получить неплохую прибыль.

Научиться оценивать кредитоспособность

Оценка кредитоспособности помогает брокеру подобрать для клиента подходящего кредитора и кредитный продукт. Например, к ипотечному брокеру обращается клиент без опыта кредитования. Клиенту нужна ипотека, но банки отказывают. Брокер поможет сформировать кредитную историю, чтобы любой банк одобрил ипотеку.

Другой пример: к брокеру обращается клиент с просрочками платежей по кредиту. Срочно нужен займ, но везде отказывают. Брокер находит кредитный кооператив, который готов дать кредит под залог квартиры. Клиент закрывает просрочки, его кредитная история улучшается, он может получить кредит.

Изучить кредиторов в регионе работы

Чтобы подобрать заемщику подходящего кредитора, нужно знать кредитные продукты и «порог вхождения» разных банков, МФО и КПК. Например, к брокеру обращается ИП: нужны деньги на развитие бизнеса. Брокер знает, что в банке «Золото» малый бизнес не кредитуют вообще, в «Серебре» кредитуют под залог недвижимости, в «Олове» можно получить кредит без обеспечения. Если у ИП есть залог, брокер отправит его в Серебро, нет залога — в «Олово».

Для удобства брокеры заводят таблицу с кредитными организациями города. В эту таблицу они записывают кредитные организации, кредитные продукты, процентные ставки и требования к заемщикам. Рекомендуем актуализировать эту таблица хотя бы раз в квартал, потому что условия кредитования и процентные ставки часто меняются.

Фрагмент таблицы с кредитными организациями

Организовать поток клиентов

Обычно брокеры используют три инструмента привлечения клиентов: онлайн, наружная реклама и сарафанное радио. Последний инструмент подключается со временем — когда за плечами много довольных клиентов, которые рекомендуют брокера знакомым. Практика показывает, достаточно 3-4 месяцев активной работы, чтобы клиенты начали возвращаться сами, приводить знакомых, коллег и друзей.

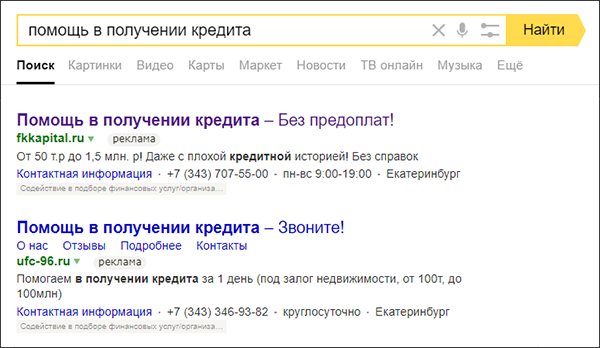

В онлайн можно пойти двумя путями: создать площадку для сбора посетителей и настроить рекламный трафик или покупать готовые заявки. Классический пример площадки и трафика: сайт + контекстная реклама. Если забьете в Яндексе «помощь в получении кредита», то на рекламных местах встретите объявления кредитных брокеров.

Контекстная реклама кредитных брокеров

Также брокеры покупают готовые онлайн-заявки. Такие заявки еще называют лидами. В ЭБК system работа с лидами выглядит так: брокер вносит депозит от 10 000 рублей на счет и на внесенную сумму получает заявки. Заявки настраиваются по городам, размеру кредита и возрасту. Например, брокеру удобно работать с потребительскими кредитами для екатеринбуржцев от 25 до 30 лет. С помощью сайта так тонко сегментировать заявки почти невозможно. А покупать готовые — легко.

Наружная реклама: билборды, объявления на остановках, листовки и т. д. В сравнении с онлайн-рекламой наружка обходится дороже. Нужно разработать макет и напечатать его. Например, брокер из екатеринбурга Павел Бабушкин потратил 25 000 рублей, чтобы разместить объявления на 230 остановках. Также наружная реклама более рискованная: чтобы протестировать ее эффективность, нужно напечатать целую партию. В интернете тестирование обходится гораздо дешевле. Начинающим брокерам мы рекомендуем начинать с онлайн-рекламы, а когда появится стабильный поток клиентов из интернета, подключать офлайн-каналы.

Сарафанное радио — приятный бонус для брокеров, которые хорошо делают свою работу. По рекомендациям приходят лояльные клиенты, за привлечение которых не нужно платить. Чтобы простимулировать рекомендации, некоторые брокеры предлагают клиентам денежные бонусы. Например, брокер Ибрагим Бадалов платит 10% комиссии рекомендателю, от которого пришел клиент.

Минимальная сумма для работы

Консультацию добросовестного брокера можно получить бесплатно.

Стандартная предоплата – 50 % размера платы за работу (если это 10 тыс. руб., нужно сразу уплатить 5 тысяч).

Минимальный процент от суммы ипотечного займа – 1 %.

Регистрация бизнеса и договор брокера

Брокеры регистрируют ИП или ООО, чтобы заключать договоры с клиентами и банками. Самый простой вариант для старта: ИП на УСН. При такой форме регистрации достаточно учитывать доходы и платить с них 6%. С ростом компании будет больше доводов в пользу ООО — в том числе для оптимизации налогов.

Для работы обязательно нужен договор. Договор выручает в спорных ситуациях с клиентами и защитит от попытки неуплаты комиссии. Так, брокер из Казани благодаря грамотному договору выиграл суд, когда клиент отказался оплачивать его услуги.

Как заключить договор оказания услуг

Перед подписанием договора рекомендуется проверить:

- список услуг, которые обязуется оказать исполнитель. В нем должно значиться все, что пообещал сделать специалист;

- пункт «Оплата услуг». Расходы по исполнению договора должен взять на себя брокер. Он не вправе взимать с заказчика никаких средств, помимо вознаграждения;

- место предоставления услуг;

- срок действия документа.

Советую предусмотреть в соглашении право заказчика досрочно разорвать его.

Какие документы запросит представитель

Специалист по ипотечному брокериджу должен запрашивать у клиента исключительно бумаги, необходимые для банка.

Он обязуется хранить в тайне персональные данные заказчика услуг, не передавая документов сторонним лицам.

Продвижение бизнеса и борьба с конкурентами

Для того чтобы раскрутить этот бизнес, желательно использовать наружную рекламу и интернет.

Если ваша компания имеет корпоративный сайт, это существенно поднимет ее статус. На нем можно выложить информацию о ценах и услугах. Кроме того, продвигайте свое дело через форумы и объявления в печатных изданиях.

Деятельность ипотечного брокера от А до Я

В оформлении ипотечного займа участвую 2 стороны: кредитное учреждение и покупатель недвижимости. Агент может представлять как банк, так и его клиента, взаимодействуя и другими участниками рынка: риэлторами, оценщиками, страховыми компаниями.

Обязанности

Определить функциональные обязанности можно из должностной инструкции. Подобный специалист обязан:

- провести мониторинг всех доступных программ;

- помогать при выборе оптимальной кредитной программы;

- исполнять все поручения, обозначенные в договоре;

- предоставлять консультации, связанные с кредитованием;

- объяснять риски, связанные с любой сделкой;

- разрешать конфликты интересов в пользу клиента;

- обеспечить конфиденциальность;

- обеспечить клиента всеми данными, необходимыми для исполнения поручения;

- перед заключением сделки изучить финансовое положение клиента;

- оказывать помощь при оформлении пакета документов;

- сопровождать сделку и ее обслуживание;

- взаимодействовать с другими участниками рынка: агентствами недвижимости, оценочными и страховыми компаниями;

- предупреждать клиента об ответственности за предоставление недостоверной информации.

Внимание! Чаще всего с брокером оформляется договор поручения. Это значит, что посредник может действовать от имени клиента, но за его счет.

Возможности брокерских услуг

Если агент работает в специализированной компании, спектр услуг достаточно широкий:

- оценка финансового состояния заемщика, заказ кредитной истории в нескольких бюро, ее анализ;

- помощь при сборе документов, их проверка и оценка;

- предоставление консультаций по процедуре кредитования и обслуживания кредита, рискам, способам повышения статуса;

- расчет сопутствующих расходов;

- поиск оптимальной программы;

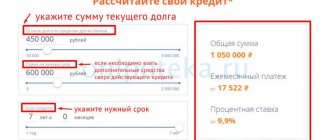

- расчет переплаты и анализ схем погашения задолженности;

- помощь при оценке недвижимости;

- предварительное согласование с банком;

- оформление и подача заявки;

- сопровождение при оформлении и подписании договора (анализ и коррекция условий);

- помощь (при необходимости) в рефинансировании.

Важно! Считается, что самые выгодные услуги предоставляют ипотечные агенты, которые одновременно являются риэлторами.

Как выглядит сотрудничество с ипотечным брокером?

Если специалист выбран правильно, он уже при первой встрече начинает разбираться в ситуации.

В первую очередь он выясняет:

- какая сумма требуется;

- уровень и вид доходов («белые» или «серые»);

- состояние кредитной истории;

- сколько средств имеется на первый взнос;

- за какой срок планируется вернуть долг;

- есть ли дополнительные пожелания по программе.

Сотрудничество облегчают точные ответы на все вопросы.

Далее подбирается несколько программ, соответствующих конкретным условиям, и делаются расчеты. При нестандартной ситуации на подбор оптимального варианта требуется время.

Пакет документов собирает заемщик. При необходимости ему предоставляется консультация. Заявка оформляется агентом и чаще всего одобряется, так как хорошие ипотечные брокеры являются постоянными клиентами банков.

Если ответ положительный, заемщик начинает собирать документацию на недвижимость. Помощь агента требуется, если кредитное учреждение не работает с какой-то категорией недвижимости. Посредник необходим и при оценке и страховании недвижимости и жизни заемщика. У него чаще всего имеются оценочные и страховые компании, с которыми он сотрудничает постоянно.

Все документы сдаются в банк, агент изучает договор и договаривается о внесении изменений в текст (если это необходимо). После подписания соглашения сдаются документы на регистрацию недвижимости. При возникновении затруднений с выплатами можно обратиться к тому же специалисту, чтобы выбрать программу рефинансирования.

Что нужно, чтобы стать ипотечным брокером?

Учитывая ситуацию на рынке, многих интересует, как стать ипотечным брокером. Так как рынок России отличается от моделей США и Европы, адаптировать зарубежные программы обучения нельзя. Первыми необходимость в обучении поняли банки, АИЖК и гильдия риэлторов. С 20015 года стали открываться школы и курсы в городах, где эти специалисты наиболее востребованы.

На данный момент самым крупным центром можно считать АНО «Национальная лига сертифицированных ипотечных брокеров». Это организация разделила обучаемых на несколько категорий и начала тестирование и выдачу сертификатов. Были разработаны профессиональные стандарты. Крупные брокерские компании сотрудников обучают самостоятельно.

Банкам важно, чтобы посредники умели классифицировать заемщиков, собирать стандартные пакеты документов и упрощать их обработку. Для риэлтора важно, чтобы брокер помогал ему увеличить количество клиентов.

Исходя из этих требований, были разработаны задачи обучения:

- научить привлекать потенциальных заемщиков;

- научать расширять ассортимент услуг;

- научить оценивать риски и осуществлять предварительный отбор клиентов;

- научить работать с оценщиками и страховщиками;

- научить документообороту и применению современных технологий.

Обучение проходят 3 категории слушателей:

- будущие сотрудники крупных брокерских компаний;

- сотрудники предприятий, для которых брокеридж не является основной сферой деятельности;

- частные лица, желающие обучиться новой профессии с нуля или повысить квалификацию.

Центры обучения создают банки, агентства недвижимости, брокерские компании, ВУЗы. Чтобы стать ипотечным брокером, нужно найти обучающий центр. Если поблизости такого нет, стоит поискать в сети интернет. Желательно иметь высшее образование. После очного или заочного обучения нужно сдать экзамен. При положительном результате выдается сертификат.

Каким должен быть

Брокер по ипотеке, работающий по найму, должен быть хорошим «белым воротничком», выполняющим обязанности офисного менеджера.

Частный брокер, работающий на себя, должен иметь качества успешного предпринимателя.

Качества как личности

Специалисту по ипотечному брокериджу необходимо обладать:

- пунктуальностью, внимательностью к деталям;

- усидчивостью;

- коммуникабельностью, навыками общения с клиентами и бизнес-партнерами;

- деловой хваткой.

Карьерный рост

Возможность вырасти от рядового специалиста до руководителя того или иного звена в профессии кредитного брокера такая же, как в любом сегменте юридической либо финансовой сферы.

Возможен переход на более высокую должность в финансовую или юридическую компанию.

Кто такой ипотечный брокер?

Ипотечный брокер – специалист или организация, занимающиеся оказанием помощи в получении жилищных кредитов. Лицо подбирает оптимальные условия займа, устраивающие клиента по всем юридическим и финансовым вопросам, занимается оформлением и сбором документации. Фактически это посредник между банком и потенциальным заемщиком. Специалист действует в интересах клиента и прикладывает все усилия, чтобы гражданин смог заключить сделку на подходящих условиях.

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам Москва; Санкт-Петербург; Бесплатный звонок для всей России.

К сведению

Обычно услугу предоставляют бывшие банковские работники. Они понимают, как формируется процентная ставка, умеют быстро разобраться во всех особенностях предложения и представить потенциального заемщика в выгодном свете. Изначально ипотечный брокер общается с клиентом и собирает необходимую информацию для подачи заявки, а затем помогает заполнить документацию и передать её в уполномоченный орган. Заручившись поддержкой специалиста, гражданин повышает вероятность одобрения заявки и может уменьшить возможную переплату на 0,5-1% годовых. Это существенная экономия в случае покупки дорогостоящей недвижимости.

Схема работы финансового посредника

Как правило, схема работы финансового посредника при получении займа состоит из нескольких этапов:

- Первичная консультация клиента, ознакомление с его ситуацией, пожеланиями и кредитной историей;

- Анализ действующих программ по кредитованию в различных банках;

- Совместное рассмотрение наиболее подходящих вариантов и принятие окончательного решения;

- Консультационная поддержка и помощь в оформлении пакета документов;

- Сопровождение при подписании кредитного договора.

В чем заключаются услуги брокера

На территории Российской Федерации свою деятельность различные компании, оказывающие помощь в оформлении жилищного кредита. Как правило, их основная работа заключаются в следующем:

- оформление кредитной заявки в финансовые учреждения, которые предоставляют возможность купить жилье в ипотеку;

- поиск подходящего жилого объекта под параметры клиента, а также возможности одобренной программы кредитования;

- подготовка документов для оформления сделки для покупки квартиры в кредит за счет заемных средств;

- сопровождение сделки до получения заемщиком в распоряжение приобретаемого имущества и передаче банку первоначального взноса;

- наблюдение за исполнением кредитных обязательств клиентом, который оформил ипотеку у брокера.

Иными словами, сторонняя компания выступает посредником между заемщиком и финансовым учреждением, а кроме того выступает гарантом в совершении честной сделки при приобретении имущества.

Интересно! Брокерские учреждения значительно сокращают для заемщика затраты времени, однако за это удерживают солидную комиссию, из-за чего не всегда их услуги актуальны.

Основные услуги

Чаще всего за помощью к профессиональному посреднику обращаются в случаях:

- неудачи при получении займа;

- при плохой кредитной истории;

- недостаточности доходов;

- срочной потребности в деньгах;

- проблем с действующим кредитом;

- если нужна консультация специалиста;

- когда необходимо взять ссуду впервые.

Основные услуги кредитного брокера – это посредничество при займе средств на потребительские цели, для ведения бизнеса, покупку недвижимости, авто, получения кредитной карточки или крупной суммы наличными.

Как работает ипотечный брокер

Итак, вы решили – нужен ипотечный брокер и обратились к специалисту. Что происходит дальше? От вас потребуются честные ответы на множество вопросов, также на консультацию брокер может попросить взять с собой те или иные документы.

При первом посещении специалист должен выяснить:

- вашу финансовую ситуацию и кредитоспособность;

- сведения о вашем трудоустройстве (где вы работаете, как долго, есть ли риск увольнения в обозримом будущем и т.д.);

- наличие уже имеющихся кредитных обязательств;

- возможность привлечения созаемщиков;

- ваши пожелания, т.е. какое жилье вы хотите получить и т.д.

Кроме того, кредитный брокер проверит вашу кредитную историю, убедится, что вам, в принципе, могут предоставить кредит. Если существуют какие-то критически важные проблемы, вы об этом узнаете, и получите советы, как можно улучшить ситуацию.

В случае, если собранные сведения позволяют претендовать на ипотеку, брокер переходит к выбору кредитной программы.

Что должен далее выполнить специалист:

- Выбрать для вас программу, максимально соответствующую вашим пожеланиям, требованиям и возможностям.

- Помочь собрать и составить документы таким образом, чтобы максимально повысить ваши шансы на одобрение кредита. Это может быть привлечение созаемщиков, грамотное оформление справок, составление заявления и т.д.

- Собрать все документы и оформить ипотечное досье.

Далее ипотечный брокер лично передает пакет документов и составленное досье в выбранный банк. Вам остается только ждать решения, которое в случае помощи специалиста почти всегда оказывается положительным.

Как только будет принято положительное решение по вашему вопросу, ипотечный консультант связывается с вами, а также помогает оформить страховку, получить документы на приобретаемое жилье в оценочной компании. Специалист обеспечивает вам полное юридическое сопровождения до момента подписания вами ипотечного договора с банком. Он становится вашим представителем на всех этапах приобретения жилья, а потому очень важно выбрать лучшего ипотечного брокера, которого вы сможете себе позволить.

Окупаемость

Срок окупаемости первоначальных вложений во многом зависит от того, насколько качественно работает фирма. Из 60–70 клиентов, которые ежемесячно посещают брокерскую контору, кредиты получают 30–40 человек. Часть отсеивают банки, а от работы с остальными отказываются сами специалисты. Сначала у вас будет примерно по 20 посетителей в месяц. Но со временем клиентская база начнет расти, а доход увеличиваться. Успех в работе обеспечивает удачная рекламная кампания. При благоприятном стечении обстоятельств вы вернете стартовый капитал через 3–4 месяца. Теперь вы знаете, как стать брокером в России, поэтому все в ваших руках.

Бизнес-план и этапы деятельности

Как стать ипотечным брокером

Даже работая самостоятельным ипотечным брокером на основе фрилансинга, такой специалист фактически будет заниматься предпринимательской деятельностью. Как и любой, даже небольшой, бизнес, ипотечный брокеринг должен строиться на основе определенного бизнес-плана. В него должны войти как финансовые инвестиции, необходимые для начала деятельности, так и расчет окупаемости будущей деятельности.

В расчет бизнес-плана должны будут войти следующие пункты:

- сбор информации о выбранной отрасли бизнеса: оценка конкурентов и изучение спроса на выбранный вид услуг;

- оформление деятельности в налоговой службе;

- расходы на оплату помещения, если брокер арендует офис;

- информационные затраты: закупка компьютерного и программного обеспечения, интернета и телефонной связи;

- транспортные расходы;

- прогнозируемый уровень прибыли. Как правило, этот показатель определяется с учетом расчета уровня оплаты услуг брокера, при этом руководствуются существующими в отрасли расценками. В основном оплата может быть стандартной, предусмотренной разработанным изначально прайс-листом, либо представлять собой определенный процент от проведенных сделок. В большинстве случаев процентная ставка будет составлять от 1 до 5 процентов от сделки в зависимости от сложности проведенной работы. Таким образом, рассчитав все эти показатели, можно сделать вывод, что в целом для начала работы и входа в рынок ипотечного брокеринга понадобятся вложения в размере 2 тысяч долларов. Окупаемость бизнеса при правильном проведении деятельности составит от 2 месяцев и более в зависимости от характера стартовых затрат и установленных расценок на оказываемые услуги.

На видео: Ипотечный брокер как бизнес

Как заработать на ипотечном кредитовании

Организация ипотечного брокеринга через интернет сегодня может стать одним из вариантов экономии инвестиций в развитие бизнеса. Так, не затрачивая средств на аренду офиса и его обстановку, а также выплату коммунальных услуг и прочие расходы, начинающий брокер может сосредоточить свое внимание на организации работы через интернет. Главным условием для успешной деятельности в этом случае будет создание качественного интернет-сайта, оптимизированного для основных поисковых ресурсов.

Если же брокерская деятельность будет проводиться в привычном режиме и ипотечный брокер планирует принимать клиентов в офисе, следует подобрать подходящее помещение. Как правило, для этой цели будет достаточно офиса в центральном или оживленном спальном районе города. Обязательно, чтобы место было людным, а само офисное здание было оборудовано удобным подъездом и парковкой. Офис должен вмещать рабочее место для самого специалиста и приема посетителей. Обязательно качественное программное обеспечение и доступ к интернету.

Ипотечный брокер может предоставлять свои услуги как самостоятельно, так и наняв одного или двух помощников. Во втором случае понадобится более просторное помещение для создания нескольких рабочих мест, кроме того, в бюджет придется внести дополнительные затраты, связанные с выплатой зарплаты, а также возможным обучением будущих сотрудников. Вопрос обучения на специализированных курсах может быть актуальным и для индивидуального предпринимателя, лично занимающегося брокерской деятельностью – даже опытным специалистам необходимо повышать собственный уровень и идти в ногу с общим развитием отрасли.

Рекламная кампания преимущественно будет определять, насколько успешным станет бизнес и в какой срок стартовые вложения окупятся. Предварительно нужно изучить целевую аудиторию и определить портрет потенциального клиента и наиболее подходящие рекламные методы.

Как открыть бизнес на ипотечном кредитовании и консалтинге

Как правило, для распространения информации об услугах помощи в подборе соответствующих ипотечных программ и подготовке документов, используют интернет-ресурсы. В том числе подойдет контекстная реклама и размещение информации на форумах, посвященных вопросам кредитования и недвижимости. Эффективным будет создание собственного сайта.

На этом сервисе может быть не только информация о предоставляемых услугах и расценки на них, но и общие сведения по теме, которые могут быть полезны потенциальным клиентам. Поскольку к помощи специалистов по оформлению ипотечного кредита обращается достаточно широкая аудитория клиентов, область распространения рекламы должна быть максимально обширной, включая также средства массовой информации и наружную рекламу. В том числе эффективны объявления в местных газетах, использовать расклейку объявлений и размещение информационных баннеров поблизости отделений банков и в жилых кварталах города.

Нюансы работы с юридическими лицами

Конечно, и у этого вида брокерской работы есть свои нюансы. Дело в том, что сбор необходимых для получения кредита документов и рассмотрения заявки занимает месяц и дольше. И это притом, что никакого гарантированного результата нет, так что можно пробегать целый месяц и ничего не заработать. Для того чтобы избежать этого, необходимо иметь серьезные знания по экономическому анализу и бухгалтерии. Это позволит быстро сориентироваться и понять, насколько надежен клиент с точки зрения банка.

Так что для начала нет более простого варианта, как стать опытным кредитным агентом крупного банка. Но все-таки о том, что лучше выбрать решать только вам самим. Наиболее сложным, как и наиболее прибыльным вариантом является организация брокерского бизнеса под собственным брэндом. Но следует помнить, что без клиентской базы и связей в банках в этом случае не обойтись.

Если же фраза «стану профессиональным и опытным кредитным донором в Москве или другом городе России» привлекает вас больше, чем организация собственного бизнеса, то лучше работать по франшизе или стать кредитным агентом зарекомендовавшего себя банка. Только после этого можно открывать свое дело и «уходить в свободное плавание».

В крайнем случае, можно стать ипотечным брокером, но помните, что на эти услуги в России самый низкий спрос. Это происходит из-за того, что у частных брокеров в этом сегменте есть очень сильный конкурент – агентства недвижимости. Да и специализироваться на определенном виде ссуд не стоит, чтобы не сужать свою и без того небольшую клиентскую базу.

Надеемся, что наша статья помогла вам узнать, как быстро стать опытным кредитным специалистом и открыть собственное дело без лишних проблем. Изучив все нюансы брокериджа в России сделать это не так уж и сложно, как кажется на первый взгляд.

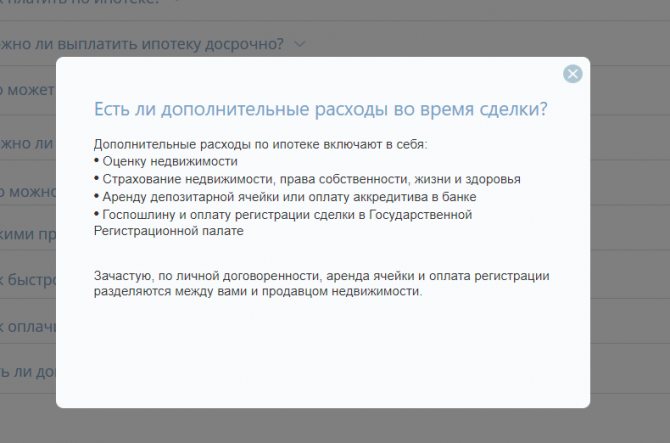

Подводные камни при работе с ипотечным брокером

Не все потенциальные заемщики доверяют ипотечным брокерам в Москве или в иных регионах Российской Федерации. Связано это с наличием следующих моментов:

- среди компаний нередко встречаются мошенники или недобросовестные учреждения (бывали случаи, когда подбиралось несоответствующее стоимости жилое имущество, поэтому требуется проверять предложенный объект);

- по итогу в банке могут затребовать более крупный первоначальный взнос или предоставить дополнительные платные услуги (часто предоставляется дорогостоящая страховка объекта обеспечения);

- стоимость услуг брокера, по окончанию сделки может увеличиться (чтобы не столкнуться с такой несправедливостью, требуется, наличие в договоре точной цены на оказываемые услуги);

- могут присутствовать данные не соответствующие действительности относительно начисляемых банком процентов в год (рекомендуется затребовать копию договора не только с брокером, но и с кредитором, чтобы сопоставить).

Дополнительно клиентов могут ожидать скрытые комиссии и иные недостоверные данные. Брокер заинтересован в том, чтобы заработать на посредничестве, при этом не взять на себя каких-либо обязательств. Как правило, большинство посреднических компаний, сразу после сделки полностью отстраняются, не сопровождая заемщика до полного закрытия кредита.

Важно! Клиентам следует внимательно изучать всю документацию при работе с брокером, а также запрашивать все необходимое из банка, где оформляется ипотека.

Как правильно выбрать ипотечного брокера

Успех сотрудничества с кредитным брокером будет зависеть от его опыта и профессионализма. Выбирая к кому обратиться, постарайтесь следовать нескольким правилам:

- Лучше всего общаться со специалистом через агентство, специализирующееся на оказание подобного рода услуг или конкретного застройщика;

- При выборе обращайте внимание на рекомендации людей, уже воспользовавшимися услугами данного профессионала. Помните, что положительные отзывы на сайте агентства могут быть заказными и не иметь к реальности никакого отношения;

- Ипотечный брокер, который заботится о своей репутации, всегда представляет интересы своего клиента, а не банка или агентства недвижимости;

- Специалист, имеющий большой опыт работы в сфере недвижимости, всегда более предпочтителен, чем недавно появившийся на рынке. Профессионалами становятся только после нескольких лет успешной работы в свое отрасли;

- Оптимальный размер оплаты услуги ипотечного брокера 10000, в особо сложных случаях — 30-60 000. Предпочтительнее оплачивать работу частями: 50 % предоплата, 50 % — после подписания ипотечного договора.

Как правильно выбрать?

При выборе брокера, стоит обратить внимания наличие сертификатов и дипломов

Чтобы кредитный поиск имел успех, необходимо правильно выбрать брокера-посредника, а для этого большое внимание стоит уделить первому обращению.

При подробном ознакомлении с услугами брокера уточните все интересующие аспекты, начиная от суммы кредита и типа жилья, заканчивая результатами сотрудничества с финансовыми заведениями претендентами.

Предельно внимательно стоит отнестись к шагу подписания двухстороннего договора, который описывает услуги ипотечного специалиста и цены к ним.

Заполнение необходимых документов и их сбор осуществляется совместно с заемщиком, а ипотечный брокер не только подбирает недвижимость и финансовое учреждение, но и беспокоиться о юридической чистоте объекта, подбирает выгодные условия страхования.

Все пункты доступных услуг клиенту разъясняются простым языком, а работа кредитного специалиста по сделке заканчивается после того, как заемщик благополучно получил жилье и доволен результатом – это свидетельствует о том, что ипотечный брокер выполнил свою работу максимально качественно.

С какими проблемами придётся столкнуться?

Первой проблемой начинающего кредитного брокера станет подбор персонала. Все подбираемые работники должны быть грамотными в своём деле, иметь приятную внешность.

Помимо менеджеров, начинающему кредитному брокеру потребуются системный администратор и бухгалтер.

Правда, официально их трудоустраивать в новой организации необязательно, достаточно пользоваться схемой аутсорсинга.

Следующей важной проблемой станет конкуренция. Разумеется, в самом начале деятельности большого наплыва клиентов не приходится ожидать.

Для проведения грамотной маркетинговой политики требуется:

- дать рекламу брокерского агентства. Это необходимый шаг в начале деятельности фирмы;

- гарантировать клиентам добросовестность выполнения взятых на себя обязательств. Озвучивать преимущества своей организации очень важно.

Клиент должен быть уверен в том, что его интересы представляются грамотными специалистами, имеющими высокую квалификацию;

- продумать предоставление клиентам скидок на свои услуги и акций. Это весьма эффективный маркетинговый ход.

В заключение можно акцентировать внимание на том, что проект должен окупаться. Для увеличения прибыли рекомендуется расширить спектр предлагаемых услуг.

Этот фактор позволяет отстраиваться от конкурентов и выгодно отличаться от них.

Плюсы и минусы сотрудничества

Основной минус посреднического договора с ипотечным брокером в том, что услуги подразумевают оплату, не всегда оправданную с точки зрения соотношения цена-качество.

Заплатить определённую сумму придётся за информационно-консультационные услуги даже при отказе от кредитования финансовыми организациями. Не исключён вариант мошенничества или недобросовестности и непорядочности со стороны специалиста.

- Как и где взять ипотеку с плохой кредитной историей

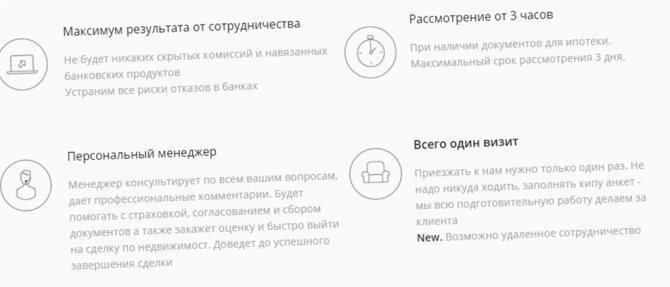

Но при оказании услуг профессионалом налицо ряд преимуществ:

- Экономия времени. Сколько бы ни занимался непрофессионал изучением системы кредитования рынка недвижимости, ему не сравниться в скорости ориентации со специалистом, работающим профессионально и имеющим подготовку. Кроме того, брокер по ипотечному кредитованию получает практически каждый день обновляемую банками информацию.

- Финансовая экономия. Специалист подберёт выгодную программу, позволяющую сэкономить на выплатах с учётом оплаты стоимости услуг ипотечного брокера. Минимальная цена 50000 рублей при соотношении с сэкономленными 0,5-1 % переплаты по кредиту в среднем составляет 200000 рублей, что существенно для каждого гражданина. Также возможно получение приятных бонусов от банка в виде привилегий по срокам или размеру первоначального взноса, поскольку в глазах банковских специалистов заёмщик, пришедший со специалистом по недвижимости, выглядит надёжнее человека, обратившегося с заявкой самостоятельно.

- Минимум посещений кредитной организации. Заполнение заявки с проверкой правильности и полноты сбора документов будет проводить посредник, а гражданину необходим единственный визит в банк с целью поставить собственноручный автограф.

- Минимизация рисков получения отказа. Ипотечные брокеры находятся в курсе портретов идеальных заёмщиков со стороны каждого банка. Например, они чётко знают банк, дающий кредит без первоначального взноса при подтверждённом высоком уровне дохода и банк, отказывающий клиенту в кредитовании при отсутствии полугодичного периода на последнем месте работы. Финансовые учреждения доверяют брокерам по ипотечному кредитованию благодаря удачному подбору клиентов при длительном сотрудничестве.

- Юридическое сопровождение сделки по приобретению недвижимости. С участием специалиста документация относительно приобретаемого объекта будет составлена быстро и грамотно юридически.

- Сокращение сроков рассмотрения заявки. Деловые контакты с кредитными учреждениями способствуют внеочерёдности рассмотрения заявки, избавляя банковского работника от проверки информации при доверии к ипотечному брокеру. Выдача кредитных средств возможна в день подачи документации.

Преимущества от сотрудничества

Согласно информации рейтингового агентства Moody’s, на конец 2015 года уровень просроченной задолженности в России достиг 11% от общего портфеля. Многие люди, оказавшись в такой ситуации, теряются и паникуют. Преимущества же от обращения за профессиональной поддержкой очевидны – это возможность грамотной и необременительной реструктуризации долга, рефинансирования (перекредитования), ведения конструктивного диалога с банком (с профессиональным представлением интересов должника). В результате такого сотрудничества заёмщик сможет с наименьшим финансовым и моральным ущербом поправить свои дела и вновь обрести душевное равновесие.

Особенности деятельности

Основной особенностью деятельности кредитного брокера является тот факт, что посреднические услуги, которые он оказывает, должны чётко регламентироваться действующим правом.

Однако, в условиях российской экономики, эти нормы, создаваемые законодательно, ориентированы на западные образцы. Современное состояние экономики в России такие нормы адекватно отразить не могут.

Результатом является несогласование законодательных актов, регулирующих профессиональную деятельность кредитных брокеров.

Как отличить мошенников от легальных брокеров

Никаких объявлений на заборах, в транспорте, других «бесплатных» местах. Солидная компания рекламирует себя иным образом и за рекламу платит. Обещания без справок в течение минут срочно оформить займ являются самым наглым враньем, говорит от нечистоплотности посредника. Оформление по телефону тоже нужно сразу отбрасывать.

Репутация кредитного брокера, отзывы о нем клиентов, участие в белых списках помогут выбрать правильного посредника. Профессиональные посредники не дают никаких обещаний без предварительных консультаций, анализа документов.

Не давать номера карт и банковских счетов посреднику, вся эта информация может быть доступна только работникам банка.

Главное — «черные» предлагают обманные схемы получения денег, с оформлением фиктивных документов.

Как выбрать и оформить кредит через брокера

Лучше воспользоваться следующими критериями:

- определить, кто лучше способен удовлетворить ваши запросы;

- прочесть отзывы клиентов, кому помогли;

- внимательно изучить лицензию на ведение деятельности;

- сделать визит в офис и провести беседу с персоналом;

- действовать по схеме, что указана выше в тексте.

Источники

- https://kreditkavbanke.ru/kak-stat-kreditnym-brokerom.html

- https://www.kredibank.ru/kreditnye-brokery/kak-rabotajut-kreditnye-brokery/

- https://ipotekaved.ru/v-rossii/ipotechnyj-broker.html

- https://www.Sravni.ru/enciklopediya/info/kak-stat-brokerom/

- https://greedisgood.one/ipotechniy-broker

- https://creditzzz.ru/kreditnyj-broker/kak-stat-kreditnym-brokerom.html

- https://kakbiz.ru/kredit/kak-stat-kreditnyim-brokerom.html

- https://xn—-8sbebdgd0blkrk1oe.xn--p1ai/biznes-plan/yslygi/kak-stat-kreditnym-brokerom.html

- https://credits-pl.ru/bankg/kak-stat-kreditnym-brokerom-otkrytie-brokerskoj-kompanii/

- https://exbico.ru/kak-stat-kreditnym-brokerom/

- https://greedisgood.one/kreditnyy-broker

[свернуть]